面对A股的连续下跌,很多小伙伴感叹,有点累觉不爱了。

还说什么天长地久呢?我只想曾经拥有!

现在是一天、一分钟、一秒钟都不愿意多待在一起了。

你是不是也是这样?

所以,在此时,我们再来探讨“长期投资”的话题,或许更有价值和意义。这篇文章最终想要回答的就是这样一个根本的问题,“时间,在什么情况下才会成为投资的朋友,而非敌人?”而为了回答这样的问题,我们需要从最基础和简单的聊起!

01.

为什么要做长期投资?

马克思政治经济学告诉我们,价值决定价格,价格围绕价值上下波动。

同样的,在股市当中,股票的价值决定了股票的价格,股票的价格会围绕着股票的价值上下波动,时间越短,这种非均衡(非一致性)就可能越明显,而时间越长,非均衡就越倾向于走向均衡。

打个比方,我们经常会说,市场像狗,价值像人,在狗和人之间有一条狗绳,狗围绕着人上下乱窜,来回疯跑,但因为有绳子的存在,狗跑累了总还是会回到人的身边。

这也就是,巴菲特的老师格雷厄姆所说的,“股票市场短期是投票器,长期是称重机”。

02.

长期投资有效有没有条件,如果有,这个条件是什么?

答案是有条件的。

长期投资有效的前提条件是,存在价值。

价值陷阱,价值幻灭,没有价值,长期投资都没有意义。

将股票市场当作赌场的人,认为股票市场只是零和博弈的人,都是不承认股票市场长期价值的。

而我们判断股票市场有没有长期价值的核心,也必须从虚拟经济回归到实体经济,股票的背后都是实实在在的各行各业的公司企业佼佼者,说白了其就是一个国家最先进生产力的代表。

于是这个问题,“股票市场长期存不存在价值”,其实就演变成了“一个国家的经济是否会持续发展”,用更直白的话说,就是“国运是否继续昌盛”。

巴菲特投资的一生,正好赶上了美国自二战以来最波澜壮阔大发展的阶段,所以才有了“股神”的结果和价值投资传播的威力,只是巴菲特自己很清醒地表达了这样的观点,“我一出生就中了一张卵巢彩票”。

而日本的股市,因为自1991年广场协议之后,日本进入了“失去的30年”,经济基本0增长,到现在30多年过去了,日本的股市才慢慢地爬坡出来,对,下跌再反弹回归到回来的位置,用时间换空间,日本用去了30年。

中国的国运会如何呢?

对待尚未发生的未来,总是婆说婆有理,公说公有理的。

只是,有句话,我觉得可以概括,那就是“悲观者吵赢了架,乐观者赚到了钱”,或也叫“悲观者正确,乐观者成功”。

特别是创业以来,我更是感受到了所谓的企业家精神就是一种从无到有,从0到1,从困难中突围和创造希望的力量,这种力量,我们不缺。

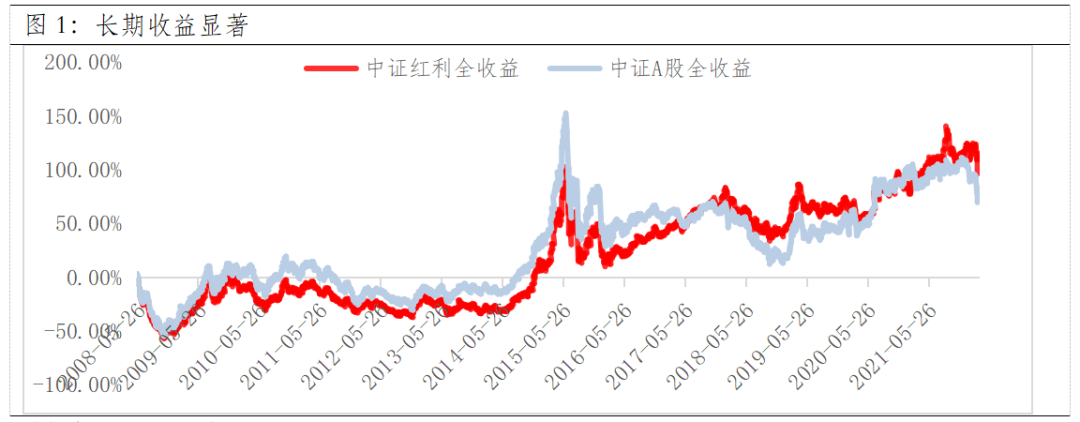

所以,对待未来,是需要为信仰充值的。几组数据或许也可以增强我们的信心:

(1) 2020年初,中国人均GDP突破1万美金,美国是在1979年人均GDP突破的1万美金,日本是在1981年人均GDP突破了1万美金,两个国家的资本市场主流指数均在此之后的十年里,呈现了大幅的上涨。美国道琼斯指数涨了3倍,日经225指数涨了5倍。

历史不会简单地重复,但会押着相同的韵脚。因为在人均GDP突破1万美金之后,人们的需要和对应的国家的发展模式都会发生重大转变,最核心的就是会像波特在《国家战略》中说的那样,从劳动力驱动、投资驱动到创新驱动转变。创新驱动是无法靠间接融资来完成的,只能靠风险共担收益共享的直接融资方式来推动。这种方式就是资本市场。

(2) 今年政府工作报告已经给出来了GDP的增长目标为5.5%左右,在《2035发展纲要》中,我们对2035年要完成的阶段性目标已经提出了具体的要求,各个地方的分解目标在经济维度上均是,2035年经济总量或人均GDP均要比2020年翻一番。15年翻一番,用72法则简单测算,大概的年均增长目标就在“4.5%-5%”区间。

这就是未来15年的发展目标,前面几年高于5%,后面几年缓慢降低,整体保持在4.5-5%区间,我们国家特殊的制度安排,相当于已经是明牌上场了,只要经济在增长,长期投资就存在价值。

从这个角度来说,在国运面前,任何分析都是雕虫小技。

03.

长期投资,如何让时间发挥出更大的价值?

爱因斯坦说,“复利是世界上的第八大奇迹”(这句话究竟是不是他老人家说的,我们也不得而知了,大家都这么说),说的就是投资收益伴随着时间(长期)可以像滚雪球一样,创造出极大的价值。

而滚雪球,巴菲特又说了,核心是找到很长的坡和很湿的雪,也就是我们常说的“长坡厚雪”。除了这两点,我还想增加一点,那就是“慢变”。所谓慢变,既是对坡来说的,也是对雪来说的。坡不要急转弯,雪不要忽厚忽薄。

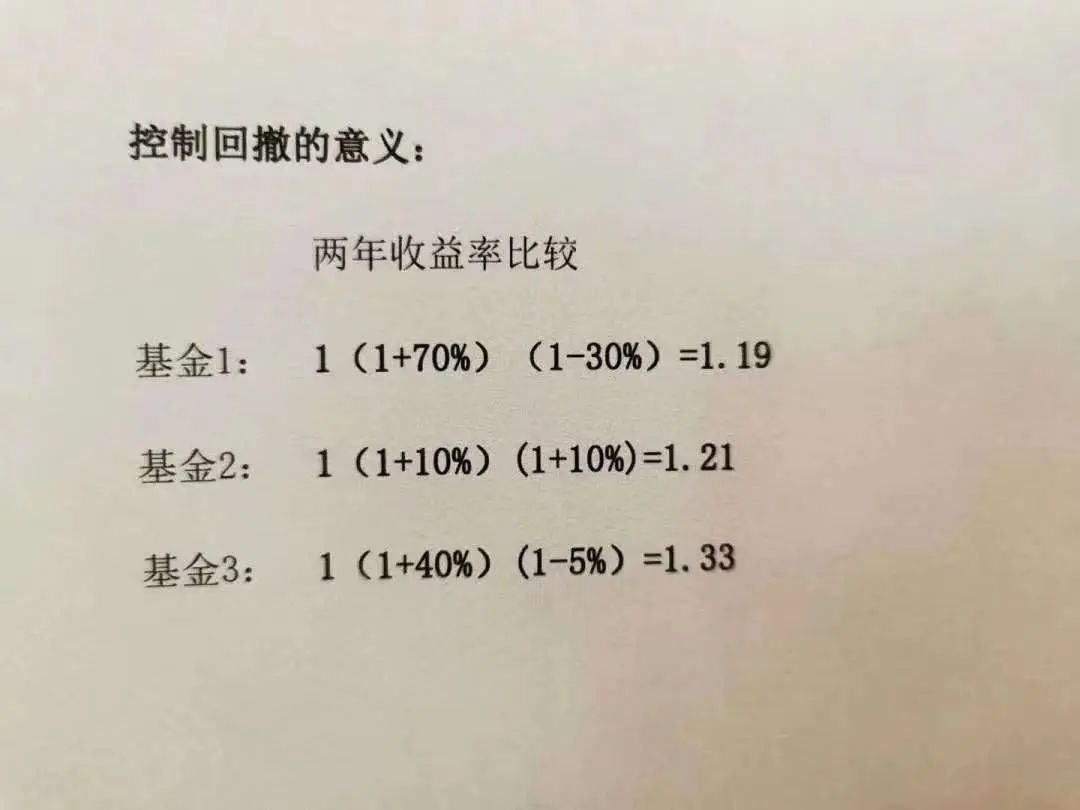

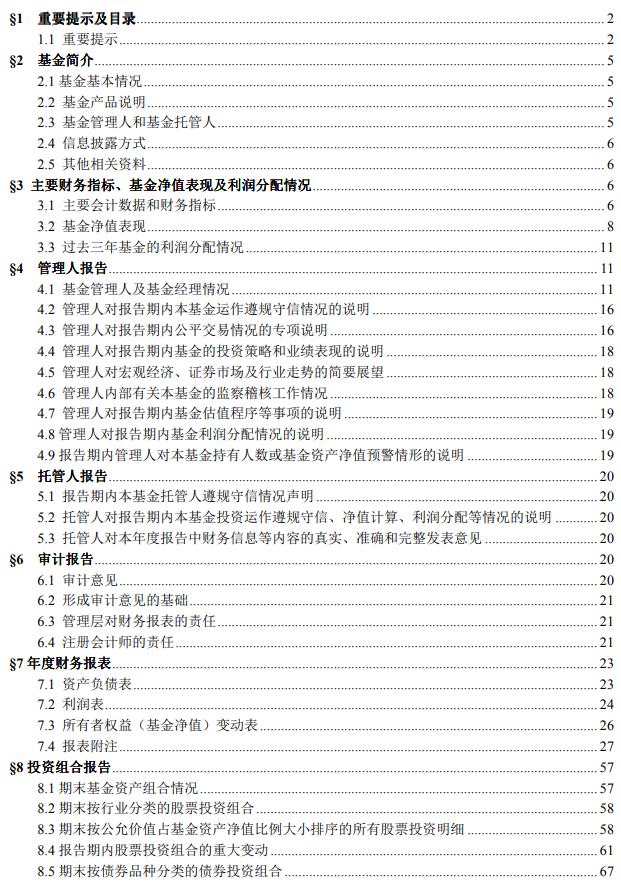

“长坡厚雪”的核心是指保持良好的中长期的投资收益率,而我添加的“慢变”则是要在这份收益率的基础上增加一个安全垫,既在任何情况下都要关注回撤对收益的蚕食和复利效应的影响(下面这张图可能会给你一些具象的感受,这还只是两年,如果是10年甚至更长呢?)

其实,关于这点,巴菲特其实也说过类似的话,“投资最重要的是两条,第一条是保护好自己的本金,第二条是记住第一条”,只是巴菲特所说的保护好我们的本金,绝不是在任何情况下我们都要保本,他所说的保护好我们的本金,就是在提醒我们要保护好我们创造复利的资本,尽可能地控制回撤。

我将保护好我们的本金,界定为整体投资账户的最大回撤不能超过20%,按照中国股票市场在2008年偏股型基金最大回撤-58.6%,整个年度偏股型基金的平均收益率-50.1%来看,我们常规标配的偏股型基金的比例应该就是在40%左右,如此通过仓位管理的方式就尽可能尽大化的保护好了我们的本金,并且同时积极地参与了市场,拥抱了中长期资本市场可以为我们带来不错收益的结果。

04.

长期与短期的纠结和矛盾,比如单一产品出现了深套,在这一波调整中已经下跌了40-50%的跌幅,是不是一定要赎回呢?

我的答案很简单,单只产品被深套,且该产品和之前购买时的逻辑没有发生变化(基金经理中长期业绩优秀,管理半径没超出能力圈,未发生风格漂移,未更换基金经理等),并不构成赎回理由,也就是即便深套也无需赎回。

上面不是说整体不能回撤20%吗,现在下跌了40-50%都不赎回,中间的矛盾如何解决呢?

解决这一问题的方法其实上市在购买产品之时(前)就要做到两点:

1.仓位管理,提前想到如果极端行情发生,也要尽可能确保账户整体回撤不会超过20%,比如我的情况,标配股类仓位就是40%,也就是偏股基金最大回撤50%的情况下,才会触发账户回撤20%的情况,而在历史上这种情况确实在2008年出现过,但仅出现过一次。

2.均衡配置,产品购买要多元化,分散化,即便再看好,也不要只要1-2只产品,而是各种市场风格的绩优基金都做到了配置,这样才能避免非系统性风险发生的可能性。

即,解决问题的答案往往并不在这个问题本身身上,所谓不谋全局者不足谋一域,不谋万世者,不足谋一时。

站得高,看得远,等得起,熬得住!

这样,时间就会真正成为投资的好朋友,最后给予我们该得的犒赏

。

![路演互动丨[顺势敢为 共创未来]博腾股份2021年度业绩发布会暨投资者交流会](https://n.sinaimg.cn/sinakd20220325s/300/w704h396/20220325/53bb-48c3555d4d2146a051d0b3bc54cb5ba5.jpg)