热点栏目

热点栏目 来源:国际金融报

在第一股东减持套现近83亿元后,杭州银行股价今日小幅上涨0.41%。

3月1日晚间,杭州银行发布公告称,该行第一大股东澳洲联邦银行将10%股权转让给杭州城投和杭州交投。转让后,原第二大股东杭州市财政局“被动”成为第一大股东,仍为实际控制人。

在多数专家看来,虽然杭州银行的第一大股东“易主”,但此番变动属于正常的股权转让交易,无需过度解读。转让后,随着杭州国资持股比例上升,将更利好该银行后续发展。

减持套现近83亿元

3月1日晚间,杭州银行发布关于股东签署《股份转让协议》暨权益变动的提示性公告,称第一大股东澳洲联邦银行与杭州市城市建设投资集团(下称“杭州城投”)和杭州市交通投资集团(下称“杭州交投”)于2月28日晚签署股权转让协议,澳洲联邦银行分别向上述两家机构受让5%其持有的该行股份,合计5.936亿股。

公告表示,本次权益变动后,杭州市财政局将“被动”成为该行第一大股东,但变动后不会导致控股股东、实际控制人变化,杭州市财政局仍为公司实际控制人,公司仍无控股股东。

本次交易前,澳洲联邦银行持有该行9.23亿股股份,持股占比为15.57%,均为流通股股份。转让后,澳洲联邦银行将保留杭州银行5.56%的股份,并承诺至少为期三年的剩余股份锁定期。

对于受让方杭州城投、杭州交投来讲,同样需在完成股份过户登记之日起5年内不得转让所持股份。杭州银行表示,此次股权转让尚需经过监管机构对受让股东资格的审批、上交所合规性确认,并在中国结算上海分公司办理过户登记等手续,后续将保持披露。

整体来看,按照经各方同意后的杭州银行每股转让价13.94元,澳洲联邦银行此番交易将减持套现82.75亿元。

据了解,澳洲联邦银行是杭州银行于2005年引进的外资战略投资者,并在2009年、2014年参与该行的增资扩股。此前,澳洲联邦银行长期占据杭州银行第一大股东地位。

市场表现较为平稳

虽然对杭州银行而言,第一大股东“易主”,但市场对此次股权变动反应相对积极。

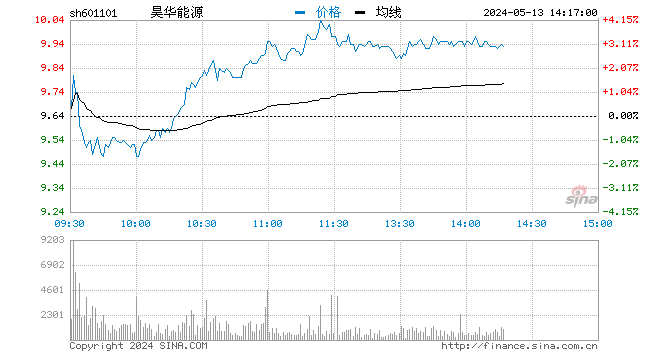

3月1日,杭州银行股价虽在盘中跌幅达到2%,但最终仍以14.55元收盘,涨幅为1.61%;3月2日,杭州银行收盘价为14.61元,涨幅为0.41%。

《国际金融报》记者从多方采访获悉,对于杭州银行第一大股东变动,市场普遍认为这属于一场正常的股权转让交易,同时,随着国资新股东的加入,甚至可能对其未来发展带来助益。

对于杭州银行原第一大股东澳洲联邦银行的减持行为,独立财经评论员郭施亮认为,可能与资本运作、锁定利润的需求有关,也可能与外资股东的自身经营调整有关,通过减持回笼部分资金来改善企业自身的现金流,或者进行其余的投资方案,提升资金的有效利用率。

值得一提的是,近两日,天风证券、民生证券也发布研报,维持对杭州银行的“买入”评级。

此外,民生证券也在研报中指出,受澳大利亚经济增速放缓影响,澳洲联邦银行的经营压力有所增大,该行管理层也表示,此次股权转让的部分原因是未来将更聚焦在澳大利亚和新西兰的本土银行业务上。同时,针对澳洲联邦银行仍持有杭州银行5.56%的股份,并承诺在三年内不会处置剩余股份,该机构认为这反映了澳洲联邦银行对杭州银行的经营保持信心。

通过此次减持,杭州国资持股比例上升,为杭州银行的股权结构提供稳定的预期,国资意味提升,可以进一步在当地深耕合作,外资股东减持现象也不必过度解读,股份转让后有利于后续银行股权结构的稳定性,短期减持阵痛,但有利于中长期的健康发展。郭施亮表示。

此外,数据显示,2021年前三季度,杭州银行实现营业收入223.77亿元,较上年同期增长19.97%,实现归属于公司股东净利润70.36亿元,较上年同期增长26.16%。截至2021年三季度末,该行不良贷款率为0.9%,实现连续19个季度下降,拨备覆盖率进一步突破至559.42%,位居A股上市银行之首。截至2021年三季度末,杭州银行表内总资产规模达1.33万亿元,在中国城市商业银行中排名前七。

股民福利来了!送您十大金股!点击查看>>