【浙商策略王杨】今年为何“三低”品种持续跑赢?

来源:王杨策略研究

摘要

投资要点

2019年至2021年涨幅居后的房地产和银行等三低品种,今年以来显著跑赢,如何理解背后原因,如何看其持续时间?

1、今年为何三低持续跑赢?

年初以来,我们持续分析“三低”配置思路,如1月23日《为何转向“三低”板块,2月又如何看?》、2月6日《继续挖掘“三低”》、2月13日《再论“三低”配置:这次有何不同?》。

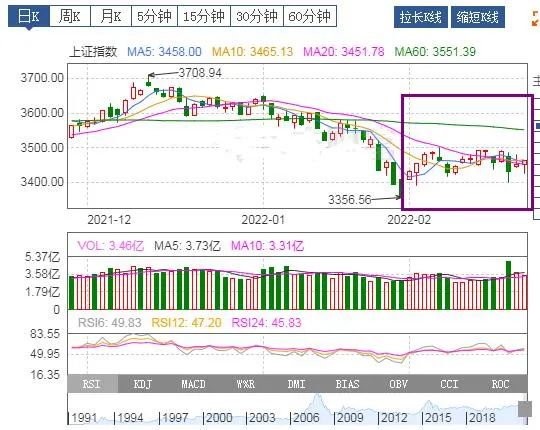

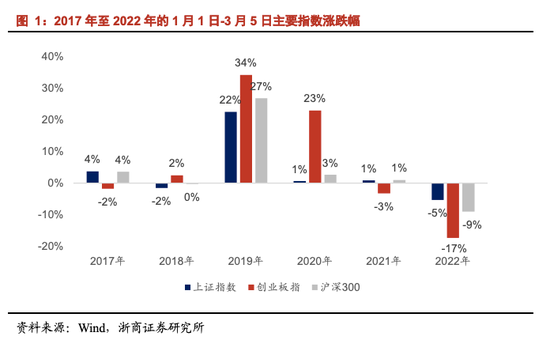

今年以来,“三低”品种的比较优势持续显现。指数层面,不同于2019年和2020年的领涨,创业板年初以来领跌,且跌幅高于2021年;行业层面,2019年至2021年涨幅居后的房地产和银行等三低品种,今年以来显著跑赢。

展望2022年,我们认为“三低”品种的演绎或持续2-3个季度,一则国内仍处稳增长窗口,二则美联储或开启加息周期。换言之,不同于2019年至2021年以电子、电新、食饮、医药为代表的“三高”配置,“三低”品种优势在宏观变量清晰化之前,或呈现出持续相对收益。

2、如何看成长股反弹窗口?

关于成长股反弹,我们在2月20日《成长的反弹窗口是何时?》和2月27日《俄乌冲突下,如何看成长股反弹?》均提出:

如果将反弹的时间维度定义为3-5周,成长股的反弹窗口或是3月下旬至4月。原因在于,一则,宏观视角,4月是美联储加息预期的边际缓解窗口;二则,中观视角,2022年一季报预告的陆续披露有望提振市场情绪。

3月关注美联储议息会议扰动。3月15至16日的美联储议息会议召开在即,届时或开启加息周期,并可能将对接下来的加息和缩表路径做出进一步提示。与此同时,借助1994-1995年、1999-2000年、2004-2006年、2015-2018年的四轮美联储加息周期复盘,加息初期美股和全球权益资产往往受到扰动。

因此,在3月的配置中,我们提出“指数震荡,结构均衡”的配置策略。

3、三低对应哪些投资机会?

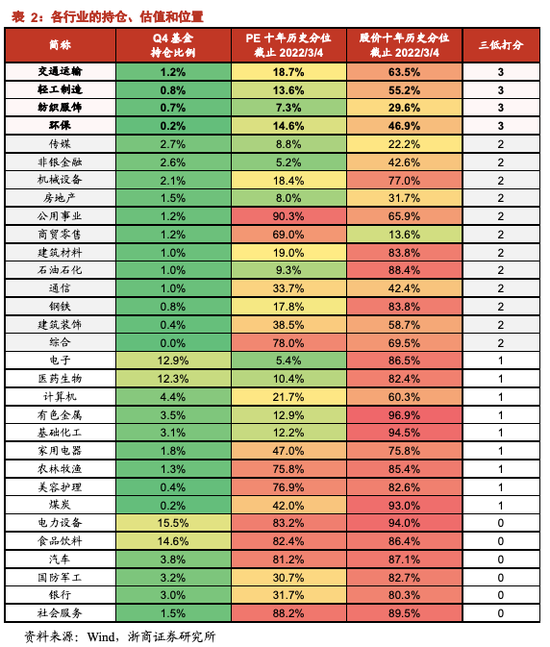

从定量的角度,综合基金持仓、估值水平和股价位置,我们采取打分模式,也即,基金持仓占比居后50%的加一分,估值分位数居后50%的加一分,股价位置居后50%的加一分。

打分结果显示,得分为3的行业有,交运、轻工、纺服、环保;得分为2的行业有,房地产、公用事业、石油石化、钢铁、建筑、建材、传媒、通信、机械设备、非银金融、商贸零售、综合。

定性角度,我们梳理出稳增长、出行链、高股息、新成长等四条配置线索。

正文

1、今年为何三低持续跑赢?

12月19日,我们发布《秋收冬藏:以退为进,关注稳增长链》提出,岁末年初,随着抱团板块的再均衡,我们预计市场进入结构切换窗口,波动也会有所加大。

年初以来,我们持续分析“三低”配置思路,如1月23日《为何转向“三低”板块,2月又如何看?》、2月6日《继续挖掘“三低”》、2月13日《再论“三低”配置:这次有何不同?》,“三低”品种的比较优势持续显现。

今年以来,主要指数和行业表现显著不同于2019年至2021年。指数层面,不同于2019年和2020年的领涨,创业板年初以来领跌,且跌幅高于2021年。

行业层面,2019年至2021年涨幅居后的房地产和银行等三低品种,今年以来显著跑赢。2022年1月1日以来,煤炭、银行、交运、综合、有色、建筑、石化和房地产实现正收益,而2019年至2021年领涨的电力设备、食品饮料、电子自年初以来分别调整-13%、-13%、-16%。

就其背后原因,我们在2月13日的报告《再论“三低”配置:这次有何不同?》中分析:

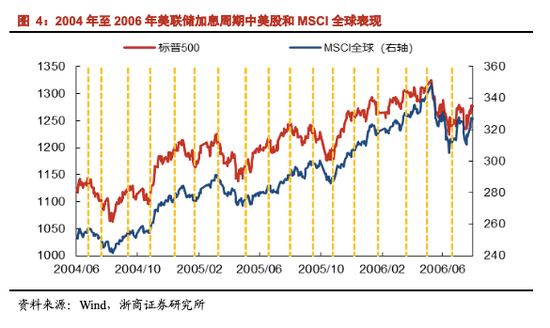

我们预计,“三低”配置策略的比较优势,并非仅1-2个月,而是有望持续2-3个季度。原因在于,一方面,相较于2019年至2021年,2022年美联储进入加息周期,借助复盘发现加息初期对成长股等利率敏感资产或有扰动;另一方面,相较于2019年至2021年,2022年的稳增长力度和时间或更长。

展望2022年,我们认为不同于2019年和2021年,需关注部分宏观变量的潜在影响,一方面国内稳增长进展,另一方面美联储加息节奏和美股波动。

在此背景下,我们提出“三低”配置策略,也即,以“三低”(低估值、低股价、低持仓)为锚挖掘“双长”(稳增长和新成长)。结合目前存量博弈的市场特征,两者演绎或呈现跷跷板效应。

2、如何看成长股反弹窗口?

关于成长股反弹,我们在2月20日《成长的反弹窗口是何时?》和2月27日《俄乌冲突下,如何看成长股反弹?》均提出:

如果将反弹的时间维度定义为3-5周,成长股的反弹窗口或是3月下旬至4月。原因在于,一则,宏观视角,4月是美联储加息预期的边际缓解窗口;二则,中观视角,2022年一季报预告的陆续披露有望提振市场情绪。

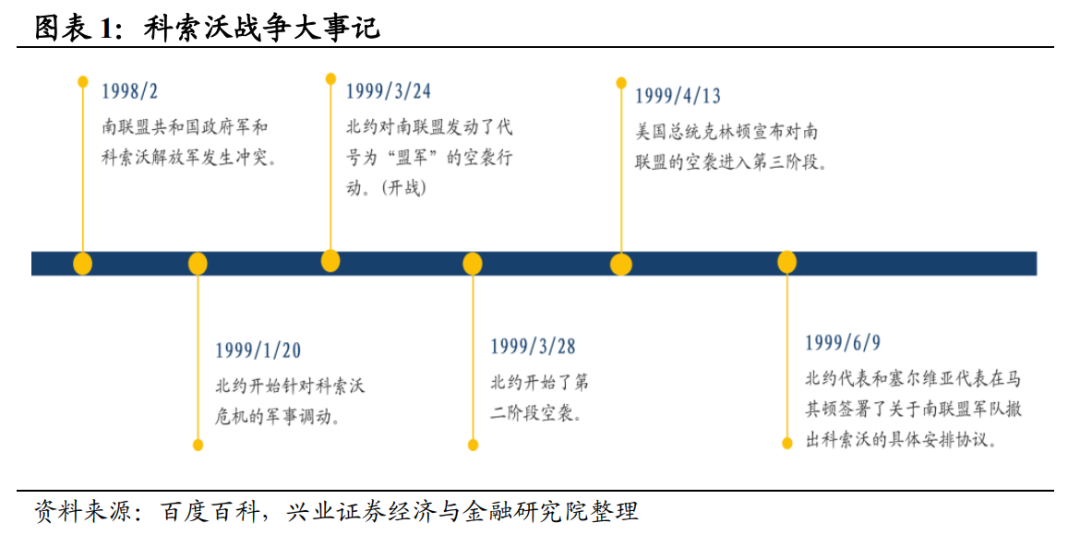

3月关注美联储议息会议扰动。3月15至16日的美联储议息会议召开在即,届时或开启加息周期,并可能将对接下来的加息和缩表路径做出进一步提示。与此同时,借助1994-1995年、1999-2000年、2004-2006年、2015-2018年的四轮美联储加息周期复盘,加息初期美股和全球权益资产往往受到扰动。

因此在3月的配置中,我们提出“指数震荡,结构均衡”的配置策略。

3、三低对应哪些投资机会?

展望2022年,我们认为“三低”品种的演绎或持续2-3个季度,一则国内仍处稳增长窗口,二则美联储或开启加息周期。换言之,不同于2019年至2021年以电子、电新、食饮、医药为代表的“三高”配置,“三低”品种优势在宏观变量清晰化之前,或呈现出持续相对收益。

从定量的角度,综合基金持仓、估值水平和股价位置,我们采取打分模式,也即,基金持仓占比居后50%的加一分,估值分位数居后50%的加一分,股价位置居后50%的加一分。

打分结果显示,得分为3的行业有,交运、轻工、纺服、环保;得分为2的行业有,房地产、公用事业、石油石化、钢铁、建筑、建材、传媒、通信、机械设备、非银金融、商贸零售、综合。

定性角度,我们梳理出稳增长、出行链、高股息、新成长等四条配置线索:

(1)稳增长:兴业银行、南京银行、保利发展、招商蛇口、万科A、中国能建、中国铁建、索菲亚等;

(2)出行链:白云机场、中国国航、南方航空、上海机场、锦江酒店等;

(3)高股息:大秦铁路、山东高速、招商公路、中国移动、中国联通等;

(4)新成长:汽车电子、半导体材料和模拟设计、专精特新等。

4、风险提示

1、业绩增速低于预期。如果相关公司实际增速显著低于市场预期,或影响板块后续走势。

2、流动性收紧超预期。如果流动性收紧超预期,或对市场估值产生一定扰动。

股民福利来了!送您十大金股!点击查看>>