来源:云观经济

摘要

本周市场出现几大积极信号:外部,美联储加息“靴子落地”。俄罗斯外长拉夫罗夫以及乌克兰总统泽伦斯基的发言均释放谈判信号,冲突局势正逐渐明朗化,18日晚中美领导人就中美关系和乌克兰局势等问题进行了谈话,打消了海外投资者对中美关系紧张的顾虑。内部,国务院金融委会议在宏观经济、房地产、中概股、平台经济、香港金融市场稳定等近期市场主要关切问题给与积极回应,进一步坚实了政策底。

近期港股及A股的资金流入主要由内地投资者贡献,北向资金总体仍保持净流出态势。周四,在国务院金融委会议对一些列问题作出积极回应后,市场情绪逐渐改善,北上资金转为净流入。我们认为近期外资大幅撤离主要有三方面原因:

第一,美股市场对A股市场的溢出效应。美股下跌、风险偏好下降(Risk off)→北上资金流出→A股下跌。站在全球资产配置的角度,北上资金作为外资投资中国沪深两市的重要交易渠道,其净流出量会受到作为“全球风向标”的美国股市的影响。

第二,美联储加息导致新兴市场资金回流美国。美联储加息通常会带动美债利率上行,对新兴市场形成抽水效应。美联储退出量化宽松本质上是美元流动性的收紧,因此,将不可避免的在短期内影响全球金融市场。再加上地缘政治风险给全球带来的美元流动性收紧,投资者纷纷把资金从新兴市场中撤出。

第三,俄乌冲突带来的一系列影响冲击中国市场。一方面,大宗商品的暴涨加剧了海外的通胀压力,引发了国际投资者担忧中国在面临输入性通胀压力下实施宽松政策刺激经济的力度。另一方面,俄乌冲突使全球地缘政治格局发生巨变。中国在俄乌战争中的态度使国际投资者开始担心中美关系。

美股下跌、美联储加息以及俄乌冲突都是影响A股的因素。影响A股中长期趋势的仍是中国经济“稳增长“的政策力度。我国“政策底”已清晰,情绪底已过,结合后续利好市场的政策持续出台及年报、一季报利好的披露,市场正形成一波反弹行情,但后续不排除快速反弹之后,短期行情还有反复。

A股趋势主要取决于国内的基本面、预期面及资金面。从目前情况来看,地产、消费类板块基本面短期内仍将处于筑底阶段,但后续将有所恢复;新基建、老基建、制造业、低估值高分红等投资机会值得关注。建议关注相关板块的投资机会。另外,投资者可基于中长期基本面逻辑来参与反弹,立足成长,耐心布局包括半导体、光伏、数字经济等高景气度成长股。

核心观点

本周市场出现几大积极信号:外部,美联储加息“靴子落地”。俄罗斯外长拉夫罗夫以及乌克兰总统泽伦斯基的发言均释放谈判信号,冲突局势正逐渐明朗化,18日晚中美领导人就中美关系和乌克兰局势等问题进行了谈话,打消了海外投资者对中美关系紧张的顾虑。内部,国务院金融委会议在宏观经济、房地产、中概股、平台经济、香港金融市场稳定等近期市场主要关切问题给与积极回应,进一步坚实了政策底。在内外部因素的共同作用下,A股和港股自周三开始反弹行情,板块普涨。然而,从增量资金来看,近期港股及A股的资金流入主要由内地投资者贡献,北向资金总体仍保持净流出态势。3月第二周,外资从A股市场净流出约370亿,本周净流出167亿元。周四,在国务院金融委会议对一些列问题作出积极回应后,市场情绪逐渐改善,北上资金转为净流入。从外资持仓占比变化的角度看,近期抛售资产甚至包括了茅台,招商银行等一些中国核心资产。我们认为近期外资大幅撤离主要有三方面原因:

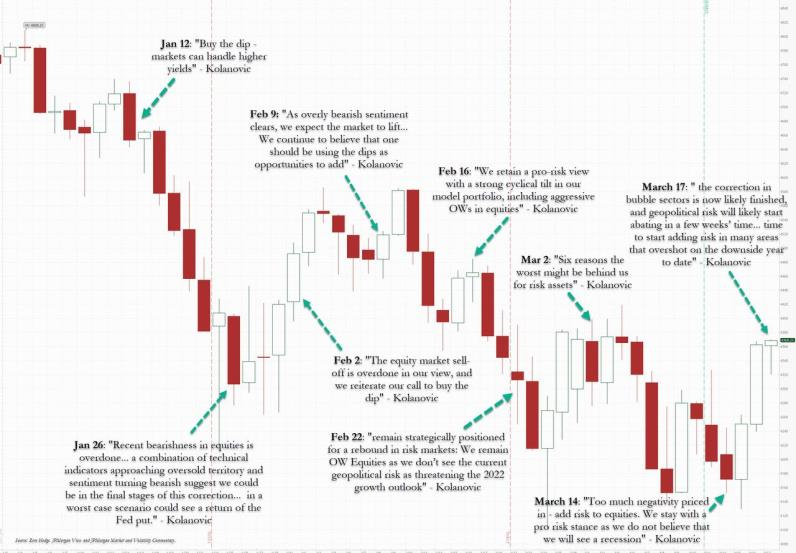

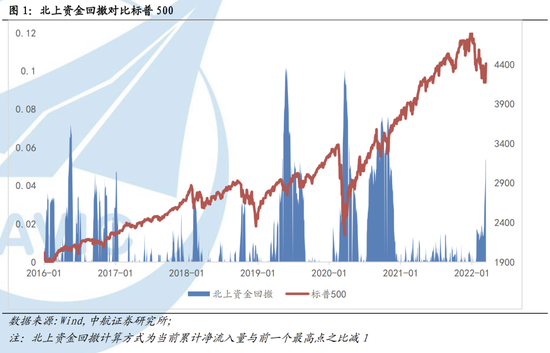

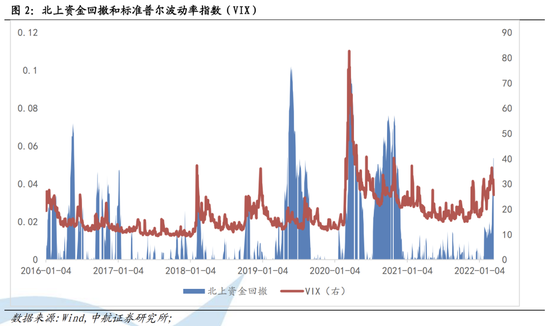

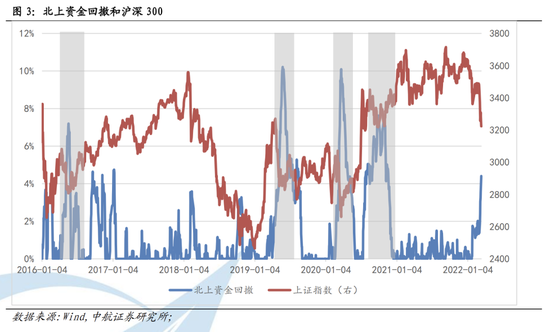

第一,美股市场对A股市场的溢出效应。美股下跌、风险偏好下降(Risk off)→北上资金流出→A股下跌。站在全球资产配置的角度,北上资金作为外资投资中国沪深两市的重要交易渠道,其净流出量会受到作为“全球风向标”的美国股市的影响。当美股下跌、风险偏好下降时,北上资金大概率会发生回撤现象。我们计算了16年至今北上资金的回撤幅度。通过对比美股与北上资金的回撤,我们发现,当美股出现下跌时,北上资金大概率会出现回撤(图1)。另外,当VIX指数上行,即外资风险偏好下降时,北上资金也通常会出现大幅回撤(图2)。近期受俄乌冲突、美联储加息、全球经济动能不足等一些列因素影响,全球风险偏好下降,全球资本大幅调整,外资从港股及A股的撤离一定程度上和美股的持续回调有关。

当美国市场受到外部事件冲击的影响而下跌的时候,A股也会随之下跌,而这其中作为美股向A股传导的媒介则是北上资金。国际资本对于国内权益市场的投资主要通过QFII/RQFII和北上资金两种途径,相比于战略投资属性较强且持仓情况公布频率偏低的QFII/RQFII,较为活跃的北上资金成为了将外部风险偏好传导到A股市场的重要载体。通过对比上证综指指数和北上资金的回撤幅度我们发现,自2016年以来,当北上资金回撤大幅上升时,无一例外同步对应了上证综指的下跌。因此,北上资金持续地净流入并不一定会带动A股上涨,但当北上资金持续且较为强劲地净流出时,则一定会带动A股短期内的下跌。

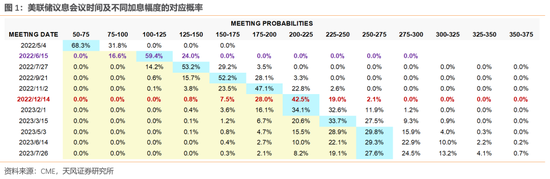

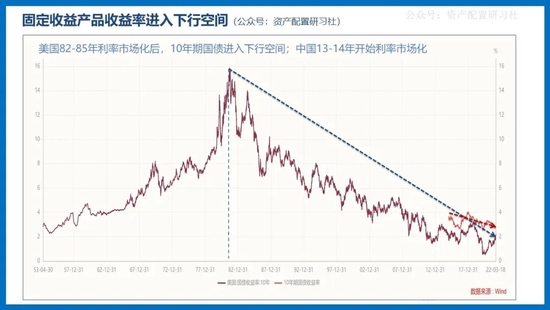

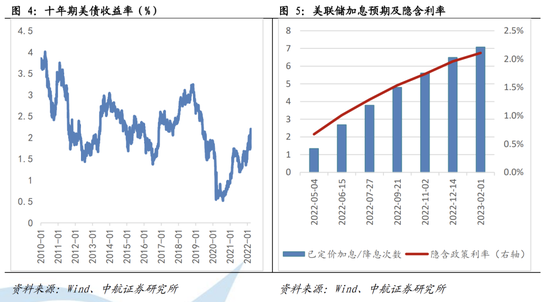

第二,美联储加息导致新兴市场资金回流。美联储加息通常会带动美债利率上行,对新兴市场形成抽水效应。2014年至2015年的紧缩周期中,众多新兴经济体出现的利率上行,汇率贬值以及股市下跌,即体现了美元流动性紧缩的负外部性。

在本轮紧缩周期中,美联储的决策明显滞后于实际通胀指标的变动,导致2021年宏观市场出现最大预期扭转。短短几个月间,市场对美联储加息幅度从0次增加到最高7次。由于市场需要在短时间内消化原本一年的加息预期,美债收益率年初至今大幅上升、美股剧烈震荡。美联储退出量化宽松本质上是美元流动性的收紧,因此,将不可避免地在短期内影响全球金融市场。再加上对俄罗斯的金融制裁造成部分美元流动性被制裁或冻结,叠加避险属性对美元现金资产的需求,离岸美元流动性大幅收紧。海外投资者为了弥补俄罗斯相关资产风险敞口的损失并换取美元流动性,纷纷把资金从新兴市场中撤出。由于我国金融市场与过往相比风险敞口加大,美元流动性的收紧对我国金融市场的短期影响也相应增强。

第三,俄乌冲突带来的一系列影响冲击中国市场。一方面,大宗商品的暴涨加剧了海外的通胀压力,引发了国际投资者担忧中国在面临输入性通胀压力下实施宽松政策刺激经济的力度。另一方面,俄乌冲突使全球地缘政治格局发生巨变。中国在俄乌冲突中的态度使国际投资者开始担心中美关系,中国资产在国际投资者投资组合中的权重或受影响。

市场正形成一波反弹行情

近期市场的大幅调整明显受到情绪面的影响,已经偏离了我国稳健的经济基本面。但本周内外围的不确定因素开始逐步消失:美联储加息“靴子落地”;金融委会议向市场再次释放积极信号;花旗银行处理了对俄罗斯债券的1.17亿美元利息支付,意味着俄罗斯债务违约风险急剧降低;3月18日中美元首“云会晤”就中美关系和双方共同关心的问题交换意见;3月18日,俄乌谈判俄方代表团团长梅津斯基表示,乌克兰的中立地位和乌不加入北约是俄乌谈判的核心议题,双方在此议题上的立场已经最大限度地接近。我们认为,这一背景下,外资的大幅流出可能已告一段落。一系列信号预示着市场情绪底已过,利好政策的陆续出台正推动市场形成一波反弹行情。然而,值得注意的是:

- 外部:俄乌冲突,中美关系,中概退市等不利因素,在其“偃旗息鼓”前可能仍将导致市场波动。另外,随着美联储开启加息周期,中美利差大概率将进一步缩窄,届时海外资金流入的动能或将有所减弱,人民币贬值压力也会有所提升。中美金融周期错配对我国股债表现都有所影响。近年来我国外资占比的持续提升加大了我国资本市场的对外风险敞口,因此,中期内由美联储加息以及俄乌局势所带来的外部流动性收紧的影响依然值得关注。

- 内部:市场持续走好需要对经济信心的提振,这需要稳增长政策的进一步出台,不会一蹴而就。

因此,市场正形成一波反弹行情,但后续不排除快速反弹之后,短期行情还有反复。

投资建议:

美股下跌、美联储加息以及俄乌冲突都是影响A股的因素。影响A股中长期趋势的仍是中国经济“稳增长“的政策力度。我国“政策底”已清晰,情绪底已过,结合后续利好市场的政策持续出台及年报、一季报利好的披露,市场正形成一波反弹行情,但后续不排除快速反弹之后,短期行情还有反复。

A股趋势主要取决于国内的基本面、预期面及资金面。从目前情况来看,地产、消费类板块基本面短期内仍将处于筑底阶段,但后续将有所恢复;新基建、老基建、制造业、低估值高分红等投资机会值得关注。建议关注相关板块的投资机会。另外,投资者可基于中长期基本面逻辑来参与反弹,立足成长,耐心布局包括半导体、光伏、数字经济等高景气度成长股。

风险提示:地缘政治冲突超预期;全球流动性紧缩超预期;经济数据不及预期。

市场结构和风险溢价因子监测

我们将个股相关性和市场宽度进行数学处理,合并构建出市场结构分化的监测指标。该指标显示当前市场结构的分化程度还处于历史较高分位,市场可能对利空信息比较敏感。将市场结构分化指标与风险溢价这一基本面指标结合,可以看出当风险溢价与市场结构分化指标同步达到历史极值时,都对应着市场的顶部。当前结构分化指标已经开始从高位回落,同时风险溢价指标已回落至历史较低分位。综合市场结构分化指标和风险溢价来看当前市场结构的脆弱性有所降低,市场整体的收益风险比相对较高。

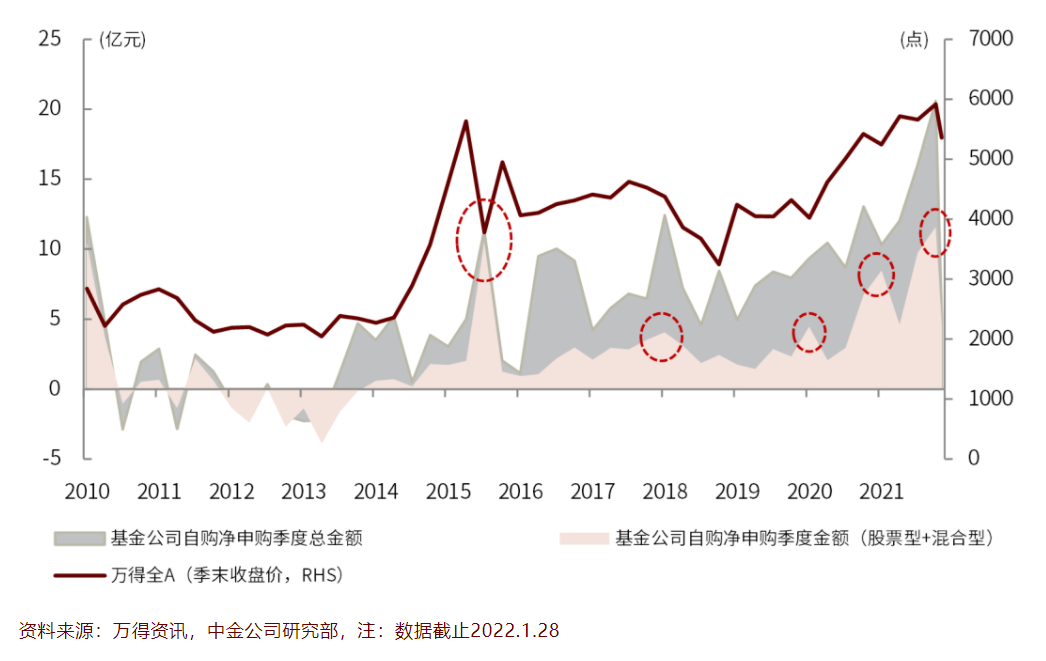

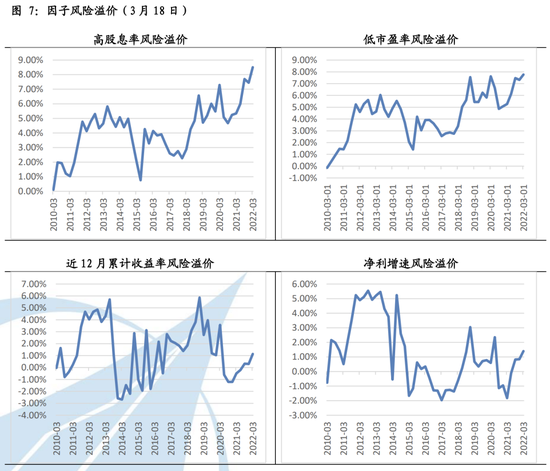

我们从量化因子库中选取了各类风格具有代表性的一些因子,并构建了各因子值前百分之三十等权重的股票组合来计算各因子的风险溢价。风险溢价等于投资组合收益率与无风险收益率的差额,我们使用整体法,即组合整体的归母净利润与总市值之比来代表因子的收益率,使用历史每个对应日期的中债国开债十年到期收益率作为无风险收益率。由于归母净利润以季度的频率披露,因此我们每个季度对组合进行一次调整,计算了从2010年第一季度到现在各因子的风险溢价。从本周各个风险溢价因子的走势来看,目前高股息低市盈率的股票性价比非常高。在大幅调整后,白马蓝筹消费代表的高ROE、高净利增速、大市值风格的风险溢价也有所回升。

行情回顾

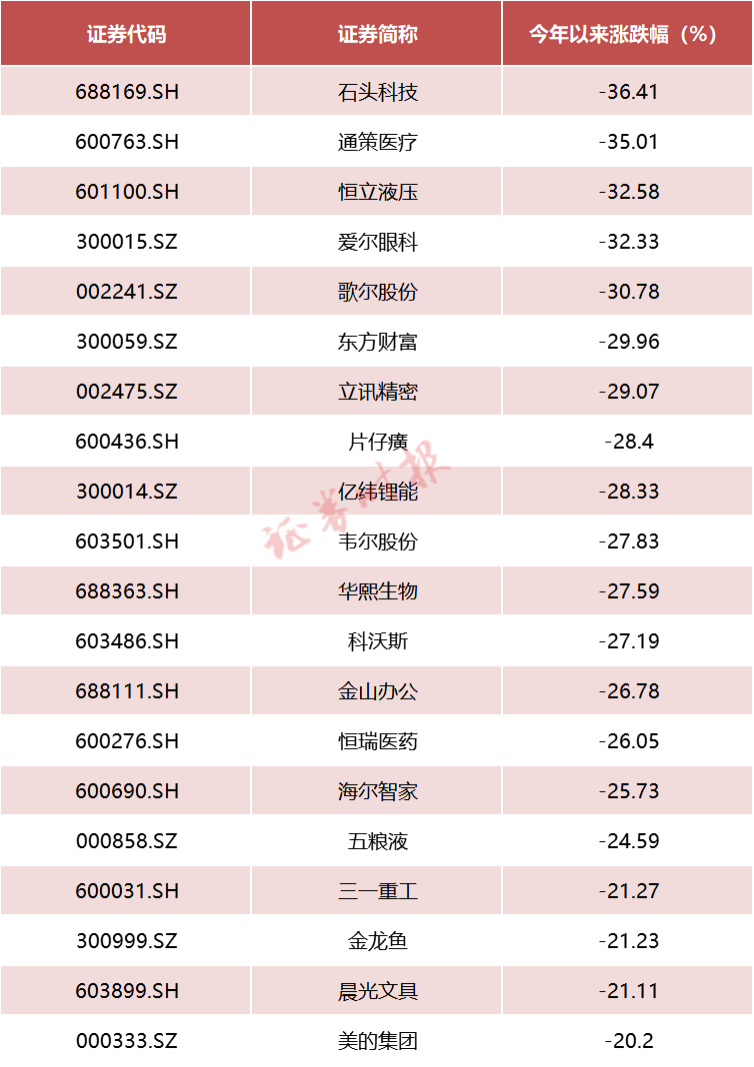

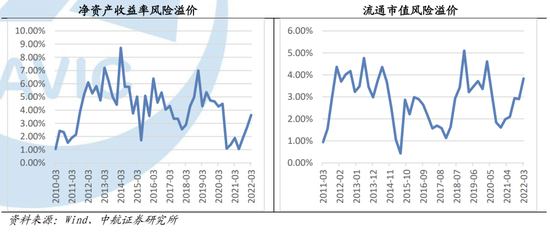

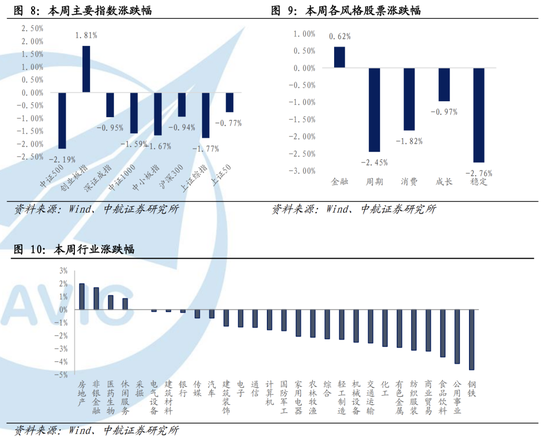

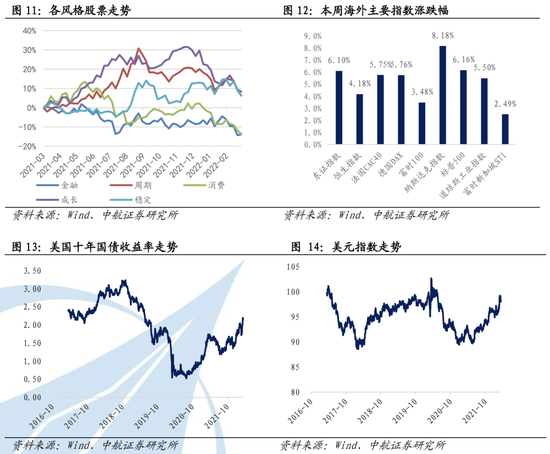

近一周各大指数涨跌不一,上证指数周跌1.77%,深证成指周跌0.95%,创业板指周涨1.81%,沪深300指数周跌0.94%,中小板指周跌1.67%,中证500指数周跌2.19%,上证50指数周跌0.77%,中证1000指数周跌1.59%。风格上,近一周金融股涨0.62%,周期股跌2.45%,消费股跌1.82%,成长股跌0.97%,稳定股跌2.76%。行业表现方面,近一周排名前三位的行业,分别是房地产(+1.98%)、非银金融(+1.68%)、医药生物(+1.08%),排名后三位的分别是钢铁(-4.62%)、公用事业(-4.14%)、食品饮料(-3.63%)。估值方面,本周全部A股市盈率为17.46倍,较前一周下降1.20%, 剔除金融、石油石化股后市盈率为26.29倍,较前一周下降1.97%。海外方面,近一周道指涨5.50%,纳指涨8.18%,标普500指数涨6.16%,德国DAX指数涨5.76%,法国CAC40指数涨5.75%,英国富时100指数涨3.48%。

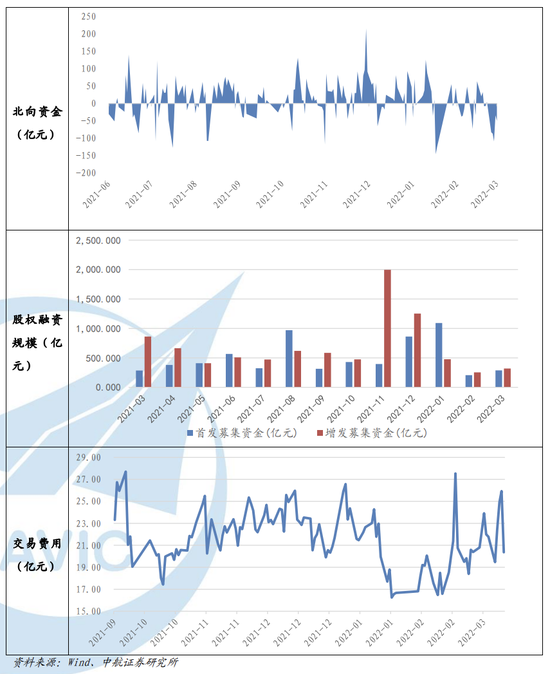

综合来看,北上资金近一周净流出166.92亿元,本月净流出507.85亿元,成交规模较此前一周有所上升。从外资定价权看,近一周家用电器、食品饮料、电力设备和建筑材料陆股通持股市值占行业A股总市值仍处于前列。从持仓占比变化看,近一周外资减仓食品饮料、银行、医药生物、家用电器、非银金融、化工、有色金属、电子等行业。基金发行方面,近一周新成立的公募股票型+偏股混合型和灵活配置型基金个数为28个;近一周新发行的公募股票型+偏股混合型+灵活配置型基金份额为22.12亿份。2022年3月份截至3月18日,IPO募集资金为287.772亿元,增发募集资金320.483亿元。交易费用近一周为113.12亿元,上期为110.82亿元。

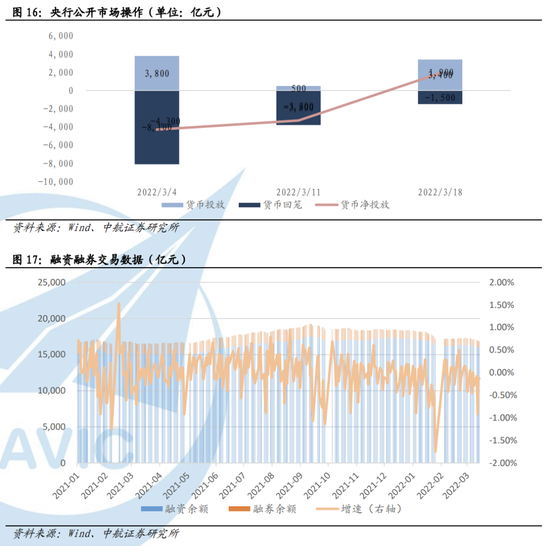

流动性方面,近一周央行公开操作为净投放1900亿元,上期为净回笼3300亿元。融资余额为15938.08亿元,融券余额924.16亿元。

市场情绪方面,近两周日均换手率为1.45%,较上期有所上升。A股日均成交金额为11090.66亿元,较上期的10864.44亿元有所上升。

福利来了!低位布局良机,送你十大金股!点击查看>>

福利来了!低位布局良机,送你十大金股!点击查看>>