来源:分析师徐彪

摘要

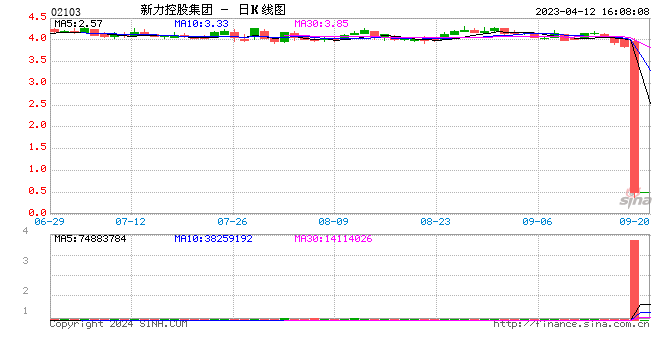

在上周的周报中,我们提到《冰点之后有修复,但中期趋势还看信用的大部队》。本周前两天,市场崩溃式下跌,情绪达到冰点,但随后刘鹤总理主持国务院金融委会议,市场情绪开始明显修复。

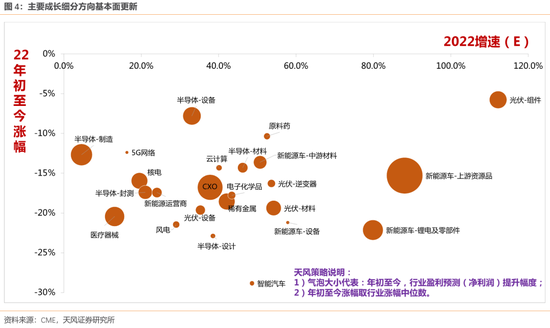

同时我们在本周提出《当前成长可能胜率赔率双高》。

后续看,A股可能迎来一个阶段的喘息窗口,继续推荐医药(CXO、疫苗、中药、原料药等)、汽车链条(电池、锂电设备、智能汽车等)、以及稳投资的方向(核电、5G+工业物联网、管廊、特高压、水利、地产龙头等。)

01

市场短期逻辑:情绪波动占主导

短期看,国内方面主导市场情绪变化的因素包括:收缩性政策、中概股问题、房地产问题。而周三的国务院金融委会议直指痛处,对这三方面问题都做出了明确的指示,有助于稳定市场情绪。

海外方面主导市场情绪变化的因素包括:俄乌冲突、中美关系、美联储加息等。其中俄乌冲突衍生的中美关系,以及最终导致的北上资金大幅撤出,最猛烈的阶段可能暂时过去了(连续7天日均100亿左右的北上资金净流出是史无前例的)。

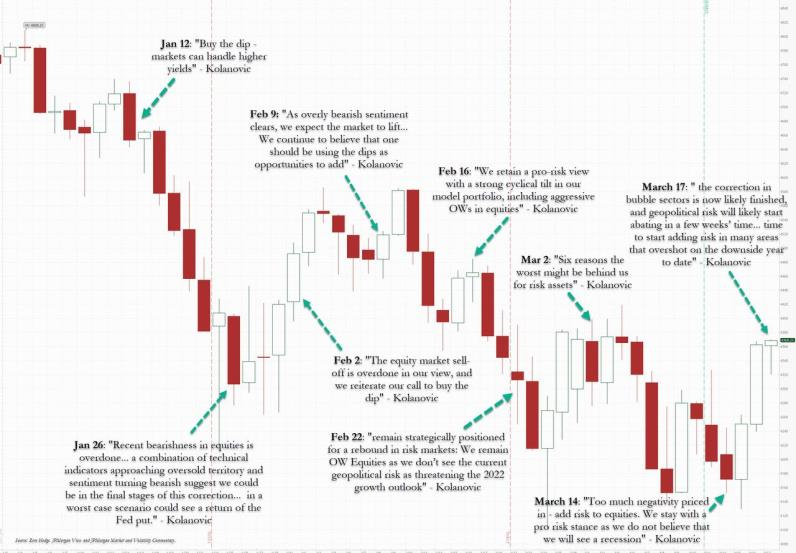

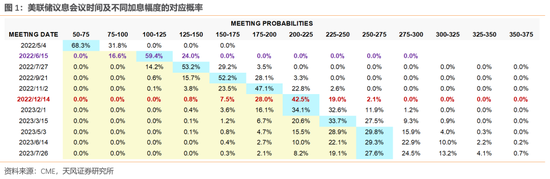

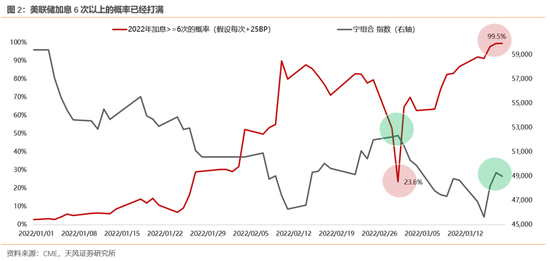

另外就是美联储加息预期,短期来说,譬如今年1月以来,美联储加息预期剧烈波动,期间,A股宁组合指数的走势,几乎与美联储加息预期的概率走势完全对应。

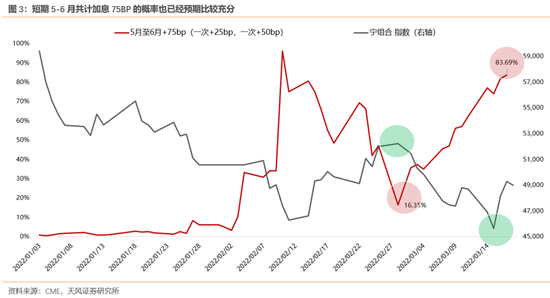

截止到最新情况,美联储在5-6月共计加息75个BP的概率,已经上升到84%,预期进一步恶化的空间已经比较小,预计后续1-2个月,可能为成长的超跌反弹提供一个窗口期。(如图3所示)

但是5月开始,美联储的议息会议可能会进一步讨论缩表的细节,届时(5-6月)全球市场又将交易美联储缩表的预期,对国内成长风格的短期情绪可能继续产生扰动,需要密切跟踪。

具体方向上来说:

(1)俄乌冲突爆发后快速推升通胀预期,对以新能源车为代表的中游制造业带来了较大的成本压力,市场担心反噬需求并明显降低了年初的电车销量预期。后续看,一方面俄乌如果缓和,可能修复成本大涨的悲观预期;另一方面,工信部关于锂行业的座谈会,可能初步起到稳定锂价预期的作用(碳酸锂期货周五明显下跌)。因此,继续推荐汽车链条:电池、锂电设备、智能汽车等。

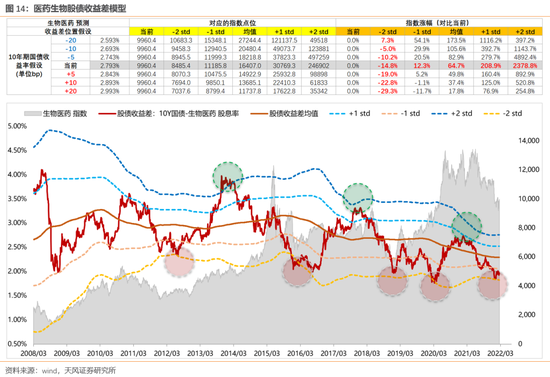

(2)春节后一周,医药板块的股债收益差时刻两年再次触及-2X标准差的位置,历史上看医药板块的股债收益差很难向下突破-2X标准差,因此,对于医药板块的贝塔来说,基本预示反映了后续非常悲观的逻辑和外部因素,很可能是底部区间。因此,继续推荐医药板块:CXO、疫苗、中药、原料药等。

(3)稳增长重中之重是稳投资,制造业投资首当其冲,其次是基建和地产。建议关注核电、5G+工业物联网、管廊、特高压、水利、地产龙头等方向。

02

市场中期逻辑:基本面趋势占主导

短期情绪波动主导市场,但是A股的中期趋势,还取决于基本面本身。

首先,我们以宁组合和茅指数为例:

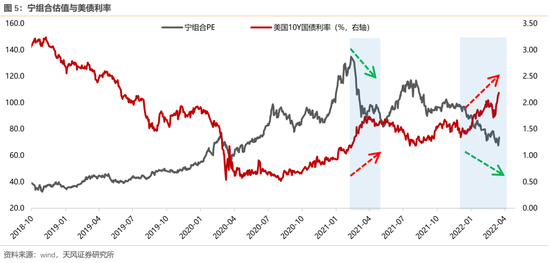

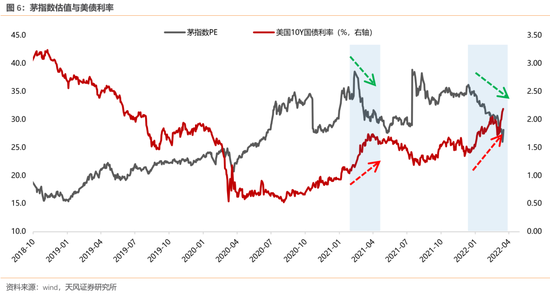

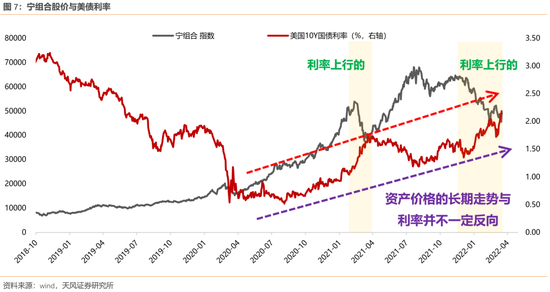

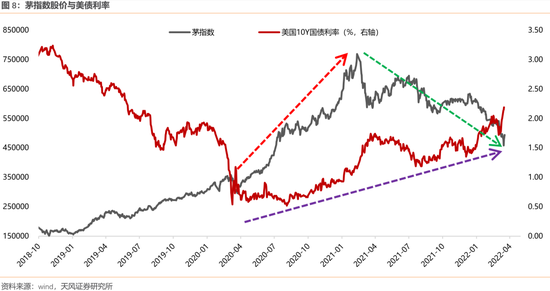

(1)短期维度,这两类公司的估值,很大程度上都会收到美债利率快速变化的影响和干扰,背后是美元流动性紧张带来的全球阶段性risk off。比如21年春节、22年1-2月

(2)中期维度,过去一年,宁组合和茅指数走势差距较大,背后主要是基本面主导趋势,宁组合业绩爆发,基本估值被压制,整体走势仍然不错。茅指数业绩平平,在估值被压制的情况下,指数趋势就比较糟糕。

同样的,对于A股整体也是如此:

市场估值的短期波动随机性很强,由各种短期情绪因素主导。

但是中期维度上,估值走势取决于基本面预期,基本面预期由信用周期决定(如下图)。

因此,最终体现在趋势上,信用周期的方向决定了估值的中期方向(如下图)。

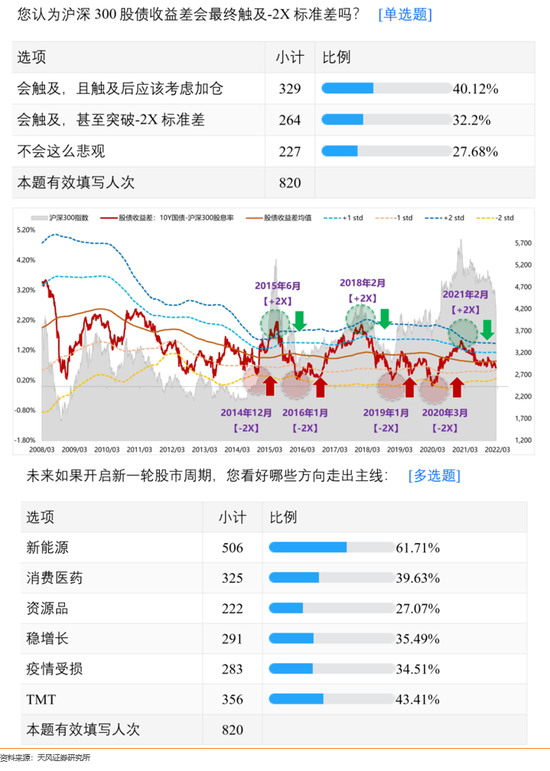

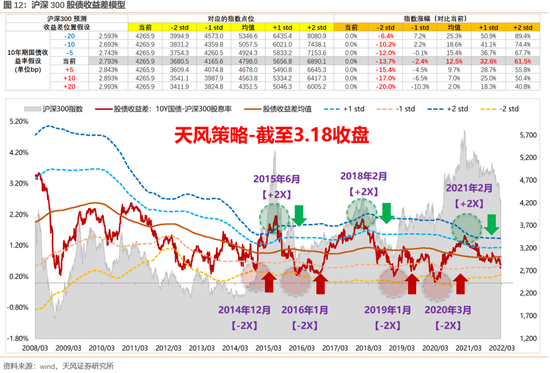

最后总结来说,在我们信用-盈利二维框架中,A股看到大级别上涨或者新一轮股市周期,需要“天时地利人和”的条件——即信用扩张+盈利触底+300股债收益差处于-2X标准差,这三个条件在年中或者下半年有希望达成。

03

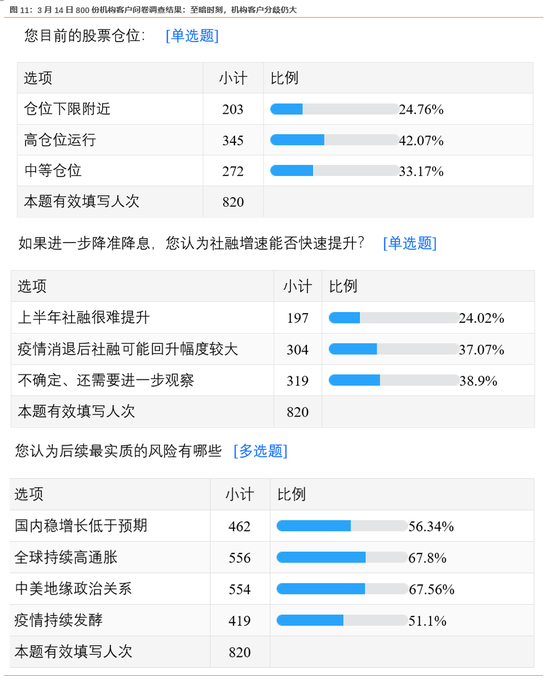

附1:3月14日800份机构客户问卷调查结果

04

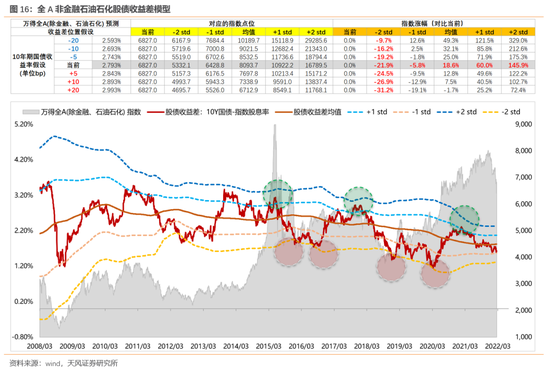

附2:股债收益差关键指标更新:医药和500处于较好位置

风险提示:地缘政治升级、供应链危机加剧通胀制约稳增长空间等

福利来了!低位布局良机,送你十大金股!点击查看>>