在当今竞争日益激烈的环境中,各个行业都在内卷,都在争第一。作为基金投资人的基民,面对每天变动的基金涨跌幅,总是随着基金排名变化而或喜或悲。更有甚者,在追涨杀跌与比拼持有基金短期排名的“内卷”中,错失了真正赚钱的机会。

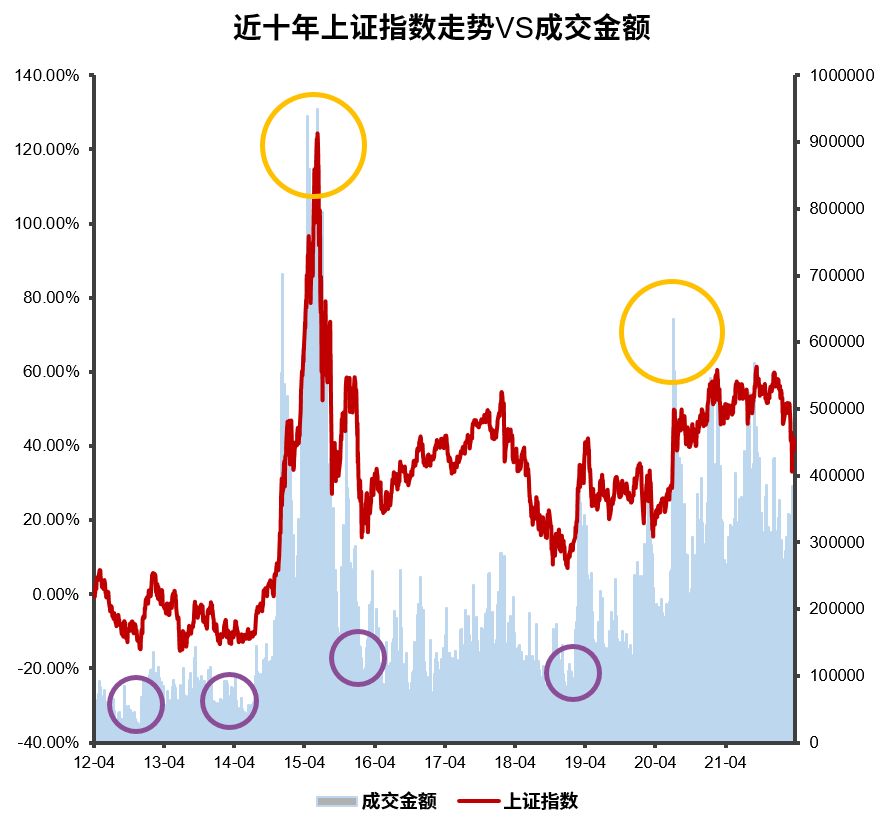

实际上,根据兴业证券分析,在2010/1/1—2021/9/14日期间,如果投资者追热点组合(每次买入之前半年表现最好的基金,并持有半年),整体收益大幅低于偏股混合型基金指数的长期表现。

在当前行业主题快速轮动的背景下,基民追热点往往会追到高点,最终收益反而平平。实际上,与其操心费力追热点比拼业绩排名不断的“内卷”,不如放长眼光追求中长期绝对回报。小诺家“反卷派”绩优基金经理曲泉儒就是一个以追求中长期绝对收益为目标的基金经理。

以绝对收益为锚

坚守中长期投资之道

在最近三年行业快速轮动的市场里,当风口来临,行业主题基金往往在短期爆发出耀眼的光芒。但拉长数据看,不少堪称“恒星”的基金,表现更为优秀。曲泉儒管理的代表作诺安新动力混合就是其中的典型代表。在2019年至2021年的宽幅震荡市场中,诺安新动力A业绩持续发光,分别实现了41.99%、47.39%和33.05%的净值增长率,三年累计实现178.44%的涨幅,大幅超越同期业绩比较基准43.69%,实现了134.75%的超额回报。

值得一提的是,在为投资者追求绝对回报的同时,其相对回报竟然也稳居前列。银河证券基金研究中心数据显示,截至2021年12月31日,诺安新动力A净值增长率过去一年、三年位居同类基金第13/132、22/115(同类基金指偏股型基金(股票上限80%)(A类))。

凭借中长期优秀的业绩表现,诺安新动力混合荣获银河、晨星、海通三大权威基金评级机构的三年期、五年期全五星评级(截至2021年12月31日)。

实际上,作为一名具有9年证券从业经历的基金经理,曲泉儒在管理公募基金之前,曾有过一段时间保险和银行的委外权益类专户产品管理经验,重点是以“绝对收益”为锚。这也为其管理公募基金,坚守中长期绝对收益为锚的理念,奠定了基础。

正如他曾表示的那样,“我坚信,以绝对收益为锚,中长期绝对收益做得好,那么相对收益排名也不会差。”

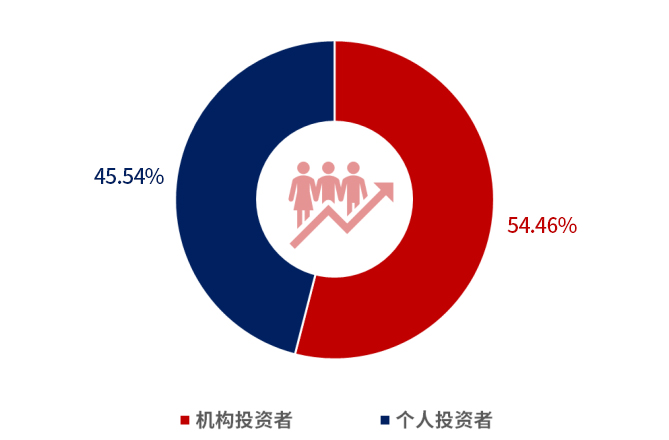

这样的投资理念,使得曲泉儒获得了更注重风险控制和追求长期业绩优秀的机构投资者青睐。根据诺安新动力2021年年报数据显示,截至2021年12月31日,诺安新动力A机构投资者持有占比高达54%。

诺安新动力A持有人机构对比

“逆向+估值”双核心理念

把握“三好”投资机会

在追求中长期绝对收益理念的指导下,曲泉儒坚持赚公司业绩增长的长线钱而不是市场短期博弈的钱。在具体投资策略上,曲泉儒采用了“逆向+估值”双核心的投资策略,并通过把握“好行业+好公司+好价格”的投资机会,为投资者奉献好回报。

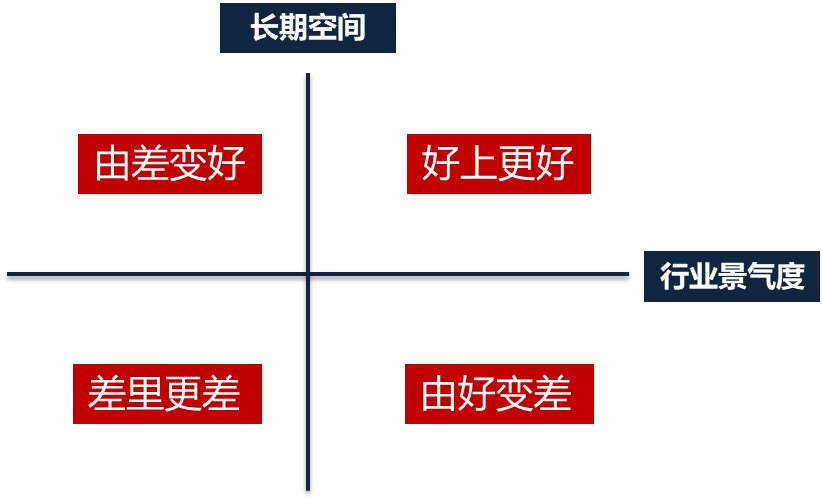

曲泉儒将所有行业分为“好上更好、由差变好、差里更差和由好变差”四个大类,并重点捕捉三类机会,即第二象限向第一象限走,长期空间大,景气度攀升的行业;第三象限向第四象限走的由差变好的行业和第四象限向第一象限走的市场空间打开的行业。

在公司选择上,则重点关注好上加好的公司投资机会。

在个股估值判断上,曲泉儒表示主要从“静态+动态”两个维度进行判断。第一:通过传统的PE、PEG、PB等常用指标进行判断。第二:用预期收益率的方法,基于关键假设,锚定公司到未来能实现的利润水平,给予一个相对保守的估值。

虽然在投资中注重绝对收益,注重估值,但曲泉儒强调,不能离开成长谈价值。对于自己风格的定位,曲泉儒阐释,自己是一名偏成长价值的选手。

适度降低投资预期

掘金结构性机会

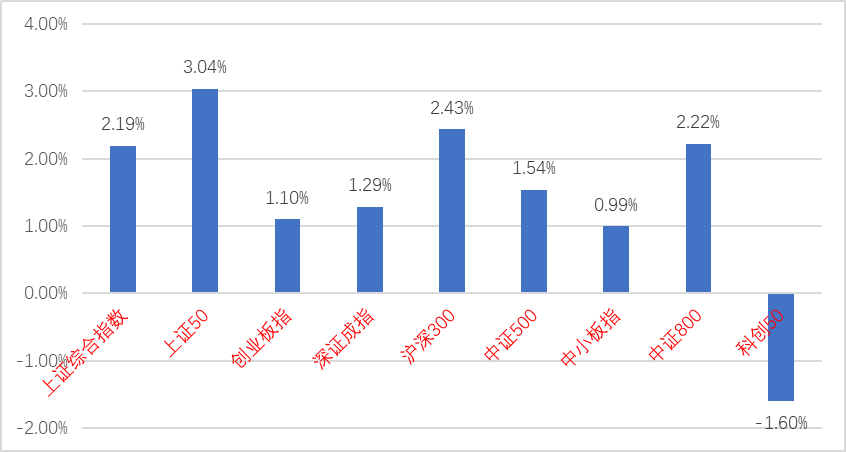

展望未来,曲泉儒首先表示大家要降低2022年的投资收益预期。“2022年以来,在市场风格切换的同时,国内外宏观环境也发生了不少变化。整体而言,在风险偏好有所下降的背景下,要降低收益预期。” 曲泉儒强调,2022年投资将从“价值回归”和“边际改善”这两个关键词中去寻找结构性投资机会。

在具体行业上,曲泉儒表示,2022年价值类资产的性价比开始凸显,大众消费、可选消费以及医药部分赛道具有超额收益机会;同时,在“稳增长”基调下,“双碳”和房地产相关行业的政策可能出现边际变化,这将带来部分投资机会。

投资不是百米冲刺,而是马拉松。投资中最重要的是保持一个良好的心态,不追涨杀跌,坚持长期投资理念,通过专家理财,分享经济增长红利。

【诺安新动力灵活配置混合基金】诺安新动力灵活配置混合型证券投资基金成立于2012年3月5日。2015年8月22日-2020年4月29日,张堃担任基金经理;2019年4月19日至今,曲泉儒担任基金经理。自2021年12月22日起,本基金增加基金份额类别,分设A类基金份额和C类基金份额。本基金A类基金份额2017年-2021年净值增长率分别为:11.54%、-13.91%、41.99%、47.39%、33.05%,同期业绩比较基准收益率分别为:12.81%、-12.92%、23.09%、17.63%、-0.76%。(数据来源:诺安新动力灵活配置混合型证券投资基金定期报告;基金的业绩比较基准为沪深300指数×60%+中证综合债券指数×40%)

【诺安汇利灵活配置混合型证券投资基金】诺安汇利灵活配置混合型证券投资基金成立于2018 年 7 月 11 日。2018 年 7 月 11 日至2021年11月13日,谢志华担任基金经理;2021年11月13日至今,曲泉儒担任基金经理。本基金分设A、C两类基金份额。A类基金份额2018年-2021年净值增长率分别为:1.26%、11.15%、42.40%、18.55%;C类基金份额2018年-2021年净值增长率分别为:2.83%、10.72%、41.55%、17.83%;同期业绩比较基准收益率分别为:-1.50%、13.70%、10.31%、2.34%。(数据来源:诺安汇利灵活配置混合型证券投资基金定期报告;基金的业绩比较基准为:沪深 300指数收益率×30%+中证综合债指数收益率×70%)

【诺安鼎利混合型证券投资基金】诺安鼎利混合型证券投资基金成立于2019 年 3 月 28 日。2019 年 3 月 28 日至2021年11月13日,谢志华担任基金经理;2021年4月22日至今,曲泉儒担任基金经理;2021年11月13日至今,张立担任基金经理。本基金分设A、C两类基金份额,A类基金份额2019年-2021年净值增长率分别为:7.58%、8.80%、5.08%;C类基金份额2019年-2021年净值增长率分别为:6.89%、8.17%、4.45%;同期业绩比较基准收益率分别为:4.75%、7.86%、3.33%。(数据来源:诺安鼎利混合型证券投资基金定期报告;基金的业绩比较基准为:沪深 300 指数收益率×20%+中证综合债指数收益率×80%)

【诺安平衡证券投资基金】诺安平衡证券投资基金成立于2004年5月21日。2014年6月14日至2017年11月16日,李嘉担任基金经理;2017年3月15日至2018年6月26日,王创练担任基金经理;2017年12月19日至2021年3月2日,蔡宇滨担任基金经理;2021年3月2日至今,曲泉儒担任基金经理。本基金2017年-2021年净值增长率分别为:16.00%、-12.24%、26.25%、18.51%、11.34%,同期业绩比较基准收益率分别为:4.11%、-18.06%、21.10%、10.77%、-1.30%。(数据来源:诺安平衡证券投资基金定期报告;自2020年8月12日起,基金的业绩比较基准由“65%×标普中国A股综合指数+35%×上证国债指数”变更为“沪深300指数收益率×65%+中证综合债券指数收益率×35%”)

曲泉儒,硕士,具有基金从业资格,曾任远策投资管理有限公司研究员、长盛基金管理有限公司投资 经理。2016 年 1 月加入 诺安基金管理有限公司,任投资经理。2019 年 4 月至 2020 年 7 月任诺安益鑫灵活配置混合型证券投资基金基金经理。2019 年 4 月起任诺安新动力灵活配置混合型证券投资基金基金经理,2021 年 3 月起任诺安平衡证券投资基金 基金经理,2021 年 4 月 起任诺安双利债券型发起式证券投资基金基金经理、诺安鼎利混合型证券投资基金基金经理,2021 年 11 月起任诺安汇利灵活配置混合型证券投资基金基金经理。

风险提示:本材料为诺安基金观点,不作为投资建议。在任何情况下,本报告中的信息或所表达的意见并不构成对任何人的投资建议。市场有风险,投资需谨慎。投资者投资于本公司管理的基金时,应认真阅读《基金合同》、《托管协议》、《招募说明书》、《风险说明书》、基金产品资料概要等文件及相关公告,如实填写或更新个人信息并核对自身的风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的基金产品。投资者需要了解基金投资存在可能导致本金亏损的情形。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩不代表对本基金业绩表现。基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人提醒投资者基金投资的”买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资者自行负担。我国基金运作时间较短,不能反映股市发展的所有阶段。