来源 中金公司

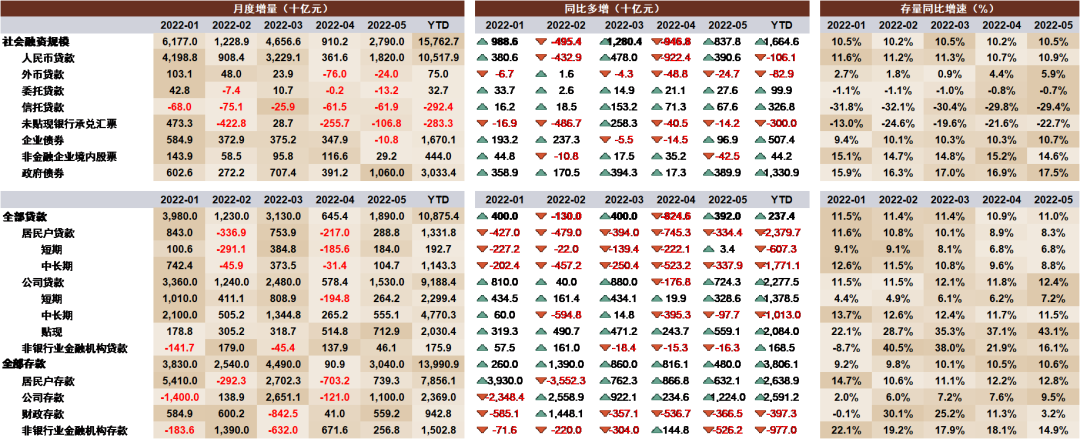

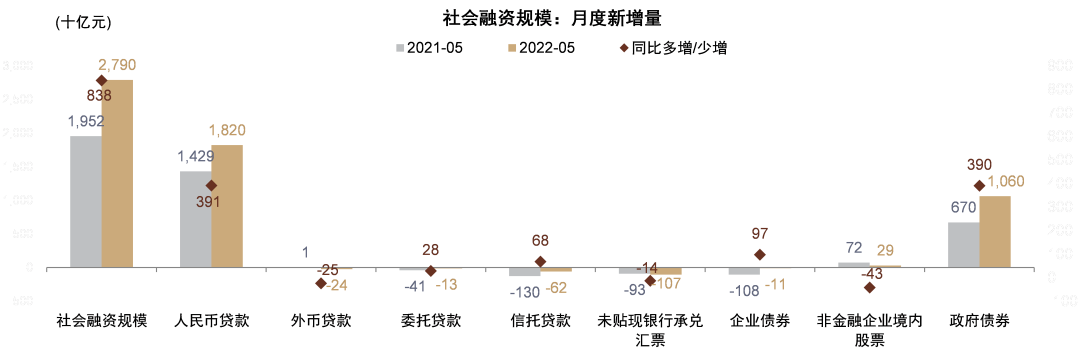

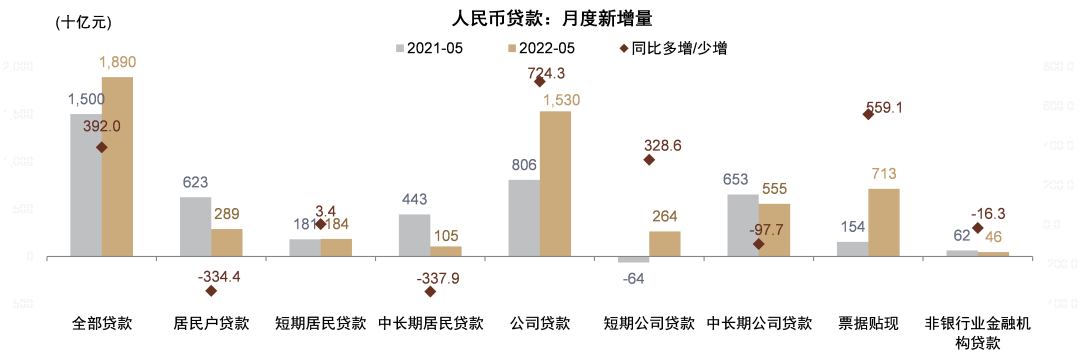

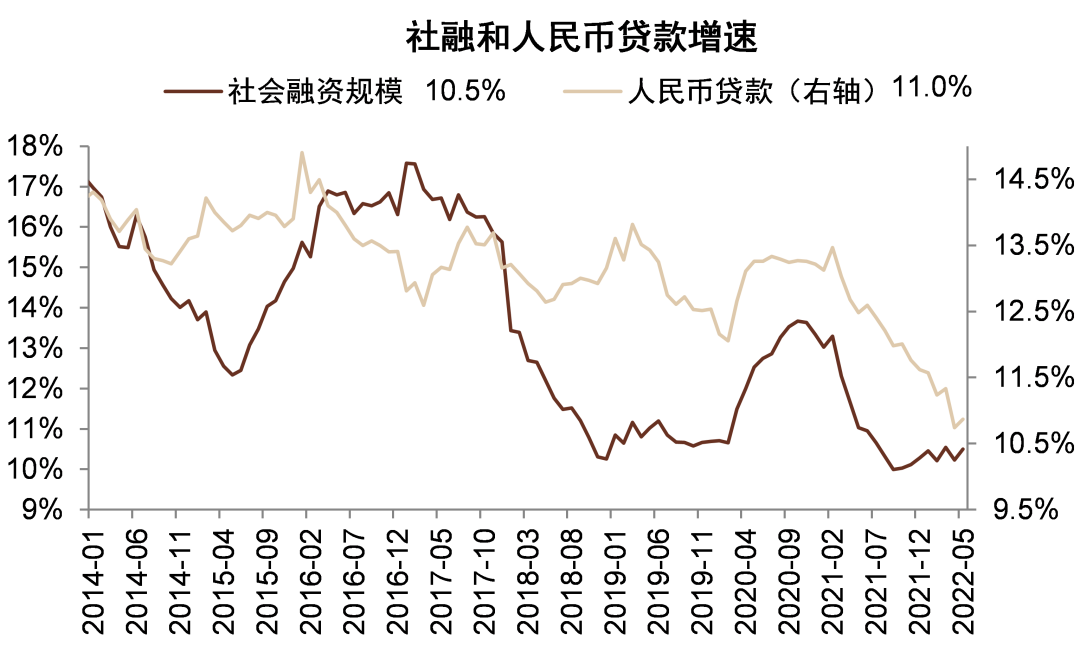

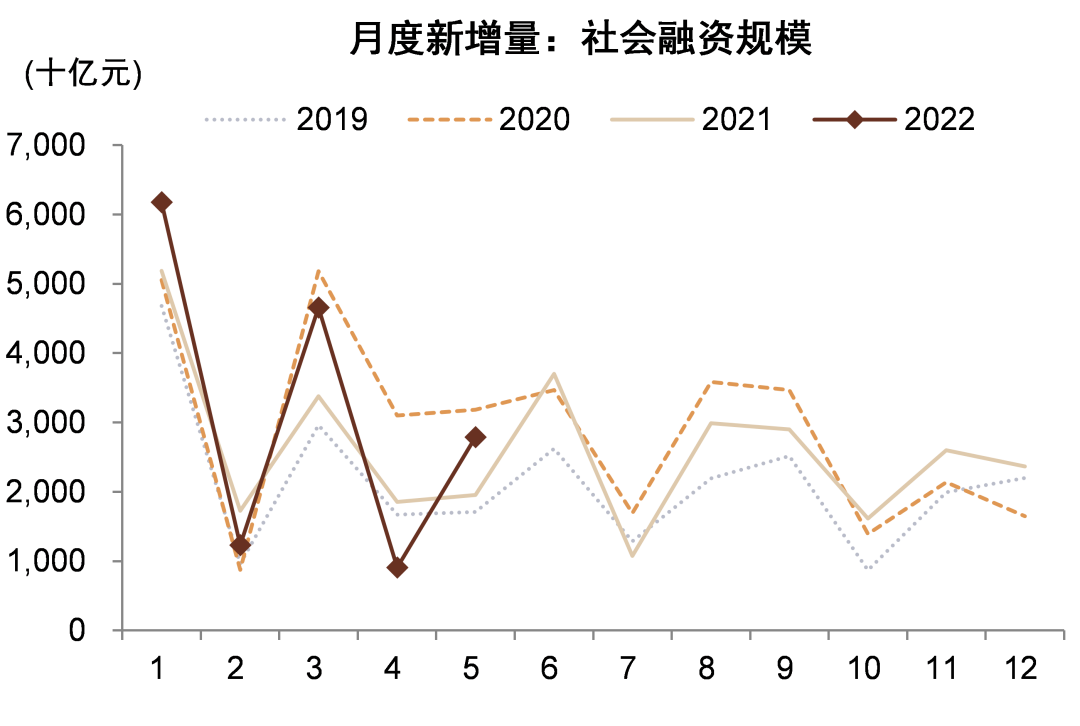

5月新增贷款1.89万亿元,同比多增3920亿元,高于市场预期的1.5万亿元;贷款存量同比增长11.0%,较上月上升0.1个百分点。5月新增社融2.79万亿元,同比多增8378亿元,高于市场预期的2.5万亿元,主因政府债券和贷款多增。社融存量增速10.5%,较上月上升0.3个百分点。本文将从宏观和银行角度对5月金融数据进行点评分析。

宏观:稳增长态度十分积极

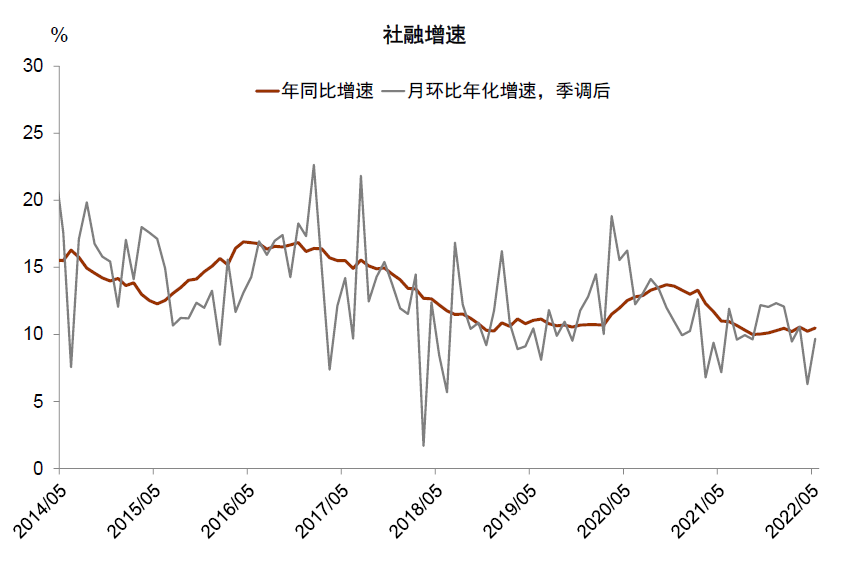

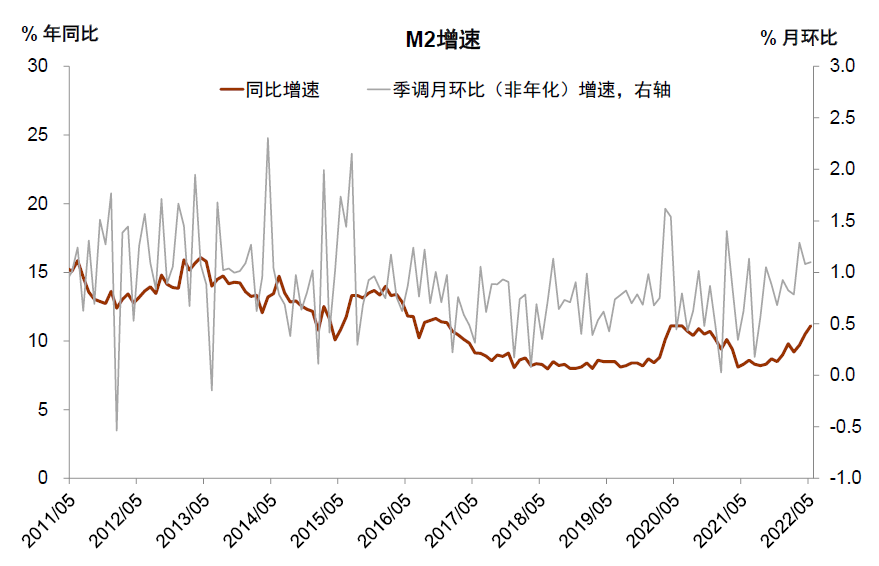

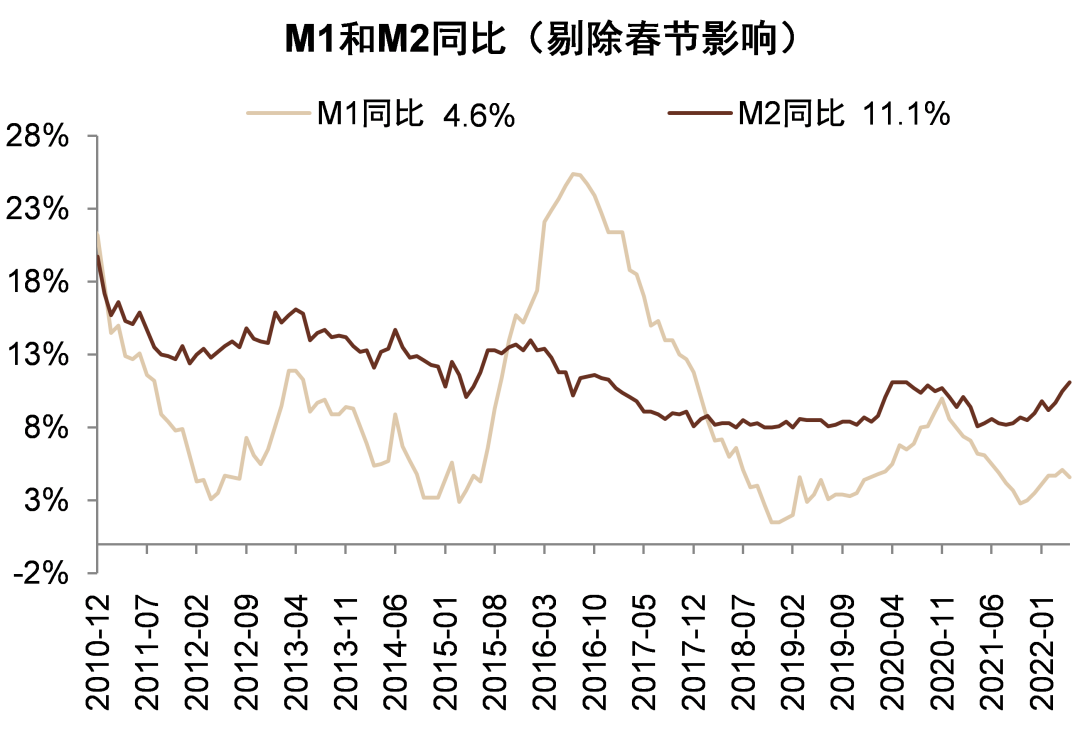

5月M2与社融均明显超出市场预期,M2同比增速已经达到2020年高点。虽然5月票据利率的走弱加剧了市场对贷款需求疲弱的担忧,但在政策加力宽松的背景下,5月社融和M2数据大幅超出市场预期。5月新增社融为2.79万亿元,同比多增8380亿元,大幅高于WIND一致预期2.37万亿元。同时,M2同比增速从4月的10.5%加速至5月的11.1%,已经达到2020年时的高点。

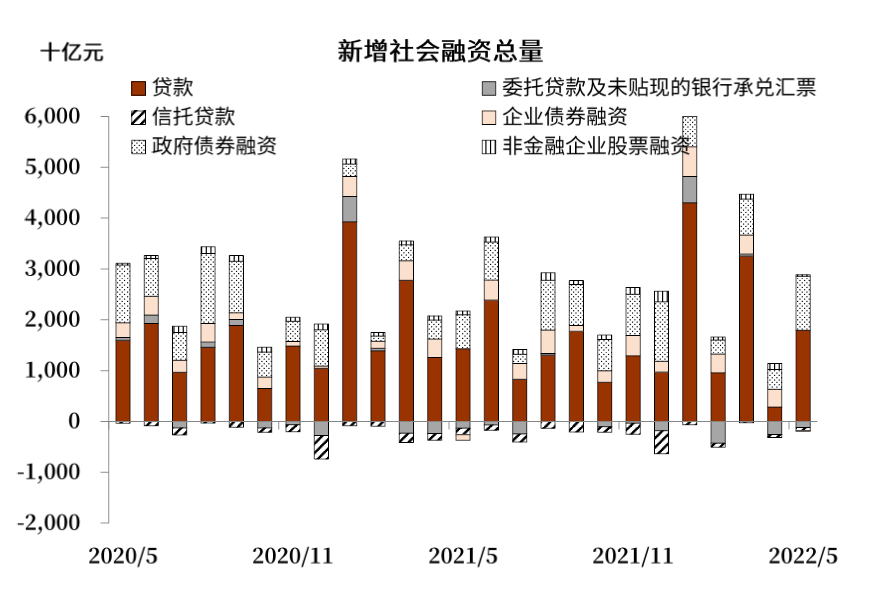

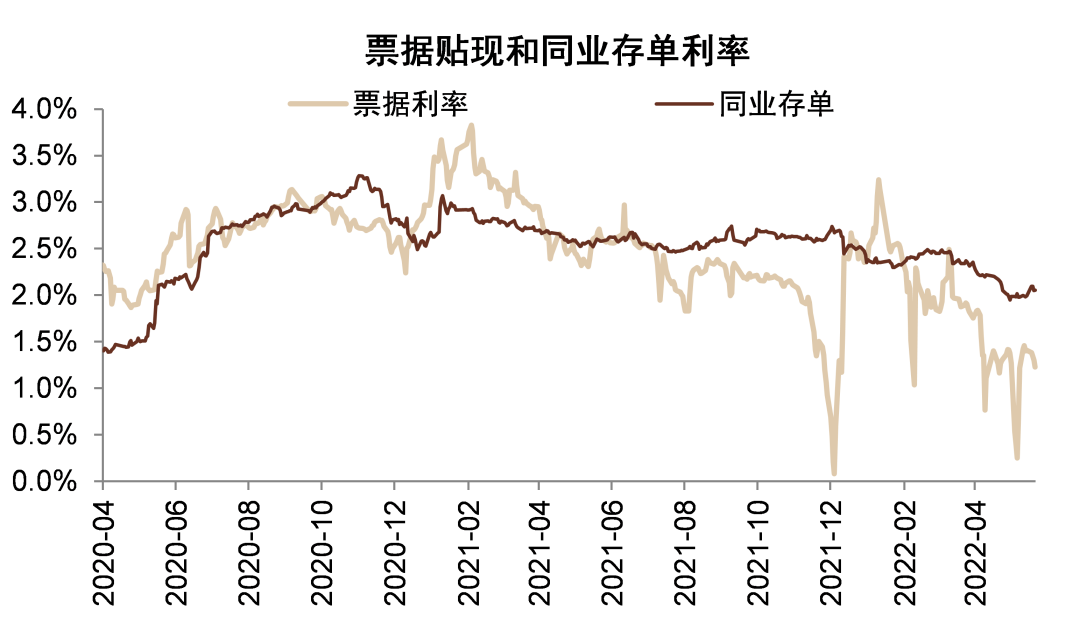

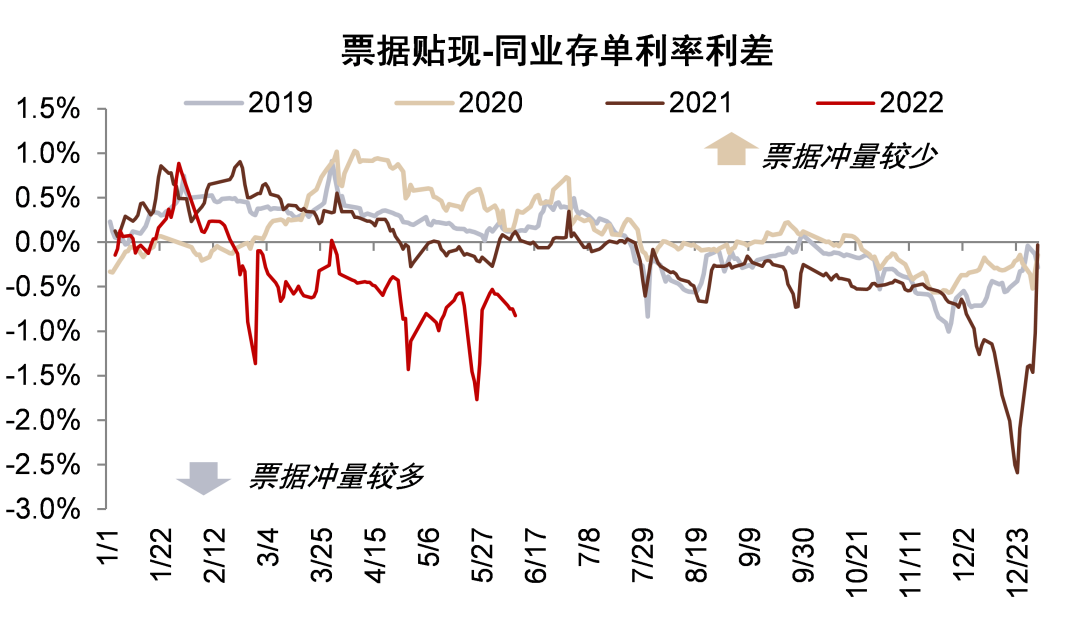

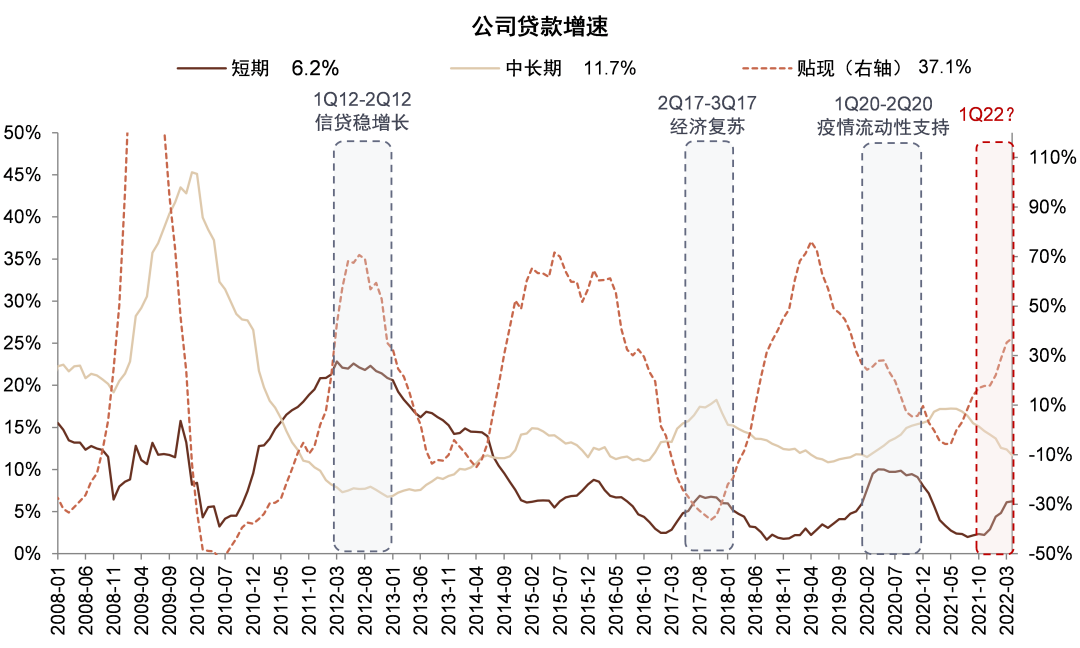

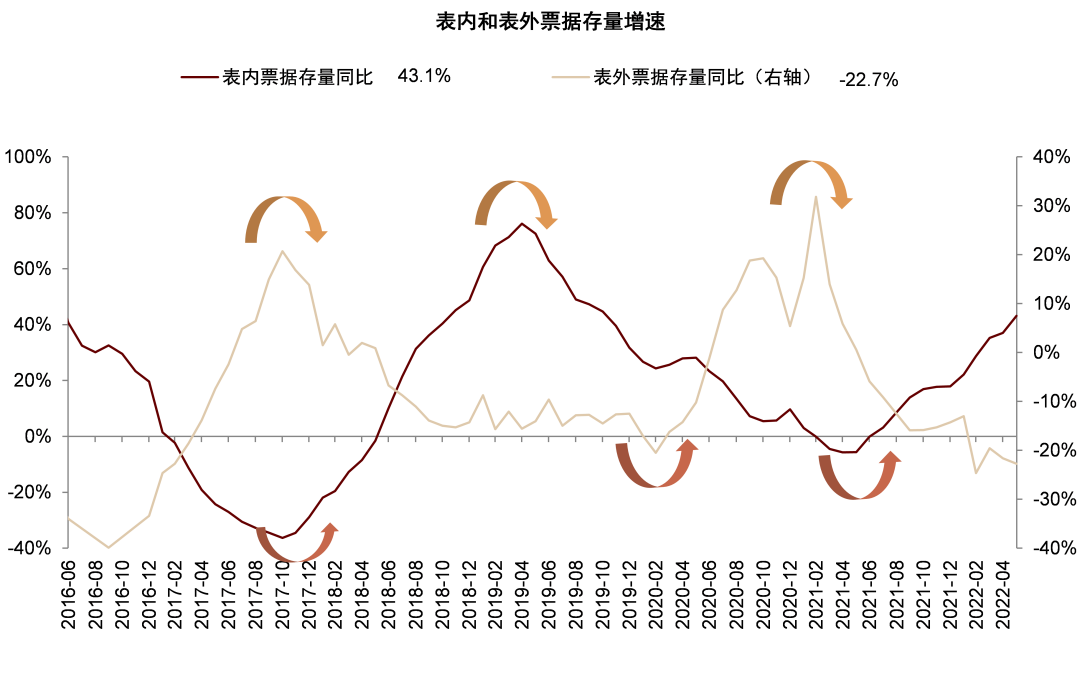

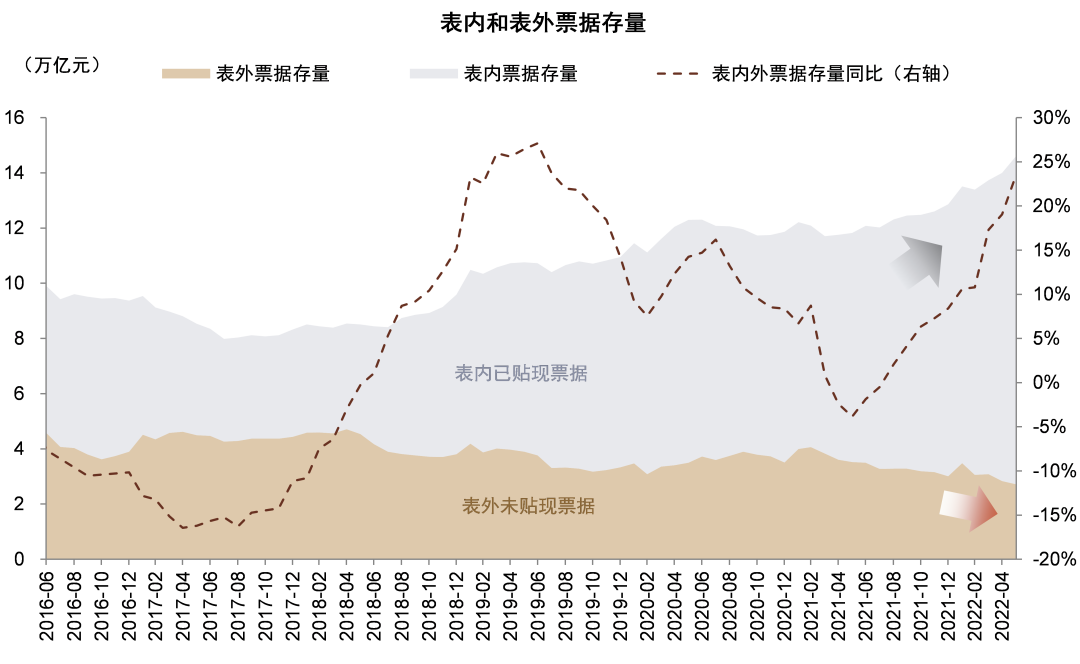

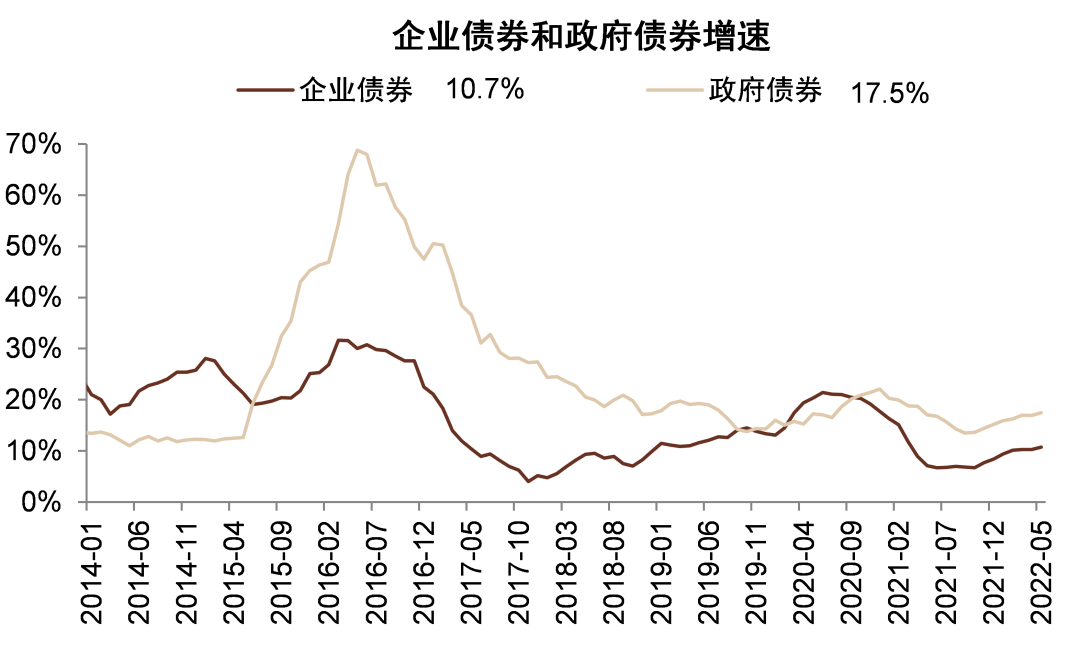

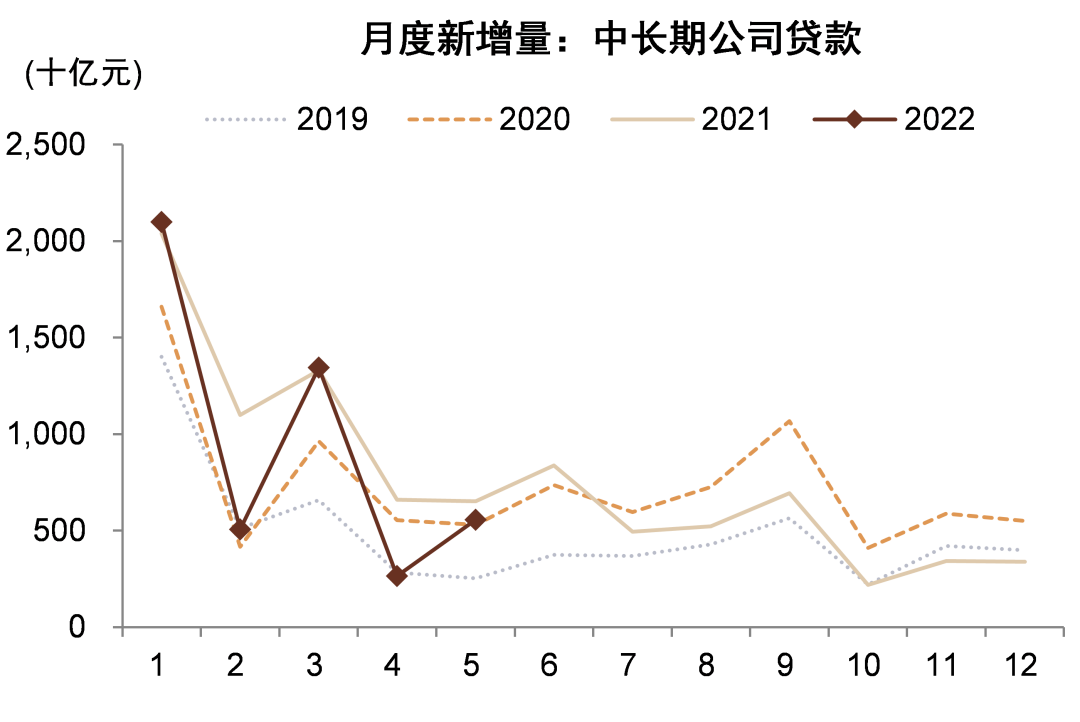

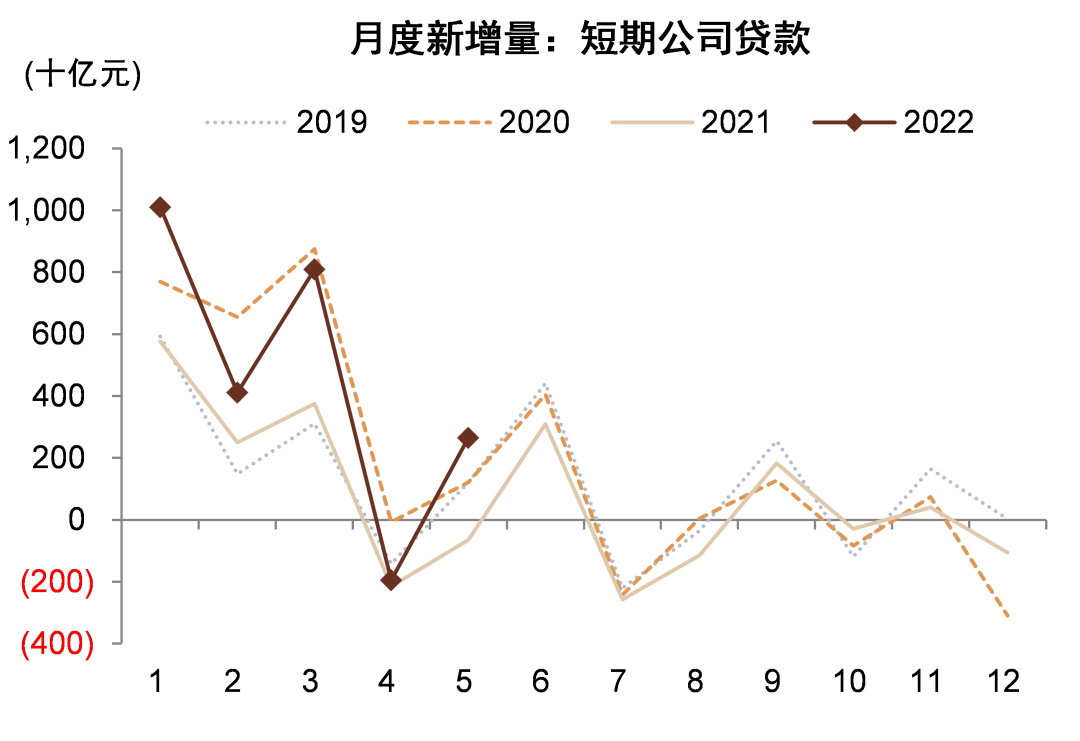

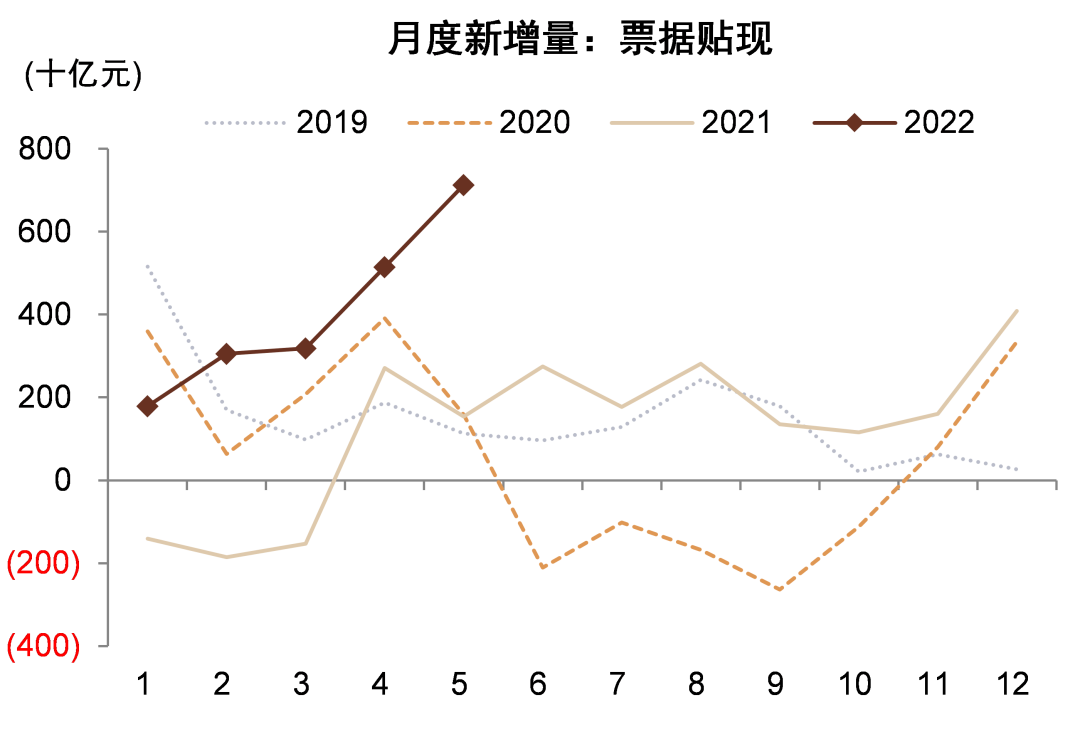

新增社融反弹的动力主要来自贷款和政府债的发行。5月新增贷款1.89万亿元,相比去年同期多增3900亿元,企业短期贷款和票据融资仍然是贷款反弹的主力。票据融资相比去年同期多增5591亿元,5月1年期票据转贴利率一度跌破1%,短期限票据多次逼近0%附近,显示出银行票据冲量的较大力度。此外,企业短期贷款相比去年同期多增3286亿元,政策性银行可能也参与了短期流动性贷款的投放工作。居民贷款以及企业的中长期贷款依然相对疲弱,5月居民中长期贷款新增1047亿元,虽然相比4月的-314亿元回升,但依然处在较差的水平,同比少增3379亿元。此外,5月企业中长期贷款新增5551亿元,同比少增977亿元。5月,政府债券融资净额达到1.06万亿元,比去年5月高出3899亿元,成为社融反弹的关键驱动力。

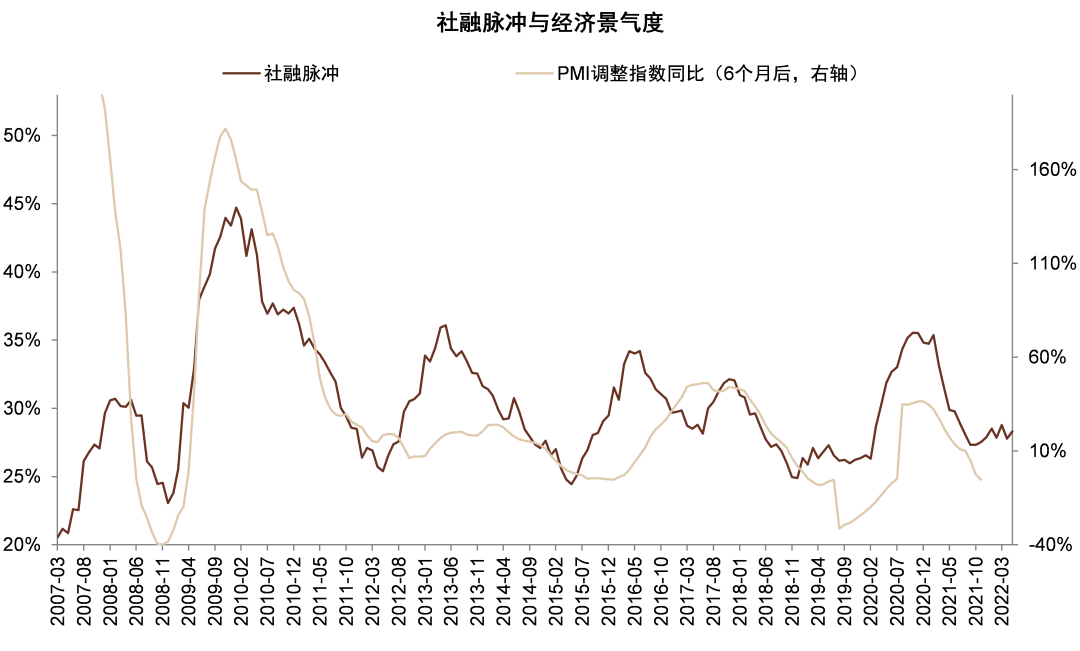

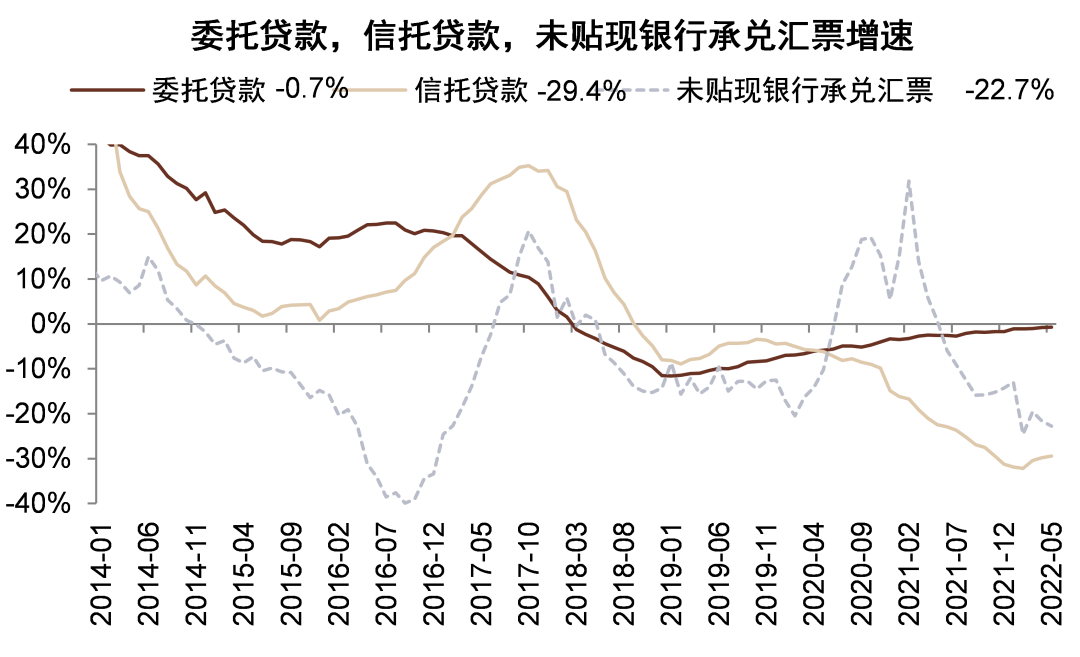

社融数据仍然反映内生需求不足,政策乘数比较低。5月社融增速从4月的10.2%上升到5月的10.5%,比去年12月的10.3%略高0.2个百分点,反弹幅度并不算大。在过去5年的时间里,由于社融包括了贷款、债券、非标融资、政府债等主要的实体经济融资方式,对经济增长有着很好的领先效果,我们在中金金融条件指数也赋予了社融较高的权重。目前官方社融总体偏弱、贷款结构以短期为主,仍然能够反映出经济当期的内生需求仍然不足。由于今年财政资金一部分来源于存量资金盘活而非新增债券融资,社融数据对政策力度的刻画更不充分。

根据官方定义,社会融资总额是指实体部门从金融部门获得的资金,包括贷款、债券、信托贷款、股权、政府债券等等。但是根据现行定义,央行利润的转移是不包含在社融数据当中的,而发行国债会提振社融。当然,官方公布的社融中各类融资方式都有一定的融资成本存在,和央行上缴的利润、社保资金的使用并不能简单画等号。但我们不妨做一个测算,如果目前的央行利润上缴和社保缓缴的资金并非来自央行和社保结余,而是来自于增量国债融资,那么社融存量增速会比现在的增速高出0.4-0.5个百分点。

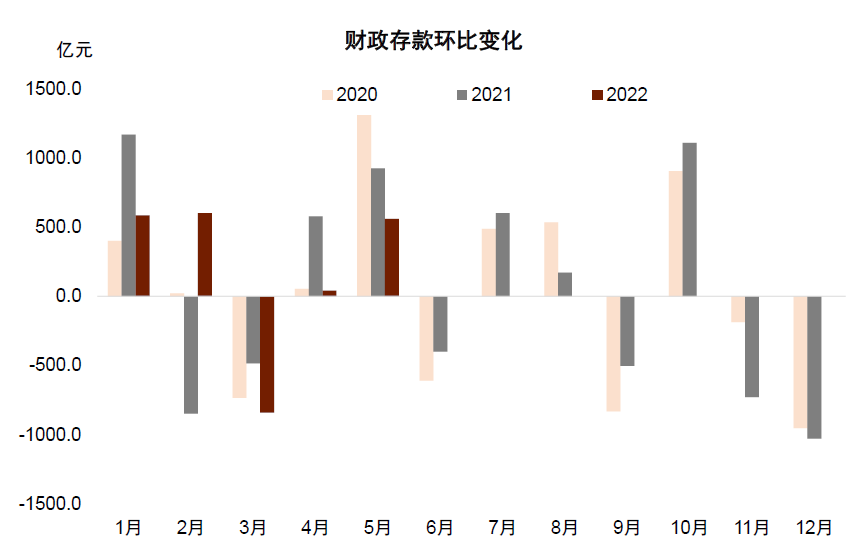

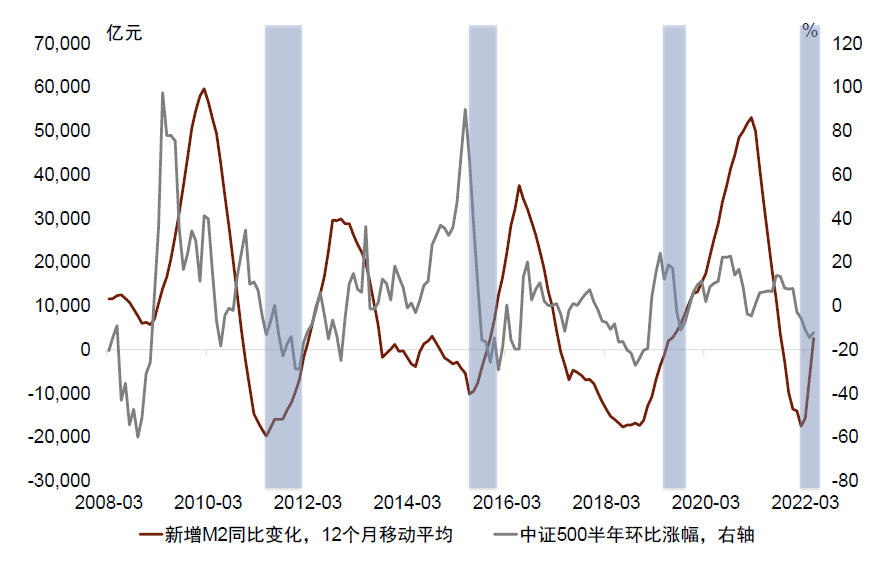

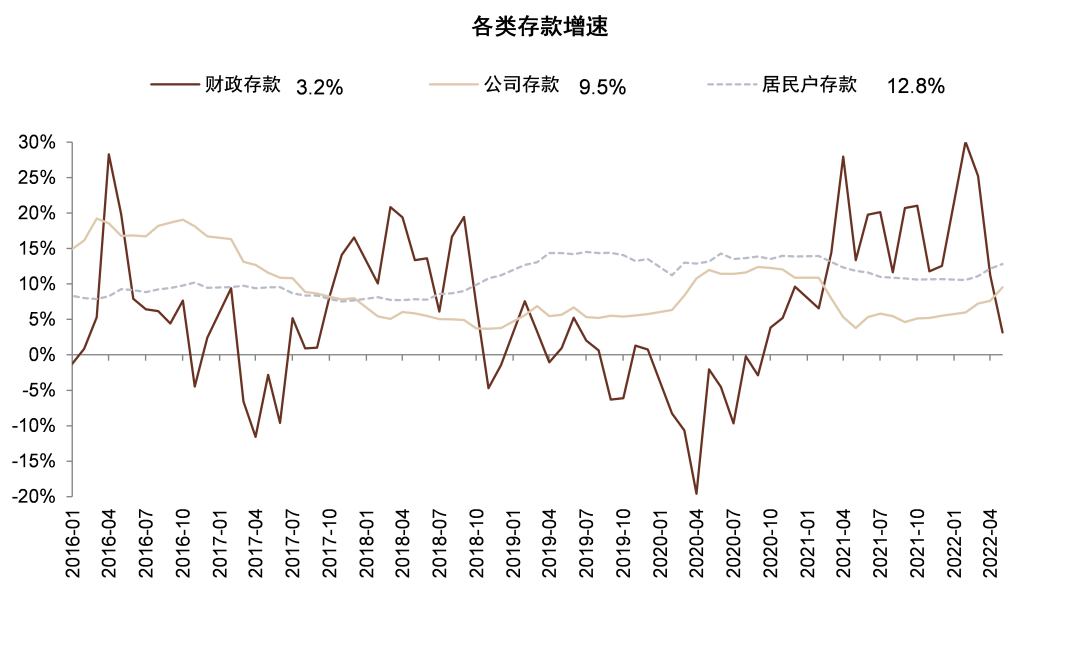

M2快速上升,反映宏观政策力度加大。M2同比增速从4月的10.5%进一步加速至5月的11.1%,已经达到2020年的高点。尽管政府债券发行和中国人民银行的利润转移高于去年5月,但5月财政存款只增加了5592亿元人民币,比去年5月少增3665亿元人民币,根据我们的测算,仅财政存款少增就提振M2增长约0.2个百分点。在过去几年中,由于中国融资渠道的结构性变化和对金融业的监管,M2增长较为平稳。然而,随着非标融资的监管已经逐渐临近尾声,M2的重要性也在进一步上升,可能会逐渐成为一个更重要的流动性跟踪指标。无论是央行利润上缴支付、社保基金的缓缴,这些资金支持都可以反映在M2当中,但并不反映在社会融资规模当中。考虑到央行利润上缴、社保费用缓缴直接为实体部门带来了超过1.4万亿元的流动性,我们应该给M2更高的关注度。

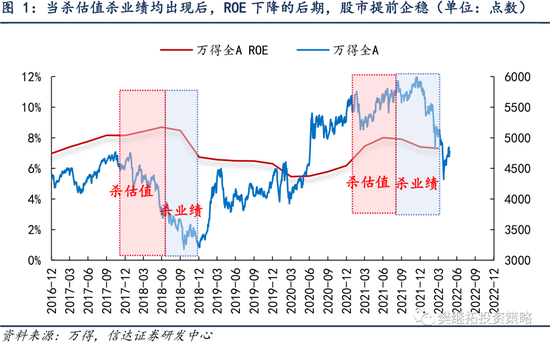

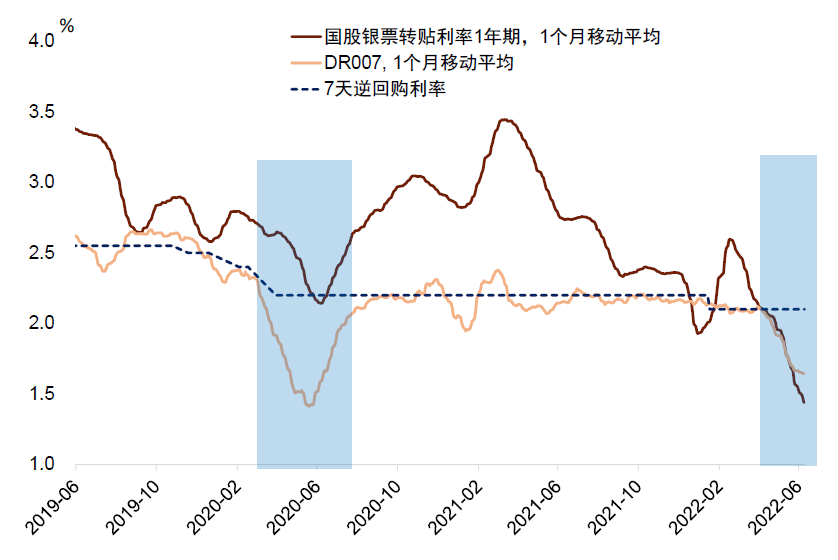

总的来看,在财政宽松的支持下,目前的流动性环境已经足够宽松。虽然5月受到疫情影响,但是M2和社融仍然继续反弹,证明了政策放松流动性供应的决心,这种流动性供应一方面来自银行信贷,另一方面也来自财政的积极宽松。此外,目前的市场利率也远低于政策利率,上一次出现这样的情况还是在2020年疫情影响的时候。展望未来,宽松的流动性环境可能会继续存在,这将有利于资产价格。虽然流动性宽松,但经济尚未有很明确的反弹。流动性这样宽松的条件下,如果叠加疫情缓解,我们预计经济复苏可期。

图表:5月社融同比增速回升至10.5%

资料来源:同花顺,中金公司研究部

资料来源:同花顺,中金公司研究部图表:5月新增社融中贷款、政府债环比反弹

资料来源:同花顺,中金公司研究部

资料来源:同花顺,中金公司研究部图表:5月M2同比增速上升至2020年高点,季调环比增速继续维持高位

资料来源:同花顺,中金公司研究部

资料来源:同花顺,中金公司研究部图表:5月财政存款增幅明显小于往年同期

资料来源:同花顺,中金公司研究部

资料来源:同花顺,中金公司研究部图表:当前市场利率明显低于政策利率

资料来源:同花顺,中金公司研究部

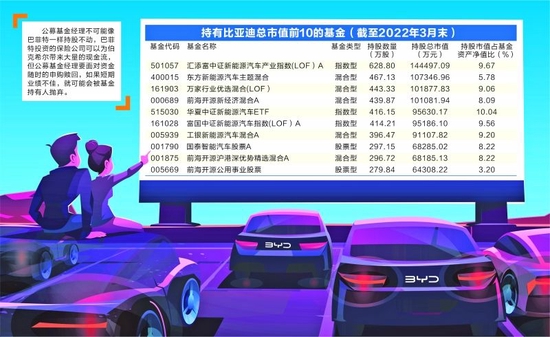

资料来源:同花顺,中金公司研究部图表:回顾历史,股票价格下跌与流动性宽松一起出现时,之后往往伴随着资产价格的改善

资料来源:同花顺,中金公司研究部

资料来源:同花顺,中金公司研究部银行:5月金融数据超预期,后续怎么看?

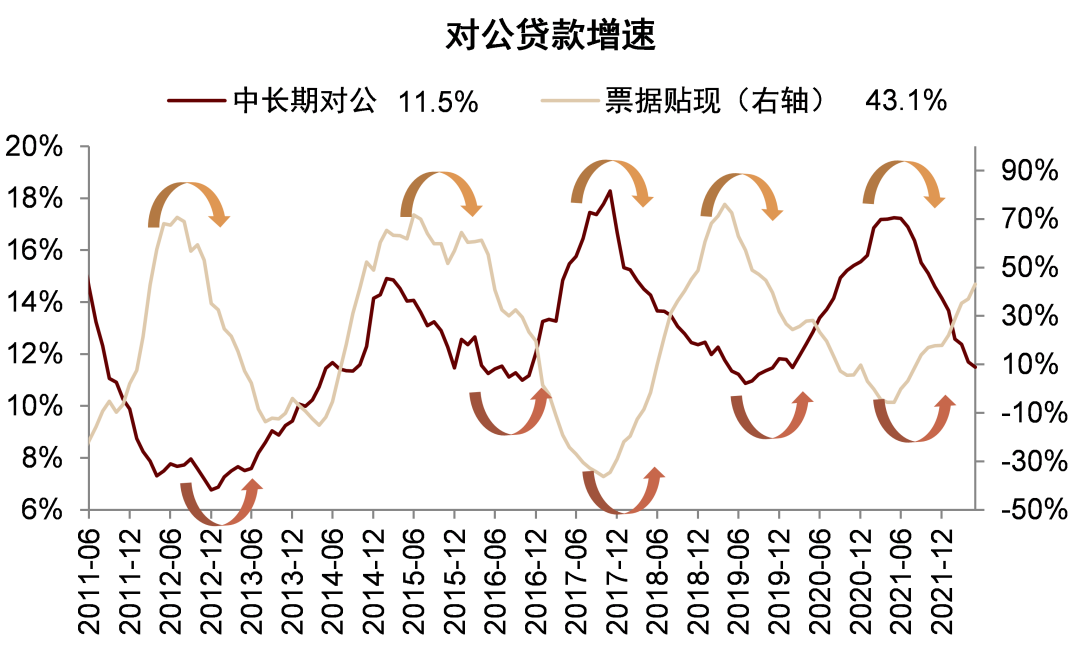

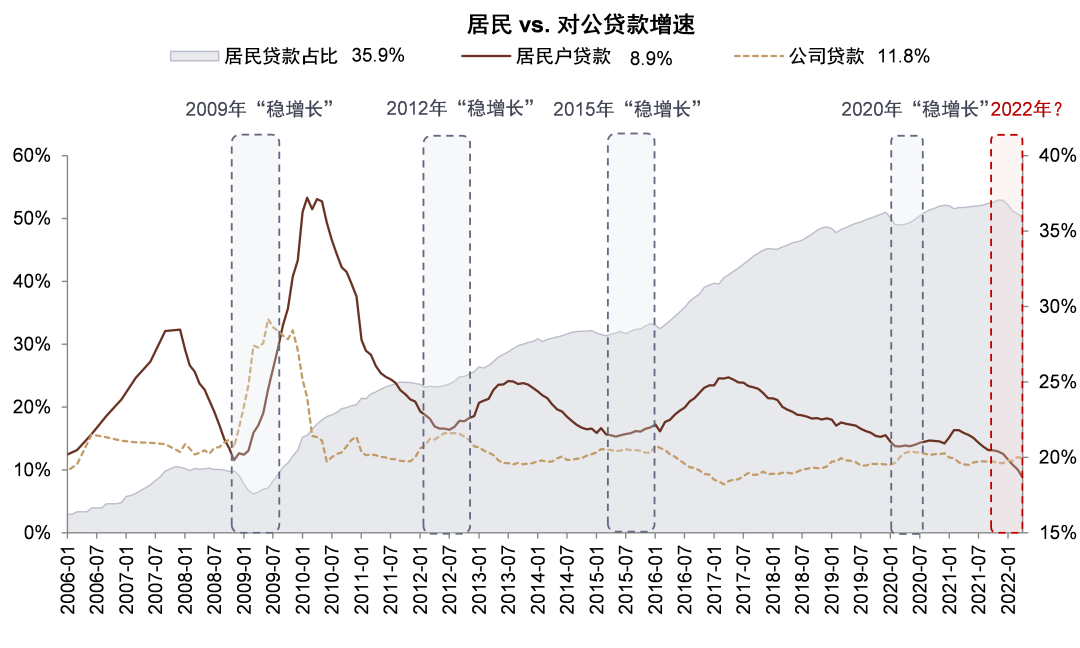

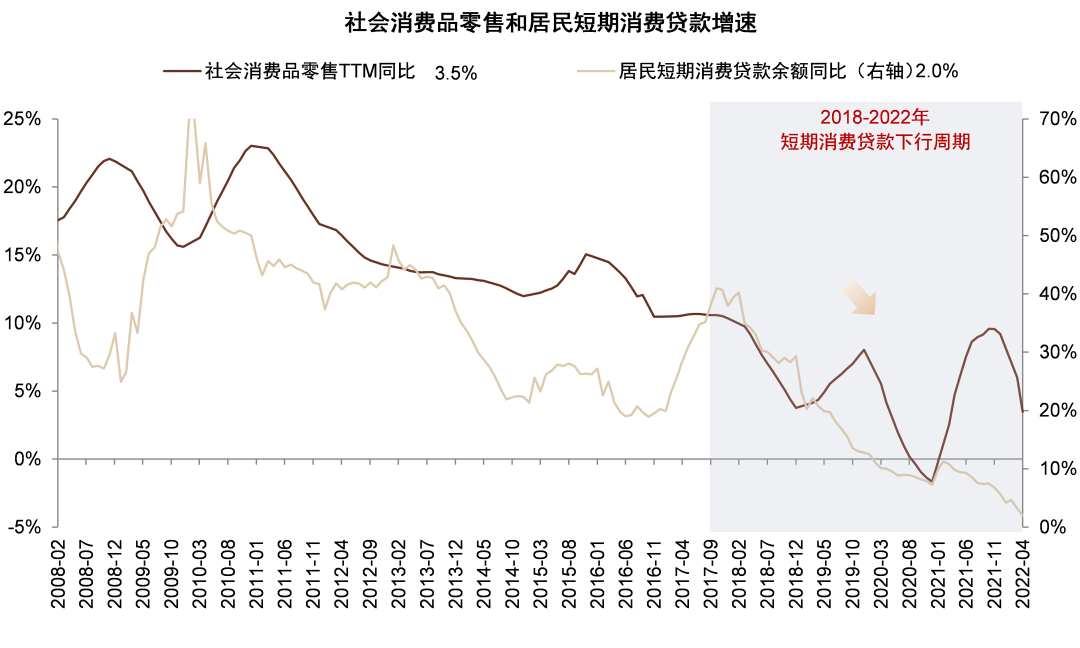

政策加力和疫情缓解推动5月金融超预期。5月23日人民银行召开货币信贷形势分析会[1],提出“全力以赴稳住经济基本盘”,政策信号明确。我们认为5月下旬票据贴现利率低位反弹,可能表明贷款投放加速。5月新增人民币贷款同比多增3920亿元,其中公司贷款多增7243亿元是主要贡献,居民贷款少增3344亿元。具体看:1)对公贷款中,对公中长期贷款同比少增977亿元,显示企业投资需求仍然较弱,但相比4月少增3953亿元有所缓解;票据贴现和短期贷款同比多增5591/3286亿元,体现冲量现象以及企业短期资金周转需求。2)居民贷款中,中长期贷款新增1047亿元,相比4月净减少314亿元转正,但仍同比少增3379亿元,主要由于按揭利率下调及购房门槛放松托底,但需求仍然偏弱;短期贷款新增1840亿元,相比4月的净减少1856亿元转正,同比小幅多增34亿元,主要由于疫情缓解、消费恢复。

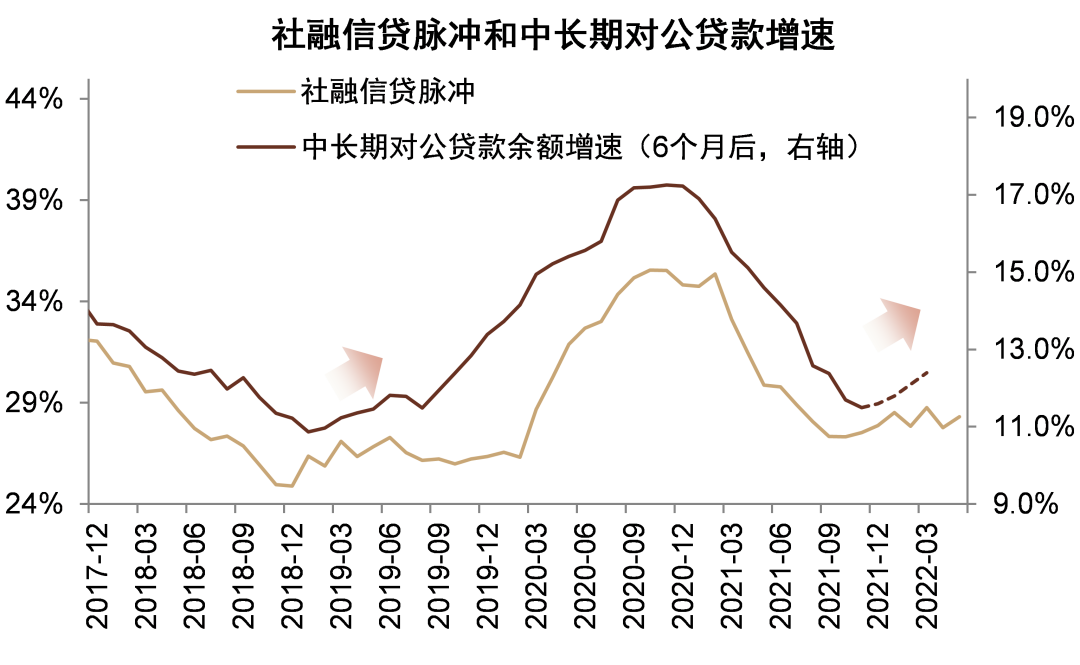

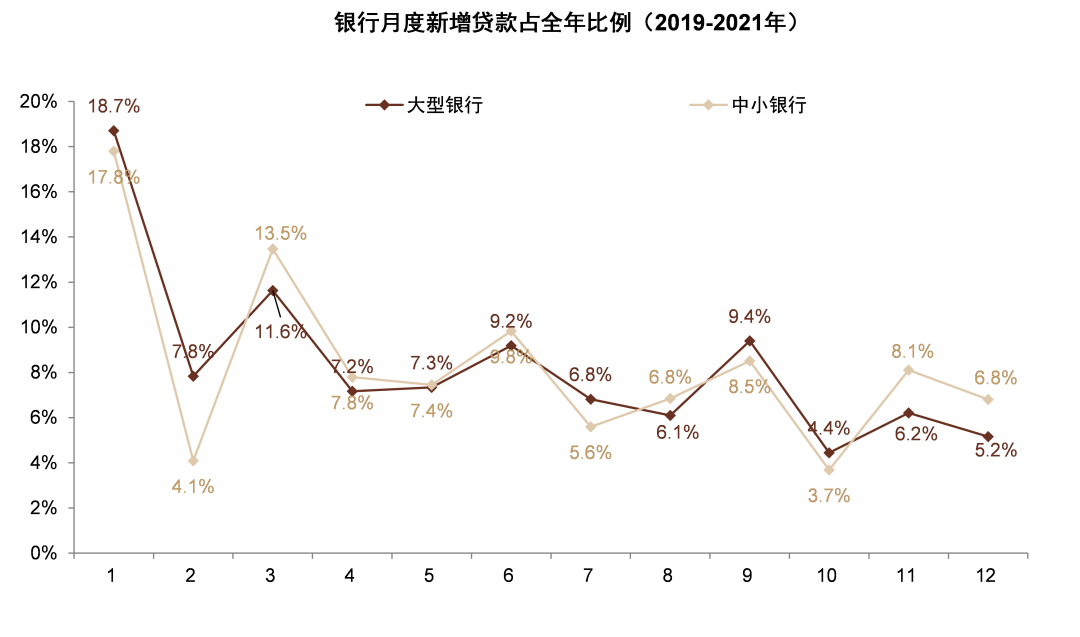

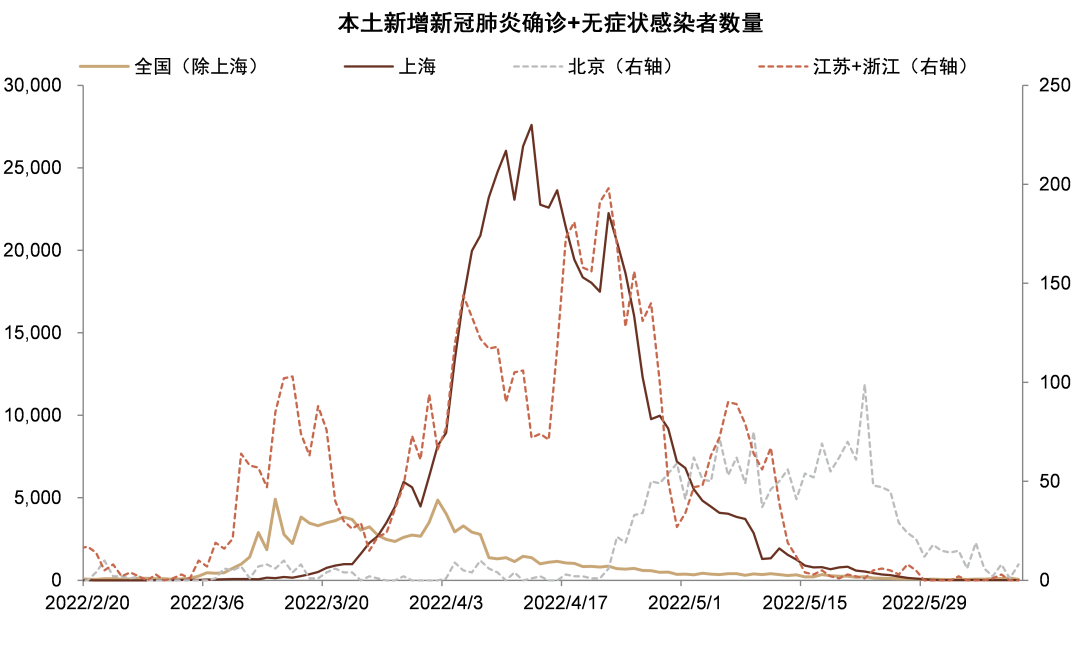

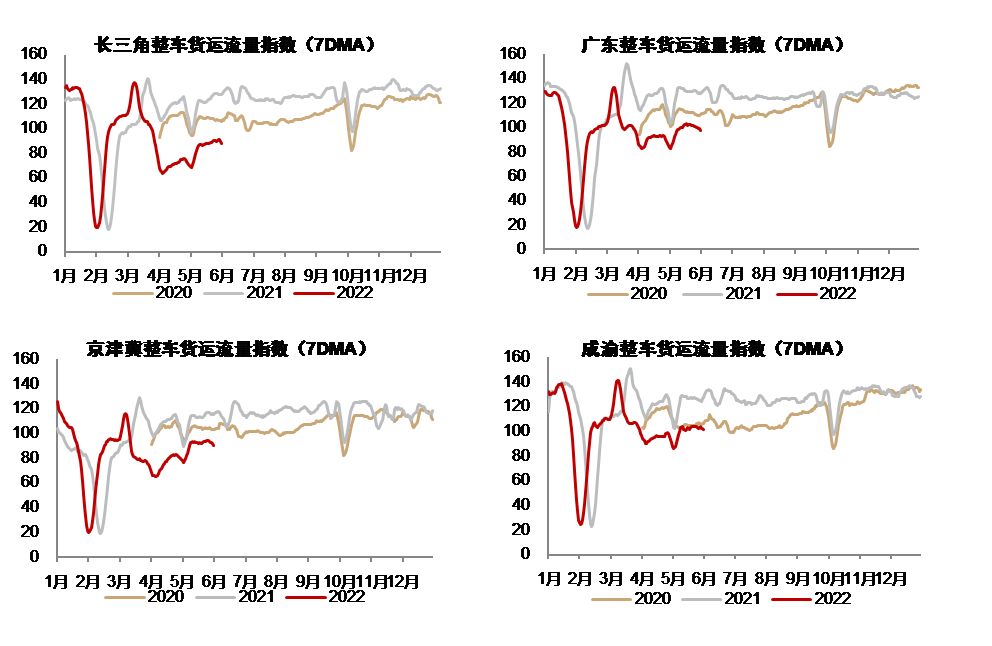

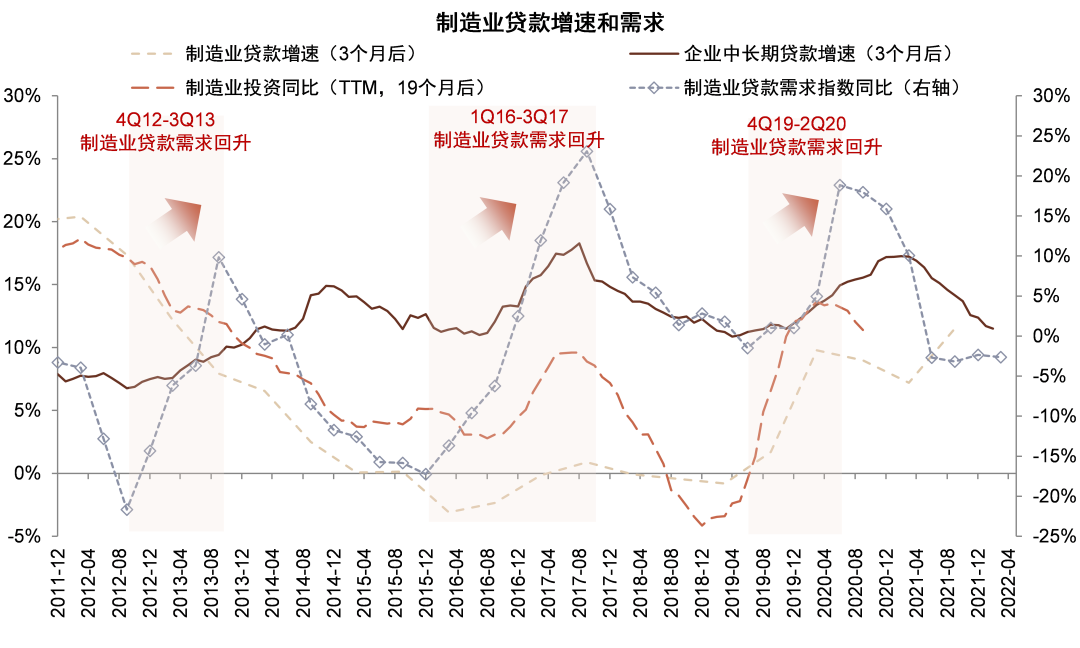

预计6月信贷投放仍较稳健。今年1/3月信贷大幅多增后,2/4月信贷明显低于预期。5月信贷快速投放可能预支6月部分需求,但我们预计6月信贷投放仍较稳健,原因包括:1)4-5月通常为投放淡季,6月季末为投放旺季,投放量一般环比提升;2)疫情冲击缓解,整车货运量等指标表明江浙等地区复工复产加快,企业融资需求逐步恢复;3)去年4季度以来的稳增长政策效果逐步显现,历史经验看社融脉冲领先经济预期和企业中长期贷款增速约6个月,4Q21以来社融脉冲企稳,表明经济预期可能于6-7月逐渐回暖,资本开支需求上升。

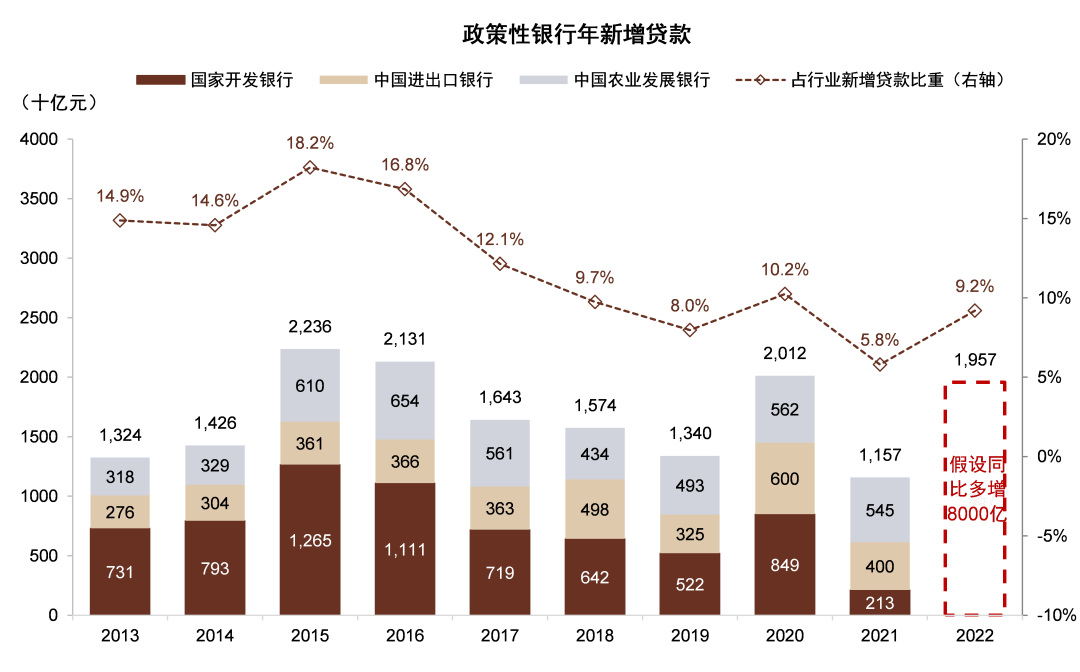

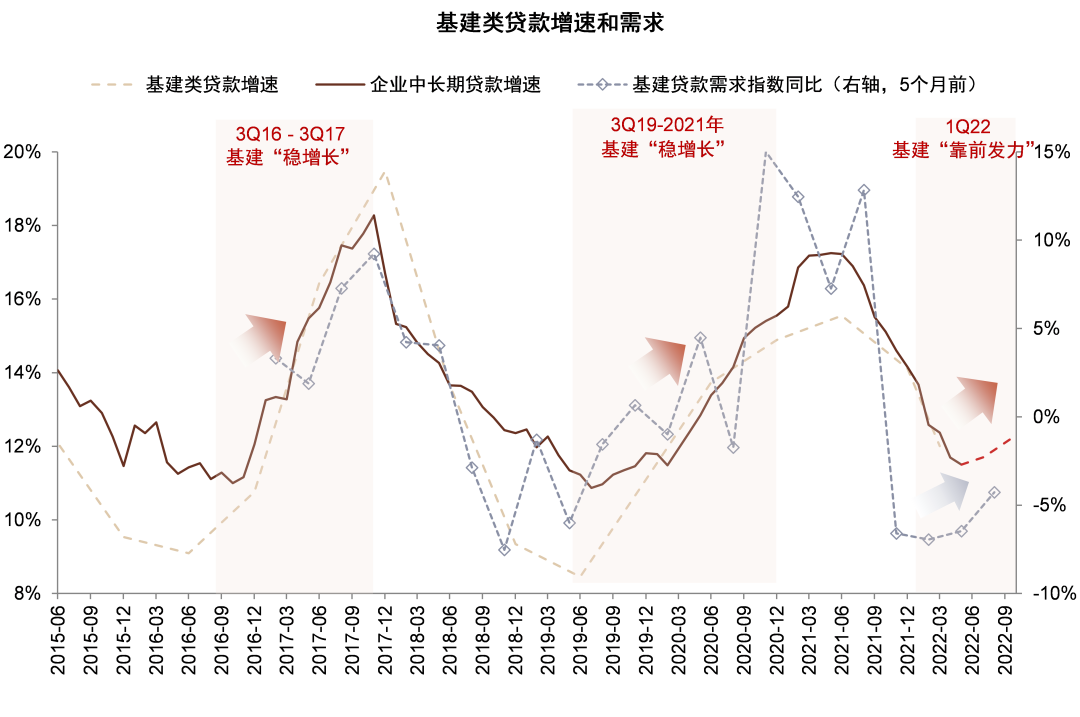

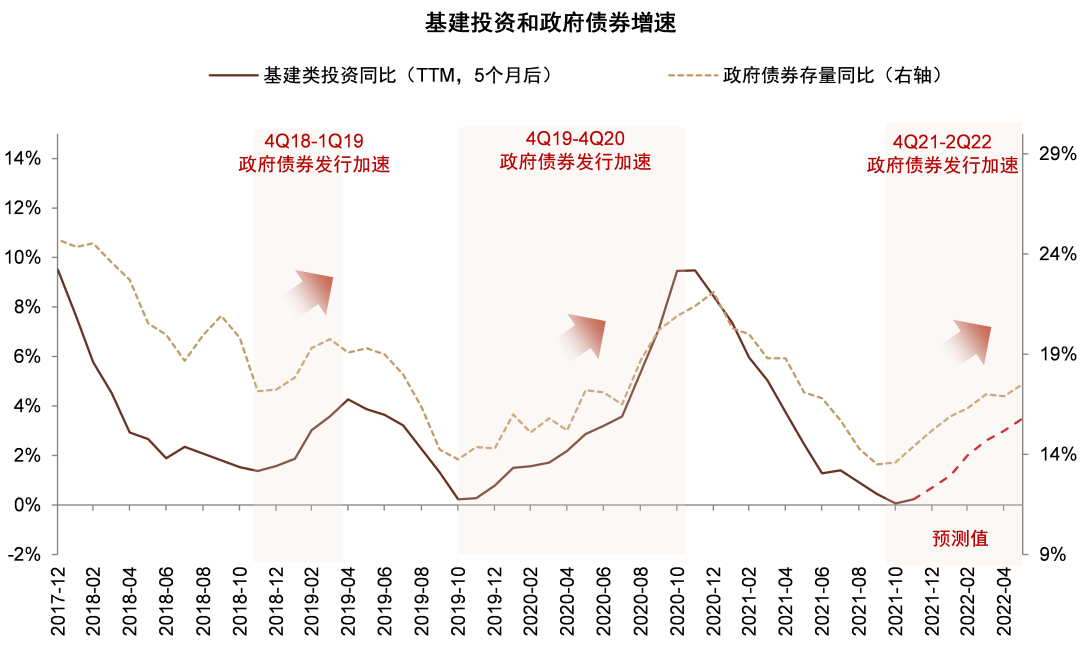

政策性金融发力,基建贷款增速有望回升。6月1日国常会提出调增政策性银行8000亿元信贷额度支持基础设施建设。假设政策性银行2022年贷款相比2021年多增8000亿元,则贷款增量能够达到2.0万亿元,约占全年银行业新增贷款9.2%,相比2021的5.8%明显提升,起到跨周期调节作用。此外,4Q21政府债券发行提速,基建投资增速在2022年4月已见底,4Q21基建类贷款需求恢复表明基建贷款增速可能在2022年6-7月出现回升。

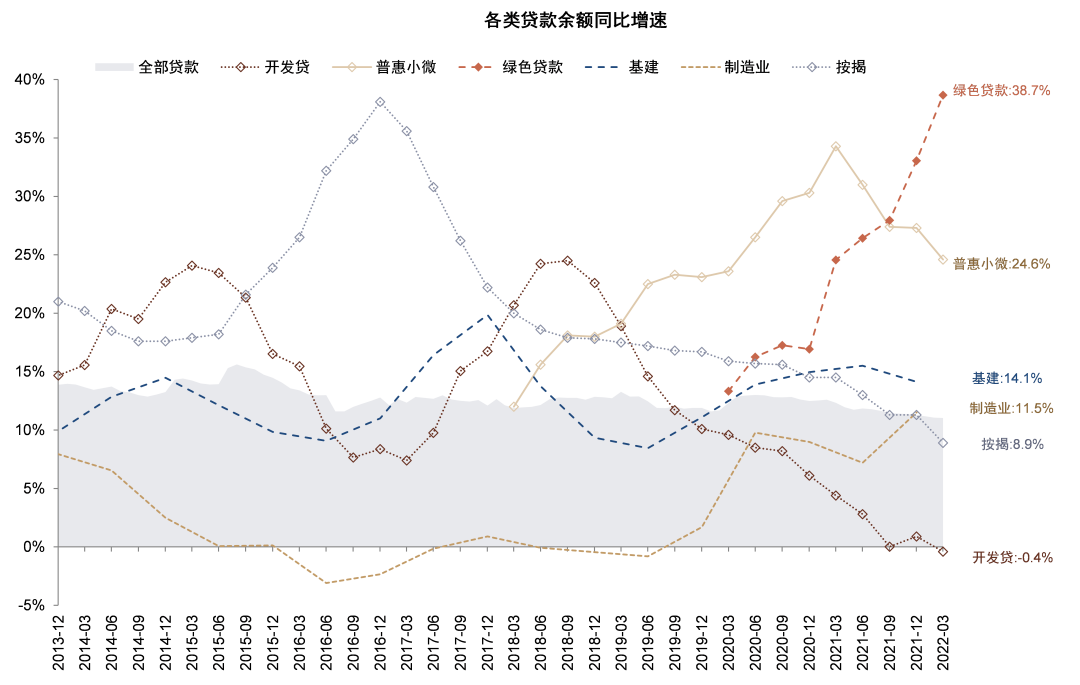

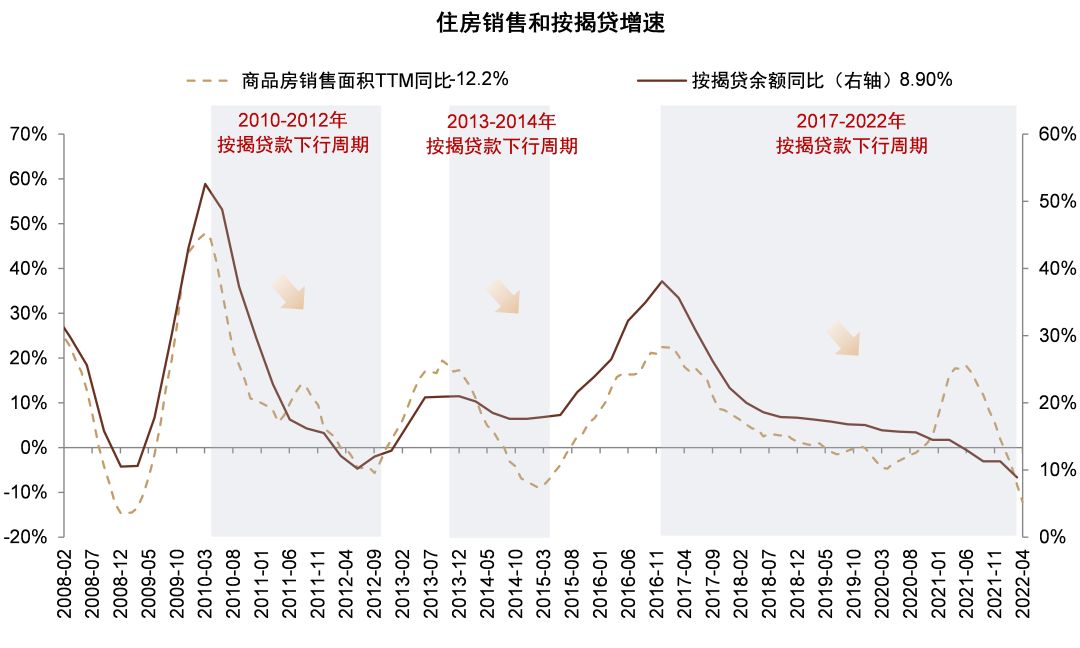

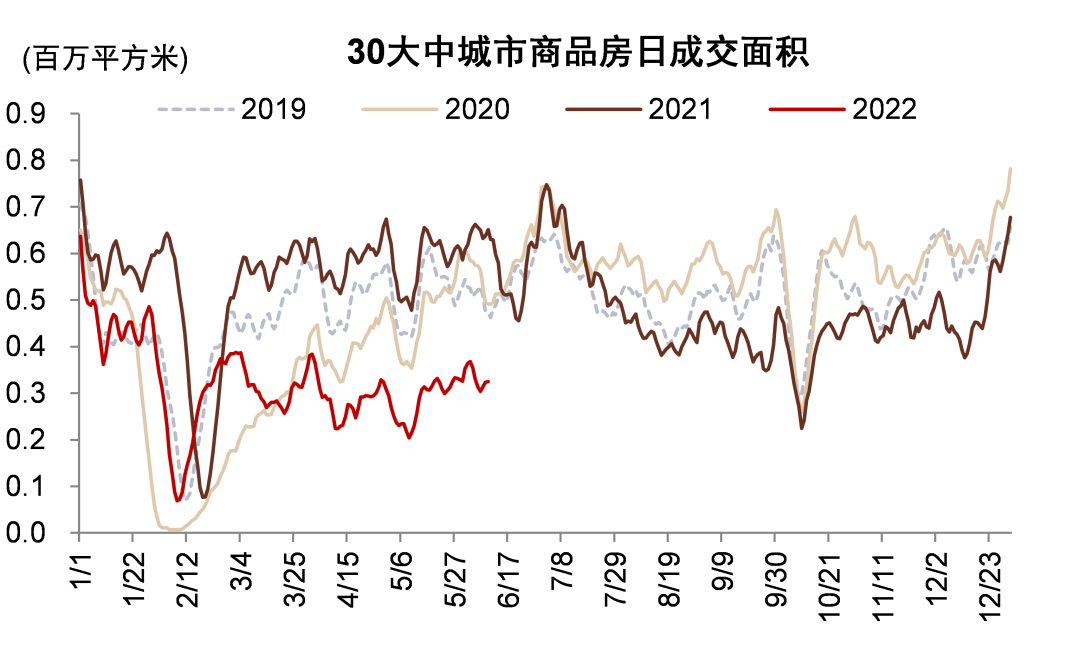

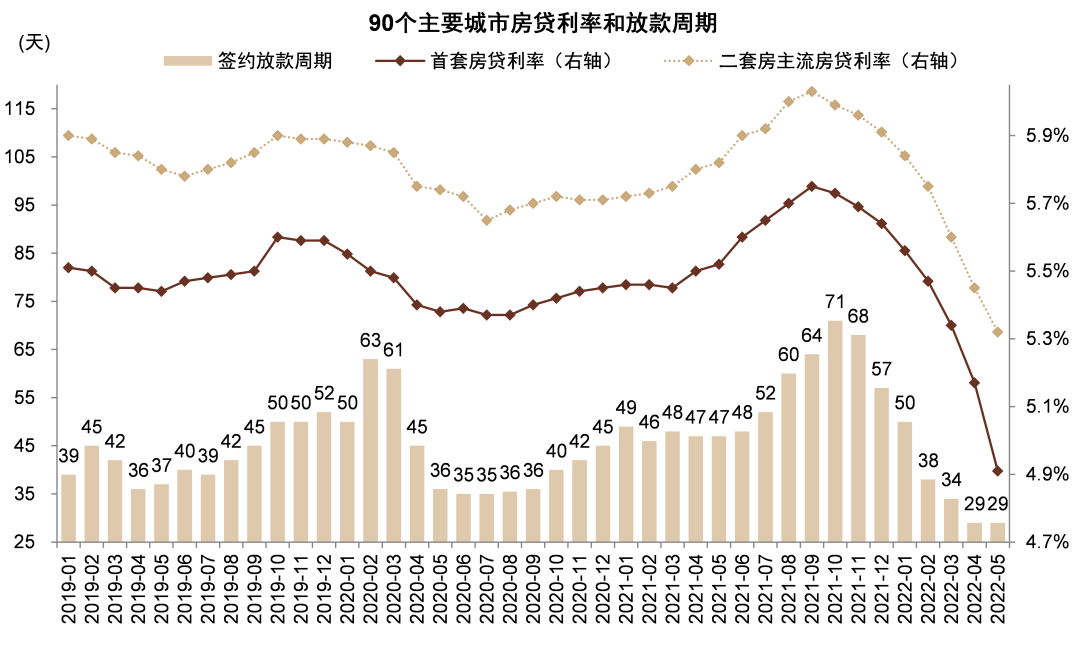

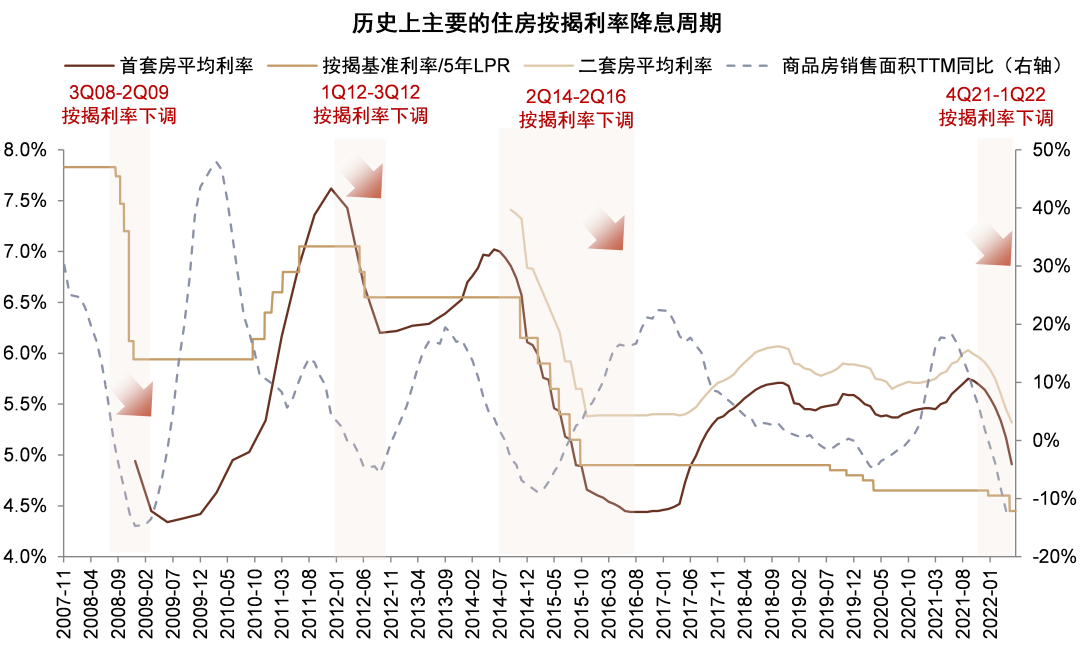

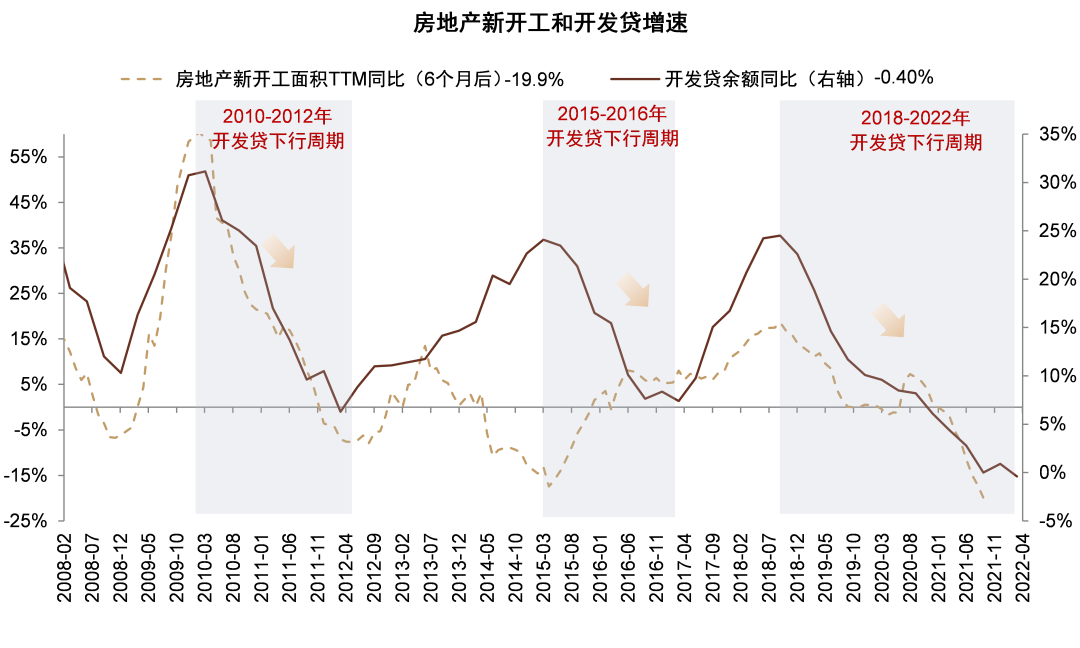

房地产贷款增速有望止跌。2021年9月以来主要城市按揭平均利率已下调约80bps,5月按揭利率下限下调20bps和LPR下调15bps为利率下调进一步打开空间。房地产放松政策刺激下5月中下旬以来住房销售环比回升,5月居民中长期贷款从净减少转正,我们认为按揭贷款增速下滑趋势有望缓解。对公房地产贷款方面,尽管银行风险偏好仍然较低,开发贷“稳存量”以及并购贷投放加速有望使得贷款增速企稳在0%左右。

风险

经济增速下滑超预期,疫情影响大于预期。

图表:2022年5月社融和存贷款数据

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月新增社融2.79万亿元,同比多增8378亿元

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月新增信贷1.89万亿元,同比多增3920亿元

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月社融/社融中贷款增速同比增长10.5%/11.0%,较上个月上升0.3/0.1ppt

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月M1/M2同比增长4.6%/11.1%,较上月下降0.5/上升0.6个百分点

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:M2增速较高可能由于财政支出加快

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:2022年5月底票据贴现利率明显回升…

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:…票据利率与同业存单利差收窄

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:中长期贷款增速下降,票据冲量

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:我们预计6-7月中长期对公贷款增速有望企稳回升

资料来源:万得资讯,中金公司研究部

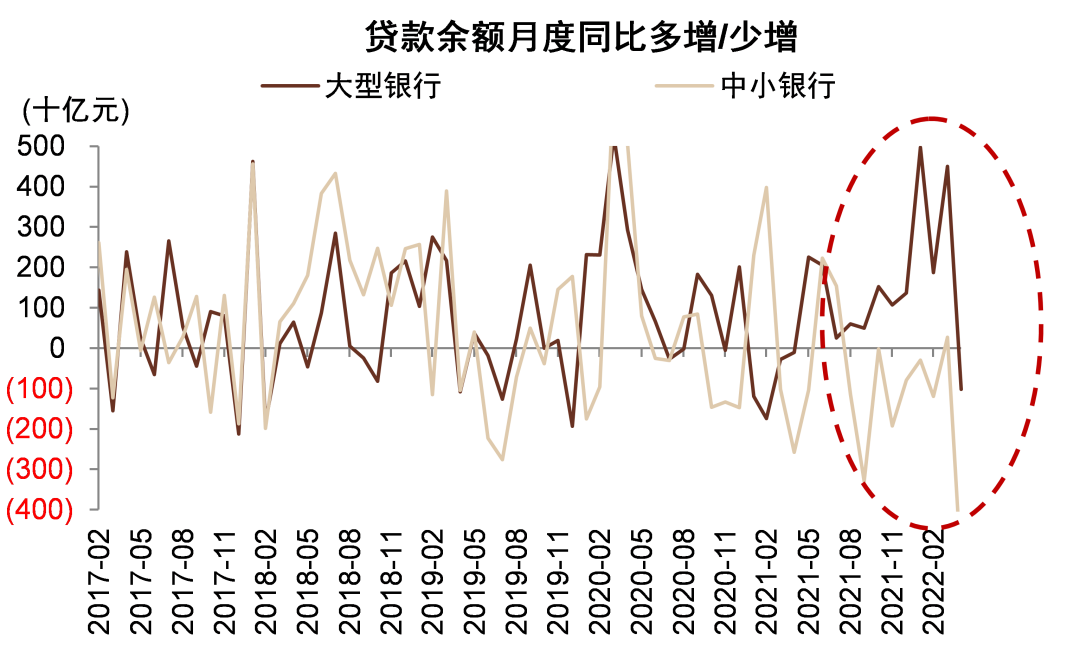

资料来源:万得资讯,中金公司研究部图表:4月大型银行和中小银行新增贷款同时出现同比少增

资料来源:万得资讯,中金公司研究部

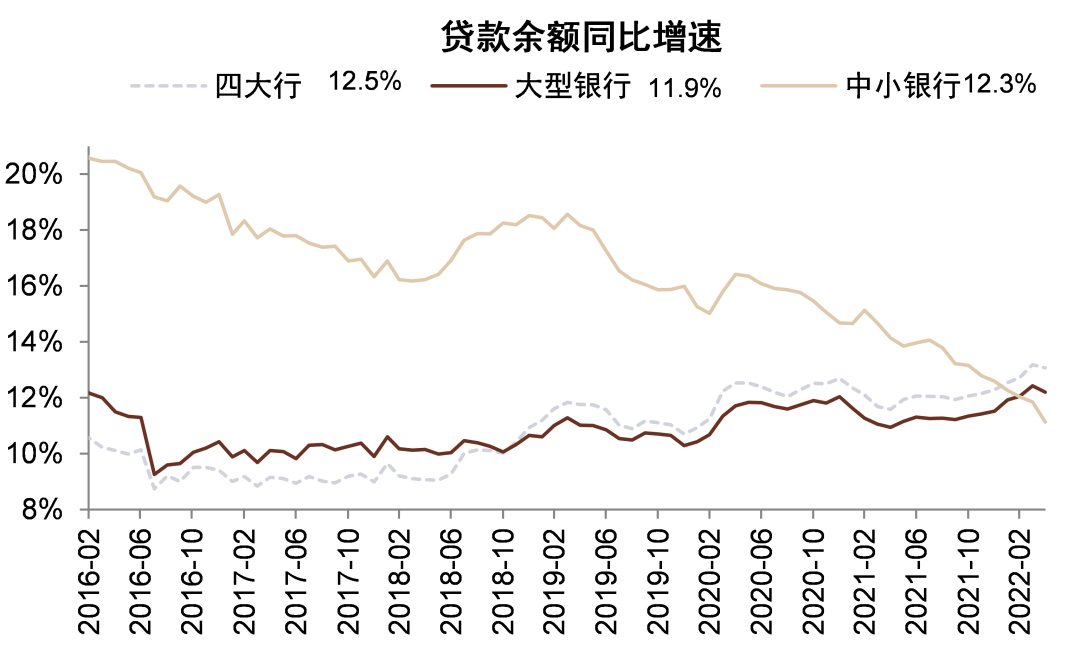

资料来源:万得资讯,中金公司研究部图表:2020年下半年以来中小银行贷款增速下滑、大型银行贷款增速保持稳定

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:假设政策性银行2022年贷款相比2021年多增8000亿元,新增贷款量能够达到2.0万亿元,约占全年新增贷款9.2%

资料来源:公司公告,万得资讯,中金公司研究部

资料来源:公司公告,万得资讯,中金公司研究部图表:2022年2月以来对公贷款增速2009年以来首次超过居民贷款,体现政策“托底”

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:短期贷款和票据贴现增速上升,对公贷款增速下降,体现企业资本开支意愿较低

资料来源:万得资讯,中金公司研究部

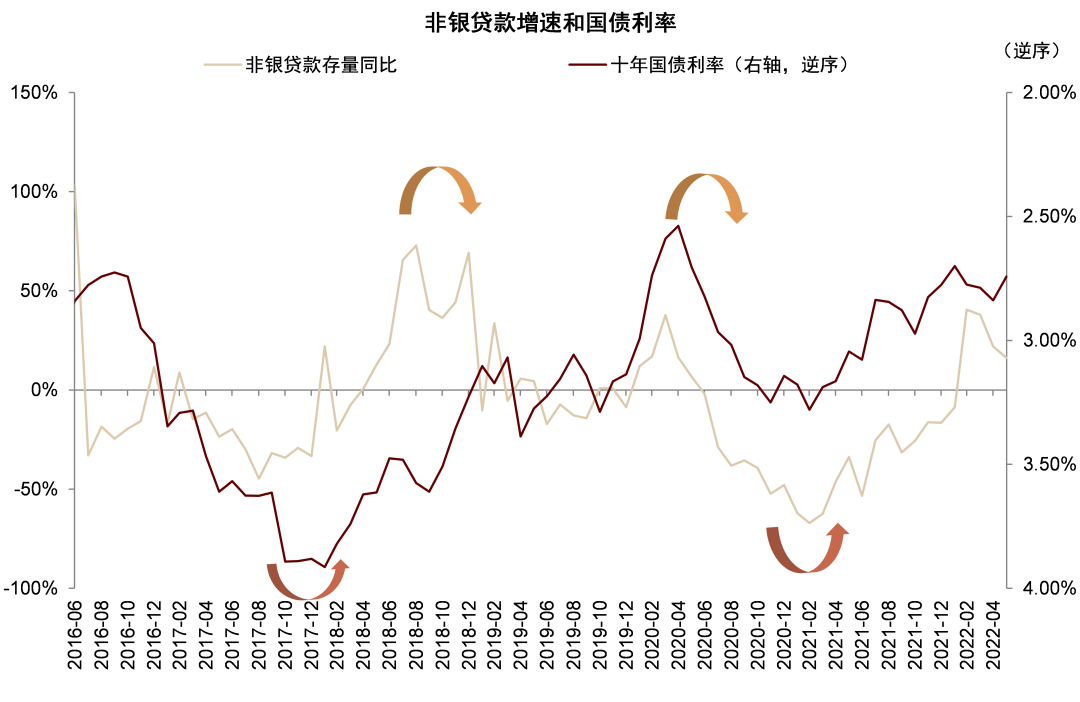

资料来源:万得资讯,中金公司研究部图表:非银贷款增速下滑可能与利率周期相关

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:表内和表外票据增速呈现此消彼长的关系

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:表内和表外票据合并,票据存量增速继续上升

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:社融脉冲见底,经济预期可能逐步企稳回升

资料来源:万得资讯,中金公司研究部

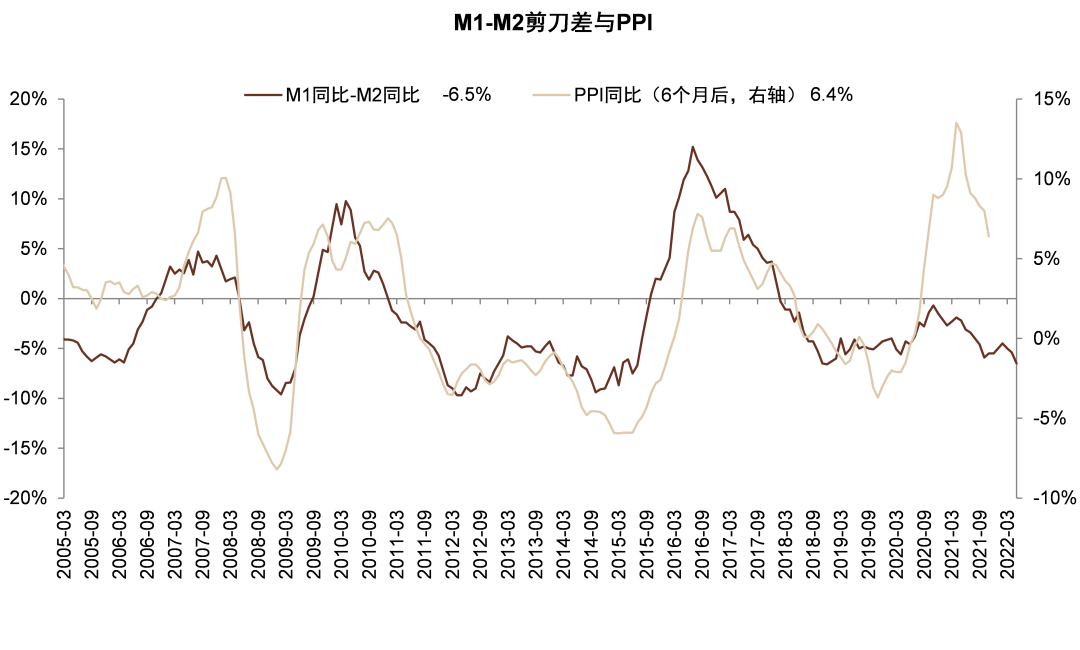

资料来源:万得资讯,中金公司研究部图表:M1-M2剪刀差有所下行,主要由于M2增速较快

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:一般4-5月是银行信贷投放淡季

资料来源:公司公告,万得资讯,中金公司研究部

资料来源:公司公告,万得资讯,中金公司研究部图表:5月下旬长三角疫情得到明显控制

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月以来长三角、京津冀等地区货运量明显恢复,但仍低于往年同期水平

资料来源:万得资讯,中金公司研究部

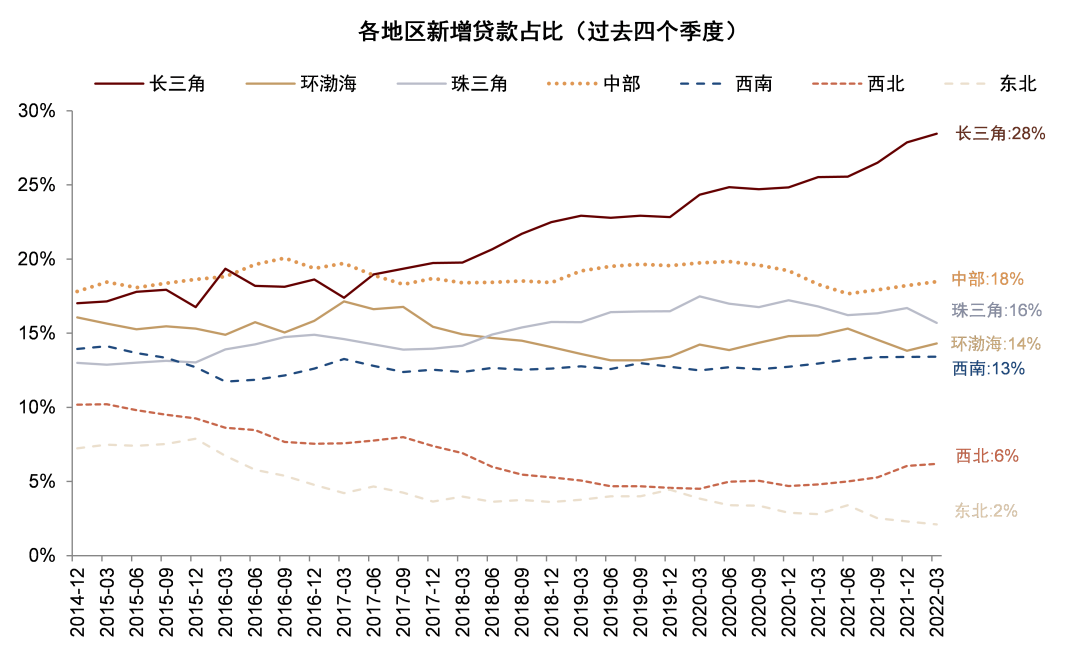

资料来源:万得资讯,中金公司研究部图表:受到疫情影响的长三角地区新增贷款占全国28%...

资料来源:万得资讯,中金公司研究部

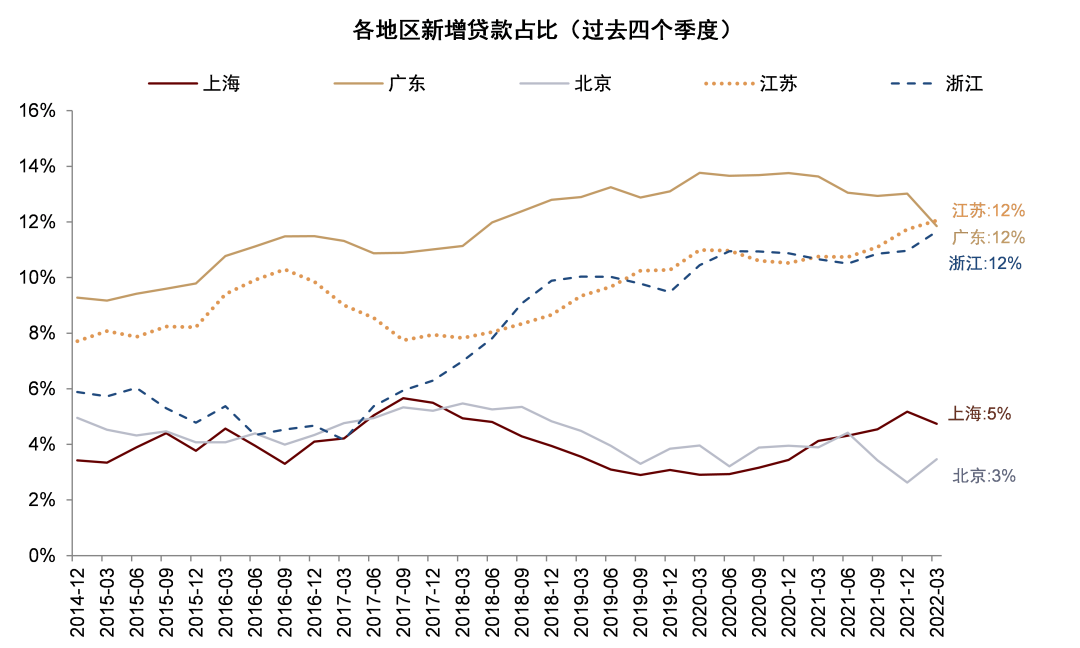

资料来源:万得资讯,中金公司研究部图表:…其中江苏/浙江/上海占12%/12%/5%

资料来源:万得资讯,中金公司研究部

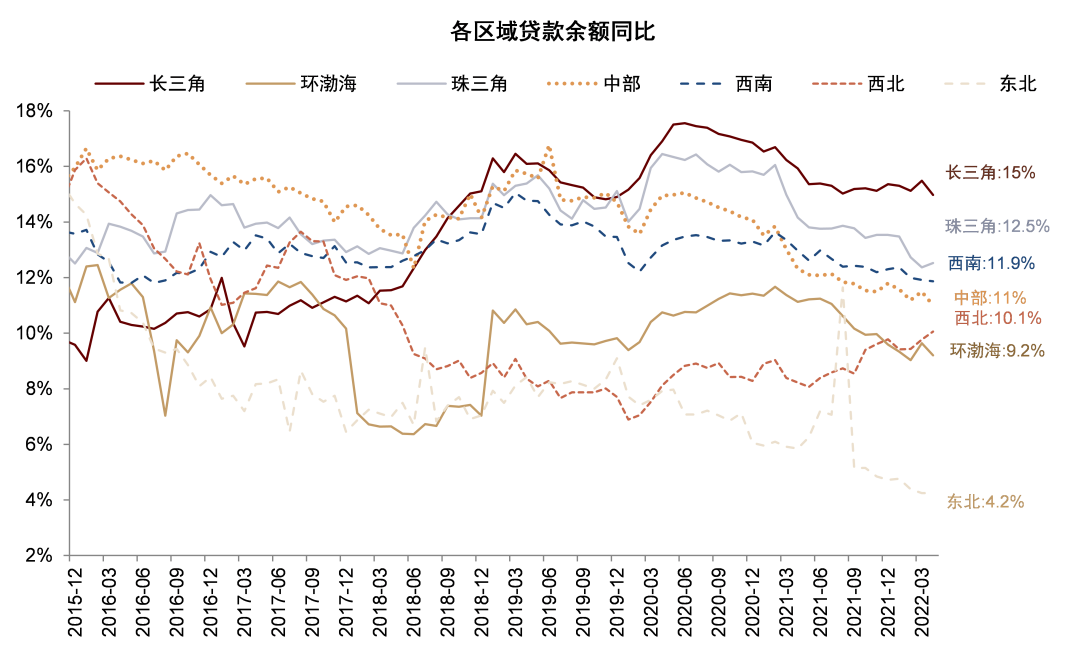

资料来源:万得资讯,中金公司研究部图表:长三角和珠三角地区贷款增速显著高于其他地区

资料来源:万得资讯,中金公司研究部

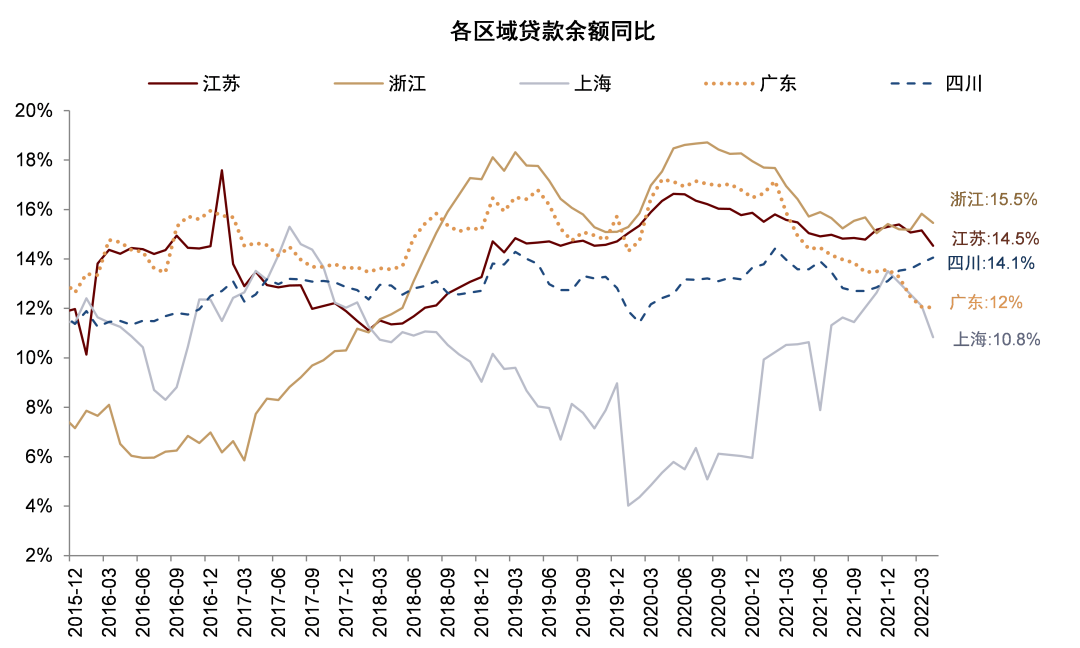

资料来源:万得资讯,中金公司研究部图表:2022年4月江浙沪和广东贷款增速有所下滑,四川贷款增速继续上升

资料来源:万得资讯,中金公司研究部

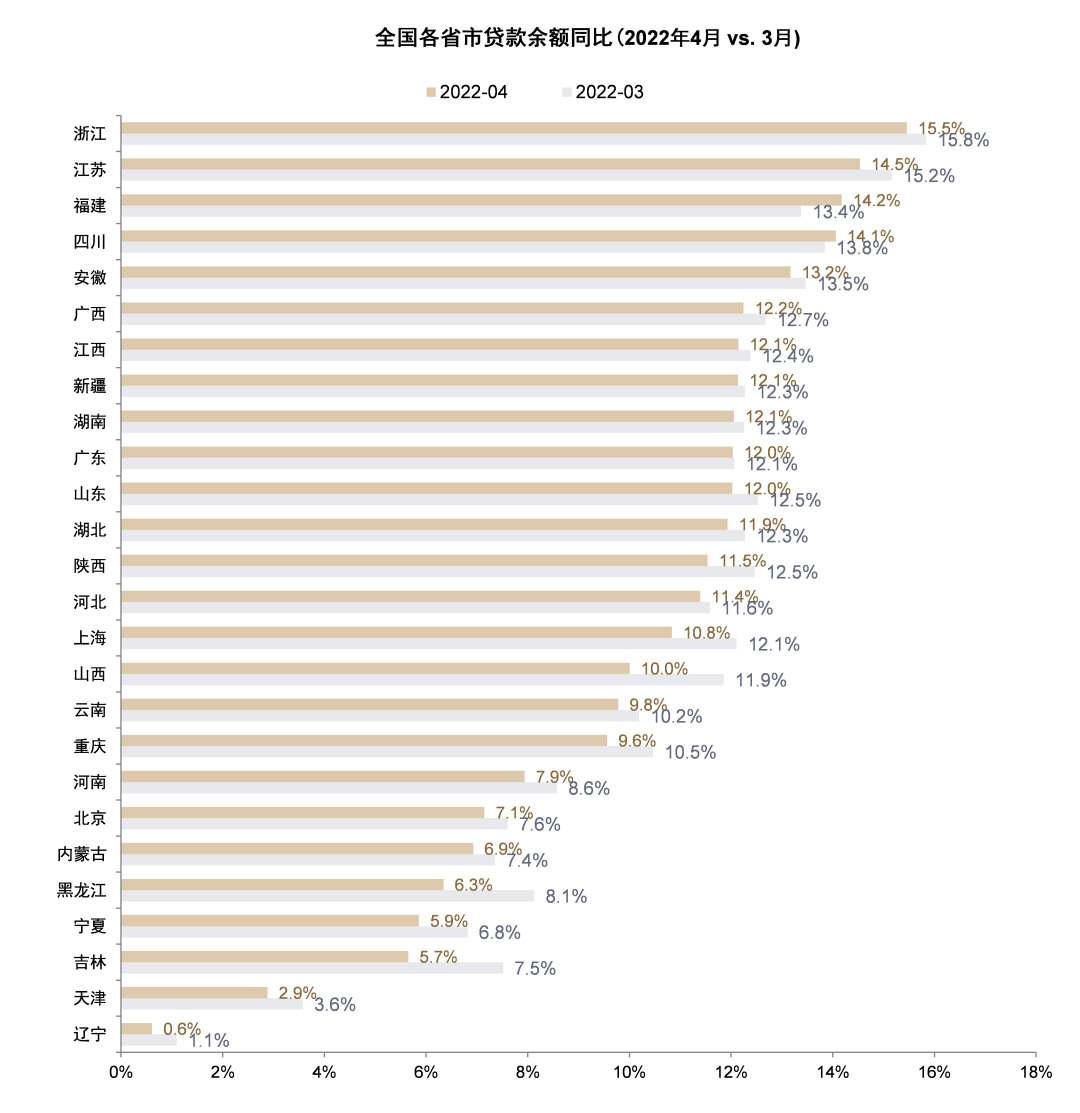

资料来源:万得资讯,中金公司研究部图表:大多数省份4月贷款增速相比3月有所下降

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:基建贷款需求领先基建类贷款增速约5个月,4Q21以来基建类贷款需求恢复表明基建类贷款和企业中长期增速可能在2022年6-7月出现回升…

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:政府债券发行领先基建投资TTM增速约5个月,2021年10月政府债券发行提速,基建投资增速已在2022年4月出现回升…

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:制造业贷款需求领先制造业贷款增速约3个月,1Q22制造业贷款需求仍然偏弱表明制造业贷款增速可能仍然偏低

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:贷款增速继续分化

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:按揭贷款增速进一步创历史新低

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:2022年5月房地产成交面积环比有所恢复

资料来源:万得资讯,中金公司研究部

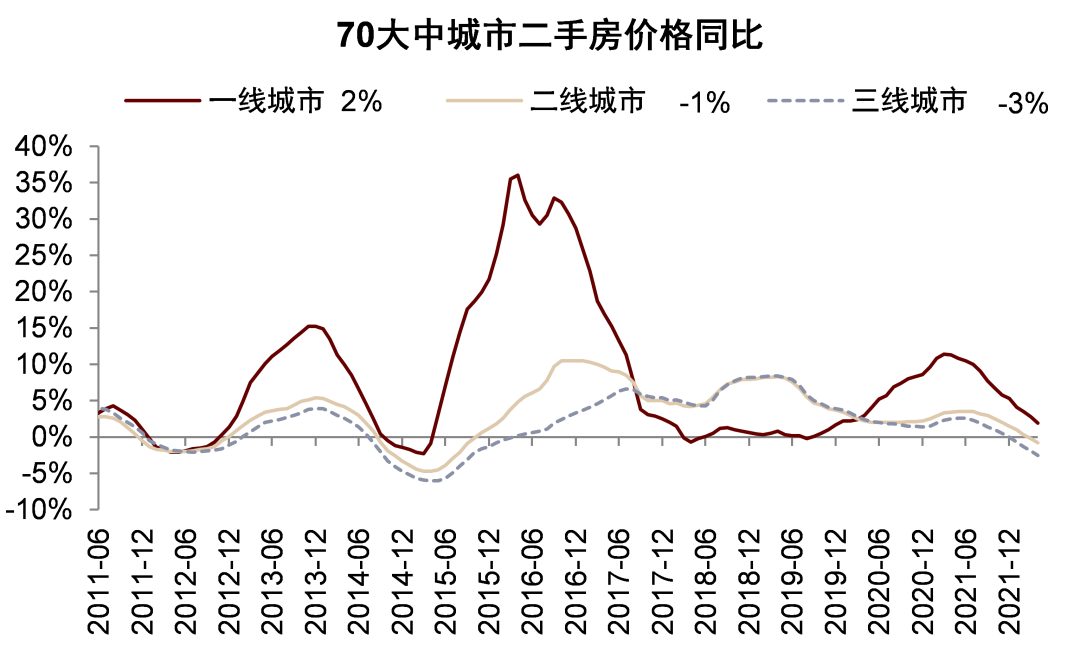

资料来源:万得资讯,中金公司研究部图表:2021年下半年以来房价涨幅放缓,二三线城市房价进入负区间

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:房贷利率和放款周期已降至2019年以来最低水平

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:当前住房按揭利率距离历史低位仍有40-50bps下调空间

资料来源:贝壳研究院,万得资讯,中金公司研究部

资料来源:贝壳研究院,万得资讯,中金公司研究部图表:房地产开发贷款增速跌至负区间

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:4月消费类贷款增速继续下滑

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:企业债券、政府债券同比增速继续回升

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:非标资产同比增速有所回升

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月新增社会融资规模高于去年同期

资料来源:万得资讯,中金公司研究部

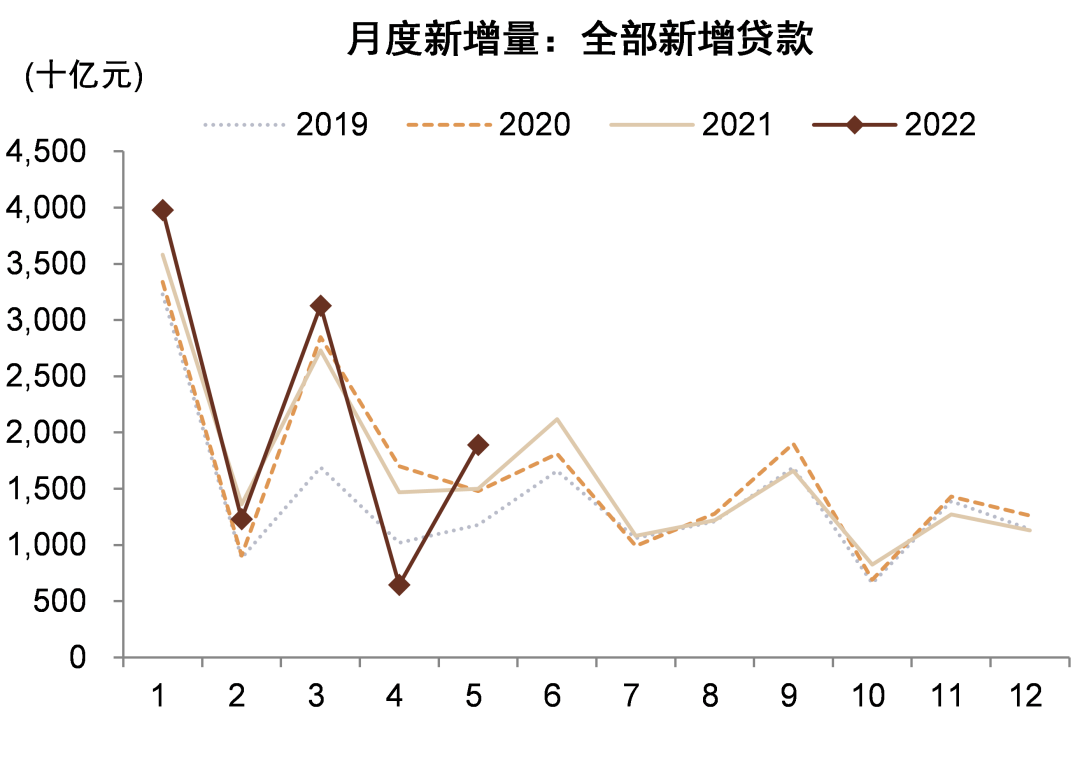

资料来源:万得资讯,中金公司研究部图表:5月全部新增贷款高于去年同期

资料来源:万得资讯,中金公司研究部

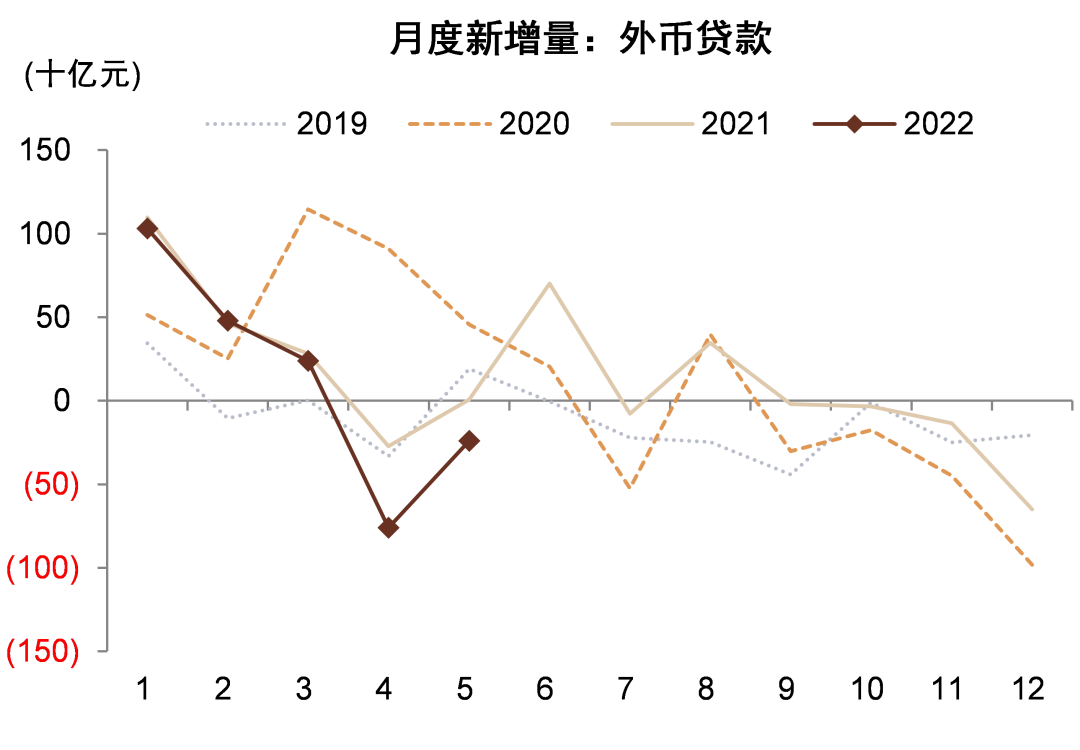

资料来源:万得资讯,中金公司研究部图表:5月新增外币贷款低于去年同期

资料来源:万得资讯,中金公司研究部

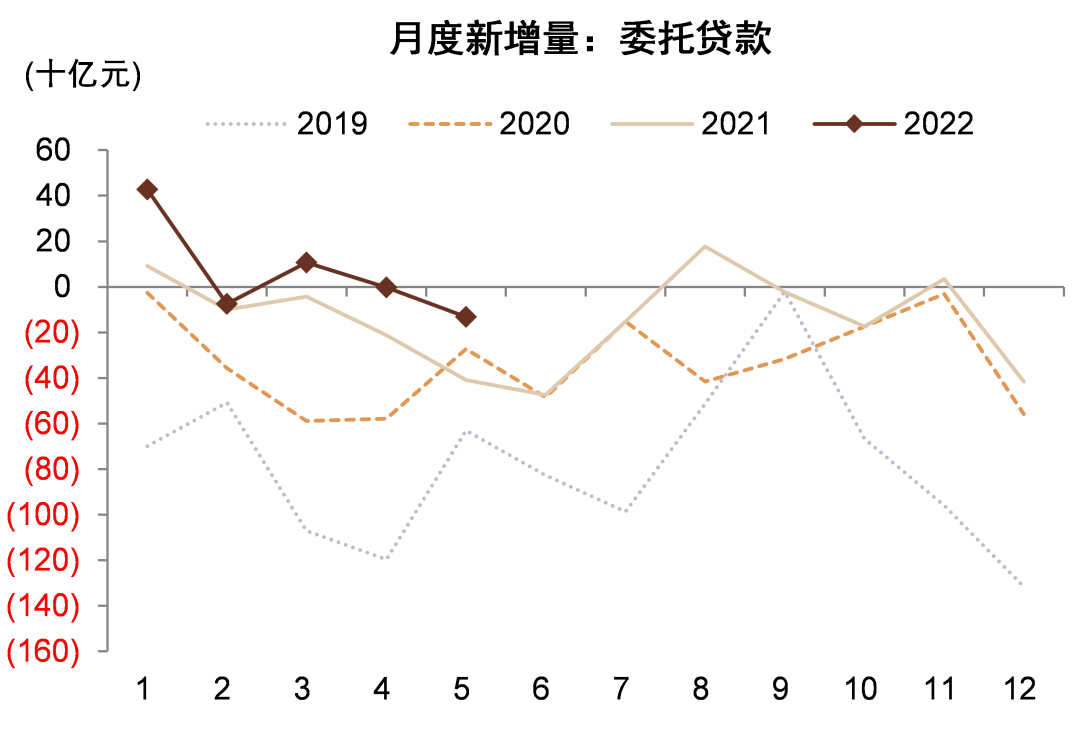

资料来源:万得资讯,中金公司研究部图表:5月新增委托贷款高于去年同期

资料来源:万得资讯,中金公司研究部

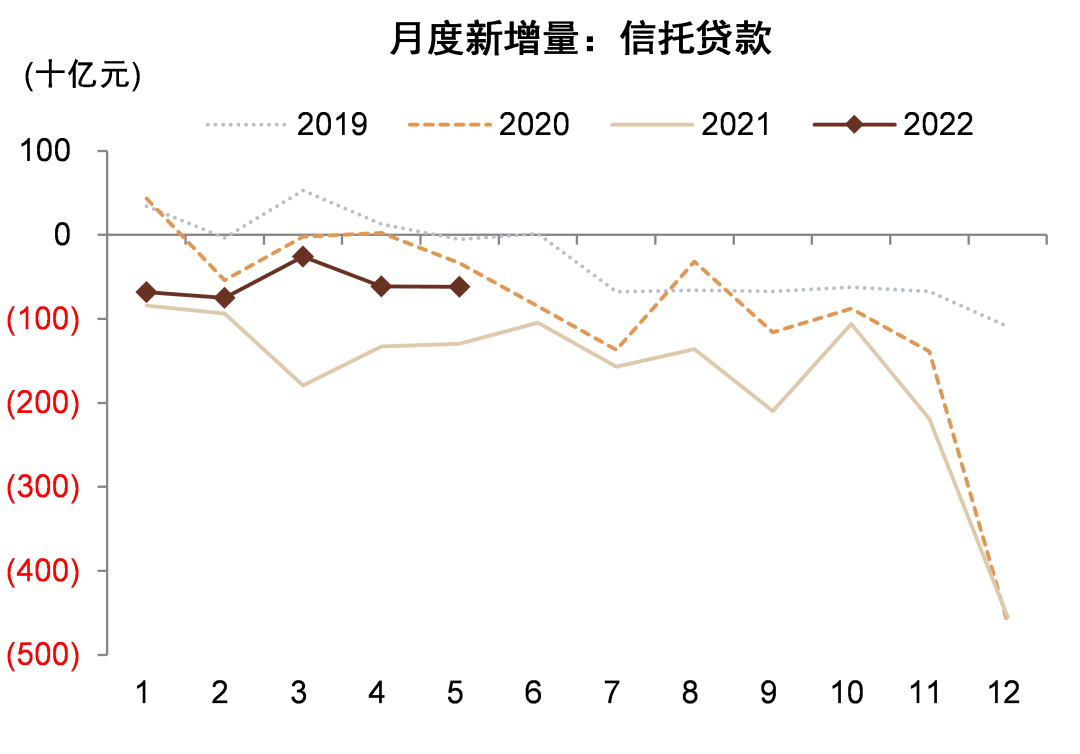

资料来源:万得资讯,中金公司研究部图表:5月新增信托贷款高于去年同期

资料来源:万得资讯,中金公司研究部

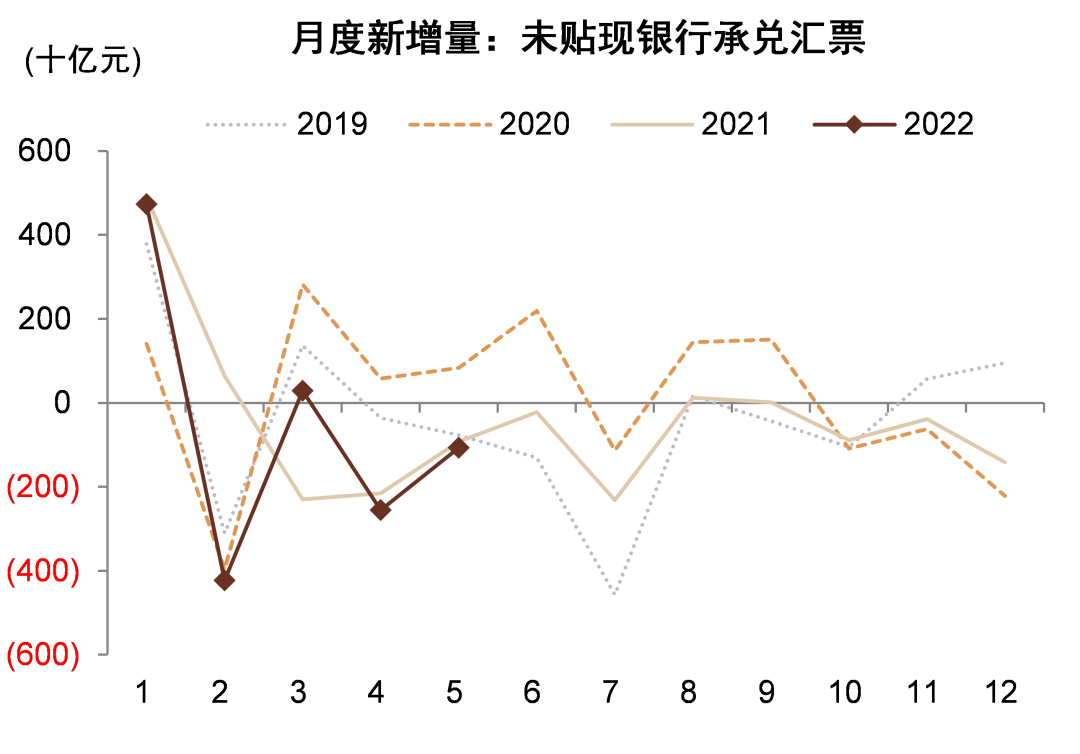

资料来源:万得资讯,中金公司研究部图表:5月新增未贴现银行承兑汇票基本与去年同期持平

资料来源:万得资讯,中金公司研究部

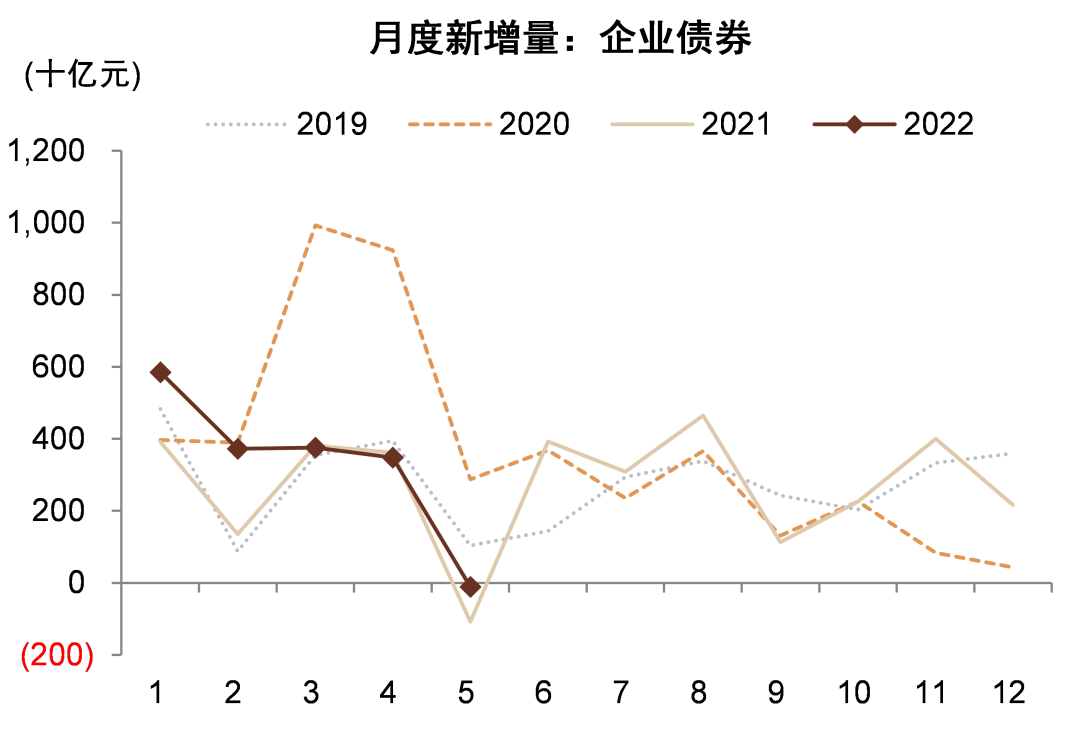

资料来源:万得资讯,中金公司研究部图表:5月新增企业债券高于去年同期

资料来源:万得资讯,中金公司研究部

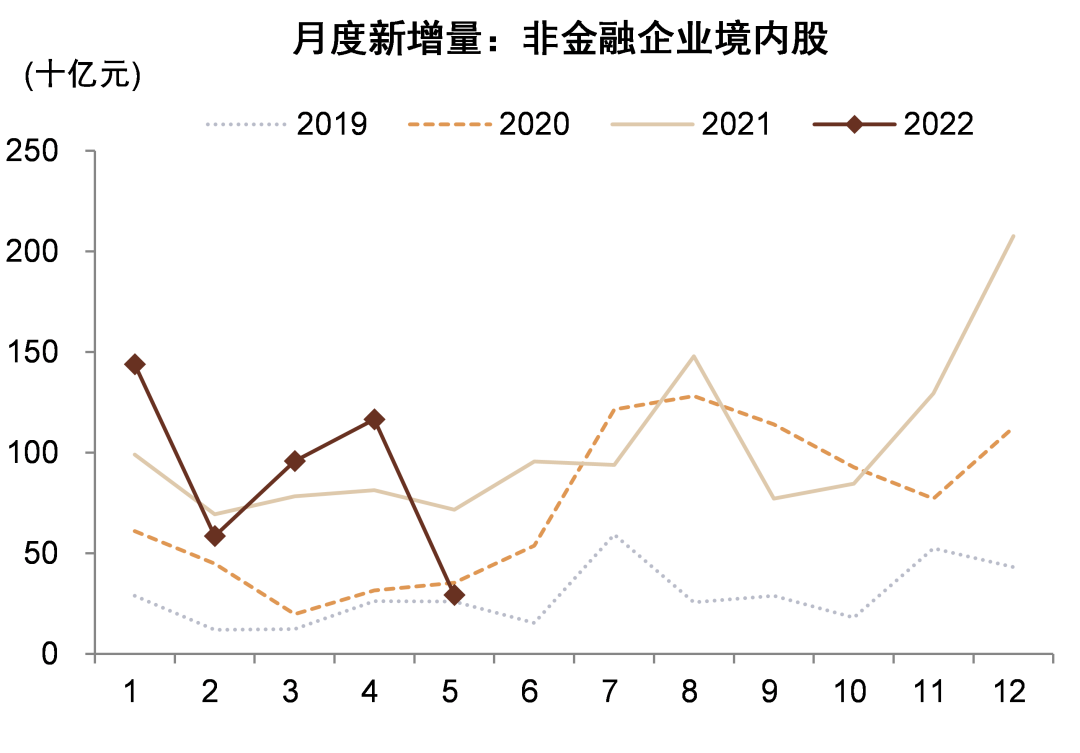

资料来源:万得资讯,中金公司研究部图表:5月新增非金融企业境内股票低于去年同期

资料来源:万得资讯,中金公司研究部

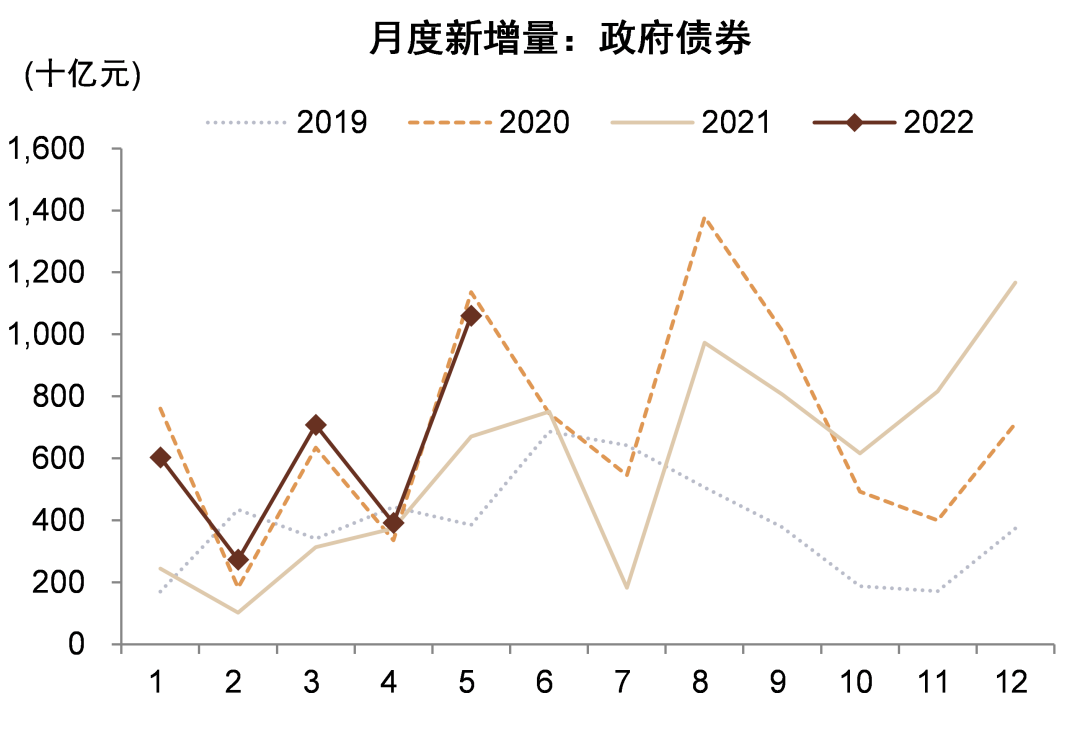

资料来源:万得资讯,中金公司研究部图表:5月新增政府债券高于去年同期

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月新增中长期公司贷款低于去年同期

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月新增短期公司贷款高于去年同期

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部图表:5月新增票据贴现高于去年同期

资料来源:万得资讯,中金公司研究部

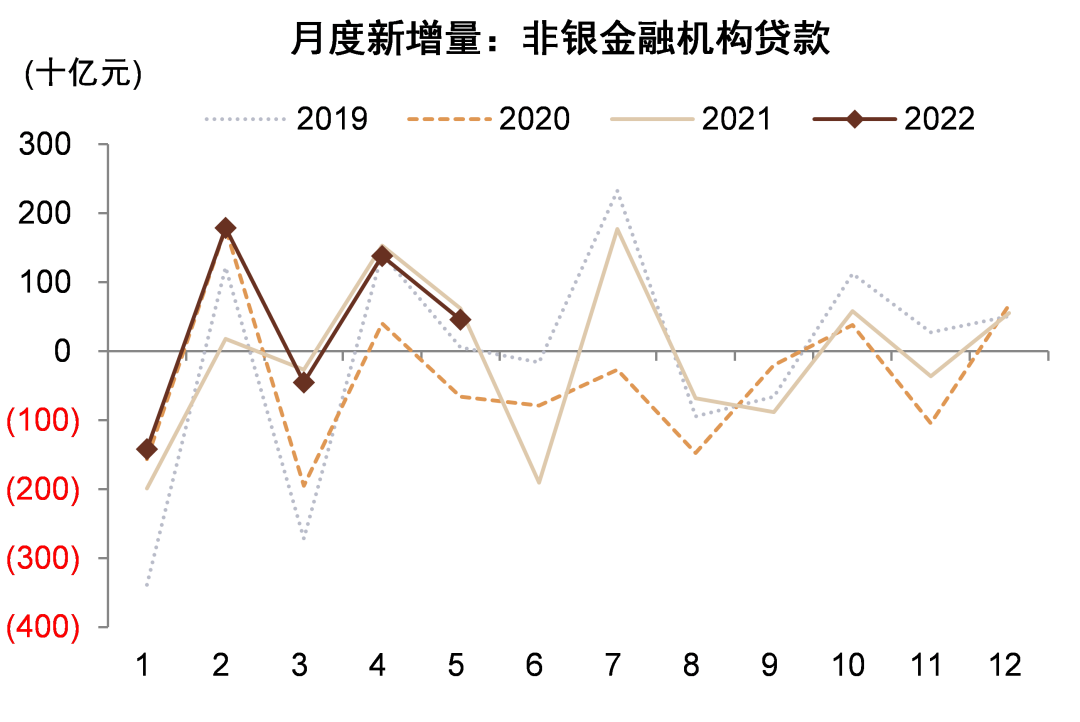

资料来源:万得资讯,中金公司研究部图表:5月新增非银金融机构贷款基本与去年同期持平

资料来源:万得资讯,中金公司研究部

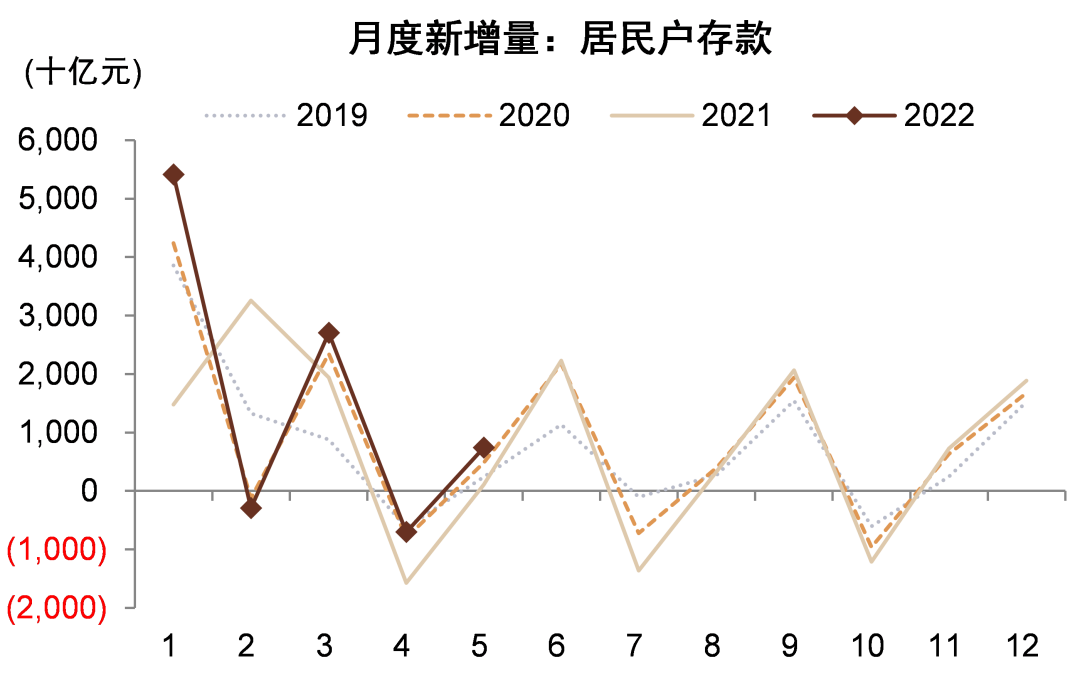

资料来源:万得资讯,中金公司研究部图表:5月新增居民户存款高于去年同期

资料来源:万得资讯,中金公司研究部

资料来源:万得资讯,中金公司研究部[1]http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4562401/index.html

本文摘自:2022年6月11日已经发布的《稳增长态度十分积极 | 5月金融数据点评》

周 彭 SAC 执证编号:S0080521070001 SFC CE Ref:BSI036

黄文静 SAC 执证编号:S0080520080004 SFC CE Ref:BRG436

张文朗 SAC 执证编号:S0080520080009 SFC CE Ref:BFE988

彭文生 SAC 执证编号:S0080520060001 SFC CE Ref:ARI892

2022年6月11日已经发布的《5月金融数据超预期,后续怎么看?》

林英奇 SAC 执证编号:S0080521090006;SFC CE Ref:BGP853

许鸿明 SAC 执证编号:S0080121080063

张帅帅 SAC 执证编号:S0080516060001;SFC CE Ref:BHQ055

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>