国际知名资产管理机构马拉松资本,在其代表著作《Capital Return》中,从资本的周期视角,阐述了如何投资不同周期性行业的思想。

实际上,很多优秀的海外投资机构,都是从供给侧角度出发把握具有周期特点的投资机会。

业内把这样的投资方法称之为资本周期分析方法,即着眼于分析一家公司的竞争地位是如何被行业内供给侧的变化所影响。

这也是广发基金郑澄然拆解行业、把握成长的重要视角。作为看大制造行业出身的基金经理,他善于从行业供给侧的结构变化入手,通过供需格局分析,在供需迎来向上拐点时进行积极配置,从而捕捉成长行业的周期性拐点机会。

这一点在郑澄然管理的广发鑫享上可见一斑。2020年上半年,郑澄然重仓电力设备及新能源、医药、电子三个行业。

到了下半年,他对这些积累了一定涨幅的热门品种进行止盈,转而加仓石油石化、基础化工等上游周期品。2021年,光伏行业大幅扩产,新增装机数据向好,他在组合中重仓组件一体化相关企业,捕捉了行业景气向上的拐点。

从买卖时点来看,郑澄然会在周期拐点偏左侧位置介入,并在涨幅较高时及时进行止盈。

从供给切入

捕捉成长行业的周期拐点

问:与大多数成长投资者不同,你强调以周期的视角投资成长,为什么?

郑澄然:我属于非典型的成长投资选手。方法论的不同,归结于认知的差异。万物离不开周期。过去几年,我在研究中发现,制造业的周期特征非常明显,即便在光伏、电动车这类长期成长空间大、成长速度快的子行业,也会有一定的周期属性。

其本质原因是产品同质化,一旦行业连续高速增长,行业龙头盈利能力强,大概率会有一大批资本冲进来。这样即便行业增长再好,也会阶段性出现产能过剩以及打价格战的情形。

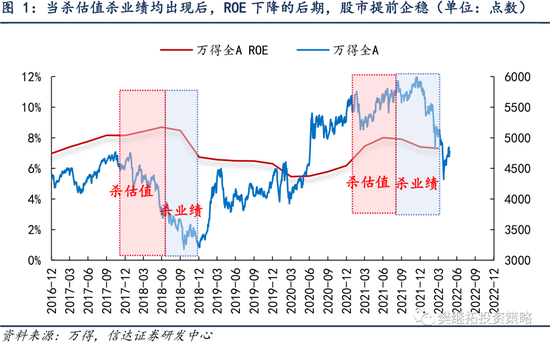

而这种周期性,不仅影响盈利,也会影响估值。比如说连续几个季度业绩快速提升,市场情绪提升,推动估值上升。

同样,等产能过剩出现时,就会出现盈利和估值的双杀。因此,我希望自己能在成长性行业赚周期的钱,尽可能把握业绩上行和估值提升的戴维斯双击,效率会比较高,理论上超额回报也更高。

问:如何把握成长行业的“周期”?

郑澄然:有些成长股选手把握的是需求端的变化,比如说从景气度出发做投资。我相对更看重供给侧的变化,通过对行业的长期跟踪以增进认知深度,捕捉供给侧结构优化的机会,进而把握成长周期的拐点。

从需求侧看,国内的新兴成长行业需求比较容易形成市场的一致预期。举例来说,这两年受疫情影响,云计算、在线办公的需求很大,大家都有切身感受。

但关键还是对供给端的研究,包括企业竞争力、竞争格局、产业链上下游、整个产业的发展趋势。想在供给端的研究上有所积累,需要对行业进行长时间跟踪,定期回顾行业发生的事情,总结行业规律等等。

只有深入了解行业演变的规律、竞争格局的特点、企业竞争力的体现,才能结合需求端的假设,去判断供给和需求模型下的拐点。

问:对行业的不同成长阶段有没有偏好?

郑澄然:我对成长股的要求是,必须是真成长,不能是炒主题、炒概念。我喜欢买从1到100的成长股,要有业绩,估值也要比较合理。

举个例子,2013年,电动车的产业发展方向很清晰,但是行业格局并不清晰,那时电动车的龙头和今天的龙头完全不一样。

当时,行业中的公司处于0到1的阶段,在当时买电动车有点像风投。

问:你在哪些成长行业的投资胜率比较高?

郑澄然:对我来说,投资的胜率依赖于自己的学科知识和研究积累。我本科读的是微电子学专业,在5年的行业研究员期间,主要覆盖的是电力设备与新能源,子行业包括光伏、风电、电网设备等。

2020年转做投资以来,在光伏、电动车为代表的新能源领域有了更多积累。最近这两年,我按照供需研究框架,也正在对TMT、化工、建材等行业加强理解。

沿着政策导向选行业

关注光伏和电动车

问:近一个多月A股持续反弹,新能源成为反弹急先锋,背后的投资逻辑是什么?

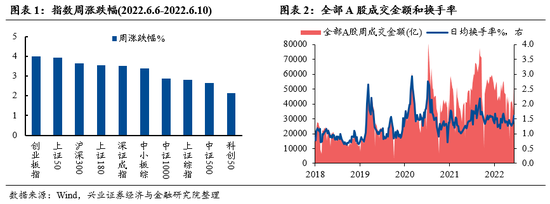

郑澄然:分析新能源板块反弹逻辑前,我们先来分析今年以来市场下跌的原因。今年前4个月,A股市场出现较大幅度的回调,主要原因有三方面:

一是美国加息导致市场对国内流动性收紧的担忧;

二是俄乌冲突加剧,催生对上游能源供应以及通胀的担忧;

三是多地疫情反复,对制造业复产复工造成扰动。

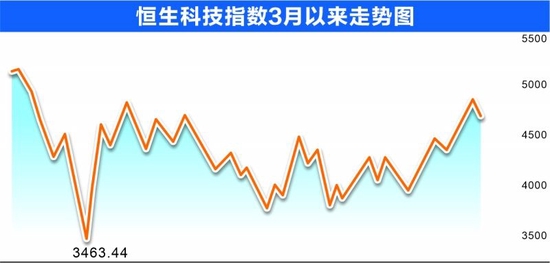

几个因素综合,导致A股绝大多数板块经历了一轮幅度较大的调整,其中新能源板块由于过去涨得比较多,叠加交易筹码因素,回调幅度比较大。

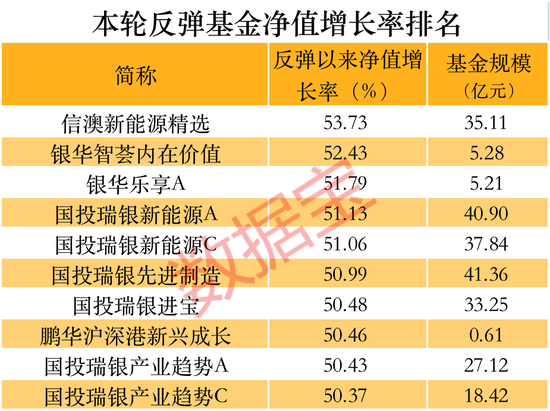

自4月底以来,A股出现反弹,新能源板块表现相对强劲,细分赛道上的逻辑略有差异。

其中,光伏板块的反弹主要源于扎实的基本面:需求方面,行业受内外部环境的影响较小,海外需求依旧旺盛;供给层面,国内产业链所受的冲击不大,业绩增长预期比较清晰。

因此,在压制估值的因素得到缓解后,反弹力度较大。而电动车产业链的反弹,主要是源于市场对疫情防控形势好转后的修复预期,以及后续可能出台的刺激政策。

问:你对中长期的市场趋势怎么看,尤其是对成长板块?

郑澄然:前面提到的三个导致下跌的因素中,国内重点城市的疫情得到了很好的控制,复工复产有序推进。

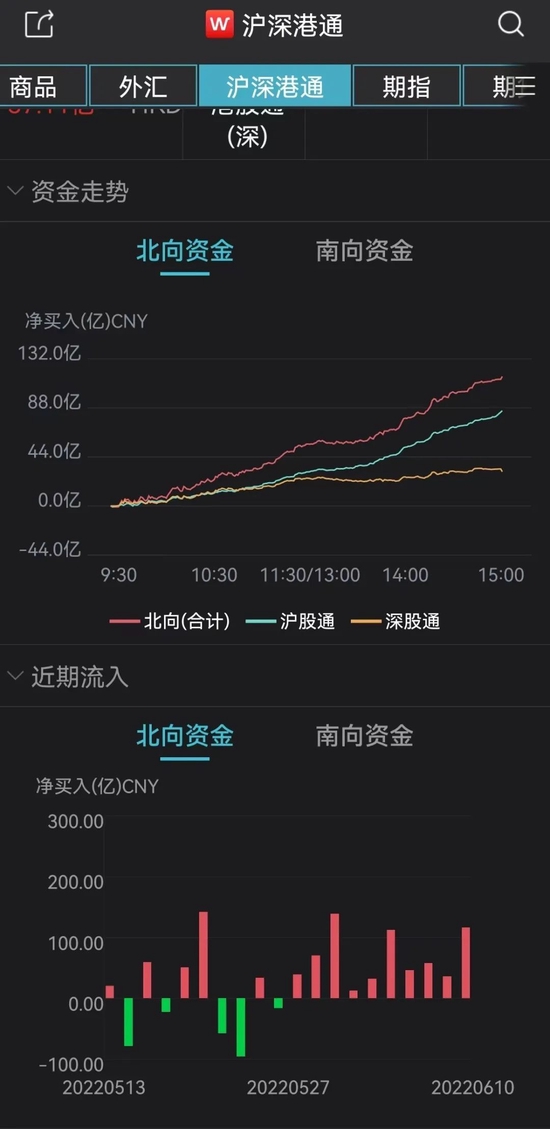

其次,大家对上游资源品价格上涨的担忧,随着时间推移也逐渐淡化。等过一段时间,大宗商品价格出现下行时会带来中游的利润修复。当前的不确定性因素是美国加息对国内流动性的制约。

中期来看,美国经济也会面临下行压力,基本面不太支撑利率持续上行。因此,往后看,对流动性的担忧也有望逐步缓解。

长期看股票是称重机,决定股票涨跌的长期因素是企业的盈利和对未来盈利的预期。对于成长板块,我还是维持乐观观点,由于基本面相对占优,且未来增长的路径清晰度也比较高,所以我还是更看好成长股的未来空间。

短期看,市场波动依然存在,并呈现出结构分化,这不仅是成长和价值之间的结构分化,成长风格内部也会出现比较大的分化,包括行业之间的分化,甚至同一个行业不同环节的分化。

问:站在中长期视角,你更看好哪些细分行业?

郑澄然:我的思路是沿着政策预期刺激的方向选细分行业。2008年经济危机,政策刺激方向主要是老基建,包括修路、修桥、修高铁;这一轮经济刺激政策中,目前市场预期比较高的是两大方向,一个是汽车,另一个是新能源。

具体到行业上,我重点关注光伏中下游(包括组件、分布式)、电动车。

一方面,全球光伏的装机需求仍然旺盛,欧洲、中国、美国、东南亚、南美等地区呈现全面开花态势。另一方面,上游硅料价格从去年年初到现在涨了5倍,但中游制造表现出很强的盈利韧性。

从经济学常识的角度分析,任何一个产业存在暴利现象均是不可持续的,等硅料价格下行后,有望带来中下游制造业的盈利修复。

电动车的增长相对来说集中在欧洲和中国两个地区,因此在需求端的波动性和确定性还需要再观察。如果需求边际走弱,加之之前股价涨得比较多,那么电动车板块的估值就会承受一定的压力。

汽车领域,目前30万以下购置税减免的利好政策已经落地,推动汽车整车、零部件有较好的表现。这也显示出市场对边际变化相对比较敏感。往后看,汽车估值有所提升,政策预期已经反映,后面要看基本面的兑现。

风险提示:以上基金经理观点,仅代表本材料制作之时基金经理结合当时的市场行情做出的分析判断,不代表基金未来的长期实际投向。随着市场行情等因素的变化,基金经理的观点及投资方向会结合实际情况进行调整,基金的投资范围与投资限制以基金合同载明为准。投资者在买入基金前请仔细阅读基金的基金合同、招募说明书等法律文件,基金有风险,投资须谨慎。

| 转载自证券时报