本篇摘要:

【市场观察1】A股:再次逆势上涨,外资持仓创历史新高

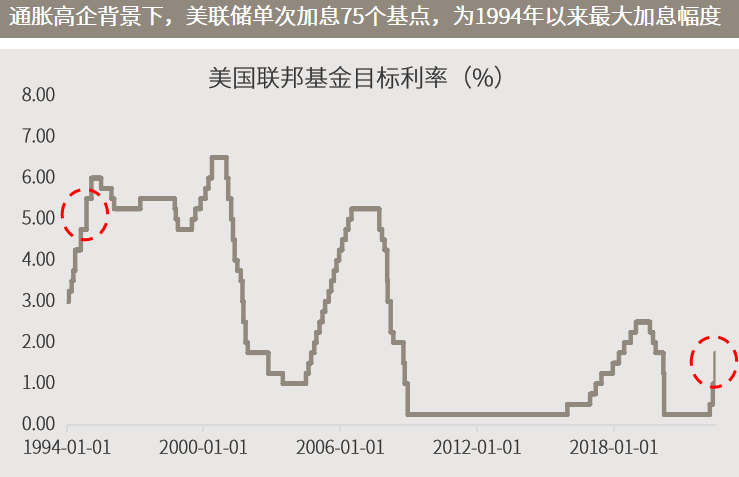

【市场观察2】海外:美联储加息75个基点,幅度为1994年以来最大

【市场观察3】海外:美国通胀超预期反弹,海外滞涨风险上升

A股:再次逆势上涨,外资持仓创历史新高

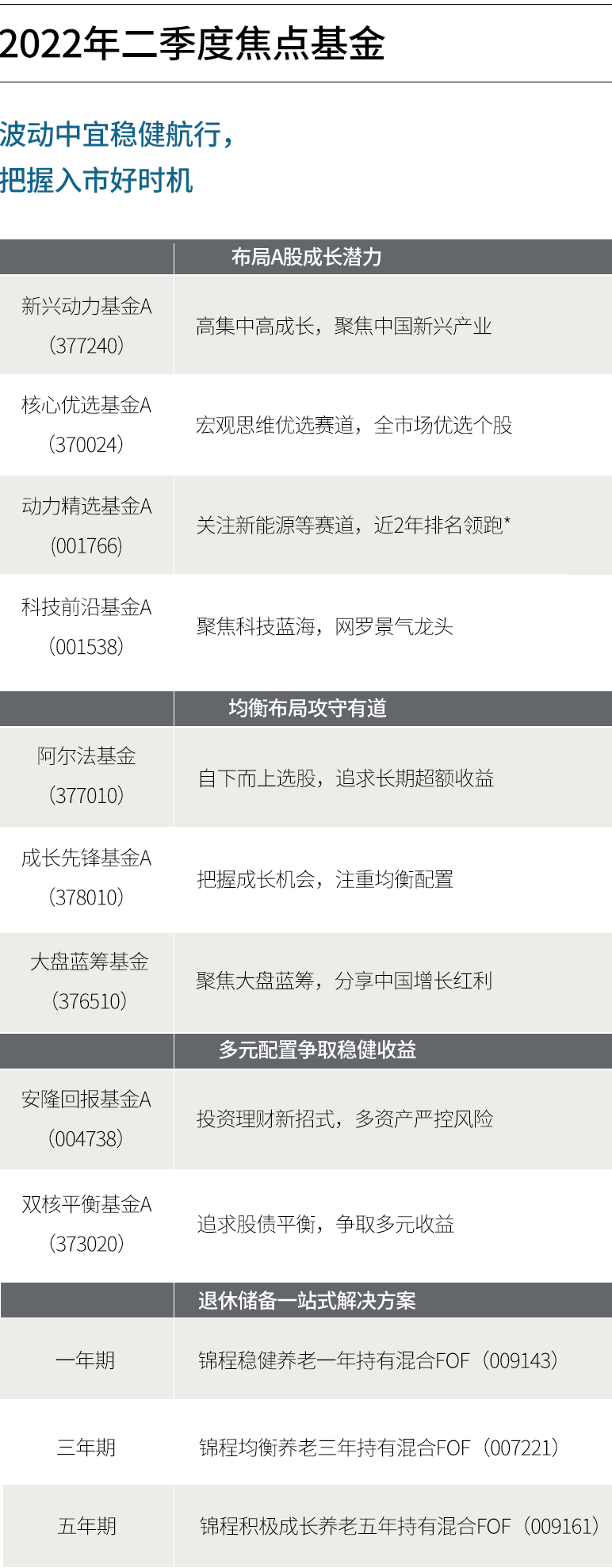

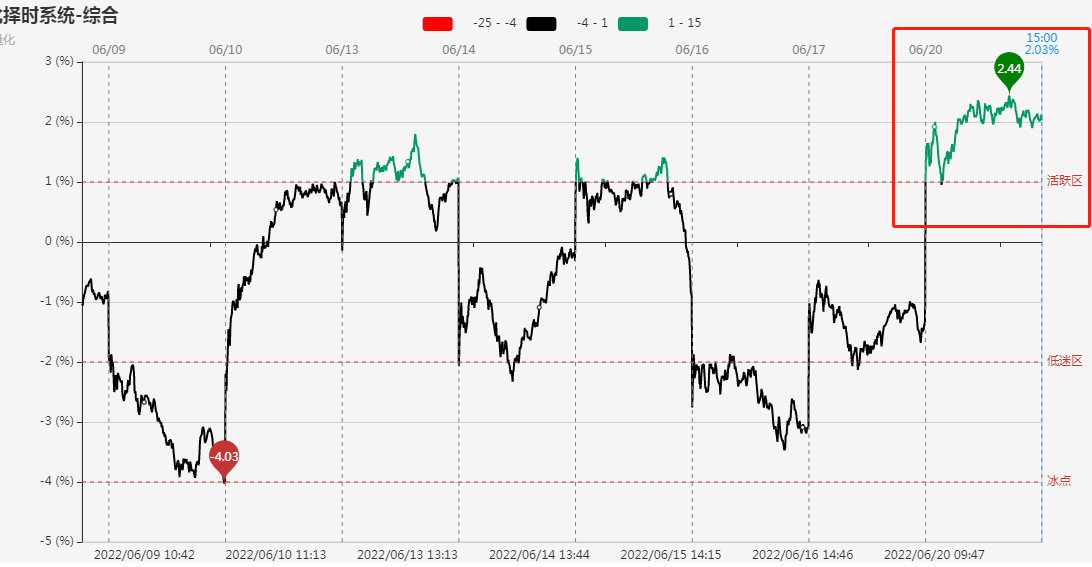

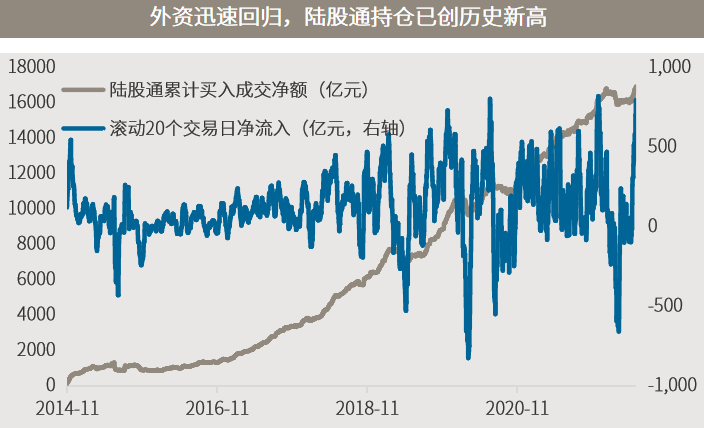

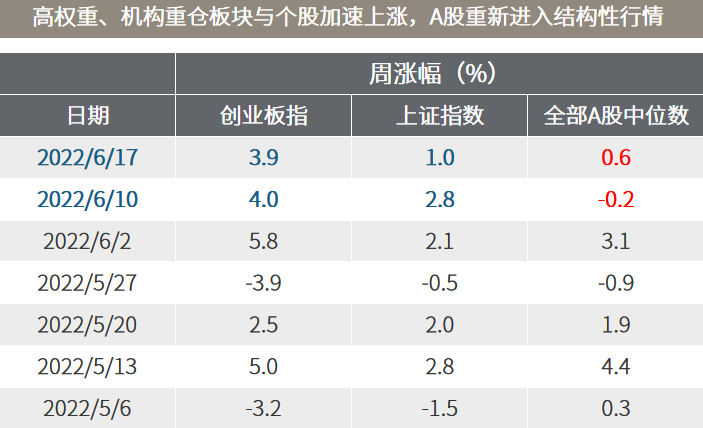

■ A股再次逆势上涨,外资持仓创历史新高:

尽管海外市场在美联储大幅加息和衰退的担忧之下大幅波动,本周A股继续逆市走强,成长股继续领跑,创业板指和沪深300周涨3.94%、1.65%,上证综指和沪深300皆创出了3月初以来的新高。上涨继续得到量能的配合,两市成交额连续第六个交易日破万亿,外资则连续三周回流。截至周五收盘,陆股通本周再次净流入174亿元,今年累计净流入575亿元,自开通以来累计净流入1.692万亿元、已创历史新高。

■ 下有盈利底、上有估值顶,中期产业趋势仍是交易核心:

目前宽信用拐点是否到来仍有待验证和观察,但社融改善+海外紧缩预期进一步走陡的组合下,A股下有盈利底,上有估值顶,在短期已有较大反弹之后,预计后续整体处于区间震荡,但二次探底的概率也不大。后续突破的核心条件包括盈利回升弹性增强,或海外收水渐次兑现后利率见顶。当前交易围绕短期财报预期和中期产业趋势,注重估值和业绩的匹配度。

△资料来源:万得,(上)数据区间2014.11.17-2022.06.17。

△资料来源:万得,(上)数据区间2014.11.17-2022.06.17。海外:美联储加息75个基点,幅度为1994年以来最大

■ 美联储加息75个基点,幅度为1994年以来最大:

面对四十年来最为严峻的通胀,美联储在6月议息会议后宣布加息75个基点,为1994年以来最大单次加息幅度,同时也对在7月会议上再次加息75个基点保留了可能性。美联储迅速提高利率,显示了其遏制通胀的决心。尽管一直以来美联储试图不让经济陷入衰退,但利率的迅速抬升可能增加美国在今年晚些时候或是2023年经济衰退的风险。

■ 关注未来通胀是否受控,多元配置强化组合韧性:

美元指数本周突破105的20年新高,强势的美元或给全球金融市场带来进一步影响。整体而言,美元走势目前仍是投资者信心的重要参考指标。倘若美联储的加息步伐在未来没有进一步加速,那么伴随全球经济增长前景出现改善,风险偏好抬头,反而有助于美元走贬,并推动风险性资产的价格表现。不过,如果美元继续独自走强,则不排除资金加速回流美国,并引起非美资产的波动扩大。在美元已经达到相对高位之际,投资者可留意多元资产、分散投资。

△资料来源:万得,(上)数据区间2020.01-2022.05;(下)1991.01.01-2022.06.17。

△资料来源:万得,(上)数据区间2020.01-2022.05;(下)1991.01.01-2022.06.17。海外:美国通胀超预期反弹,海外滞涨风险上升

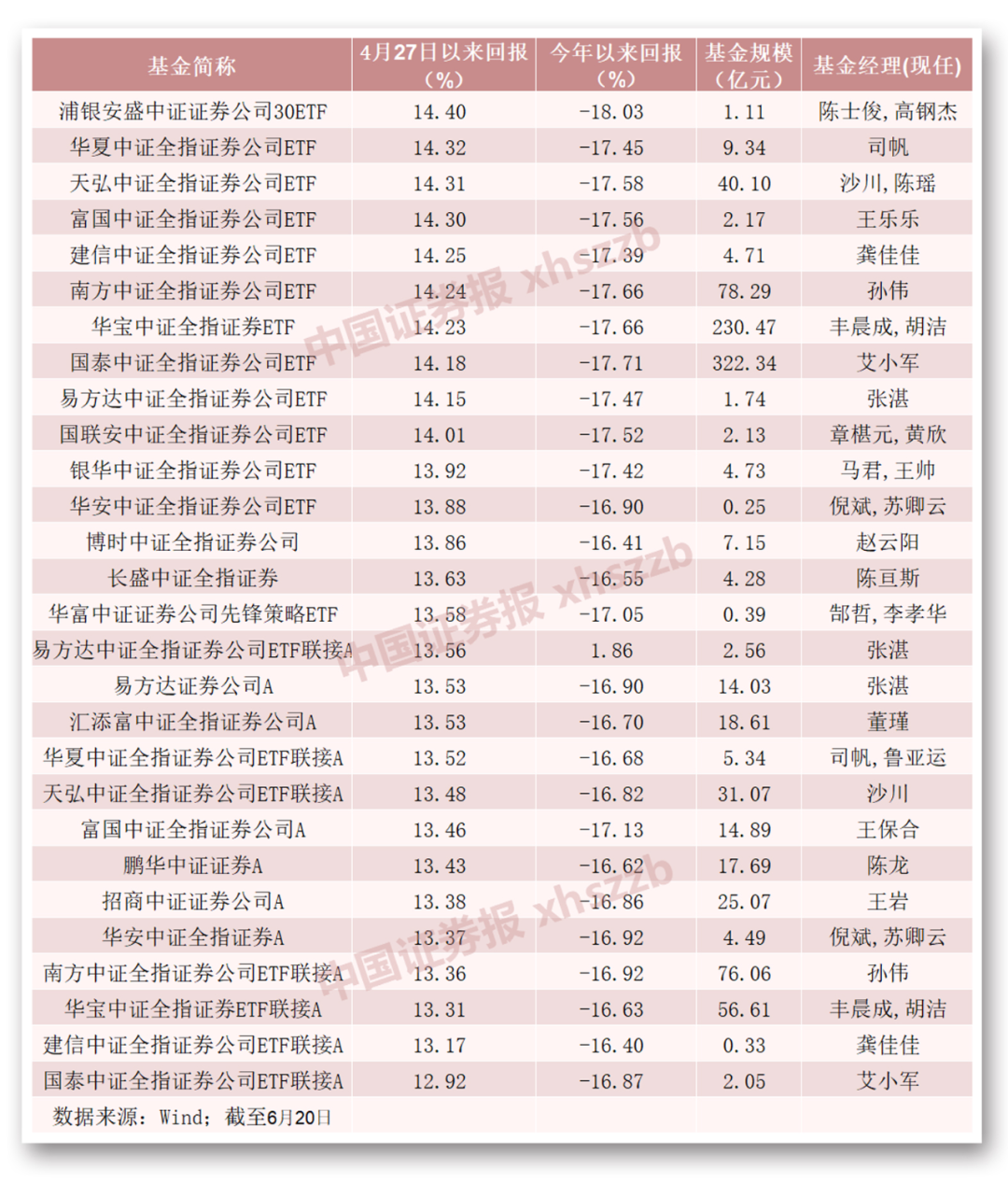

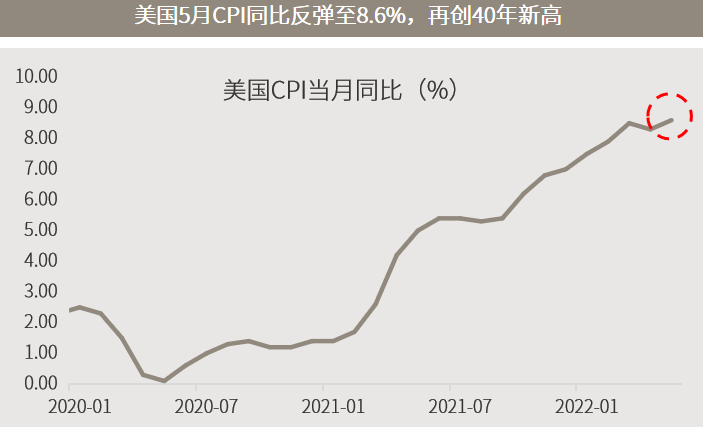

■ 美国通胀超预期反弹,海外滞涨风险上升:

最新数据显示,美国5月份的CPI通胀率高达8.6%,不但高于市场原先预期的8.3%,而且并没有如投资者先前所预期的那样触顶回落。美联储在随后的6月会议上,一次性加息75个个基点,以彰显其遏制通胀的决心。但短期迅速地提高利率也增加了美国在未来一年的衰退风险,令市场担心海外是否会重新出现上世纪七十年代的滞涨。

■ 高通胀环境亦有机会,偏实物类资产有望跑赢:

那么在海外市场,高通胀、以及潜在的滞涨环境下投资该如何部署?从过往50年间6次较为典型的滞涨时期的大类资产表现看,平均而言,大宗商品、尤其是黄金有着出色的表现,通胀保值债券也实现了正收益;股票方面,价值股相对成长股有超额收益。此外,房地产投资信托基金(REITs)在通胀环境下也有出色表现。

△资料来源:惠灵顿管理公司,ibbotson,彭博;通胀保值债券的实际数据1999年2月开始才有,1967年7月至1999年1月的数据为惠灵顿管理公司模拟;过往表现不预示其未来表现,不能作为未来收益的保证。

■ 美国零售销售意外下降,通胀处于40年高位之际消费者减少商品支出

■ 欧洲央行承诺祭出新工具帮助高负债南欧国家,应对债市碎片化

■ 中国及日本4月持续减持美债,中国持仓降至12年低点

■ 中国国常会:稳经济政策应出尽出不超发货币,加大政策支持民间投资