【海通策略】借鉴20年,看中报盈利下修的影响(荀玉根、王正鹤)

核心结论:①20年7-10月A股盈利预测大幅下修,市场经历前期大涨后估值回升到中高位,随后进入震荡调整阶段。②20年盈利预测大幅下修的行业表现各异,取决于各自的估值分位数。③借鉴20年,今年中报期盈利预测还会下修,幅度可能小一点,市场趋势向上,但盈利下修仍可能触发阶段性休整。

借鉴20年,看中报盈利下修的影响

今年4月底以来我们在多篇报告中分析过,4月市场低点是股市3-4年周期的大底,第一波修复还在进行中,未来可能会进二退一,主因基本面不扎实,盈利预测下修是扰动变量之一。A股中报披露季即将拉开序幕,后续盈利下修的幅度会有多深,对市场走势的影响会有多大,本篇报告将就此话题进行分析。

1.20年7-10月盈利预测下修时市场震荡回调

与20年较为类似,今年年初国内疫情反复,对宏观经济和上市公司盈利造成一定的冲击,随着疫情最严重的时候过去,市场开始预期基本面复苏,并开启修复行情。因此,本文对比参考20年的盈利下修和市场表现来分析今年后续可能的情况。

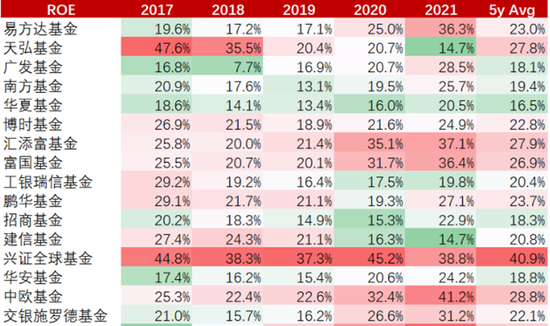

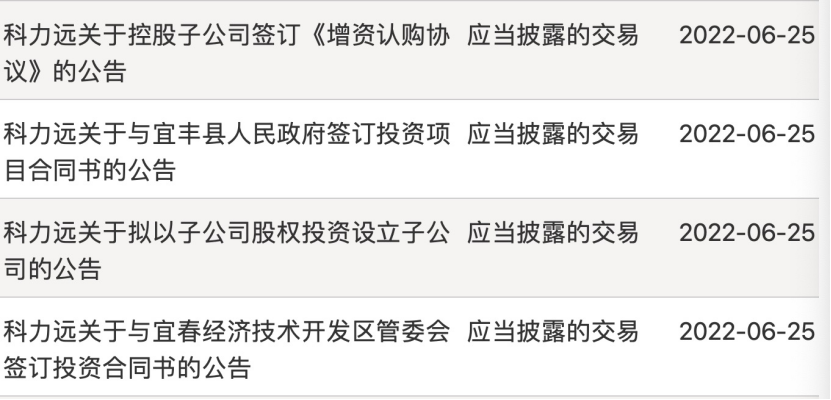

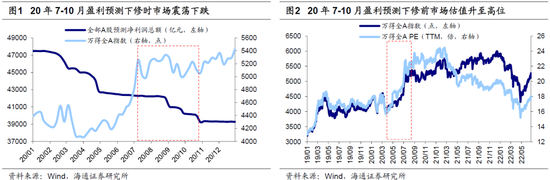

20年7-10月A股盈利预测大幅下修,市场在经历前期大涨后进入震荡调整阶段。我们在前期专题《盈利预期下修如何影响股市?-20220602》中分析过,卖方分析师站在年初对上市公司全年业绩进行展望时往往较为乐观,但随着实际财报的披露,分析师会动态下修盈利预测。我们对历史数据进行统计分析,提出A股盈利预测下修与市场走势并不存在明显的线性相关关系。同时,我们单独分析了A股盈利预测大幅下修的年份(如表1),发现如果某一年盈利预测大幅下修,但前一年年末的估值已经处于历史较低水平,那么当年市场反而可能上涨;如果某一年盈利预测大幅下修,而且前一年年末的估值处于历史较高水平,那么当年市场就会随之下跌。

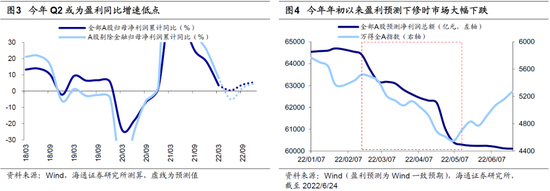

20年疫情冲击下,全部A股预测净利润总额全年大幅下修-17.3%,但是万得全A指数全年上涨25.6%,正是因为当时A股估值处于历史低位,2019年年末全部A股PE(TTM,下同)仅为17.5倍,自05年以来分位数仅为37.0%,因而较低的估值为盈利预测下修提供了“安全垫”。不过,从全年的节奏来看,上半年和下半年盈利下修时市场表现有所不同。20年1-5月随着一季报的披露,全部A股预测净利润总额大幅下修10.4%,但同期万得全A指数仅小幅下跌1.3%;而7-10月随着中报的披露,全部A股预测净利润总额继续下修7.3%,万得全A指数从7月14日阶段性高点震荡下跌了6.4%。

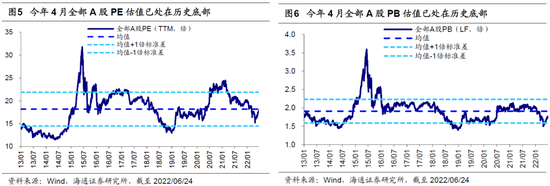

我们认为市场表现的差异源于估值水平的不同。尽管20年1-5月盈利预测下修幅度更大,但正如前文所述,上一年年末A股的估值已经较低。而7-10月盈利预测下修前市场经历了大幅上涨,2020/3/23低点之后至2020/7/14阶段性高点万得全A指数最大涨幅达38.4%,并且PE估值从15.6倍抬升至22.8倍,自05年以来分位数达到了74.8%。因此,前期估值驱动的行情结束后,20年7月A股开始面临中报盈利的考验,随着盈利预测持续下修,市场转为震荡回调。

2.20年7-10月行业盈利预测下修时表现各异

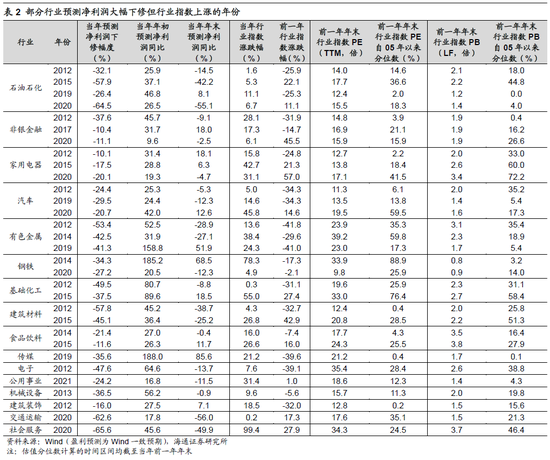

20年7-10月盈利预测大幅下修但估值偏低的行业市场表现相对更优。我们在《盈利预期下修如何影响股市?-20220602》还对各行业盈利大幅下修的年份进行了数据分析(如表2),同样发现行业盈利预测下修与行业指数涨跌之间的相关性不强,估值是影响市场表现的重要因素,即如果某个行业在某一年中盈利预测大幅下修,但是前一年年末行业估值已经处于历史较低水平,那么当年行业指数可能依然会上涨。

20年7-10月盈利预测明显下修的行业中,行业涨跌幅与盈利下修幅度并没有明显的线性相关关系,即盈利大幅下修的行业跌幅不一定就大(如表3)。例如石油石化行业7-10月预测净利润总额大幅下修25.1%,远高于全部A股的7.3%,但行业指数自2020/7/14市场阶段性高点至10月底仅下跌了1.5%,跌幅明显小于万得全A的6.4%;而计算机行业7-10月预测净利润总额仅小幅下修4.0%,低于全部A股,但行业指数却大幅下跌20.6%,跌幅明显大于万得全A。

盈利预测明显下修但市场表现较好的行业中,除了社会服务,其他行业估值历史分位数均在50%以下。例如前文所述跌幅较小的石油石化行业2020/7/13行业PE/13年来分位数仅为13.6倍/7.0%,行业PB(LF,下同)/13年来分位数仅为1.3倍/8.2%。而盈利预测明显下修并且跌幅相对较大的行业中,除了个别行业PE或PB估值历史分位数低于50%之外,其他行业估值均处于历史高位。例如前文所述跌幅较大的计算机行业2020/7/13行业PE/13年来分位数达到了91.5倍/91.8%,行业PB/13年来分位数仅为5.6倍/74.9%。由此可见,20年7月之后随着中报业绩的披露,估值本就已经处于高位的行业存在更大的调整压力。

3.今年中报盈利预测下修或有小冲击

借鉴20年,今年盈利预测还会下修,幅度可能小一点。对比20年和今年的宏观背景,我们认为中报之后盈利预测可能还会进一步下修,但是幅度比20年小。

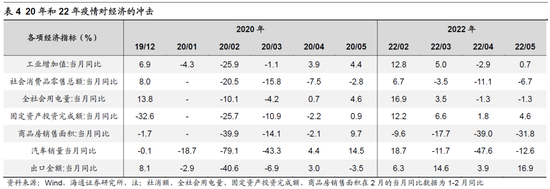

宏观经济方面,我们在《今年与20年的异同:疫情到股市-20220529》中分析过,相比于20年经济的V型反转,这次经济修复的节奏更缓,像是“浅V”。从高频数据看,20年疫情之下工业增加值当月同比从19/12的6.9%大幅下滑至20/02的-25.9%,2020/04回升至3.9%;而今年则从22/02的12.8%下滑至22/04的-2.9%,降幅相对更小,并且22/05已回升至0.7%。从GDP增速看,20年实际GDP同比从19年的6.0%大幅下滑至2.2%;而今年年初政府工作报告提出GDP同比增速目标为5.5%左右,受疫情影响实际增速可能会略低于目标值。

企业盈利方面,与经济基本面相对应,本轮A股盈利预期下修幅度更小。20年全部A股预测净利润总额全年下修17.3%,主要集中在1-5月和7-10月这两个时间段,其中1-5月预测净利润总额下修幅度为10.4%,对应的同比增速从年初的22.2%下修至9.3%,7-10月预测净利润总额下修幅度为7.3%,对应的同比增速进一步下修至0.9%。反观今年,22年1-5月全部A股预测净利润总额下修了6.7%,对应的同比增速从年初的30.9%下修至22.1%,幅度明显小于20年。参考20年,今年7-10月中报披露后A股盈利预测可能还会再次下修,但幅度相对20年会更小。

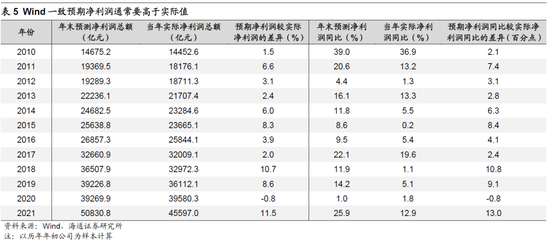

自下而上汇总的全部A股一致预期盈利往往高于实际盈利水平,但趋势大致一致。根据历史规律,全部A股预测净利润同比增速相比实际同比增速平均要高出6个百分点左右。目前自下而上的全部A股预测净利润同比增速为22%,借鉴20年我们预计今年最终可能为10-15%,考虑预测和实际的差值后,实际增速可能在个位数,这也跟我们自上而下的预测相吻合。我们在《Q2盈利坑有多深?-20220602》就分析过,就全年节奏而言,由于21Q3的低基数效应叠加疫后稳增长政策继续发力,我们认为今年Q2便是全年盈利同比增速低点。我们假设今年4月之后的4个月(22年5-8月)企业盈利改善的环比均会强于正常的季节性(以历次环比的最大值作为假设),据此我们测算22Q2 A股剔除金融单季度归母净利润增速约为-10%,考虑金融后的全部A股增速为0%左右。在前述测算的基础上,我们假设今年8月以后工业企业利润的月度环比增速回归正常的季节性,据此测算2022年全A归母净利润增速为6%,A股剔除金融为5%。

市场趋势向上,但仍可能阶段性休整,盈利下修是触发因素之一。4月底以来我们在多篇报告中分析过,根据投资时钟和牛熊周期,市场4月低点是3-4年大底,基本面领先指标显示反转已经确立。由于宏观经济和企业盈利浅V修复,本轮底部形态更可能是平缓的浅V型。尽管整体方向向上,但过程中出现进二退一式的阶段性休整可能也难免,我们认为扰动因素可能是国内通胀回升、A股盈利下修以及未来美股进一步下跌,详见《曙光初现——2022年中期资本市场展望-20220618》、《对比历史,这次可能是浅V底-20220605》、《反弹到反转需要啥条件?-20220504》。

那么在即将到来的中报季中,盈利下修对市场的影响会有多大?根据上文对20年的分析,估值是影响盈利下修与市场涨跌关系的重要因素。今年年初以来全部A股预测净利润总额大幅下修6.9%,主要集中在2-4月。进入5月之后,盈利预测下修速度暂缓,市场也开始逐步修复,截至2022/6/24万得全A指数最大涨幅近24%。相应的,A股估值水平已有明显修复,2022/4/27市场低点时全部A股PE仅为15.6倍,处于13年以来26.9%分位,经过上涨之后全部A股PE回到18.0倍,处于13年以来46.7%分位。尽管A股整体估值不算高,但相比4月底的低点,对盈利下修的缓冲作用可能有所减弱。性质上判断,今年盈利预测下修对市场的冲击,类似20年7月。

风险提示:历史数据分析不完全代表未来。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>