最近个人养老金制度又有新动态了!

6月24日证监会就《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》(以下简称《暂行规定》)向社会公开征求意见,这一个人养老金制度配套政策涉及了公募基金部分的细则。

对于投资者来说,个人养老金可以买哪些产品呢?有没有优惠呢…今天小欧针对新鲜的政策内容,为大家一一解答。

养老目标基金

成为个人养老金投资的“排头兵”

此前4月推出的《关于推动个人养老金发展的意见》中,,个人养老金实行个人账户制度,通过个人养老金账户,老百姓是可以自己选择合适的养老产品投资。

关乎老百姓的养老钱,这次《暂行规定》是公募基金领域出台的配套政策,公布了可投资养老产品的较多细节,小欧总结了几个亮点,供大家参考。

01

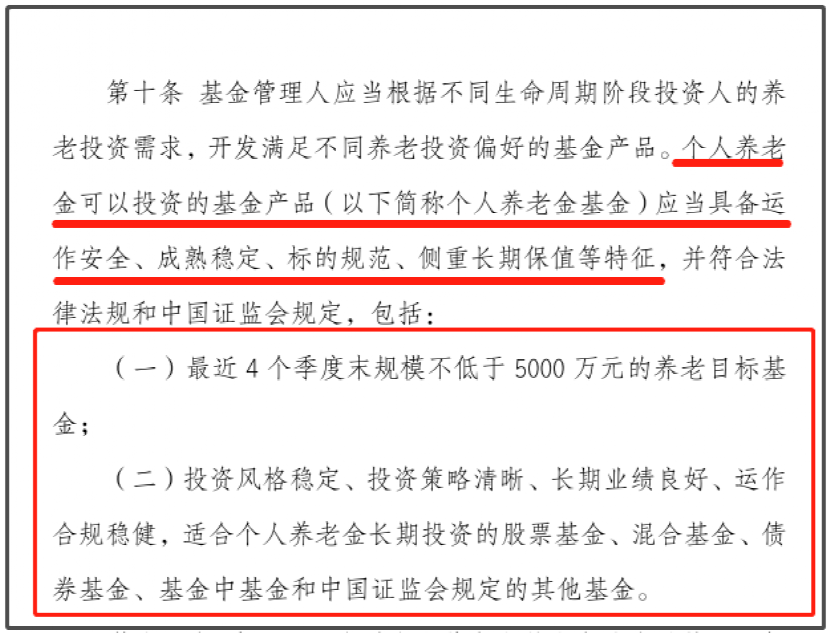

优先纳入养老目标基金

《暂行规定》的发布,意味着个人养老投资将要真正落地了,其中养老目标基金将成为起步阶段的公募产品。《暂行规定》中,按照《意见》“结合实际分步实施、选择部分城市先试行1年,再逐步推开”要求,在个人养老金制度试行阶段,拟先行纳入最近4个季度末规模不低于5000万元的养老目标基金。

全面推开后,再逐步纳入投资风格稳定、投资策略清晰、长期业绩良好、运作合规稳健,适合长期投资的股票基金、混合基金、债券基金、FOF和中国证监会规定的其他基金。换言之,在第一年的试行阶段,投资者的个人养老金账户可以投资有一定规模优势的养老目标基金,未来可投资产品范围也会进一步扩大,满足投资者更多样化的投资需求。

(图片节选《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》)

02

个人养老金投资养老目标基金有费率优惠

《暂行规定》指出通过个人养老金账户投资的基金份额,不收取销售服务费,可对管理费和托管费实施费率优惠、免收申购费等销售费用(法定应收取并计入基金资产的费用除外)、豁免申购限制、采取红利再投资的收益分配方式,这也是鼓励投资者长期持有。

03

长期持有下匹配了定期分红、支付等细节

为了鼓励长期、分期领取行为,基金管理人可以针对投资策略、收益分配、赎回机制、基金转换等方面做出特别安排,包括但不限于定期分红、定期支付、定额赎回等。

(图片节选《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》)

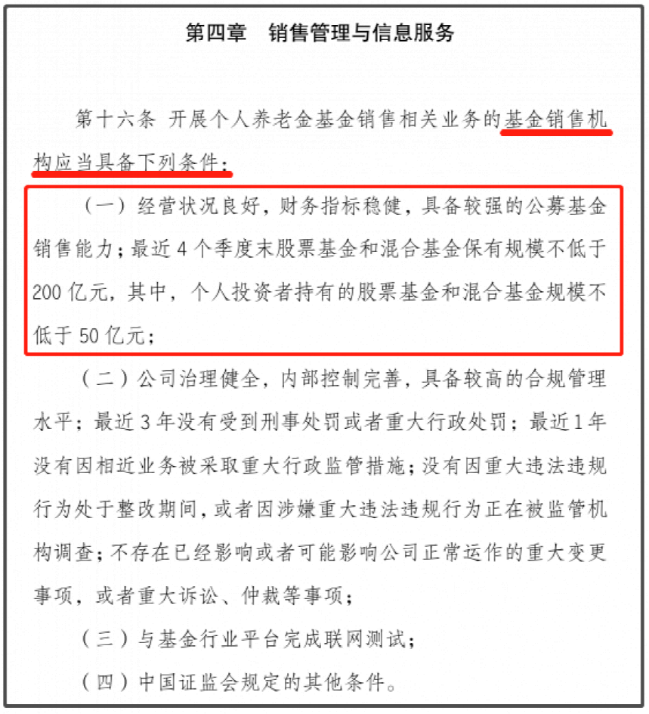

此外,为了保障个人养老金投资稳健运作,从经营指标、公司治理、合规内控等方面,《暂行规定》对基金销售机构也提出了要求,比如“需满足最近4个季度末股票基金和混合基金保有规模不低于200亿元,其中强调个人投资者持有股票基金和混合基金规模不低于50亿元”。

个人养老金账户的推出,标志着个人养老新时代的到来,在众多金融理财产品中,为什么养老目标基金可以最先成为起步阶段的公募产品?

养老FOF更注重稳健的养老投资

养老目标基金具有非常明确的投资目的——追求养老资产的长期稳健增值,适合对自身养老规划、投资需求有明确规划的投资者。

01

养老FOF市场认可度高

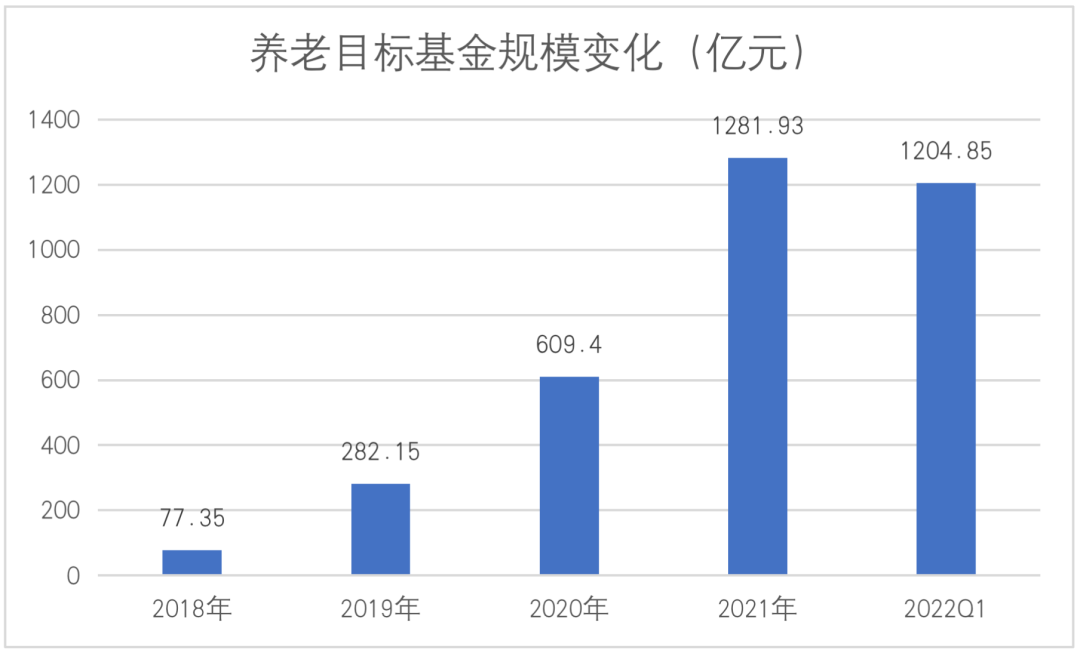

市场对养老目标基金的需求在数据上是有所体现的,从国内养老FOF发展历程看,2018年国内第一批养老目标基金面世,从2018年到2022年一季度末,养老目标基金规模从不足100亿元的规模,现如今已经突破了1200亿元,数量上,目前养老目标日期基金有89只,养老目标风险基金有111只。

(数据来源:wind、基金定期报告,截至2022/1/31)

(数据来源:wind、基金定期报告,截至2022/1/31)02

养老FOF是追求低波动力争稳健的投资产品

养老投资,从投资者购买基金之时到退休养老,可能长达数十年时间,投资周期较长,这笔资金是追求比较安全稳定的目标,需要长期稳健的运作方式。

从养老目标基金设计上看,这类产品将资金分散投资到多个不同风格的基金,在基金分散投资的基础上进行二次分散投资,有望降低非系统风险,符合养老资金的风控需求。

统计养老目标基金成立来2019-2021年完整会计年度的表现,虽然相比偏股混合型基金,养老目标基金收益优势不明显,但基金并不是收益率越高就越好的,如果某只基金的波动很大,投资者可能会忍受不了短期的波动而选择赎回,从而错失长期回报,养老目标基金波动幅度相对低一些,投资者养老投资的持有体验有望更好。

特别是在大盘较为波动的阶段,养老目标基金稳健性的优势明显,比如2020年、2021年,养老目标基金平均收益率为24.12%、4.79%,都是超过同期沪深300指数的涨跌幅。

(数据来源基金定期报告,中欧基金整理,截至2021/12/31,2019年统计的基金为2018年底前成立,以此类推;平均收益率计算公式为“样本基金区间收益率总和/样本数量”;指数数据来源wind;中欧基金统计。)

03

养老目标基金可以帮助投资做大类资产配置

市场风格是变化的,资产是轮动的,我们需要把握各大类资产以及行业在不同时期的投资机会,才有可能实现穿越周期的机会。

而市场上近万只基金产品,不同基金如何匹配不同的市场风格,投资比例如何设定,不少小伙伴有点茫然或无从下手,但聚焦到养老目标基金相对容易多了。如果你清楚了解自己的风险承受能力,可以选择对应风险等级(稳健型/均衡型/激进型)的养老目标风险基金;如果你清楚自己的退休日期,也可以选择对应的养老目标日期基金,比如××养老2035/2045/2050基金等,覆盖多个年龄段投资者的需求。

此外养老投资是长达几十年的投资方式,在这个长期投资过程中,投资者可能会忘记调整资产配置方案,或因为没有时间、缺乏专业知识,不会去调仓,但养老目标日期基金这样的产品就能解决这个问题,随着持有人退休目标日期的临近,养老目标日期基金会不断下调风险资产的投资比例,满足持有人不同年龄阶段的风险偏好变化。

04

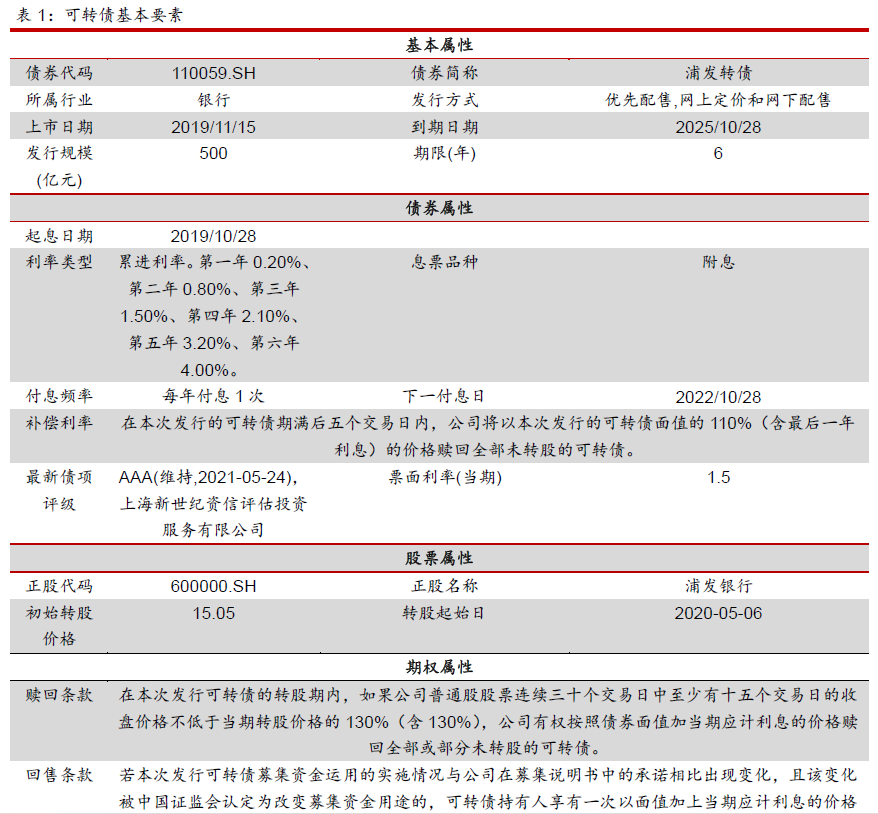

养老目标基金专为养老投资设计

与普通公募基金相比,养老目标基金属于“定制款”个人养老投资品类,在《养老目标证券投资基金指引(试行)》文件中对基金管理人、基金经理设置了约束条件,匹配养老长期投资的需求,例如要求基金经理至少要有2年证券投资经验、历史投资业绩稳定良好等。

基金经理管理养老目标基金要求

(图片节选《养老目标证券投资基金指引(试行)》)

而这次出台的《暂行规定》也对养老目标基金、基金公司、销售机构的资质、内部管理体系等做出了严格规定,相当于国家通过系列政策帮助投资者二次筛选出长期投资实力较强的管理机构、有竞争力的养老目标基金,专业的人更能做专业的事,力争养老资金运作稳健。

近年来养老目标基金发展比较快,其设计初衷是希望能够支持第三支柱的发展,《暂行规定》公布,养老目标基金作为个人养老投资起步阶段的公募产品,说明国家层面认可这类产品能够满足普通老百姓的养老投资需求,帮助更多投资者建立自己的养老金计划,对于每个人至关重要的养老钱,这类产品目标是稳健增值,建议投资者保持关注、长线长投。