财联社7月27日讯(特约作者 黎芳羽)今年以来,尽管各地区楼市政策有所松动,但购房者信心不足,房企的偿债压力仍然较大。曾经稳健的正荣地产,也面临着债务无法如期偿还的“艰难时刻”。7月27日,是“20正荣02”的付息日,应付总金额5750万元,但正荣地产已提前选择展期。

展期已有端倪

7月25日,发债主体正荣地产控股股份有限公司宣称,“20正荣02”2022年度应付利息分6期偿还议案获通过。该债券的2022年度付息日为2022年7月27日,应付总金额5750万元。现调整为:于2022年9月14日兑付年度利息的15%,即862.5万元;10月19日、11月14日、12月14日、2023年1月14日另均兑付同等比例的利息。于2023年2月14日兑付2022年年度利息的最后25%,即1437.5万元。

此前, “21正荣01”利息展期方案也通过了,该债券应付利息总金额8316万元。根据展期方案,该利息将按照15%、15%、15%、15%、15%、25%的比例分期支付,最后一笔支付日期为2023年2月6日。

“21正荣01”,当前余额13.2亿元,当期票面利率6.3%,发行于2021年7月23日。“20正荣02”,当前余额10亿元,票面利率5.75%,期限5年,发行于2020年7月27日。

此前上交所披露,正荣地产发行的“20正荣01”“21正荣01”自2022年7月14日起停牌,复牌信息另行确定。

事实上,这次债务展期,早有端倪。

今年6月,正荣地产控股就发布公告,截至2022年5月31日,正荣集团缺乏充足财务资源,公司预计无法于2019年11月票据的宽限期届满前支付利息13,725,000 美元。

再往前,今年2月,正荣地产控股公告,拟对5笔2022年内到期的海外票据展期一年,并向持有人进行同意征求。拟展期的5笔债券共计66亿元,其中4笔为美元债,合计剩余金额为7.98亿美元。

对于以上的违约,正荣地产控股于公告中表示,过去数月,正荣集团为解决流动性问题采取各种措施,包括获得境外贷款人及五批境内资产支持证券持有人延长资本市场融资、保持项目建设及运营稳定性、寻求处置资产以及加快销售和现金回收速度。

尽管如此,自2022年3月底以来,受疫情影响,正荣集团的运营受到显著影响,销售及资产处置的进度亦有所推迟。房地产市场环境及金融环境等不利因素叠加疫情的影响正荣集团合约销售及流动资金的紧张状态仍未得到根本性改善。

流动性暂难改善

从港股上市主体正荣地产(6158.HK)财报来看,截至2021年末,正荣地产负债总额2128.99亿元,比2020年末的1837.83亿元增加了200来亿。早在2020年,正荣地产的负债总额就已经比2019年增加了400多亿元。

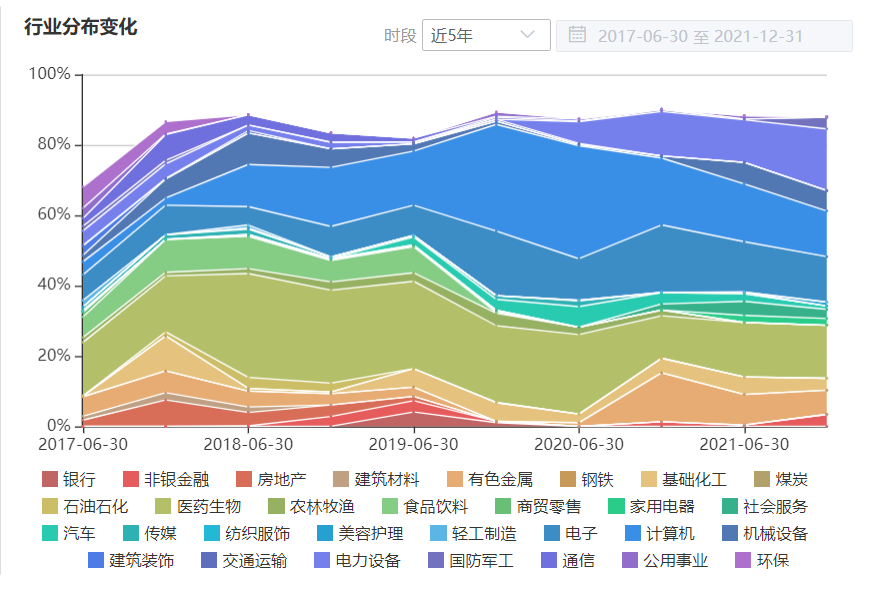

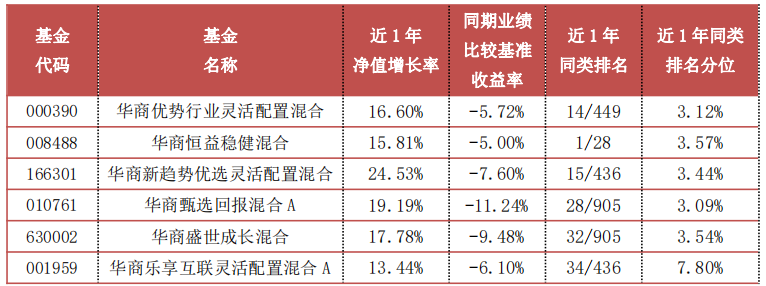

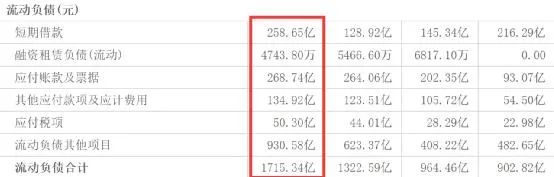

图片来源:东方财富

图片来源:东方财富正荣地产这2128.99亿元的总负债里,又以流动负债居多,其2021年该项数据达到1715.35亿元,占总负债比80.6%。

其中增速较大的是短期借款和其他流动负债,前者2021年同比翻倍,从前一年的128.92亿元增加到当期的258.65亿元。后者同比也增加了300多亿为930.58亿元。

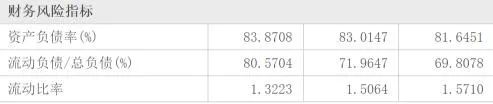

图片来源:东方财富

图片来源:东方财富受此影响,在去杠杆大背景下,正荣地产这两年的资产负债率不降反增,2019-2021年分别为81.6%、83.0%、83.9%。

除此之外,正荣地产的现金情况并无好转。至少从2021年报来看,其当期现金及现金等价物账面数据为391.2亿元,比2020年末的429.7亿元少了30多亿。在上述的391.2亿元现金及等价物中,有81.32亿元为已抵押存款,162.61亿为受限资金,正荣实际可支配的在手现金及等价物仅为147.27亿元。

从境外债角度来看,正荣地产的压力亦不小。

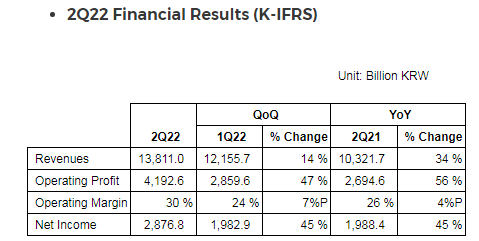

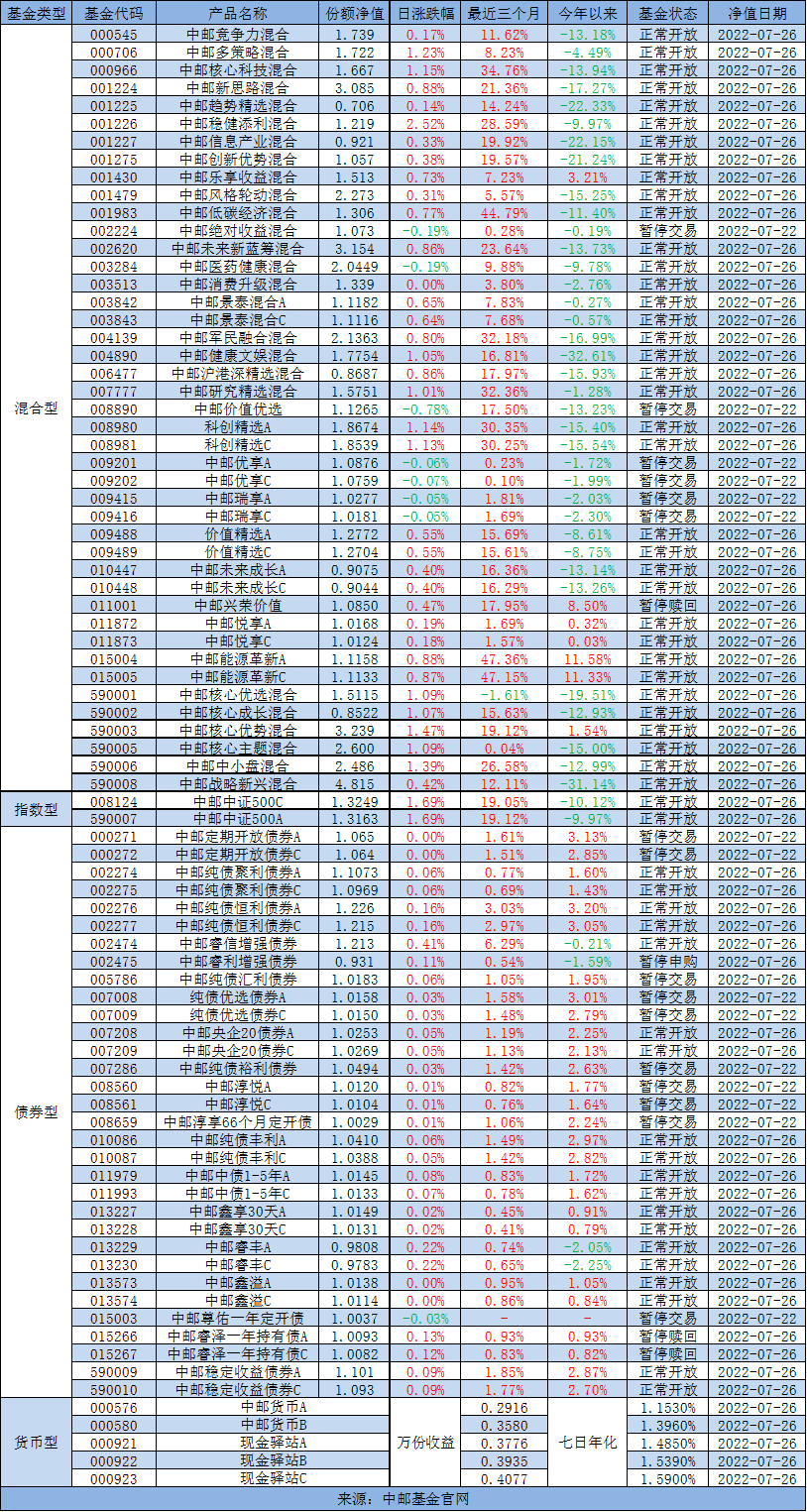

图片来源:企业预警通

图片来源:企业预警通企业预警通数据显示,正荣地产目前有12笔境外债,融资成本都不低。有两笔将于今年下半年到期,共5.5亿美元。

此前正荣地产展期了一部分境外债,目前2023年到期的境外债有5笔,数额不小。扛过了2022年,2023年对其挑战不小。

债券展期成房企化解风险重要手段

激增的偿债压力之下,越来越多的房企选择以交换要约、债务展期等方式,降低境内外的到期债务压力,换取更多时间和空间。

据不完全统计,近一年内,已有20余家房企对旗下超35笔债券进行过要约交换或展期。

近期,富力地产(02777.HK)关于旗下10笔美元债的同意征求获得通过,其中包括延长票据到期日、修改利率条款等内容,债券到期时间延长了3-4年。富力地产短期内的债务压力得到缓解。

同样的情况也发生在融创身上。4月份时已完成展期的“PR融创01”,在5月15日对首期10%本金及其对应利息进行了足额兑付,但在6月30日的第二次本息支付时出现不确定性。融创对兑付安排进行了再次调整,将6月、9月需要支付的10%、15%本金,分别缩减至5%、10%本金,并将2023年9月的最后一期本金支付额度从此前的20%增加至30%,减轻了近期的偿付压力。

奥园则接连寻求对到期利息的展期。在完成对“21奥园债”的利息展期之后,7月18日,奥园再发布公告称,“20奥园02”第二年度利息应于2022年8月6日予以兑付,目前该公司拟召开债券持有人会议,对该笔利息寻求12个月的展期。

有市场人士表示,债券展期是化解金融风险的重要手段之一,能在一定时间内让企业避免触及交叉违约条款等情况,尤其是对运转良好,只是短期资金周转困难的企业来说,这种方式对企业自身和投资者是有益的。不过,上述人士认为,债券展期方式规则尚不完善,企业参与门槛过低,且没有惩罚机制,也没有投资者救济机制,容易被滥用,并可能对债券市场的信用建设产生一些负面影响。

炒股开户享福利,入金抽188元红包,100%中奖!