原标题独家|解密固安信通、蓝箭电子IPO注册环节缘何集体回撤材料终止上市:科创板属性定位新规发威 数企业难符科创之实

导读:“两家公司的主要问题,皆出在注册环节中监管层对其科创板属性定位的质疑。”一位接近于监管层的知情人士向叩叩财讯解释道,换句话说,就是固安信通等企业按照最新的科创属性评价指标所规定的指标核定后,其已经不满足监管层对于科创板上市企业的属性要求。

作者:雷 都@北京

编辑:翟 睿@北京

虽然早在2021年7月19日固安信通便在新三板发布公告称公司将终止IPO并撤回科创板上市的相关申请,但当8月4日晚间,证监会正式宣布其IPO注册程序之时,还是让人颇觉遗憾与意外。

遗憾的是,从2020年6月30日正式向上交所提交科创板上市申请并获得受理后,固安信通的上市之路原本也算是走得顺风顺水,仅仅经过两轮问询便在2020年12月中旬登陆上市委会议获得审核之机并成功得到上市委员们的首肯,但令其没有意料到的是,之后半年多时间过去了,即便早在2021年2月就向证监会提请注册的它,却最终倒在了上市的最后一步。

说到意外,则是固安信通并非成为了当日被证监会叫停注册程序的孤例,在2020年12月底成功通过科创板上市委审核的佛山市蓝箭电子股份有限公司(下称“蓝箭电子”)的IPO注册程序也与固安信通一道被按下了终止键。

固安信通与蓝箭电子在IPO注册环节的铩羽,则是今年以来继3月5日慧翰微电子股份有限公司的上市申请在注册环节被叫停后的唯二之选。

在早前仍旧在新三板挂牌的固安信通发布的相关公告中,其此次在注册环节撤回IPO的理由为“战略调整”,而蓝箭电子则并未给出任何解释。

“战略调整的说法有点冠冕堂皇,可能企业的确有进行战略调整的计划,但这或许与其在注册环节撤回IPO申请并不矛盾。”来自北京一家大型投行的资深保荐代表人告诉叩叩财讯,对于大部分企业而言,IPO都是重中之重,如果不是发生了无法继续推进的情况,企业是不可能在已经过会后选择放弃上市的。

那么,固安信通和蓝箭电子两家皆已经通过上市委审核的准科创板上市企业缘何倒在了上市的黎明之前呢?

“两家公司的主要问题,皆出在注册环节中监管层对其科创板属性定位的质疑。”一位接近于监管层的知情人士向叩叩财讯解释道,换句话说,就是固安信通等企业按照最新的科创属性评价指标所规定的指标核定后,其已经不满足监管层对于科创板上市企业的属性要求。

“科创板上市企业的科创属性是自开板以来一直备受市场争议的话题,此前亦有部分企业通过各种各样的包装手段‘美化’、‘虚构’其科创技术含量以期上市,并由此引发了热议。”上述知情人士表示,也正是源于此,证监会在2021年3月20日正式颁布中国证监会发布《科创属性评价指引(试行)》(下称《指引》),并在一个月后对《指引》进行了进一步修订,由此进一步明确了科创属性的企业的内涵和外延。

“除了固安信通、蓝箭电子外,近期可能还有更多的已经通过上市委申请的拟科创板上市企业‘主动’撤回材料终止IPO流程。”上述知情人士补充道,《指引》新规实施之后的效力正在将部分科创属性不符指标的或不明确的企业从科创板上市的队伍中剔除。

1)固安信通、蓝箭电子IPO缘何铩羽?

正如上述所言,固安信通称自己主动撤回申请是因为“战略调整”,但据叩叩财讯获悉,其撤回IPO的真正原因则在于不满足《指引》中对科创板属性的硬性定位要求。

在2021年3月20日晚间,中国证监会发布的《指引》中,具体明确规定了科创板企业的上市条件和门槛。

《指引》给出的拟上市企业科创属性评价指标体系共包括3项常规指标和5项“例外”条款,即企业需同时满足3项常规指标,即可认为具有科创属性;如不同时满足3项常规指标,但是满足5项例外条款的任意1项,也可认为具有科创属性。

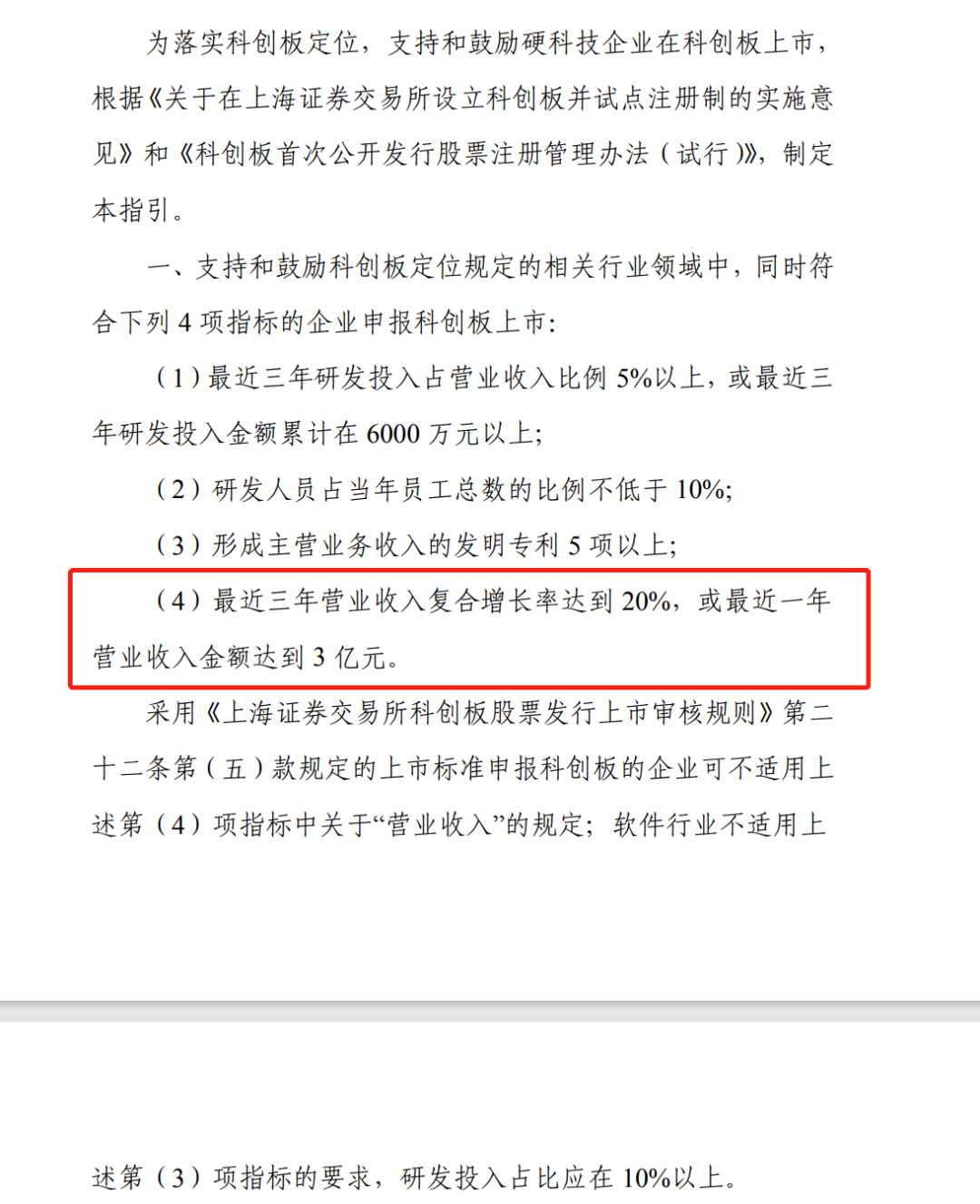

这3项常规指标分别为拟科创板上市企业需满足“最近三年研发投入占营业收入比例5%以上,或最近三年研发投入金额累计在6000万元以上”、“形成主营业务收入的发明专利 5 项以上”、“最近三年营业收入复合增长率达到 20%,或最近一年营业收入金额达到 3 亿元”,其中软件行业不适用于发明专利指标的要求,但研发占比应在10%以上。

2021年4月16日,证监会发布修改《指引》的决定,将其中认定的3项常规指标变更为4项,即在上述基础上增加了“研发人员占当年员工总数的比例不低于 10%”。也就是说,如果企业想要科创板上市,则在不符合5项例外条款的要求下,则必须同时满足该4项常规指标。

而终结固安信通此次科创板IPO的便是《指引》中对于“最近三年营业收入复合增长率达到 20%,或最近一年营业收入金额达到 3 亿元”的规定。

在固安信通2020年12月15日上会之时,以其2017年至2019年为最近三年报告期测算,其应是满足《指引》规定的相关常规科创属性评价指标的。

据固安信通在2017年至2019年报告期间的财务数据显示,三年间,其营业收入分别为14268.29万元、20024.6万元和26694万元。

虽然最近一年营收未到3亿,但在2017年至2019年三年间,其营收复合增长率高达36%。

但进入2020年之后,受疫情等多因素影响,固安信通的高增长业绩戛然而止。

据固安信通在2021年4月公布的年报显示,其2020年实现营业收入仅23811.01万元,同比下降10.8%。

站在如今的时间节点,固安信通的最近三年,即2018年至2020年间,其营业收入则分别为20024.6万元、26694万元和23811.01万元,也就是说,固安信通最近三年的复合增长率仅为9%。

即使拉长其报告期从2017年至2020年四年期计算,这四年中,固安信通营业收入的复合增长率也仅为18.5%。

从上述数据可以看出,固安信通至少在目前是不符合《指引》中对于科创板属性评价认定的硬性条件的。

“并不是说固安信通2020年业绩大跌后,就没有继续推进IPO注册的机会,如果其能向监管层提供足够的证据证明其2021年的营业收入能突破三亿,或者能在2019年至2021年的三年报告期内满足复合增长率20%以上,仍有‘复活’的机会,但从其选择撤回材料的结果来看,其2021年能实现满足条件的营收几率应该是很渺茫的。”上述接近监管层的知情人士表示。

同样,与固安信通同期撤回材料终止注册的蓝箭电子,虽然其最近几年的营业收入规模皆超过3亿,但其同样来自于监管层对于其科创属性是否符合的质疑。

据叩叩财讯获悉,在蓝箭电子向证监会提请IPO注册后,证监会曾先后两次向其发出问询函,而两次问询的第一大问题皆是追问其说明是否具备科创属性、符合科创板行业定位。

“在注册环节,证监会的问询函都是非常有针对性的,如果一而再地发出追问,并不断强调同样的问题,那么显然就是监管层对于其在相关方面存在着很大的质疑,也说明企业之前的有关回复并未能说服监管层。”上述接近监管层的知情人士表示。

“蓝箭电子的业务模式从其刚开始申请IPO以来,便一直被市场所质疑。”上述知情人士表示。

据蓝箭电子此次IPO申报材料显示,公司是主要从事半导体封装测试的国家级高新技术企业。公司具有较为完善 的研发、采购、生产、销售体系,掌握金属基板封装、全集成锂电保护 IC、功 率器件封装、超薄芯片封装、半导体/IC 测试、高可靠焊接、高密度框架封装等一系列核心技术。

但实际上,从技术水平的角度对比,蓝箭电子目前仍以传统封装技术为主,主要封装系列包括SOT、TO、SOP等,该系列以传统封测技术为主,应用开始时间主要在20世纪70、80年代;在先进封装领域,公司目前掌握的先进封装技术较少,与龙头厂商在先进封装领域的技术水平存在较大差距。在2018年至2020年上半年的报告期内,蓝箭电子主要收入来源于传统封装产品,先进封装系列主要包括DFN及TSOT,相关封装系列收入仅占主营业务收入的比重仅为0.62%、1.40%、1.98%和2.41%。

“根据证监会《关于在上海证券交易所设立科创板并试点注册制的实施意见》第三条和《科创属性评价指引(试行)》关于‘支持和鼓励硬科技企业在科创板上市’等规定,请发行人补充论证说明是否具备科创属性、符合科创板行业定位。”证监会在2021年3月15日首次向蓝箭电子发出注册阶段问询函中要求。

半个月后的2021年4月1日,证监会又再次向蓝箭电子发出第二份问询函继续“追问”其科创属性,要求其“结合科创板分立器件可比公司,进一步对比说明发行人研发支出投入、专利数量、封测技术特点优势、传统封装与先进封装收入占比等情况,进一步说明公司以分立器件和传统封装技术收入为主,是否具有相关科创属性。”

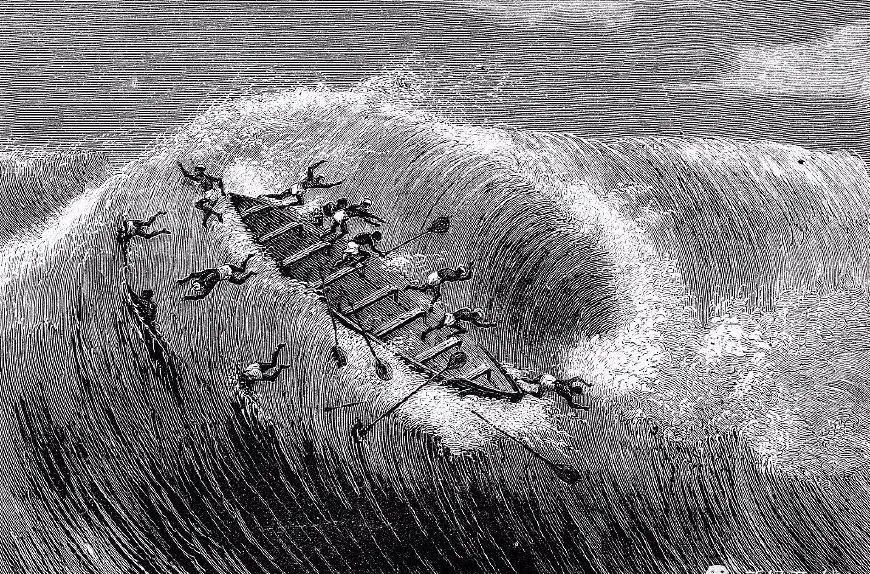

2)科创评价指引“大浪淘沙”

随着规定科创评价指标的《指引》正式实施,一大批“伪”科创企业正在遭遇着“大浪淘沙”的洗礼,哪怕是如固安信通之类早前已然过会的企业,也同样难逃“淘汰”的命运。

类似固安信通等准科创板上市企业止步于注册前的故事可能还会在今后不久的时间内继续上演。

据叩叩财讯获悉,在已经通过科创板上市委审核并已经提交注册申请的企业中,除了固安信通、蓝箭电子外,还有数家在《指引》颁布前过会的企业“踩”中了《指引》红线,已经不满足科创属性的定性。

如过会八个多月至今未获得证监会注册的南京森根科技股份有限公司(下称“森根科技”)IPO,其与固安信通一下,由于2020年业绩的下滑,使得其不满足最近三年复合增长率20%以上的硬性条款。

而早在2020年11月27日便成功通过科创板上市委审核的北京中数智汇科技股份有限公司(下称“中数智汇”)IPO,即便在经过了近9个月的等待后,至今还是未能盼来其期望已久的获准证监会注册的消息。

阻碍中数智汇的则是其在最初申报材料中以一家“金融科技”公司自居。

而据修订《指引》中明确规定,“限制金融科技、模式创新企业在科创板上市。禁止房地产和主要从事金融、投资类业务的企业在科创板上市。”

随后,在申报材料中大量抹去“金融科技”字眼后,中数智汇摇身一变称自己为“信用科技与大数据服务提供商”。

这前后矛盾的描述明显是为了规避《指引》中的有关硬性规定。这也使得中数智汇的上市前景“命悬一线”。

不过,如固安信通、森根科技等因基本面业绩变动而陷入不符合科创属性的质疑中的拟上市企业,即使面对属性“硬伤”,也并非没有“破局”重生的先例。

在7月13日成功获得证监会注册的悦安新材便也曾因与固安信通、森根科技等类似的境况而IPO一度“难产”。

在2020年12月17日过会的悦安新材,在提交证监会注册之时,根据其2020年经审计的财务数据显示,其2020年度营业收入为 25640.48 万元,不仅未达到三亿元,也使得其在2018 年至 2020 年三年营业收入复合增长率为10.9%,未达到20%的规定。

对此,证监会也对悦安新材是否符合科创板上市属性提出了诘问。

“悦安新材方面解释称按照2020年度营收计算,的确未达到最近三年内营收复合增长率超过20%或最近一年营收超过3亿的标准,但是其表示,在2017年至2020年四年的报告期内,营收的复合增长达到了30.08%,超过了20%的要求。此外,其还预测2021年其营收将超过3亿达到3.98亿元,若以2019年至2021年为报告期基准,其则将符合相关科创属性规定。”上述接近于监管层的知情人士透露,不过这些解释只成为了证监会最终在7月中旬放行悦安新材的理由之一。

更为重要的是,悦安新材在论证完自己2021年业绩将出现大幅增长外,更向证监会补充材料大篇幅论证了自己“依靠核心技术形成的主要产品,属于国家鼓励、支持和推动的关键材料,并实现了进口替代”,这一条则正好是《指引》中五项“例外”条款之一,按照规定,只要被证监会认定其符合五条“例外”条款中任一一条,则其便可视为满足科创属性。

“如果森根科技等企业不能向证监会论证自己也存在符合‘例外’条款之一的情形,那么其此次IPO就只有等待2021年相关财务数据明朗后再视情况推进了。”上述知情人士坦言。

牛市来了?如何快速上车,金牌投顾服务免费送>>