来源:市值风云

募资是假,圈钱是真,关键理财的收益率还很低。

作者"紫枫

编辑 |小白

要说“东数西算”概念的龙头股,所有小散都会大声说,“是它,是它,就是佳力图(603912.SH)”,那只连拉5个一字涨停板的佳力图!

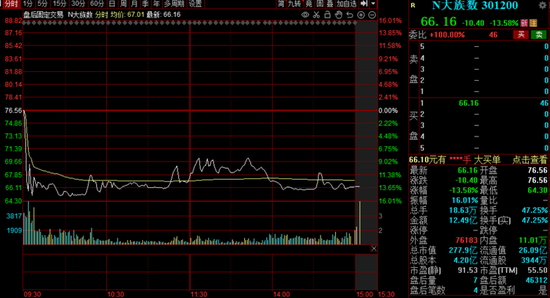

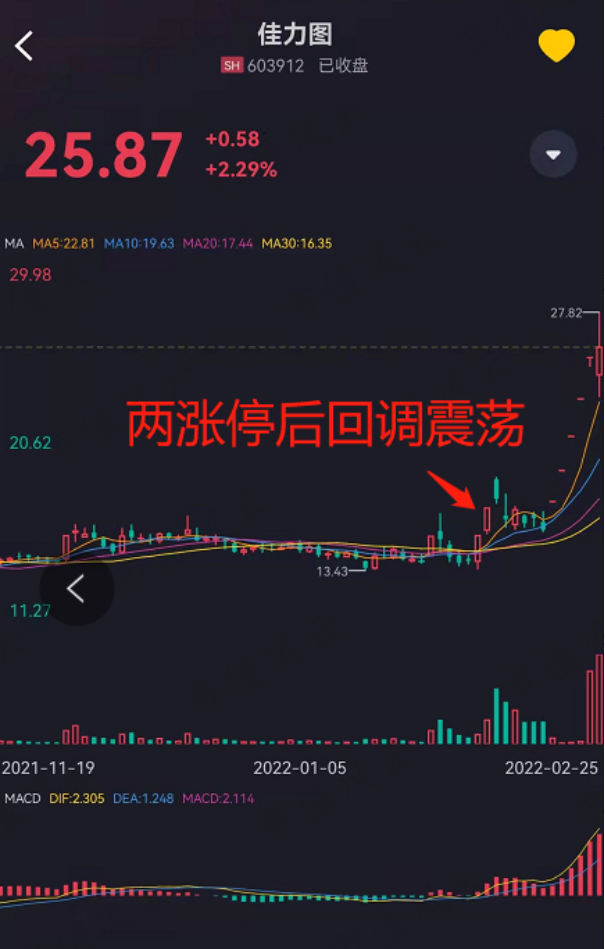

今年2月8日-9日,佳力图突然爆发,连续两个涨停板,2月10日封板未成功,随后回调震荡了5个交易日。

2月17日,国家发改委、中央网信办、工业和信息化部、国家能源局联合印发通知,同意在京津冀、长三角、粤港澳大湾区、成渝、内蒙古、贵州、甘肃、宁夏等8地启动建设国家算力枢纽节点,并规划了10个国家数据中心集群。

至此,全国一体化大数据中心体系完成总体布局设计,“东数西算”工程正式全面启动。

注意,这是工程全面启动,而不是刚提出的新概念,早在2021年5月,国家发展改革委等部委已经印发了《全国一体化大数据中心协同创新体系算力枢纽实施方案》,并提出了上述10个地区建立大型数据中心,加快实施“东数西算”工程。2月份的文件只是落实下来。

然而,现在市场就盯着“数字经济”大框架炒作,而“东数西算”刚好可以接棒数字货币概念,成为炒作的新主线。

于是,数据中心指数在春节后快速反弹,截止2月25日,指数已经上涨了超16%。

而佳力图在2月18日开盘即涨停,随后4个交易日继续涨停,从2月8日至25日,短短14个交易日大涨85%。截止今日上午10点半,佳力图出现回调,下跌超7%。

今天,我们来讲讲佳力图的故事。

数据中心控温设备提供商

佳力图的主营业务是为数据中心机房、通信基站等恒温恒湿的精密环境提供控温、节能一体化方案。

由于数据中心能耗高,用电量大,国家对数据中心的绿色化和低碳化抓得比较紧。许多省市对区域内数据中心PUE值(能源利用效率)作出限制。

譬如,2021年12月,河北省印发《关于破解瓶颈制约助推数字经济健康发展的若干政策》的通知,提出到2025年,PUE值在1.3以上的大型和超大型存量数据中心需依法依规全部腾退关停。

而公司的产品能帮助解决老旧数据中心高能耗问题,使其符合政策要求。

公司以精密空调设备为拳头产品,除了在数据中心、超级计算机的环境需求外,还能应用于图书馆、博物馆、高档酒类储藏室和实验室对环境要求较高的地方。

(精密空调)

(精密空调)而在通信领域,公司随后还开发出机房环境的整套解决方案,且逐渐成为收入的主要来源。

公司的营收从2015年的3.75亿增长至2020年的6.25亿,复合增速仅为10.8%。2021年Q3创收5.19亿,同比增长约16%。

在2018年以前,精密空调的营收占比超90%,而代维服务不及6%,而在公司推出机房一体化产品后,精密空调与机房相关的营收划入机房一体化产品中,使后者在2020年以及2021年H1的营收占比分别为55.5%和54.2%。

根据招股书显示,公司的主要客户是三大电信运营商,2017年上半年合计营收占比达44.92%,其余有安乐集团、华为和宝信软件等。

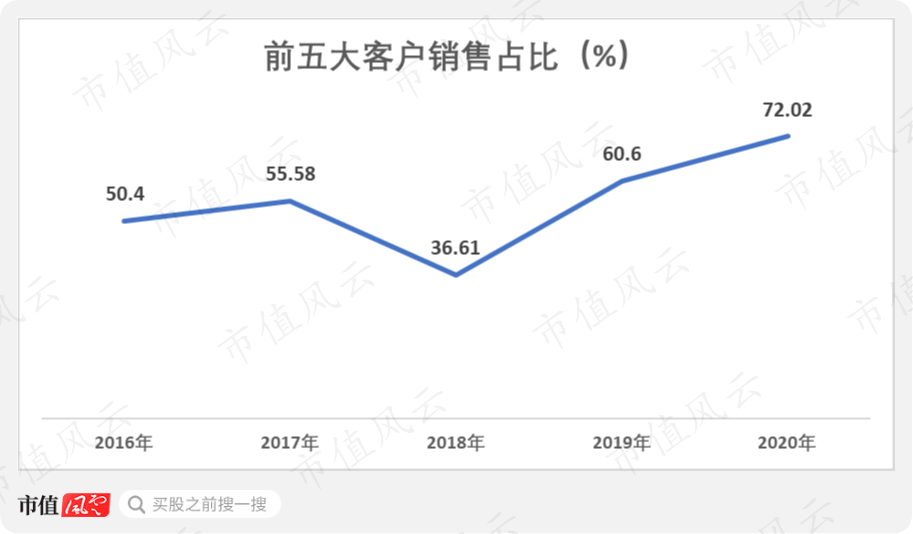

但值得一提的是,近年来前五大客户营收占比明显提升,2020年已上升至72.02%。

但由于公司未披露前五名客户名单,我们无从得知公司对哪些公司的销售额增加了。

公司的扣非净利润从2015年的0.49亿增长至2020年的1.11亿,复合增速为17.8%。2021年前三季度创利0.7亿,同比下滑12.4%。

其中,2019年表现相对较差,公司解释,主要原因是权益结算的股份支付确认总额增加所致。

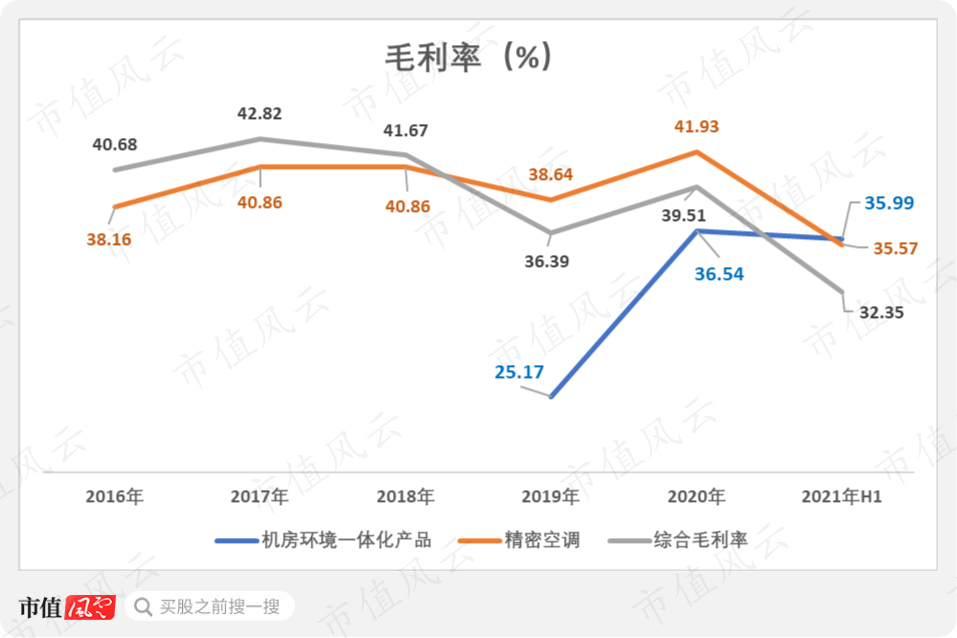

但只要认真分析公司的利润表,就会发现真正的原因是营业成本增速(30.27%)明显高于营收增速(19.46%),导致毛利率出现明显下滑。

而发生这种情况的原因是机房环境一体化产品正处于市场推广期,一定程度上让利给客户。

销售驱动,而非研发

公司的综合毛利率2017年的42.82%下滑至2021年Q3的32.35%,下滑了超10个百分点,盈利能力大幅下滑。

其中2021年精密空调毛利率的下滑尤为严重,主要原因是其主要材料是铜管、钢材等基础材料和压缩机、风机等机电配件,且原材料成本占营业成本平均比例达70%以上。去年大宗商品价格上涨对公司盈利能力影响颇大。

而机房环境一体化产品在2019年开拓业务时仅有25.17%的毛利率,2020年以后回升至36%附近。

(注:2021年综合毛利率采用前三季度数据)

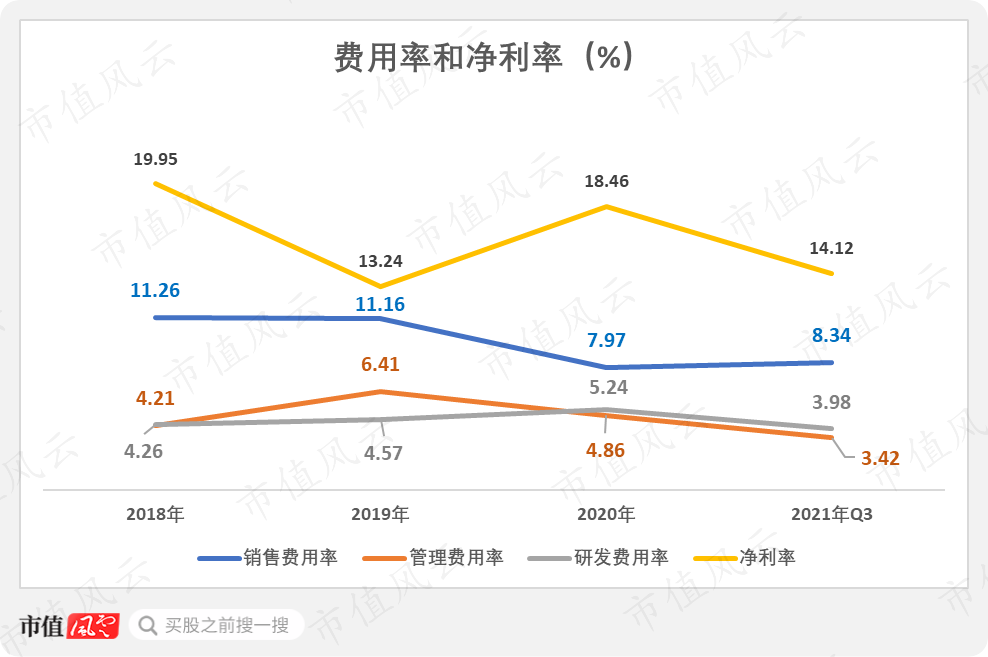

(注:2021年综合毛利率采用前三季度数据)而从费用率情况看,佳力图是一家销售驱动的公司,销售费用是第一大支出,费用率近年来约为8%。

而研发费用率在4%-5%之间,力度不及前者。

不过,费用率总体呈下降趋势,表明公司的成本管控能力比较好,使其在2021年面对原材料上涨,毛利率下降7.2个百分点的冲击下,净利率才下滑了4.3个百分点。

赊账比例逐年提高,运营效率下降

下游客户都是实力较强的通信运营商或者通信公司,付款流程较长,而且公司曾表示,对于华为这类信用较好、合作较多的客户不收取定金,对于普通客户,仅收取合同总额的10%-30%的定金后组织生产。如此一来,公司的应收账款规模不会小。

佳力图的应收票据及应收账款规模从2015年的1亿增长至2021年Q3的3.29亿,2015-2020年复合增速达20.2%,明显高于营收增速。

据测算,公司的赊账比例逐年提高,从2016年的25.8%上升至2020年的39%。

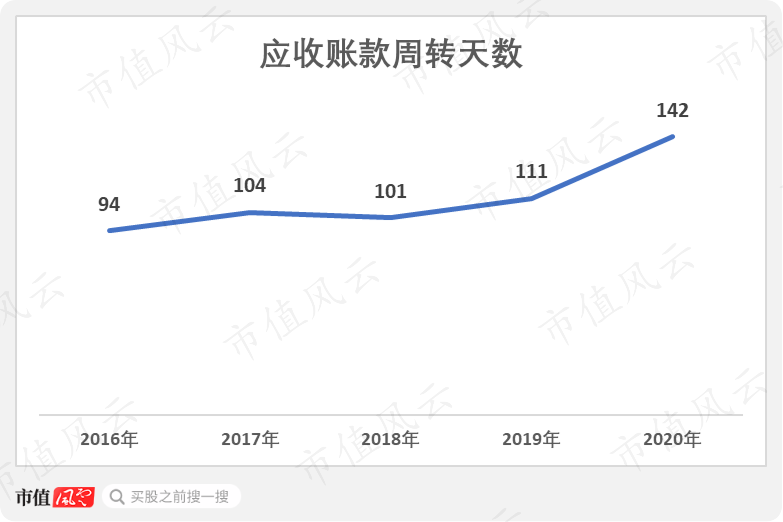

应收账款周转天数也从94天上升至142天,运营效率明显下滑。

但值得一提的是,自上市以来,应收票据及应收账款的资产占比一直低于20%主要是因为公司账上屯着大量的现金。

截止2021年三季报,公司账上货币资金(6.25亿)和交易性金融资产(4.82亿)合计超11亿元,占比过半,2018年-2020年同样如此。

公司表现较为“佛系”,公司最近3年固定分红约5420多万,不管赚多少。

募投项目都是幌子,圈钱都买理财

有人可能问,那公司IPO时募集的资金呢?

公司在IPO时拟募资2.8亿元,主要投入到年产3900台精密空调、150台磁悬浮冷水机组建设项目。

然而直到2021年,公司实际上项目建设用地都没买,募集回来的资金全部拿去买理财了。

上市4年多了,募投项目还没开始搞,这到底是有多不上心啊。

此外,2019年10月,公司发布公告,拟投建“南京楷德悠云数据中心项目”,分三期进行,预计总投入金额为15亿元。这似乎表明公司并不满足于仅仅提供机房服务,而是往下游延伸。

按理来说,除去IPO的2.8亿,当时公司账上还有接近5亿元,咬咬牙自己掏钱可以完成一期项目。

然而,公司依然选择在2019年11月通过可转债募资3亿元,自己再拿出1.3亿,总共4.3亿用于建设一期项目。

而且,截止2022年2月24日,一期项目仅投入约4552万,其他可转债资金全部拿去买理财了。

(来源:2022年2月24日的公告)

(来源:2022年2月24日的公告)按照这速度,大概率也是和募投项目一样,投产遥遥无期。

因此,公司实际上是募资买银行理财,投建数据中心只是一个合理的借口罢了。

根据2020年报,公司通过银行理财产品获得投资收益977.7万元,其中有两笔恒丰银行南京分行的理财产品利率非常低,仅为1.98%和1.67%。

风云君不解,这么低的利率,公司图啥,难道背后有什么猫腻?

更为过分的是,2021年1月末公司故技重施,发布定增预案拟募资10亿完成二、三期项目,目前该预案已处于申请中止审查的状态。

毕竟监管部门也很清楚,募投项目和一期项目都没见影呢,又想着募资10亿买理财,吃相太难看了。

不过,最近控股股东和董监高们都忙着减持,估计也没多少闲心操劳这些事。

根据风云君统计,从2019年末至今,公司控股股股东、第二大股东和一众董事和管理层不断出手减持,累计减持了813.95万股,减持比例为3.74%,减持金额为1.09亿元。

其中第二大股东安乐工程集团是减持主力军,合计减持了9775.6万元,对上市公司未来的态度表露无疑。

(来源:风云君根据Choice数据整理)股民福利来了!送您十大金股!点击查看>>

(来源:风云君根据Choice数据整理)股民福利来了!送您十大金股!点击查看>>