来源:华宝财富魔方

分析师:王合绪(执业证书编号:S0890510120008)

研究助理:张锦

从基本面来看,钢铁行业存在:顺周期需求回升+二次供给侧改革的预期,企业盈利具备较大弹性:这种预期来自于全球经济复苏带来的钢材表观消费量、钢价回升和国内钢材供给端压缩产量引发的供需格局趋紧、企业盈利上行。在货币政策稳字当头下,钢铁股的低估值、高股息率,使得板块投资性价比高,防御性较好。整体而言目前钢铁股具备较好防御性,未来业绩具有较大向上弹性。建议重点关注板块内具备高分红率的相关公司和生产高端冷轧系列产品的公司。

1. 历史上钢铁股四波行情及驱动因素

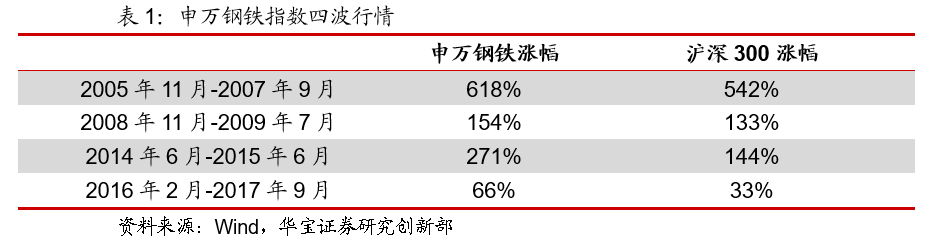

回顾2000年以来,申万钢铁指数经历了四波行情:2005年11月-2007年9月,涨幅618%,同期沪深300涨幅542%;2008年11月-2009年7月涨幅154%,同期沪深300涨幅133%;2014年6月-2015年6月涨幅271%,同期沪深300涨幅144%;2016年2月-2017年9月涨幅66%,同期沪深300涨幅33%。四波行情申万钢铁指数均实现上涨超过半年,且跑赢沪深300指数。

总结来看,在这四波行情中,驱动因素各不相同。

2005年11月-2007年9月来自于基本面改善、估值提升:

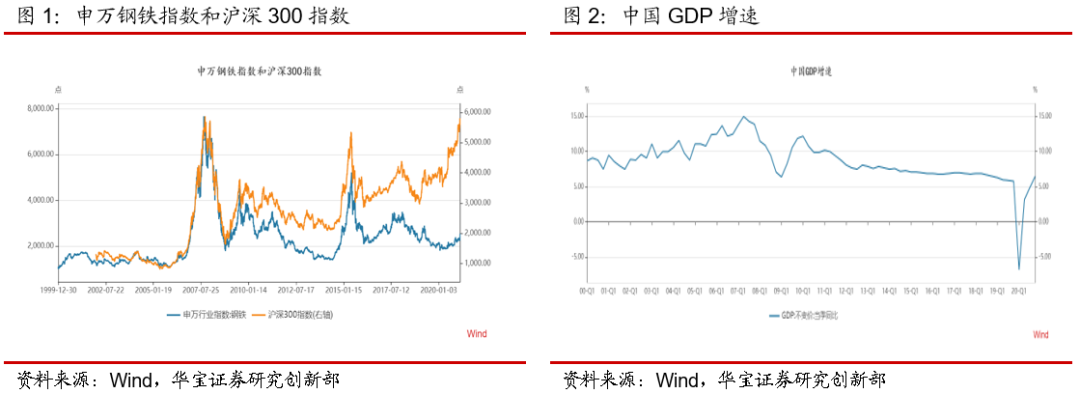

l宏观面:中国经济处于快速发展时期,GDP增速加快,由2005年Q4的10.8%上升到2017年Q2的15%;中国经济处在工业化高速发展阶段,2005年11月-2007年5月CPI和PPI基本处在1.0%-3%水平,物价温和增长;从2007年6月开始CPI、PPI快速上行。

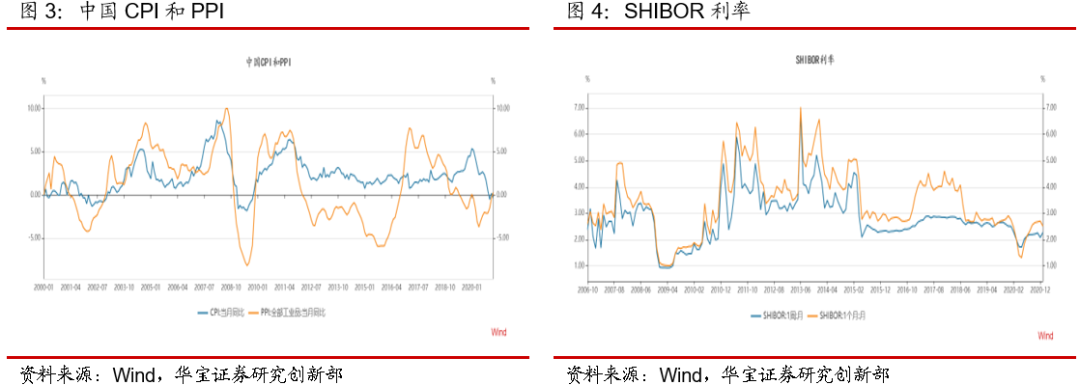

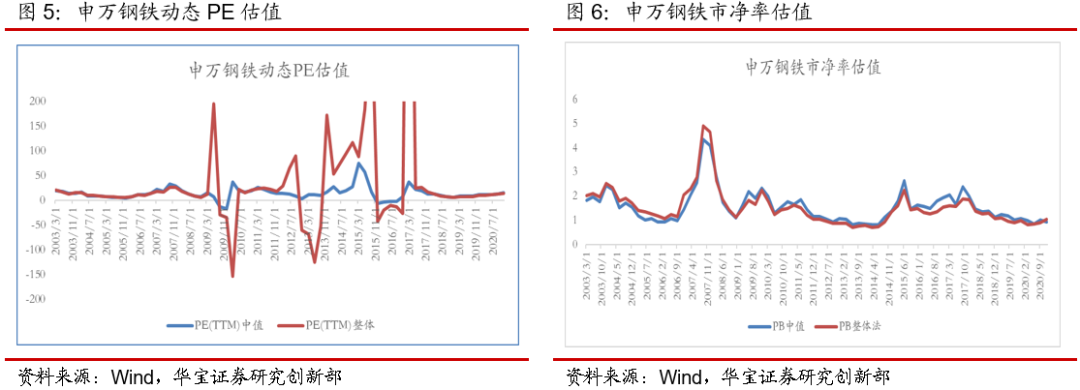

l政策、资金面:股改与汇改的推进,以及流动性宽松(SIBOR维持在3%以下)推动股票市场整体估值持续提升,申万钢铁动态PE(整体法)由2005年Q4的5.84上行到2007年Q3的26.6,估值提升350%。

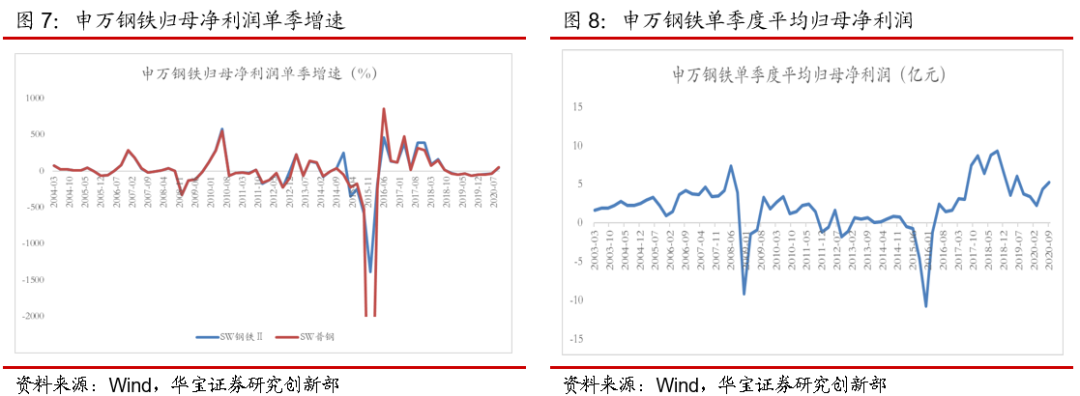

l基本面:中国工业化和城市化快速推进、带来钢材需求快速增长,中国粗钢产量维持在20%以上的增速,钢材价格指数在2005年12月阶段性见底后,持续回升,并一直持续到2008年6月。申万钢铁板块平均归母净利润和净利润增速在2005年Q4见底后,环比持续改善,从2006年Q2开始同比也开始增长,盈利增长趋势到2007年Q2开始出现回调。考虑到半年报披露的滞后,基本与钢铁股到达高点时间基本吻合。平均归母净利润从2005年Q4的1亿元增长到2007年Q3的3.44亿元,盈利增长245%。

l总体来看,这轮钢铁股的上涨来自于基本面和估值两方面,其中估值提升贡献度更多些。

2008年11月-2009年7月来自于基本面见底回升、估值小幅提振:

l宏观面:金融危机发生,中国经济从2008年Q1开始加速下滑,到2009年Q1见底,CPI和PPI同期下滑,并在2008年末转入负增长,至2009年Q3见底。

l政策、资金面:为了稳住经济和就业,国家在2009年出台4万亿政策,降准和降息推动资金流动性持续宽松,SHIBOR从2008年Q3的3.4%大幅下行到2009年Q1的1.0%,这也导致股市在暴跌之后出现大幅反弹。申万钢铁动态PE(整体法)在2008年Q4:6.6,2009年Q3转负为-28.6;从PB估值来看,由2008年Q3的1.44上升到2009年Q2的1.83,估值提升27%。

l基本面:全球金融危机冲击后、国内加大政策对冲,钢材需求见底回升。从钢材产量来看,从2008年Q3产量负增长到2009年Q2受4万亿投资的拉动,钢材产销快速见底回升;同期钢价从2008年6月开始下滑,到2009年4月见底回升,并一直持续到2011年7月。申万钢铁板块平均归母净利润和净利润增速从2008年Q2开始连续3个季度亏损后、在2008年Q4见底,到2009年Q3受钢价回升的拉动,恢复盈利,单季回到危机前水平。盈利趋势与钢铁股到达高点时间基本吻合。

l总体来看,这轮钢铁股的上涨主要来自于基本面见底回升,以及估值的小幅提振。

2014年6月-2015年6月来自于流动性支撑、估值大幅提升:

l宏观面:中国经济进入三期叠加,GDP增速从2013年开始缓慢下行,2014年Q2到2015年Q2的GDP增速由7.6%下行到7.1%。PPI从2012年2月开始进入负增长,并从2014年7月开始由加速下行,到股市见顶前PPI并未出现见底回升趋势。CPI从2014年6月的2.4%下行到1.3%。

l政策、资金面:创业板再融资放开、股权质押市场逐渐成熟等,杠杆资金环境较为宽松;资金面从2013年末开始进入宽松状态,尤其是2014年11月之后的连续降准降息背景下, SHIBOR下行到2.5%。资金利率水平的快速下行对估值起到提升,申万钢铁动态PE(整体法)由2014年Q2的73.3上行到2015年Q2的183.3,PB估值从0.74上升到2.26,估值提升205%。

l基本面:国内经济放缓和转型,对钢材需求下降,从2013年开始钢材产销增速放缓,2015年1月粗钢产量负增长,钢材价格从2011年四季度开始下滑,直到2015年6月钢价仍未见底。受钢材需求疲软,钢价下行的影响,2013-2014钢铁板块盈利始终处于微利的状态,季度平均归母净利润低于1亿元,并在2015年Q1出现亏损,之后亏损加大,直到2016年Q1才有环比改善。

l总体来看,这轮钢铁股的上涨完全来自于流动性支撑,估值大幅提升。

2016年2月-2017年9月主要来自于基本面改善、盈利大幅提升:

l宏观面:中国经济中国经济进入供给侧改革攻坚时期,在“三去一降一补”的推动下, GDP增速整体平稳,2016年Q1到2017年Q3的GDP增速维持在6.8%-7.0%。CPI整体温和,PPI在2015年末负增长见底后开始回升,并在2016年9月重回增长区间,在2017年2月见顶;但CPI整体处在1.0-3.0%区间,通胀较温和。

l政策、资金面:国家推进供给侧改革,去杠杆导致资金面从2016年末开始紧张,SHIBOR由2.4%上升到2.9%,并持续到2018年4月。尽管申万钢铁动态PE(中值)估值从2016年Q1的-19.3上行到2017年9月的26.8,PB由1.32上行到1.89,但估值变化主要受E端的扭亏为盈,B端的资产夯实、计提减值等影响,来自流动性影响较小。

l基本面:受房地产去库存、棚户区改造的拉动,钢材消费逐步回暖,粗钢产量增速从2016年3月转正,并稳步回升,到2017年7月回到两位数增长;钢价在2015年11月见底持续回升,受表外地条钢退出的影响,钢材供需整体处于紧平衡,价格上涨持续到2017年年末。受产销恢复增长,价格持续上行的拉动,钢企盈利大幅转好,申万钢铁季度平均盈利从2016年Q1的-1.16亿元上升到2017年Q3的7.5亿元。

l总体来看,这轮钢铁股的上涨主要来自于基本面改善、业绩大幅提升。

整体来看,申万钢铁跑赢大盘的四波行情中,驱动因素各不相同:2005年11月-2007年9月来自于基本面改善、估值提升;2008年11月-2009年7月来自于基本面见底回升、估值小幅提振;2014年6月-2015年6月来自于流动性支撑、估值大幅提升;2016年2月-2017年9月主要来自于基本面改善、盈利大幅提升。盈利大幅提升或流动性改善,二者之一是钢铁股跑赢大盘的必要条件。

2. 顺周期需求回升+二次供给侧改革,业绩具备较大向上弹性

2.1. 全球经济复苏周期下,钢材表观消费量和钢价回升预期大

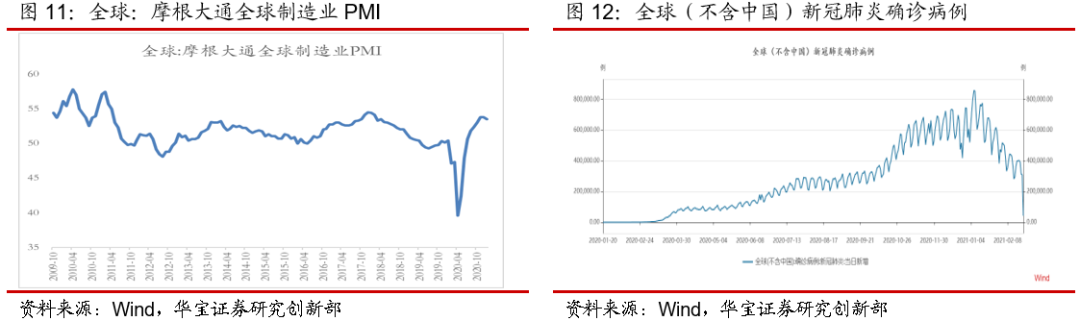

随着疫苗商用不断加快,疫情防控取得稳步进展,2月22日全球新增病例30.9万人,已经回到去年10月初二次蔓延前的水平,疫情有望逐步得到控制,全球经济进入协同复苏。目前包括IMF、世界银行、OECD等组织对2021年全球经济增速都给出了较好预期。2月2日摩根大通发布的全球制造业PMI指数为53.5,连续7个月处于景气线以上。

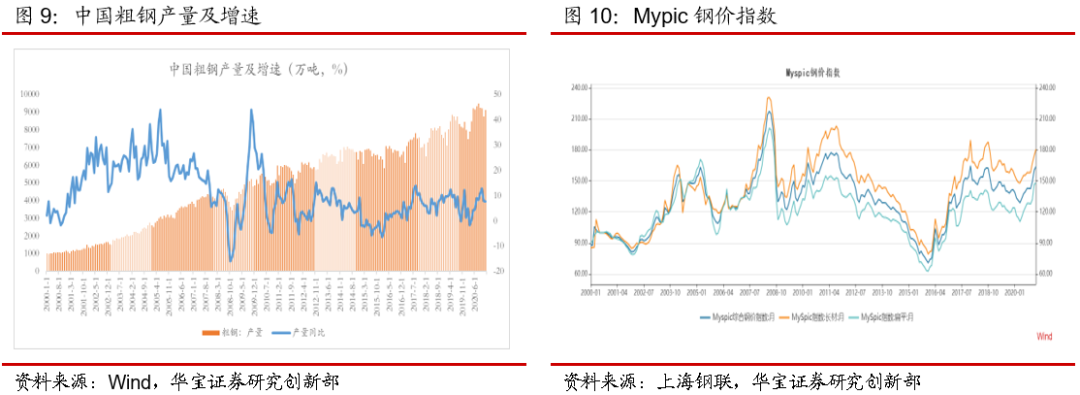

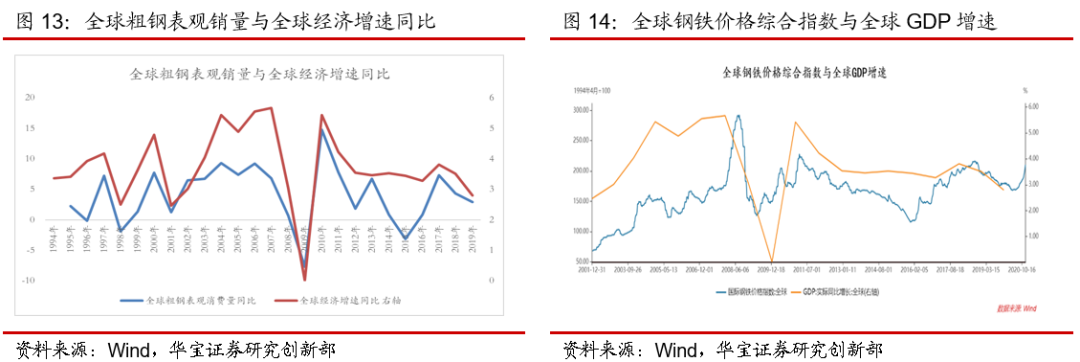

受全球经济增速回升的影响,2021年全球粗钢表观消费量重回增长。从1995年以来的数据来看,全球经济增速与全球粗钢表观消费量增速的趋势基本同步、且正相关;2020年受疫情影响,全球经济下滑, 2020年全球粗钢产量18.64亿吨,同比下滑0.9%。2021年如全球经济增速回到4-5%水平,粗钢消费将重回增长。

2021年全球钢价相对2020年将有所回升。我们在12月22日发布的《钢企冷轧产品高盈利能否持续?》报告中对2005年以来影响全球钢材价格变化因素研究,发现全球经济增速变化,供需差值是决定钢价的重要力量,据世界钢协统计2019年全球钢铁供需差值为-1108万吨,未来 2020年和2021年全球钢铁产能发生较大增长的可能性不大,供需差值对钢价变化的附加影响效果较小。整体来看,2021年决定全球钢价的主要力量是经济增速,预计随着经济复苏,钢价相比2020年将有所回升。

全球钢铁需求正逐步进入量价齐升的趋势。

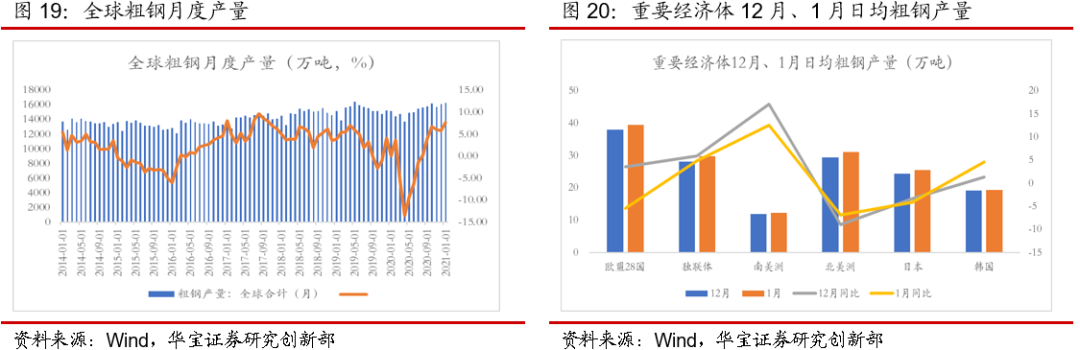

1月全球粗钢产量同比7.69%,海外主要经济体日均粗钢产量环比增长。2月26日,世界钢协发布1月份全球粗钢产量16290万吨,同比7.69%。除中国外,欧盟、独联体、南美、北美、日本、韩国日均粗钢产量环比都有增长。

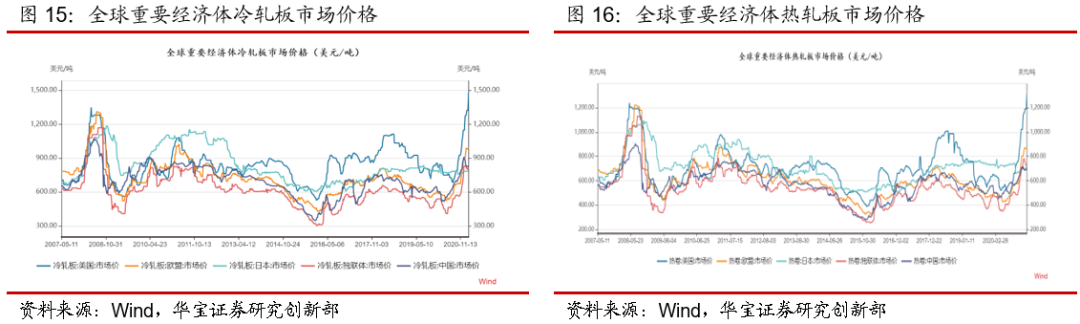

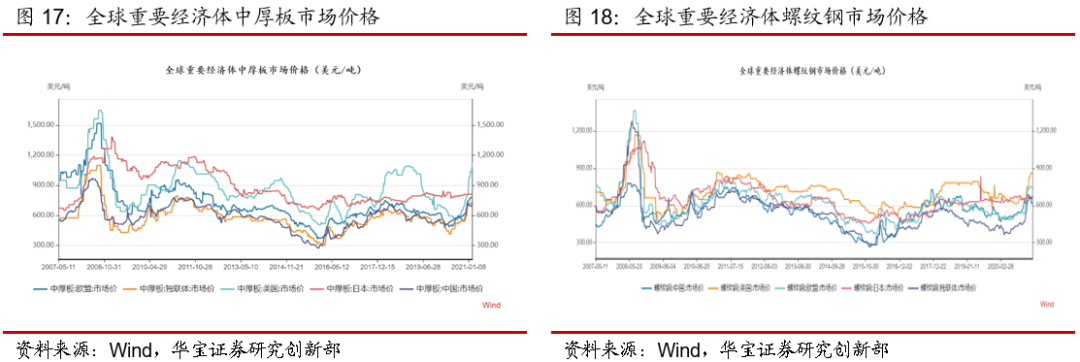

截止2月20日,全球部分重要经济体的钢材价格都回到历史高位水平。截止2月20日,全球重要经济体,除日本外,冷轧板和热轧板、中厚板、螺纹钢都创达到近十年历史高位水平。其中美国冷轧板市场价格达到1488美元/吨,已超2008年金融危机前水平。

2.2. 行业存在二次供给侧改革预期:压缩粗钢产量

工信部将压减粗钢产量列为2021年重点工作。2020年12月28-29日,全国工业和信息化工作会议在京召开。会议部署2021年重点工作。重点指出:围绕碳达峰、碳中和目标节点,实施工业低碳行动和绿色制造工程,坚决压缩粗钢产量,确保粗钢产量同比下降。

中钢协发布会充分回应业界对压减产量的顾虑。1月27日中国钢铁工业协会在北京召开信息发布会,介绍2020年钢铁行业运行情况。同时与会领导就粗钢产量同比下降和钢材需求小幅增长如何平衡、钢铁行业生产经营情况、铁矿石资源保障、如何实现“碳达峰”和“碳中和”目标、钢铁企业兼并重组等热点问题回答了记者提问,也是对压减产量的顾虑进行了回应。

总体来看,2021年政策面已定调压减粗钢产量,未来行业存在二次供给侧改革的预期。

2.3. 供需格局趋紧、企业盈利将有较大向上弹性

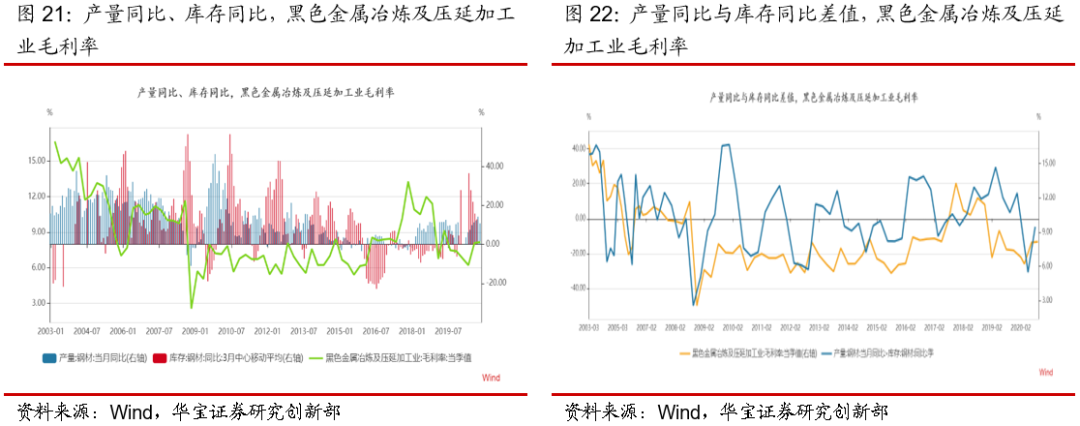

供需预期趋紧,企业盈利将有较大弹性。顺周期下,需求端量价回升预期大;压缩粗钢产量、行业供给端面临二次供给侧改革;需强供弱推动2021年钢铁行业供需格局趋紧;从2003年以来钢材产量、库存、行业毛利率数据来看,当产量同比高于库存同比时,反映消费需求很好,供需趋紧,企业盈利也较好;但当库存同比高于产量同比时,反映消费较差,库存增加,供需宽松,企业盈利下滑。2021年在供需预期趋紧的预期下,企业盈利具备较大弹性。

3. 货币政策稳字当头,钢铁股性价比凸显、防御性较好

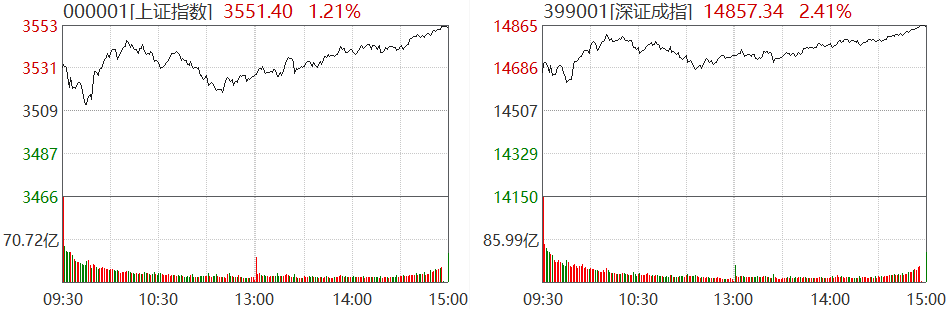

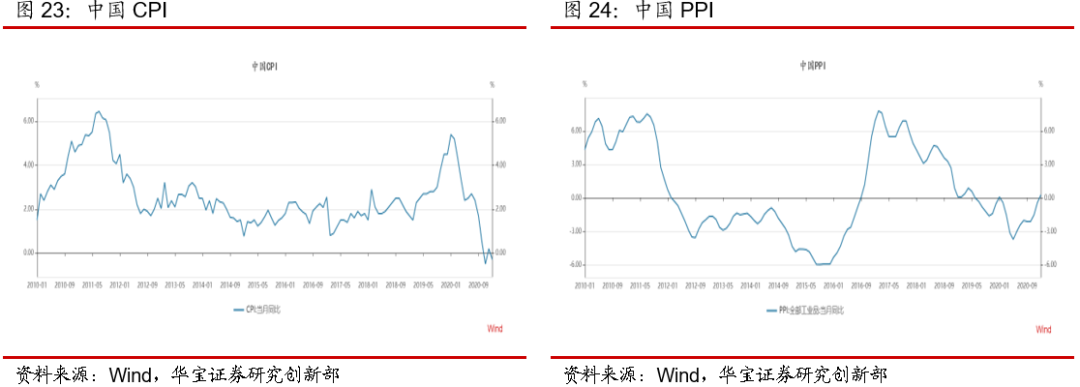

目前物价总体处在温和状态,短期货币政策进一步收紧概率不大。随着经济的复苏,商品涨价的存在预期,国内PPI仍处上行通道,1月PPI同比0.3%,CPI同比-0.3%,仍处于相对温和状态。目前通胀尚未构成货币政策的掣肘压力。在此情况下,短期货币政策进一步收紧概率不大。

央行货币政策仍强调稳字当头,不急转弯。2月8日晚,中国人民银行发布《2020年第四季度中国货币政策执行报告》称:下一阶段主要政策思路是,稳健的货币政策要灵活精准、合理适度,坚持稳字当头,不急转弯,把握好政策时度效,处理好恢复经济和防范风险的关系,保持好正常货币政策空间的可持续性。并延续了“把好货币供应总闸门”、“保持宏观杠杆率基本稳定”等说法,这些与此前的货币政策报告以及一些重要会议的提法一脉相承。整体来看,货币政策的主要基调仍是稳字当头,短期将继续保持相对平稳的状态。

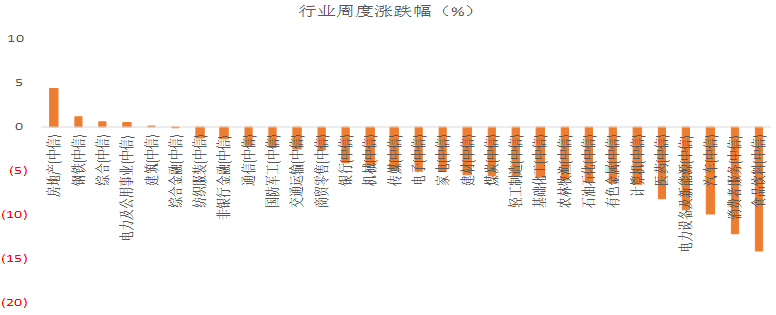

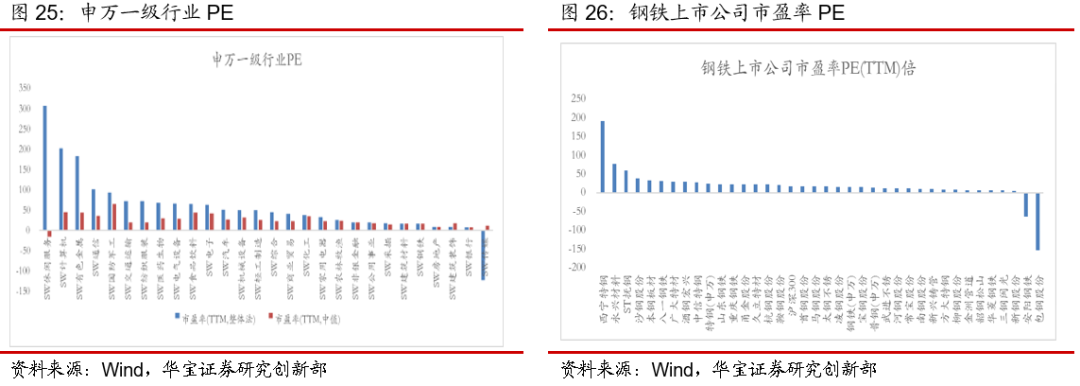

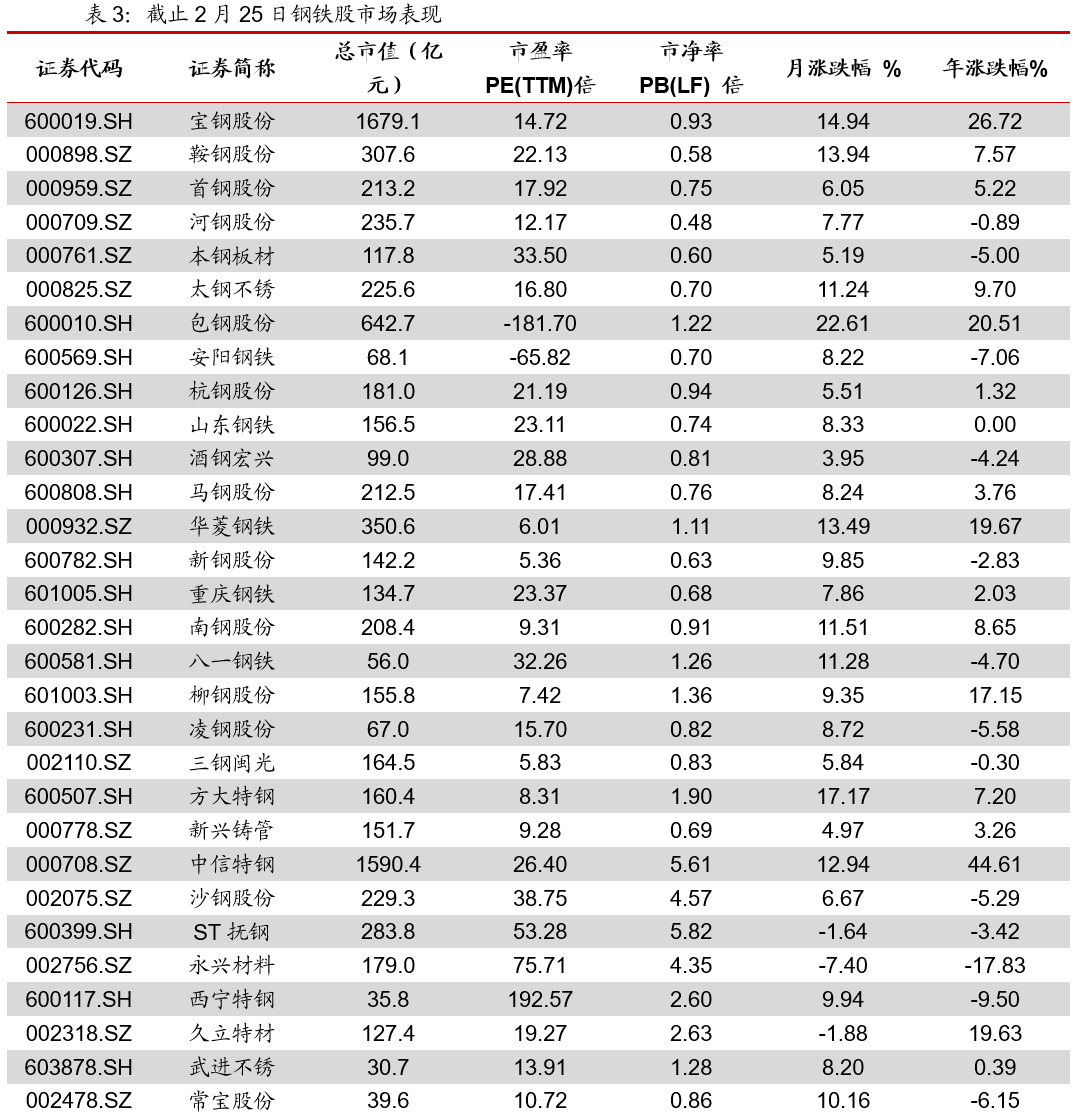

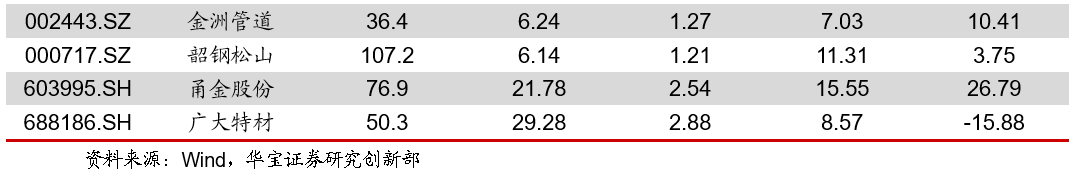

截止2月26日,申万一级行业中钢铁板块整体PE估值15.96,板块PE中位值16.5;在申万28个一级行业均处在倒数第四,估值仅高于房地产、建筑装饰、银行板块;钢铁板块有9家上市公司的动态PE低于10。13家公司股息率超过3%,其中柳钢股份最高达到7.55%,武进不锈次之6.44%,南钢股份6.37%,新钢股份4.54%,金州管道4.39%,华菱钢铁4.28%,新兴铸管4.04%。

钢铁上市公司总市值占比在0.7%。截止2020年2月25日,钢铁上市公司合计总市值8700亿元,占国内上市公司总市值的比重为1.09%左右,考虑到在港上市(95840亿元)和中概股(160190亿元)公司总市值,钢铁上市公司总市值占中国资本总市值的比重在0.7%。

整体来看,货币政策稳字当头下,钢铁股的低估值、高股息率,使得板块投资性价比凸显、防御性较好。

4. 投资建议

2021年以来国内钢铁供给加速释放,1月以来旬度粗钢产量同比10.4%、7.3%、5.0%、7.5%、15.9%;1月粗钢产量9020万吨,同比12.85%。受春节和冬季的影响,下游需求偏弱。截止2月26日,螺纹钢合计库存2213万吨,相比节前增加829万吨;热轧合计库存441万吨,相比节前增加99万吨;冷轧板合计库存166万吨,相比节前增加29万吨。根据钢联调研,1月以来螺纹钢平均毛利-110元/吨,热轧板平均毛利-8元/吨,冷轧产品平均毛利240元/吨,但随着节后需求恢复、钢价回升,钢企盈利逐步好转。

从基本面来看,钢铁行业存在:顺周期需求回升+二次供给侧改革的预期,企业盈利具备较大弹性:这种预期来自于全球经济复苏带来的钢材表观消费量、钢价回升和国内钢材供给端压缩产量引发的供需格局趋紧、企业盈利上行。在货币政策稳字当头下,钢铁股的低估值、高股息率,使得板块投资性价比高,防御性较好。整体而言目前钢铁股具备较好防御性,未来业绩具有较大向上弹性。建议重点关注板块内具备高分红率的相关公司和生产高端冷轧系列产品的公司。

5. 风险提示

压缩粗钢产量低于预期;全球经济复苏较弱,钢材需求增长低于预期。货币政策加快收紧。