应收账款占营收比重达114%!固克节能创业板IPO人力成本大幅攀升丨IPO棱镜

报告期内,固克节能经营现金流呈现大幅波动并出现负值。同时,该公司综合毛利率处于连年下滑态势

《投资时报》研究员董琳

建筑涂料的需求走势与房地产行业息息相关。随着国家对房地产的控制,建筑涂料的需求增速亦将放缓。不过,旧房改造、城市化进程加快,也给建筑涂料行业带来新的发展机遇。

近期,涂料生产企业固克节能科技股份有限公司(下称固克节能)向深交所递交了创业板上市申请,目前处于问询阶段。

招股书显示,固克节能本次拟发行股数不超过2690万股,发行后总股本不超过10760万股。此次IPO,该公司拟募集资金4.66亿元,将分别用于“年增产100万平方米天工石节能装饰板及5万吨水性涂料项目”“同安基地扩建项目”“营销及服务网络升级项目”“信息平台建设项目”“研发中心项目”及补充流动资金。

股权方面,李坤云为该公司实际控制人。其直接控制公司57.74%的股份,并通过合泰财富间接控制公司5.53%的股份,合计控制股份的比例为63.27%。

《投资时报》研究员翻阅该公司招股书注意到,2017年至2019年及2020年上半年(下称报告期),固克节能营收和净利润虽保持增长,经营现金流却呈现大幅波动并出现负值,且应收账款持续攀升。同时,该公司综合毛利率处于连年下滑态势。

针对上述问题,《投资时报》研究员电邮沟通提纲至该公司相关部门,但截至发稿尚未收到公司回复。

原材料成本上涨,毛利率持续下滑

固克节能成立于2001年,主营业务为功能型建筑涂料、保温装饰板的研发、生产和销售。在功能型建筑涂料基础上,围绕仿石、墙体节能系统以及装配式建筑三大技术方向,该公司形成了以“固克漆”和“天工石”为品牌的功能型建筑涂料和保温装饰板的绿色节能墙体产品体系,实现了对石材、瓷砖、传统薄抹灰等外墙材料的替代。

目前,固克节能产品已直接或通过建筑装饰工程施工客户,间接进入诸多大型房企的供应体系。

《投资时报》研究员注意到,报告期内,该公司实现营业收入分别为3.36亿元、4.92亿元、6.74亿元及3.11亿元;同期实现归属于母公司所有者的净利润分别为0.12亿元、0.33亿元、0.42亿元及0.21亿元。

可以看到,2017年至2019年,固克节能的营收业绩虽然保持稳定增长,但是其营业收入及净利润增速已经呈现减缓态势。其中,净利润增速由2018年的175%大幅下滑至2019年的27%。

同时,该公司综合毛利率处于持续下降状态,2017年至2019年分别为39.67%、36.93%、34.87%。时至2020年上半年,固克节能扣除运费前的综合毛利率为31.23%,较2019年进一步下跌3.6个百分点。其在招股书中解释称,毛利率持续下滑主要由原材料和直接人工成本增加所致。

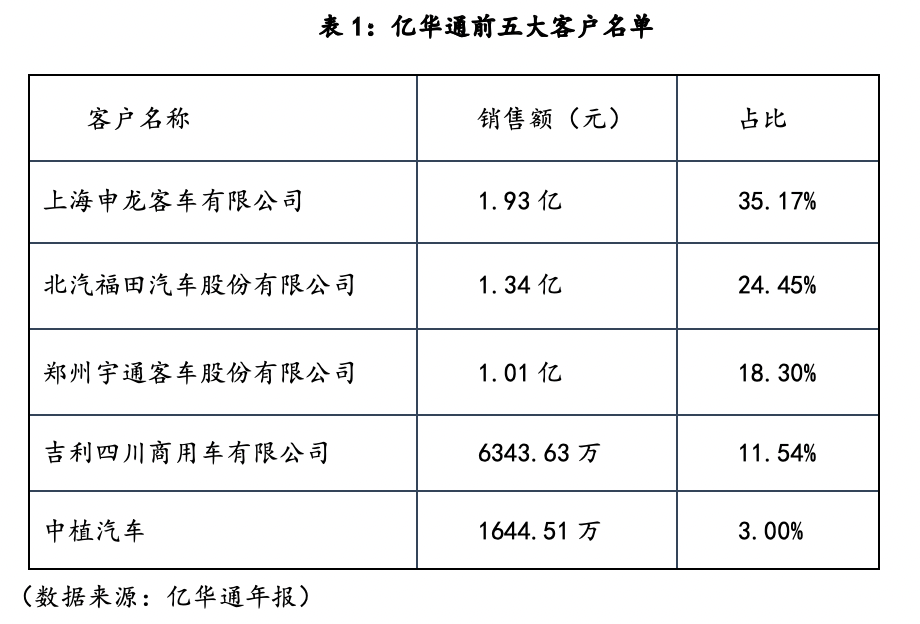

从业务类别来看,固克节能主要产品为建筑涂料和一体板,其中建筑涂料收入占主营业务收入的比例分别为57.57%、53.48%、62.66%和77.80%,是该公司主营业务收入的主要来源。此外,另一重要组成部分一体板收入占主营业务收入的比例分别为34.85%、42.07%、31.56%和15.26%。其他收入包括腻子、砂浆、装饰线条等配套产品收入。

根据招股书披露,2017年至2019年,固克节能主营业务产品成本分别为1.95亿元、3.01亿元、4.28亿元,2018年、2019年同比增长依次为54.36%和42.19%。其中建筑涂料成本分别为1.03亿元、1.53亿元、2.56亿元,2019年较2018年同比增长67.6%,增速明显超过该公司同期的营收增速。

进入2020年上半年,该公司建筑涂料业务营收占比达到77.80%,较上年末增长15.14个百分点。建筑涂料成本的大幅度上涨直接导致了该公司该项业务的销售成本率较上年末增长超过9个百分点。

此外,人工成本的急速攀升亦在一定程度上拉低了该公司整体的毛利率水平。报告期内,该公司的员工人数分别为645人、814人、834人、892人,同期的应付职工薪酬分别为1192.87万元、1489.60万元、1855.49万元、1757.22万元。仅2020年上半年,固克节能应付职工薪酬已达到了2019年全年的94.7%。

对此,固克节能在其招股书中表示,若未来出现宏观环境政策发生变化、行业竞争加剧、原材料和直接人工成本上涨等情形,公司毛利率将存在下降的风险。若同时公司收入增长不及预期,则可能导致公司的毛利总额出现下降,从而影响公司整体盈利水平。

固克节能业务毛利、毛利率变动情况

数据来源:公司招股书

应收账款飙升,现金流大幅波动

近年来,随着下游房地产行业资金链趋于紧张,房地产行业集中度提高,大地产商话语权不断加强,下游客户对材料供应商在赊销额度和账期方面的要求也在不断提高。

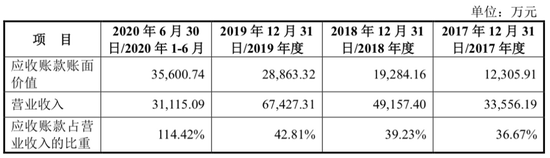

2017年至2019年,固克节能应收账款账面价值分别为1.23亿元、1.93亿元、2.89亿元,应收账款占营业收入的比重逐年增加,分别为36.67%、39.23%、42.81%。而截至2020年6月末,该公司应收账款账面价值大幅上升至3.56亿元,占当期营收比例高达114.42%,较2019年末增加超过70个百分点,明显高出同行业可比公司水平。

对于应收账款规模及其占营业收入的比例呈逐年上升趋势,固克节能在其招股书中表示:一方面,由于建筑涂料和一体板市场竞争比较激烈,为获得市场份额,通常需要在信用政策等方面满足客户的需求,从而导致行业整体的信用政策呈被动放宽趋势;另一方面,受政策调控等因素影响,房地产开发商等主要终端客户资金链趋于紧张,并通过供应链向上游施工企业和材料厂商传导,表现为公司客户的付款周期变长,延期付款情况有所增加。

同时,《投资时报》研究员注意到,固克节能的应收账款周转率仍在持续走低。报告期内,该公司应收账款周转率分别为3.13次/年、3.11次/年、2.80次/年、0.97次/年,均低于同行业公司5.22次/年、4.32次/年、4.26次/年、1.45次/年的平均水平,这或说明其应收账款回款能力略有不足。

回款的滞后使得多数运营项目只有大量现金流出、基本缺少现金回流,导致该公司的收入并不能及时转化成有效的现金净流入。

报告期内,固克节能经营活动产生的现金流量净额分别为2516.33万元、234.23万元、4930.10万元和-7556.19万元;经营活动产生的现金流量净额占净利润的比例分别为206.73%、7.04%、118.76%和-362.55%,各期变化幅度较大,仅2020年上半年,该公司经营活动现金流量净额与净利润差异接近亿元。

此外,招股书显示,2019年末,该公司信用减值损失为1444.03万元,同比增加36.31%。2020年上半年末,固克节能计提信用减值损失达到812.13万元,已经超过2019年全年的一半。

若该公司不能有效控制应收账款的规模和逾期比例,或者下游客户由于经营不善等原因出现不能偿付或延期偿付的情形,将会加大该公司的资金压力甚至产生坏账,从而对公司的经营稳定性、资金状况和盈利能力产生一定程度的不利影响。

固克节能应收账款占营业收入的比例情况

数据来源:公司招股书