与此前IPO相比,中荣股份本次募资中用于偿还银行贷款和补充流动资金的比例提升至40%。同时,低于同行的毛利率及营收增速的下降也可能成为其上市的阻碍

近几年,国内对进口废纸(白板纸主要的生产材料)管控趋严。2021年起实施的禁止进口废纸政策叠加疫情影响,使得纸品价格于近期出现较大幅度提升。

作为纸制印刷包装解决方案供应商,中荣印刷集团股份有限公司(下称中荣股份)不免受到影响。

由于此前数次IPO未果,该公司再度向深交所递交招股书拟在创业板上市。此次中荣股份拟发行不超过4830万股,募集资金主要用于产能扩建(4.39亿元)、仓库建设(6917.98万元)、管理信息系统升级(3432.62万元)等项目,以及偿还银行贷款和补充流动资金(3.5亿元),合计约8.93亿元人民币(下同)。

翻阅招股书《投资时报》研究员注意到,与三年前的IPO相比,中荣股份对资金的需求更加强烈,该公司此次募资用于偿还银行贷款和补充流动资金的比例已由约15%以提升至近40%。同时,低于同行的毛利率及营收增速的骤降也可能成为其上市的阻碍。

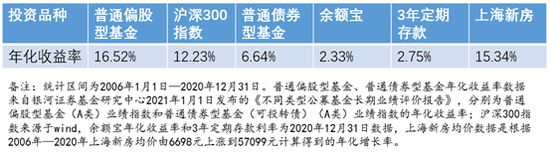

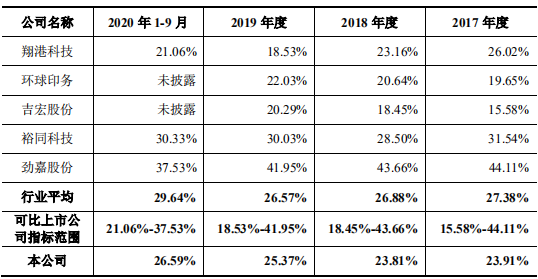

中荣股份与可比公司综合毛利率对比情况

数据来源:公司招股书

营收增速大降

《投资时报》研究员注意到,中荣股份专注于为快速消费品及消费电子市场提供包括折叠彩盒、礼盒、促销展示工具、电商包装盒在内的包装产品。

据招股书数据显示,2017年、2018年、2019年及2020年1—9月(下称报告期),中荣股份营收分别为17.1亿元、18.9亿元、20.6亿元及15.5亿元,各期内增长率分别为20.23%、10.32%、9.38%及0.42%(年化值)。可以看到,其近年营收增速显著下滑。

为何会出现这种情况?《投资时报》研究员发现,或与其产能供应规模接近上限相关。

招股书数据显示,报告期内,该公司产能利用率分别为84.99%、87.29%、87.05%及86.30%。而2020年1—9月,其主要产品折叠彩盒和礼盒的产销率已达到100.84%及101.33%。

据Smithers Pira发布的《2022年全球包装市场展望》报告预测,世界包装行业产值将保持持续增长,总产值规模将从2017年的8510亿美元上升到2022年的9800亿美元。可见,在行业整体需求提升之下,为适应下游应用领域的快速发展,中荣股份扩大产能已势在必行。

据招股书显示,报告期内,中荣股份为扩大产能和优化产品结构新建了部分厂房,购买了高端设备,并且为升级信息化系统提高管理效率新增了较多外购软件。报告期各期,该公司发生的长期资产购买支出金额分别达到3.42亿元、1.50亿元、1.19亿元及9748.44万元。

同时,中荣股份资产负债率高于同行可比公司平均水平。公开资料显示,2020年我国规模以上印刷企业资产负债率为45.54%。而报告期各期末,中荣股份资产负债率(合并)分别为61.24%、57.54%、53.78%和52.52%,明显高于这一水平。

整体来看,中荣股份报告期各期末总负债分别为11.63亿元、11.61亿元、 11.68亿元和11.71亿元,其中银行借款分别为4.82亿元、5.46亿元、3.69亿元和3.71亿元,占总负债的比例为41.44%、47.03%、31.59%和31.68%。同时,为了获得银行贷款或授信,中荣股份还将其及下属子公司房产和部分土地使用权而向银行办理了抵押。

报告期内,中荣股份流动比率分别为0.89倍、0.92倍、1.02倍和1.04倍,且流动资产不能完全覆盖流动负债或勉强能够覆盖流动负债。随着业务规模增长,应收账款规模不断增加,这些情况或进一步显示出其对资金的渴求。

毛利率单薄

《投资时报》研究员注意到,中荣股份客户及供应商集中度亦较高。

据招股书数据显示,报告期内,该公司来自前五大客户的收入占比近5成。其中,宝洁公司作为其第一大客户,收入占比分别为28.38%、24.19%、23.50%及21.95%。

另外,从前五大原材料供应商来看,其采购金额占采购总额的比例接近40%。其中,第一大供应商玖龙纸业占比分别为22.32%、20.88%、21.03%和24.15%。

尽管与名企长期合作,可以提升自身的品牌效应,但若想再进一步博取盈利空间,却并不简单。

业内人士向《投资时报》研究员表示,传统的印刷包装行业是加工行业,业务完全依赖于下游客户的需求,在产业链中附加值较低,在价值链微笑曲线中亦处于较低的位置。在印刷的产业链上,上游的印刷机械生产企业具有技术优势,造纸企业也具备较高的议价能力,2016年的纸荒引发的纸价上升就是最好的例子。

而且,印刷企业的产品订单完全取决于下游厂商的需求,是典型的“下游驱动”行业。印刷企业受制于上下两端,利润率单薄。这一特征在中荣股份身上表露无遗。据招股书显示,报告期内,该公司综合毛利率分别为23.91%、23.81%、25.37%及26.59%,低于可比上市公司平均水平。

此外,中荣股份及其子公司天津中荣印刷科技有限公司、中荣印刷昆山有限公司,还因消防安全生产等违规行为先后遭到行政处罚共计约35.5万元。具体原因包括消防设施、器材未保持完好有效,工业固体废物存放场所管理不规范,未对固体废物采取防扬散、防流失、防渗漏或者其他防止污染环境的措施等。

中荣股份解释称,相关行政处罚不构成重大违法行为,不会对本次上市造成实质障碍。

中荣股份及其子公司违规受罚情况

数据来源:公司招股书