内容概要:

上周市场回顾

资金面:4月26日-5月9日,央行公开市场逆回购到期1100亿元,投放800亿元,实现净回笼300亿元。4月末,7天资金价格小幅抬升,但资金面总体较为平稳,5月初资金价格则快速回落。AAA存单价格整体呈现小幅下行趋势,1Y品种下降4BP至2.90%,已低于一年期MLF利率5BP。

利率债:一级方面,新发利率债(含地方债)约3829.54亿元,供给环比减少约785亿元,五一节前后利率债供给有所减少。市场投标情绪仍然较为积极,中等期限的政金债超额认购倍数较高。二级方面,4月末和5月初资金面整体较平稳,市场情绪较好,短端表现明显优于长端,10Y国债收益率累计下行1BP至3.16%,1Y国债收益率下行7BP至2.32%。国债和国开债的10-1Y利差曲线均继续走阔,呈牛陡态势。

信用债:一级方面,新发信用债3984.8亿元,发行规模连续三周维持高位;净融资1266.41元,环比大幅上升。二级方面,品种和期限上均呈现收益率走势分化特征,但由于资金面宽松,短久期信用债表现更优,收益率以下行为主;此外,城投区域以及行业利差分化继续。

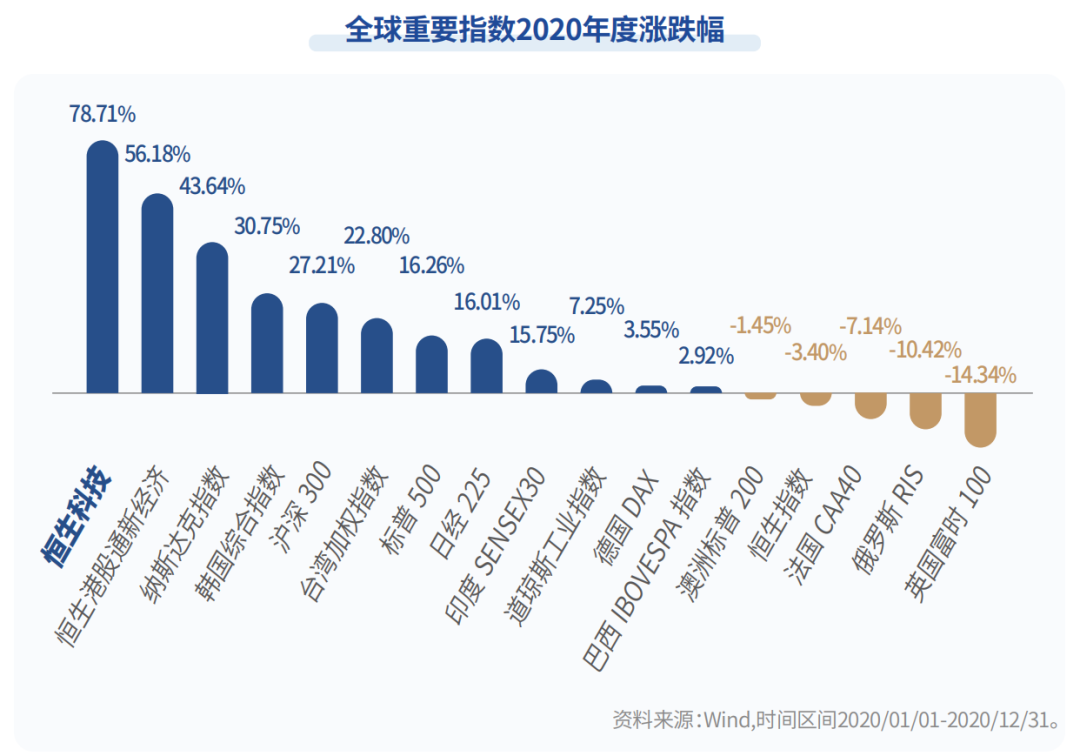

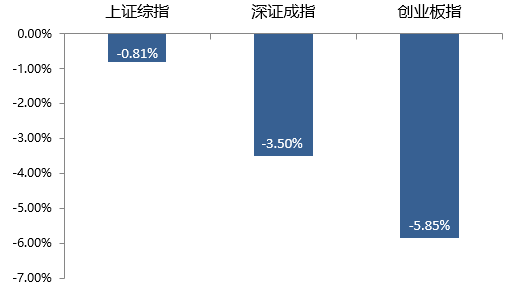

可转债:上周股指整体下跌,上证指数下跌0.8%,深证成指下跌3.5%,创业板指大跌5.9%;风格上,大盘股占有相对优势。行业板块方面,有色、采掘、钢铁涨幅居前,大宗商品涨价带动上游周期股变现较好,科技医药等成长行业出现回调。转债方面,抗跌性凸显,表现大幅好于股票,转股溢价率拉高,同时上游周期行业转债表现突出,带动中证转债指数逆市上涨0.3%。

策略展望

宏观及利率债方面,目前国内PMI各细分项、进出口数据等均说明经济恢复趋势尚好,而近期铜、动力煤、螺纹钢、铁矿石价格纷纷创出历史新高,PPI上行压力增大;同时,海外市场在大宗商品涨价引发的通胀担忧下,加拿大、俄罗斯等资源型国家已率先退出QE,美国财长耶伦在五一期间也释放加息预期。我们认为短期内国内债市长端利率上、下行空间有限,一方面4月末政治局会议指出国内基本面复苏并不稳固,货币政策尚不具备全面收紧的基础;另一方面,虽然国内主要债券投资机构仍明显欠配,但也担心工业品涨价带来的通胀以及海外退出QE预期。因此10Y国债收益率或仍将在3.15%附近窄幅震荡,投资上继续建议维持中等杠杆,短久期利率债胜率较低,10Y国债若上行至3.25%以上可逐步配置。

资金面,5月是财政存款上缴大月,且地方债即将发行放量,需要提防资金面边际收紧。持续重点关注,一是机构加杠杆行为的变化;二是央行的公开市场投放力度;三是银行与非银是否出现流动性分层。

信用债方面,目前短端高等级信用利差已压缩到历史极低位置,优质行业或主体利差再下空间已然不大,建议在超额收益方面精选个券,如城投领域,江苏、浙江、湖北、江西、安徽仍有价值洼地,回归个体信用,深度挖掘;产业债领域,推荐地产产业链中的优质大型民营房企、中型国企,以及地产后周期部分行业,如建材(水泥)、汽车;此外,在430年报披露后,关注盈利能力较强或修复显著的产业,如交通运输、公用事业等。风险方面,当前政策环境下,需特别关注评级调整带来的估值和再融资风险。

转债方面,局部热点开始浮现,市场逐步重回成长股和抱团股。转债投资当前仍应注重估值安全边际及催化剂,重结构,自下而上选券。个券选择方面,可考虑以下配置方向:1)市场短期震荡上行,波动较大,短期仍以正股业绩为焦点,关注业绩较好转债;2)转债溢价率提升风险加剧,关注低估值优质转债机会。

一、上周市场回顾

1. 资金面

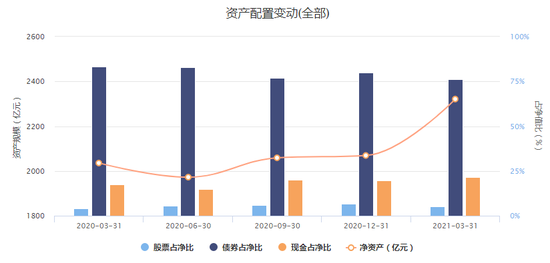

4月26日-5月9日,央行公开市场逆回购到期1100亿元,投放800亿元,净回笼300亿元。4月末资金面整体较为平稳,7天加权利率仅在月末小幅上升至2.3%-2.4%左右,但在5月初快速回落。具体来看,截至上周五DR001和R001收益率较4月23日均下行20BP,分别收于1.75%和1.76%;DR007和R007收益率则分别下行19BP和14BP,分别收于1.91%和1.97%;Shibor3M收益率小幅下降3BP,收于2.57%。

上两周共发行同业存单865只,规模约5611.40亿元。截至上周五AAA存单价格整体呈现小幅下行趋势,1M品种的收益率下降4BP,至2.06%;3M品种的收益率下行5BP至2.44%;6M和1Y品种的收益率分别下行2BP和4BP至2.66%和2.90%;9M品种的收益率没有变化。

表1:上周主要期限品种资金利率及变动

数据来源:Wind,上银基金固定收益部。基准日期2021/4/23-2021/5/7。

2. 利率债

一级市场:新发利率债(含地方债)约3829.54亿元,供给环比减少约785亿元,五一节前后供给有所收敛。市场投标情绪仍然较为积极,其中3Y和5Y的农发债超额认购倍数分别达到7.74倍和6.44倍,国开和口行的中等期限的品种全场超额认购倍数也较高。

表2:上周利率债发行情况

数据来源:Wind,上银基金固定收益部。时间2021/4/26-2021/5/7。

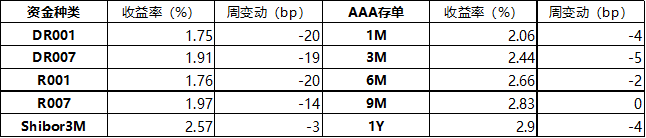

二级市场:4月末跨月资金利率虽然小幅上升,但资金面总体保持平稳,债市情绪较好,利率债整体呈现小幅下行趋势,短端表现明显优于长端。具体来看,上两周10Y国债收益率继续呈现窄幅震荡走势,截至上周五10Y国债收益率累计下行1BP至3.16%;3Y和7Y国债收益率也下行1BP,分别收于2.73%和3.13%;5Y国债收益率下降3BP至2.94%;1Y国债收益率下行较多,达到7BP,收于2.32%。截至上周五10Y国开债收益率没有变化,10Y口行债和农发债收益率均下行1BP;短端政金债收益率下行较为明显,1Y的国开债、口行债和农发债收益率分别下行3BP、6BP和5BP。国债和国开债10-1Y利差曲线继续走阔,曲线仍然呈牛陡趋势。

表3:上周利率债收益率及变动

数据来源:Wind,上银基金固定收益部。基准日期2021/4/23-2021/5/7。

3. 信用债

一级市场:信用债共发行3984.8亿元,较前一周(3954.13亿元)环比小幅上升,信用债一级发行规模连续三周维持高位;叠加上周到期量环比大幅下降,上周信用债净融资1266.41亿元,较前一周(699.57亿元)环比大幅上升。

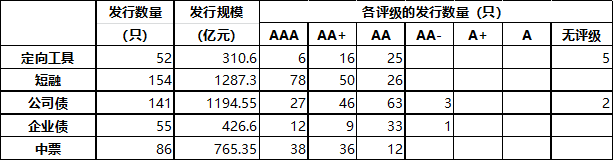

表4:上周主要信用债品种发行情况

数据来源:Wind,上银基金固定收益部

另外,信用债取消发行33只,较前一周(21只)环比有所上升,取消发行规模211.5亿元,取消发行的主体信用资质两极分化较明显。

表5:上周信用债一级市场取消发行情况

数据来源:Wind,上银基金固定收益部

二级市场:品种和期限上均呈现收益率走势分化特征,但由于资金面宽松,短久期信用债表现更优,且下行为主。

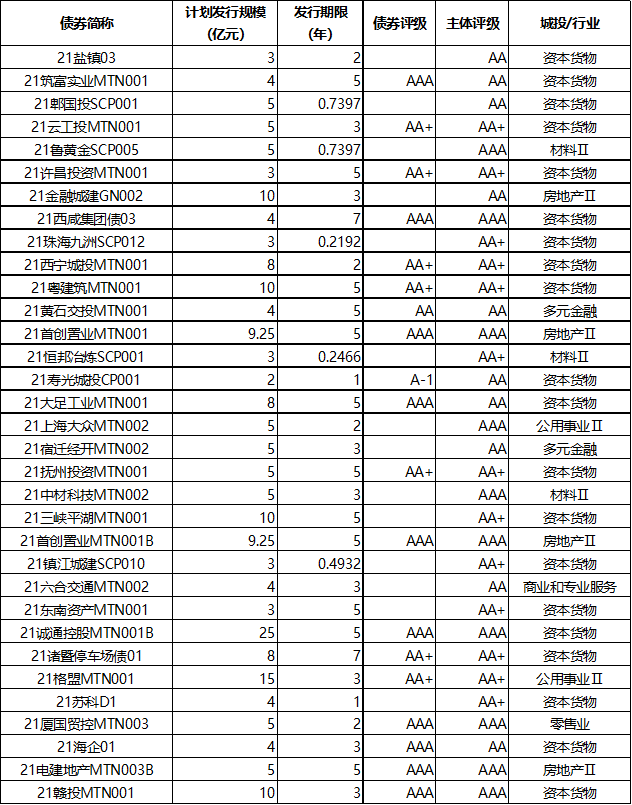

城投债方面,短久期品种收益率以下行为主,中长期品种收益率均表现上行;从区域利差来看,上海、福建、四川、浙江信用利差处于历史前1/5分位数;而青海、黑龙江、贵州、云南、广西和天津的信用利差均处于历史最高位。

图1:城投债区域利差及期限&等级利率表现

数据来源:Wind,上银基金固定收益部

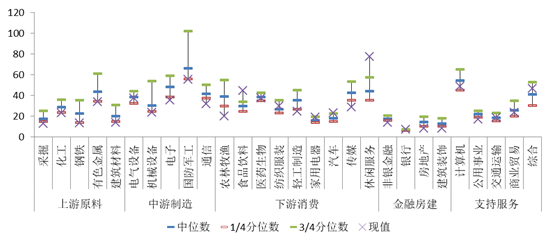

产业债方面,收益率走势分化,各期限和等级的收益率涨跌不一;从行业利差来看,汽车、电气设备和过剩产能的行业信用利差显著偏高,且处于历史高分位数。

图2:产业债行业利差及期限&等级利率表现

数据来源:Wind,上银基金固定收益部

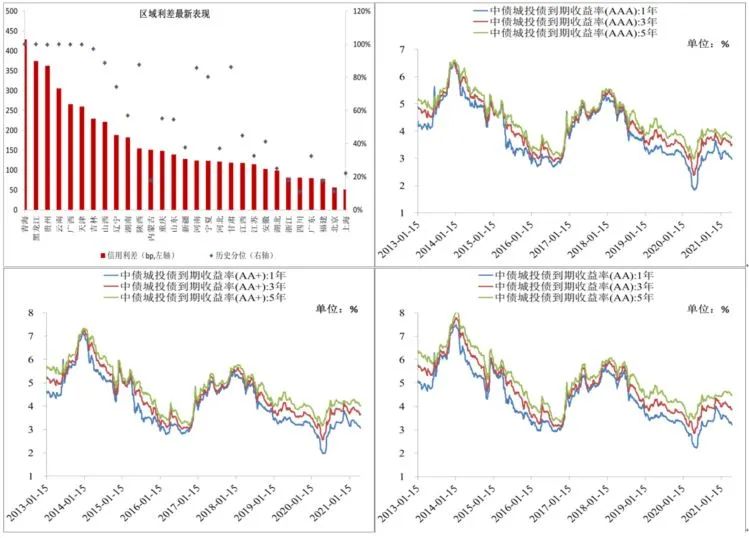

4. 可转债

股票方面:上周股指整体下跌,上证指数下跌0.8%,深证成指下跌3.5%,创业板指大跌5.9%;风格上,大盘股占有相对优势。行业板块方面,有色、采掘、钢铁涨幅居前,大宗商品涨价带动上游周期股变现较好,科技医药等成长行业出现回调。

图3:上周主要指数涨跌幅

数据来源:Wind,上银基金固定收益部

图4:上周股市各行业估值(PE)

数据来源:Wind,上银基金固定收益部

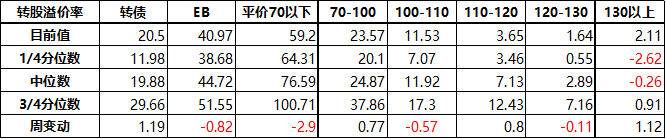

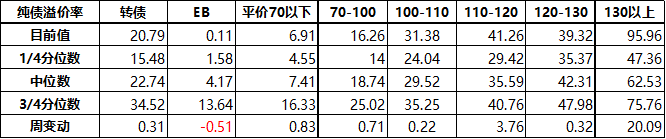

转债方面:上周股票市场整体下跌,转债抗跌性凸显,表现大幅好于股票,转股溢价率拉高,同时上游周期行业转债表现突出,带动中证转债指数逆市上涨0.3%。

表6:全市场不同价格区间转债的转股溢价率(股性)情况

数据来源:Wind,上银基金固定收益部

表7:全市场不同价格区间转债的纯债溢价率(债性)情况

数据来源:Wind,上银基金固定收益部

5. 重点讯息

(1)中国外贸进出口已连续11个月实现正增长。海关总署数据显示,今年前4个月,我国进出口总值11.62万亿元人民币,同比增长28.5%,比2019年同期增长21.8%。其中,出口6.32万亿元,同比增长33.8%,比2019年同期增长24.8%;进口5.3万亿元,同比增长22.7%,比2019年同期增长18.4%;贸易顺差1.02万亿元,同比增加149.7%。

(2)按美元计价,中国4月进出口总值4849.9亿美元,同比增长37%,环比增长3.5%,比2019年同期增长29.6%。其中,出口2639.2亿美元,同比增长32.3%,环比增长9.5%,比2019年同期增长36.3%;进口2210.7亿美元,同比增长43.1%,环比下降2.8%,比2019年同期增长22.5%;贸易顺差428.5亿美元,同比减少4.7%。

(3)中国4月财新服务业PMI为56.3,连续12个月位于扩张区间。制造业和服务业PMI增速均加快,带动4月财新中国综合PMI上升1.6个百分点至54.7,扩张率也为2021年以来最显著,显示中国生产经营活动总量大幅加速扩张。

(4)央行:近年来我国稳步推进去杠杆取得较好成效,2020年四季度、2021年一季度我国宏观杠杆率连续净下降;初步测算,一季度我国宏观杠杆率为276.8%,比上年末低2.6个百分点,各部门杠杆率均出现不同程度的下降;未来随着疫情影响逐步减弱,经济增长稳定,债务总量与经济增长相匹配,预计今年宏观杠杆率将保持基本稳定。

(5)《求是》发表宁吉喆署名文章:一季度我国经济运行开局良好,但去年同期基数低带来不可比因素,当前国际政治经济环境更加复杂,主要经济体宽松政策外溢影响加大,原材料价格较快上涨等新情况新问题需要密切关注,经济恢复基础尚不牢固;要保持宏观政策连续性稳定性可持续性,努力提高针对性有效性前瞻性,政策操作不急转弯,把握好宏观调控节奏力度。

(6)国家统计局副局长盛来运指出,全面客观看待当前经济形势,我国现阶段潜在增长率在5.8%左右,当前经济仍处在恢复过程中,不能说完全恢复正常状态;今年GDP同比增速大概率是“前高后低”,但不能得出中国经济持续走弱判断,目前我国经济增长正向潜在增长率逼近,边际放缓是正常表现。国际通胀水平确实有所抬升,来自外部输入性通胀压力有所加大,但我国通胀水平总体处在可控状态,全年CPI涨幅将明显低于3%左右的预期目标。

(7)美国财长耶伦表示,由于大规模财政支出,未来某个时候利率水平可能有必要升高以阻止任何经济过热。此番讲话引发金融市场震荡。但随后耶伦澄清,她在早些时候谈到财政支出对美国经济的影响时并未预测或建议加息。耶伦还表示,她预计通胀率不会持续上升,但是如果发生,联储拥有应对它的工具;可以指望美联储采取所有必要措施来实现其双重目标。

(8)美国非农就业数据“大爆冷”。4月季调后非农就业人口新增26.6万人,预期增97.8万人,前值增91.6万人;失业率为6.1%,预期5.8%,前值6%。渣打银行指出,数据逊于预期支持美联储谨慎论调,所以更多刺激措施持续更久的观点将推动资产市场。

(9)美国3月贸易帐逆差744亿美元,逆差金额再创纪录新高,预期逆差745亿美元,前值逆差711亿美元;其中进口2744.8亿美元,前值为2581亿美元;出口2000.3亿美元,前值为1876亿美元。

二、策略展望

宏观及利率债方面,目前国内PMI各细分项、进出口数据等均说明经济恢复趋势尚好,而近期铜、动力煤、螺纹钢、铁矿石价格纷纷创出历史新高,PPI上行压力增大;同时,海外市场在大宗商品涨价引发的通胀担忧下,加拿大、俄罗斯等资源型国家已率先退出QE,美国财长耶伦在五一期间也释放加息预期。我们认为短期内国内债市长端利率上、下行空间有限,一方面4月末政治局会议指出国内基本面复苏并不稳固,货币政策尚不具备全面收紧的基础;另一方面,虽然国内主要债券投资机构仍明显欠配,但也担心工业品涨价带来的通胀以及海外退出QE预期。因此10Y国债收益率或仍将在3.15%附近窄幅震荡,投资上继续建议维持中等杠杆,短久期利率债胜率较低,10Y国债若上行至3.25%以上可逐步配置。

资金面,5月是财政存款上缴大月,且地方债即将发行放量,需要提防资金面边际收紧。持续重点关注,一是机构加杠杆行为的变化;二是央行的公开市场投放力度;三是银行与非银是否出现流动性分层。

信用债方面,目前短端高等级信用利差已压缩到历史极低位置,优质行业或主体利差再下空间已然不大,建议在超额收益方面精选个券,如城投领域,江苏、浙江、湖北、江西、安徽仍有价值洼地,回归个体信用,深度挖掘;产业债领域,推荐地产产业链中的优质大型民营房企、中型国企,以及地产后周期部分行业,如建材(水泥)、汽车;此外,在430年报披露后,关注盈利能力较强或修复显著的产业,如交通运输、公用事业等。风险方面,当前政策环境下,需特别关注评级调整带来的估值和再融资风险。

转债方面,局部热点开始浮现,市场逐步重回成长股和抱团股。转债投资当前仍应注重估值安全边际及催化剂,重结构,自下而上选券。个券选择方面,可考虑以下配置方向:1)市场短期震荡上行,波动较大,短期仍以正股业绩为焦点,关注业绩较好转债;2)转债溢价率提升风险加剧,关注低估值优质转债机会。

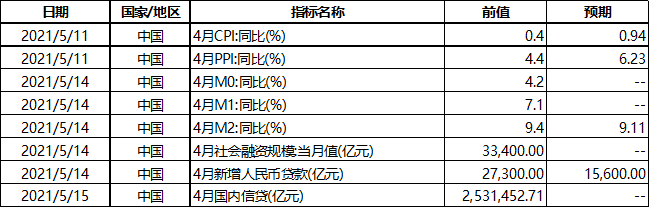

附件1:本周将公布的重要数据提示

数据来源:Wind,上银基金固定收益部

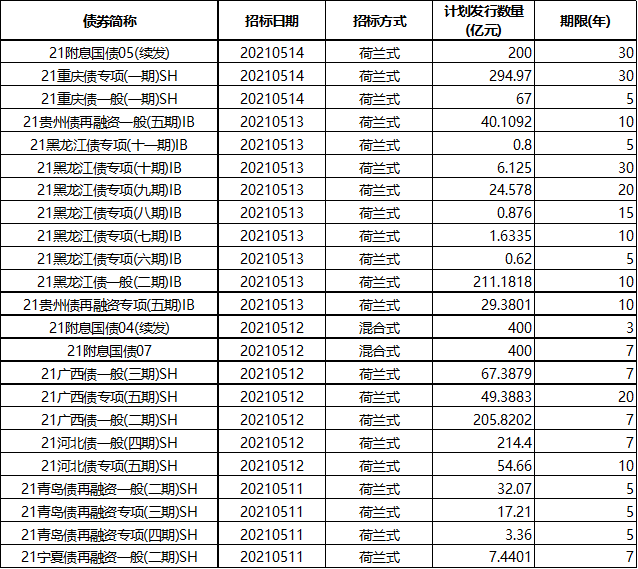

附件2:本周利率债发行预告

数据来源:Wind,上银基金固定收益部

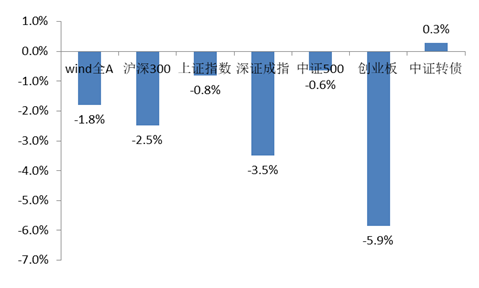

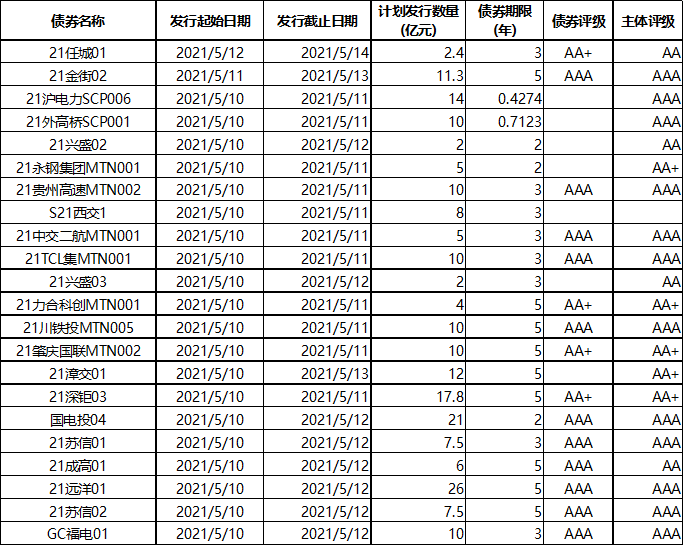

附件3:本周信用债发行预告

数据来源:Wind,上银基金固定收益部

风险提示:本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式担保。本报告内容和意见不构成投资建议,仅供参考,使用前请核实,风险自行承担。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金本金不受损失,不保证基金一定盈利,也不保证最低收益。投资人购买基金时应详细阅读本基金的基金合同、招募说明书和基金产品资料概要等法律文件,投资人应充分考虑自身状况并选择与自身风险承受能力相匹配的产品。基金产品存在收益波动风险,基金管理人管理的其他基金的业绩和其投资管理人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金管理人与股东之间实行业务隔离制度,股东并不直接参与基金财产的投资运作。