银行理财打破刚兑,不再“保本保收益”,

年化收益率5~6%的时代也一去不复返;

不买银行理财了,投什么好呢?

(数据来源:Wind,截至2021年6月30日,全市场货币基金平均七日年化收益率为2.28%。)

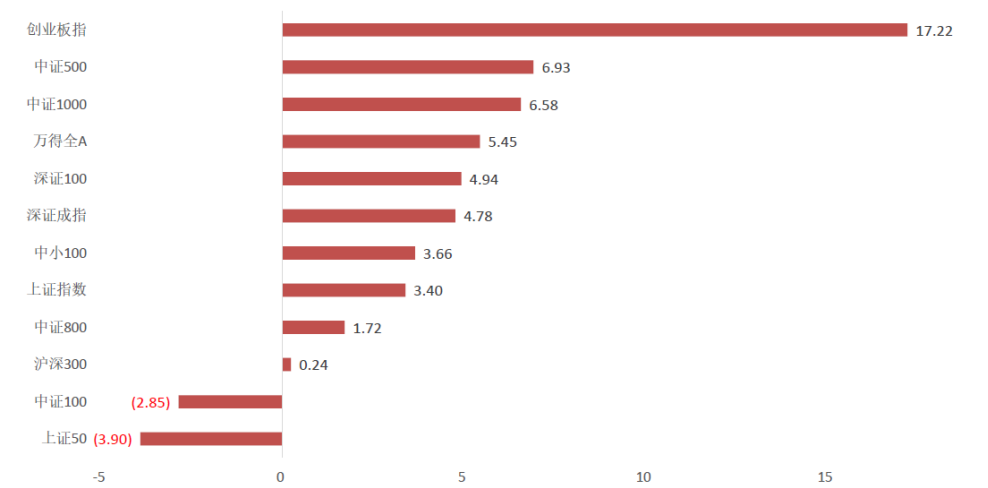

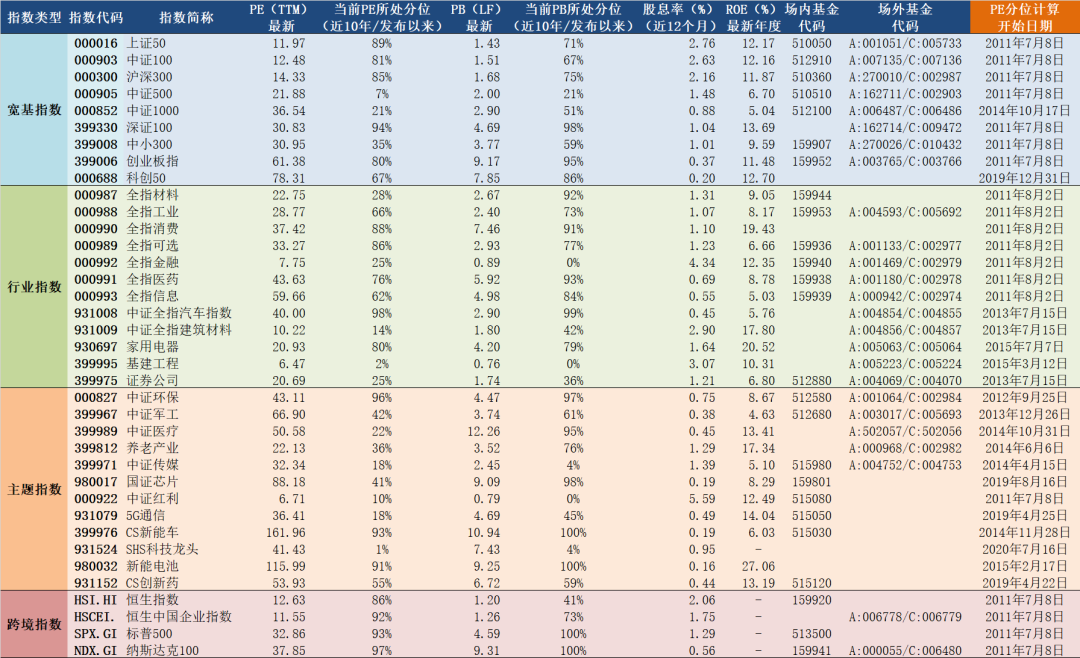

今年以来,行业和板块震荡加剧。春节后,各大指数均出现不同程度回调,近期多有反弹,仍不及年初高点。展望后市,多家机构认为,大盘仍将延续震荡格局。

随着疫情后基本面持续修复,对货币政策进一步放松有所制约,叠加市场事件影响,债市从去年年中起持续出现了一定程度的震荡。

股债两市震荡,又加剧了个人投资难度,以及对稳健型资产的需求——“固收+”顺势走红。

外行看风向,内行看“配置”

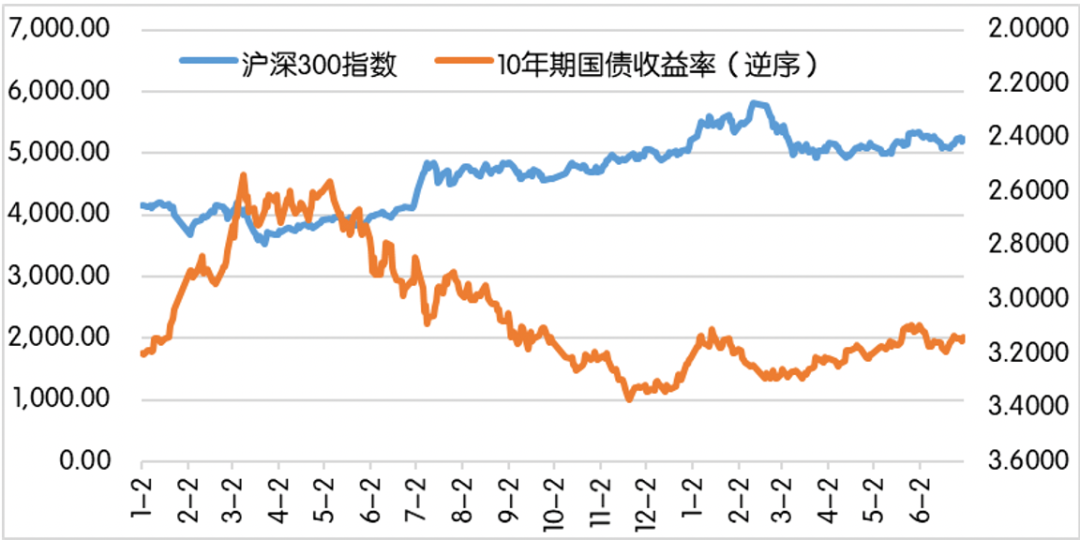

过去股债呈现相反走势的情况较为常见。在2020年年初至今年二季度末,股债走势多天相反,出现了“股债跷跷板”效应。同时配置权益市场和固收市场可起到一定程度的“互补作用”。

数据来源:wind,2020.1.1-2021.6.30

对于有资产配置需求、理财需求的客户而言,可配置固定收益增强型产品,即“固收+”策略产品,力争提高收益弹性,平衡账户风险。

缺乏专业知识,自己炒股选债难

找专业人士帮忙理财、一买就是一篮子证券

不香吗?

-基金get√

基金种类繁多、表现不一

“圈”外人甄别难度大,要是也有能人帮忙挑选打理

就好了!

- FOF get√

除了省事儿,

就没别的了?

当然不是!

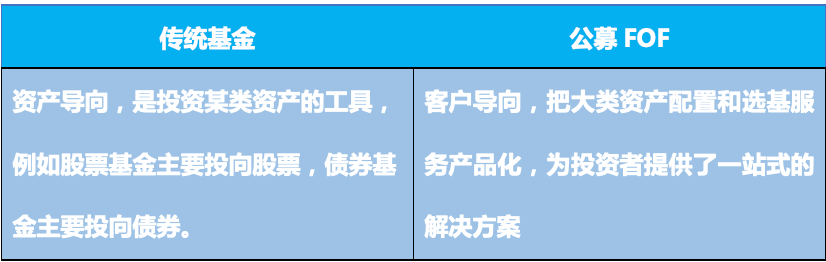

FOF好在哪儿?

传统基金直接购买股票或者债券,而FOF(基金中基金)则是组合买入一篮子基金,具有二次分散风险、投资标的多样化的优势,在风险厌恶型和稳健型投资者中更受欢迎。在市场风险较高或持续震荡时,通过投资 FOF 基金或可带来更好的投资体验。

当“固收+”遇到了FOF

又会产生什么奇妙的化学反应呢?

“固收+”FOF,投资新选择

当前市场上,多数“固收+”产品采用单债券基金经理或股票、债券双基金经理模式,一定程度上存在股票研究深度与大类资产配置决策等问题。主动管理的基金经理更多需要专一某投资风格,淡化配置,业绩弹性强,但波动也更大。

而“固收+”等混合型组合,为控制组合回撤波动,达到预期收益的目的,需要做好做精资产配置,需要搭配不同的投资策略风格,这正是资产配置部FOF基金经理的强项。

FOF实现“固收+”优势:

1

模式内涵

FOF模式通过资产配置(战略和战术配置)来达到“固收+”的效果,以绝对收益为投资目标。

2

决策机制

单一基金管理人管理,团队对权益、固收研究的支持下,集中进行战略、战术配置和子基金优选。

3

多资产、多策略配置

“固收+”产品要达到低波绝对收益效果,需多资产、多策略配合,而传统基金产品往往精于单一资产单一策略。

“高配”玩家平安基金

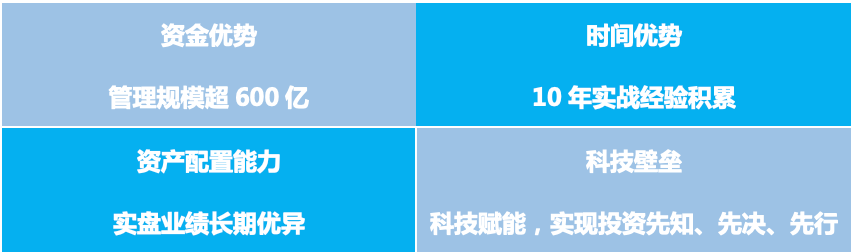

平安基金资产配置四大优势

数据来源:平安基金,截至2021年3月31日

国内领先的资产配置团队

平安基金资产配置管理团队可追溯自中国平安2011年在国内率先开始MOM业务,拥有10年的实战投资管理经验,产品已涵盖MOM、FOF及养老投资三大板块,资产管理总规模超600亿元,投资年限和规模均在国内处于领先地位。

平安基金资产配置管理团队成员来自全球顶尖资产管理公司、国内权威基金评价机构、原平安集团旗下平安道远投资管理公司(原“平安罗素”)及平安人寿对外委托投资团队等,是一支中西合璧、买方卖方交互融合的投研团队,具备丰富的大类资产配置经验和基金研究经验。

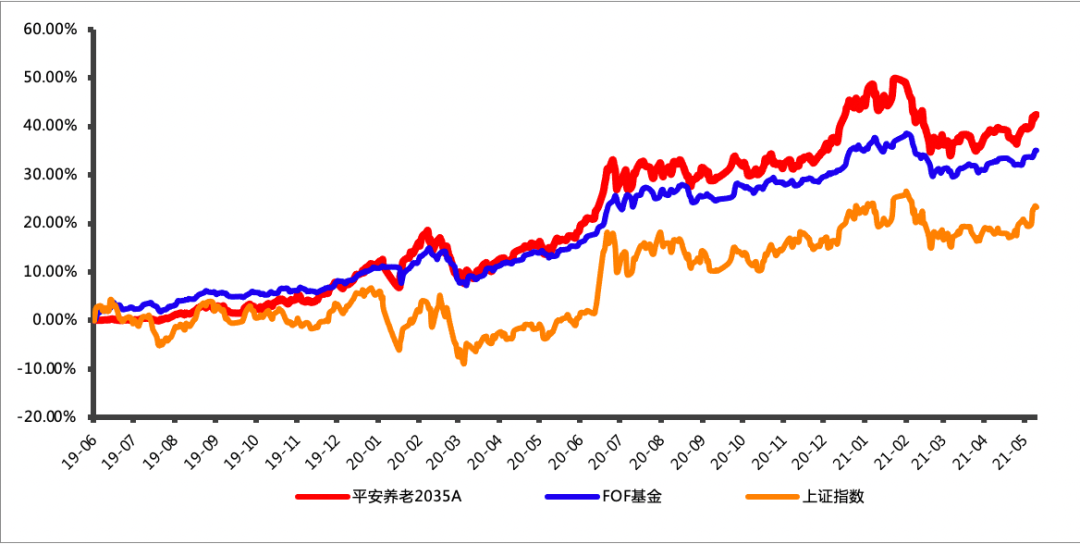

团队在管FOF业绩优秀

平安养老2035A成立近两年以来收益44.20%,超过业绩基准21.02%,并跑赢同期上证指数、FOF基金指数。

数据来源:wind,截至2021年6月10日,经托管行复核。

平安养老目标日期2035三年持有期混合型基金中基金(FOF)成立于2019年6月19日,业绩比较基准为:中证平安2035退休宝指数收益率*95%+同期银行活期存款利率*5%。

平安基金资产配置梦之队倾力打造

平安盈盛稳健配置三个月持有期

债券型基金中基金(FOF)

A类:012909 C类:012910

7月12日开门“盈”新

资产配置,稳健为“盈”

FOF形式运作

选基专业化,帮助投资者解决基金筛选难题

在单个公募基金的基础上,进行了组合风险的二次平衡,降低组合波动率

可选择投资标的基金范围广泛

“固收+”策略:

80%比例以上投资于债券基金

资产配置获取稳健收益,优选基金力争收获超额收益

产品属于中低风险,满足稳健型投资者资产配置需求

三个月持有期:

兼顾投资的稳定性与流动性需求

适当的持有期可帮助基民避免频繁申赎带来的费率损失

持有期使基金运作更能保持稳定,有助于基金经理从相对长远的角度进行投资决策,有利于增强投资者体验

三个月持有期相对较短,满足投资者的资金流动需求

资产配置+优选基金

以资产配置为基石:采用量化资产配置模型,辅以主观择时判断,决定组合权益资产敞口、股债配置比例

优选股债基金增强收益:

债基以纯票息策略构建基础收益

股基从风险收益特征出发区分出不同投资风格赛道,从投资需求出发配置不同投资赛道和下层基金

产品要素

产品名称

平安盈盛稳健配置三个月持有期债券型基金中基金(FOF)

代码

A类:012909 C类:012910

首发时间

2021年7月12日 - 2021年7月30日

产品类型

债券型基金中基金

托管银行

平安银行

运作模式

契约型开放式。三个月持有期模式。

投资目标

本基金通过主动精选基金品种,并根据市场变化动态调整控制基金下行风险,力争追求基金长期稳健增值。

基金业绩基准

中债新综合财富(1-3年)指数收益率*80%+一年期定期存款利率(税后)*20%

风险收益特征

本基金是债券型基金中基金,其预期收益及预期风险水平高于货币市场基金、货币型基金中基金,低于混合型基金、混合型基金中基金、股票型基金和股票型基金中基金。

*具体业务办理时间和要求以发售代理机构规定为准。

风险提示:本基金风险等级:中低风险(R2)。本基金首次募集规模上限为50亿元人民币,超过50亿元基金管理人将采取末日比例确认的方式实现规模的有效控制。基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,全面认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,理性判断市场,谨慎做出投资决策。基金管理人和股东实行业务隔离制度,股东并不直接参与基金财产的投资运作。材料中的信息均来源于公开资料,我公司对相关信息的完整性和准确性不做保证,相关分析意见基于对历史数据的分析结果,相关意见和观点未来可能发生变化,内容和意见仅供参考,不构成任何投资建议,我公司不就材料中的内容对最终操作建议做任何担保。