天益医疗三闯IPO背后:员工大专毕业搞研发,实控人独享9成分红

来源:环球老虎财经app

原创黄海

“

7月29日,IPO老兵天益医疗将迎来创业板上市委员会审议,这也是其四年内第三次IPO进程。去年10月底匆匆撤回科创板申请后,天益医疗立刻转投创业板。然而,这一次其交出的IPO材料仍然问题频出。审议时间即将来临,天益医疗的创业板图谋能否如愿,谜底即将揭晓。

”

1090名员工,只有67人有本科及以上学历。这样一家标榜着“技术与工艺创新”的医疗器械公司,即将在创业板迎来第三次上市“审判”。

7月22日,深交所上市审核中心发布2021年第44次审议会议公告,将于7月29日审议宁波天益医疗器械股份有限公司IPO资料。这也是四年来,天益医疗所推动的第三次IPO进程。

(来源于网络)

公开资料显示,天益医疗是国内市占率第二的血液净化耗材厂商,主要产品包括血液净化装置的体外循环血路、一次性使用动静脉穿刺器、一次性使用一体式吸氧管以及喂食器及喂液管等。

此次IPO之前,天益医疗曾于2017年4月向上交所主板递交招股书,11个月后被否。整顿两年后,2020年3月,借着科创板上市东风,天益医疗再次向科创板递交申请。这一次,天益医疗获得了受理,并于同年六月提交注册。

然而就在即将成功上市之际,公司又突然撤回注册申请。天益医疗并非对资本市场失去兴趣,撤回科创板上市申请后,几乎在同一时间,天益医疗转投创业板。

四年三次IPO背后,天益医疗对资本的渴望如司马昭之心。长达663页的最新IPO资料中,天益医疗坦言负债率走高,并自曝曾有上市对赌协议。

审议时间即将来临,天益医疗的创业板图谋能否如愿,谜底即将揭晓。

1

四年三次IPO,天益医疗急上市

天益医疗的递表速度越来越快。

从首次IPO折戟到第二次冲击科创板,天益医疗用了两年时间;到了撤回科创版申请转投创业板之时,天益医疗所用时间已不足一个月。天益医疗在急什么?

招股书显示,天益医疗首发拟募资5.1亿元,用于年产4000万套血液净化器材建设项目、年产1000万套无菌加湿吸氧装置建设项目、综合研发中心建设项目以及补充流动资金。

简而言之,天益医疗上市一是为了扩产,二是为了缓解资金压力。天益医疗亦在招股书中表示,“结合本次募集资金投资项目的实施,通过提升主要产品产能、加强产品研发、巩固在血液净化耗材及病房护理耗材领域内的竞争优势,不断提升公司产品的综合竞争力与市场份额。”

长期以来,国内血液透析设备依赖进口,产品力与国外厂商存在一定差距。不过,因血液透析设备更换率低,对应医疗耗材却消耗巨大,国内厂商纷纷在医疗耗材领域寻找突破口。

资料显示,当前的血液净化耗材领域,国产厂商与外资企业二分天下。最新的统计数据显示,国内前五大厂商合计占据了约70%的份额,其中天益医疗占据约16%,仅次于贝恩医疗的20%。

与其他医疗器械厂商相比,医疗耗材的技术壁垒相对较低,对应得,其利润率也相对处于业内低位。招股书显示,2018年至2020年,天益医疗的主营业务毛利率分别为35.13%、39.35%和42.65%,毛利率有所波动。

至于公司的拳头产品——体外循环血路,毛利率分别为27.45%、29.43%和29.78%,低于病房护理类产品如喂液管、喂食器和一次性使用一体式吸氧管的毛利率。

招股书中,天益医疗表示,体外循环血路之所以毛利率较低,一是因为成本较高,二是因为国内厂商在市场竞争环节,采用了低价策略。这从侧面解释了天益医疗对于扩产的渴望。

另一边,天益医疗披露的募资用途还透露出其资金压力。

招股书显示,近三年间,天益医疗的资产负债率逐年攀升,分别为25.1%、37.4%、41.87%。同期,业内医疗器械厂商的资产负债率平均值则分别为28.3%、31.53%、28.53%。

“与同行业可比公司平均水平相比,公司资产负债率略高,流动比率和速动比率略低,主要是因为公司尚未上市募集资金,缺乏直接融资渠道。募集资金到位后,公司资产负债率水平会随之下降,”天益医疗如是表示。

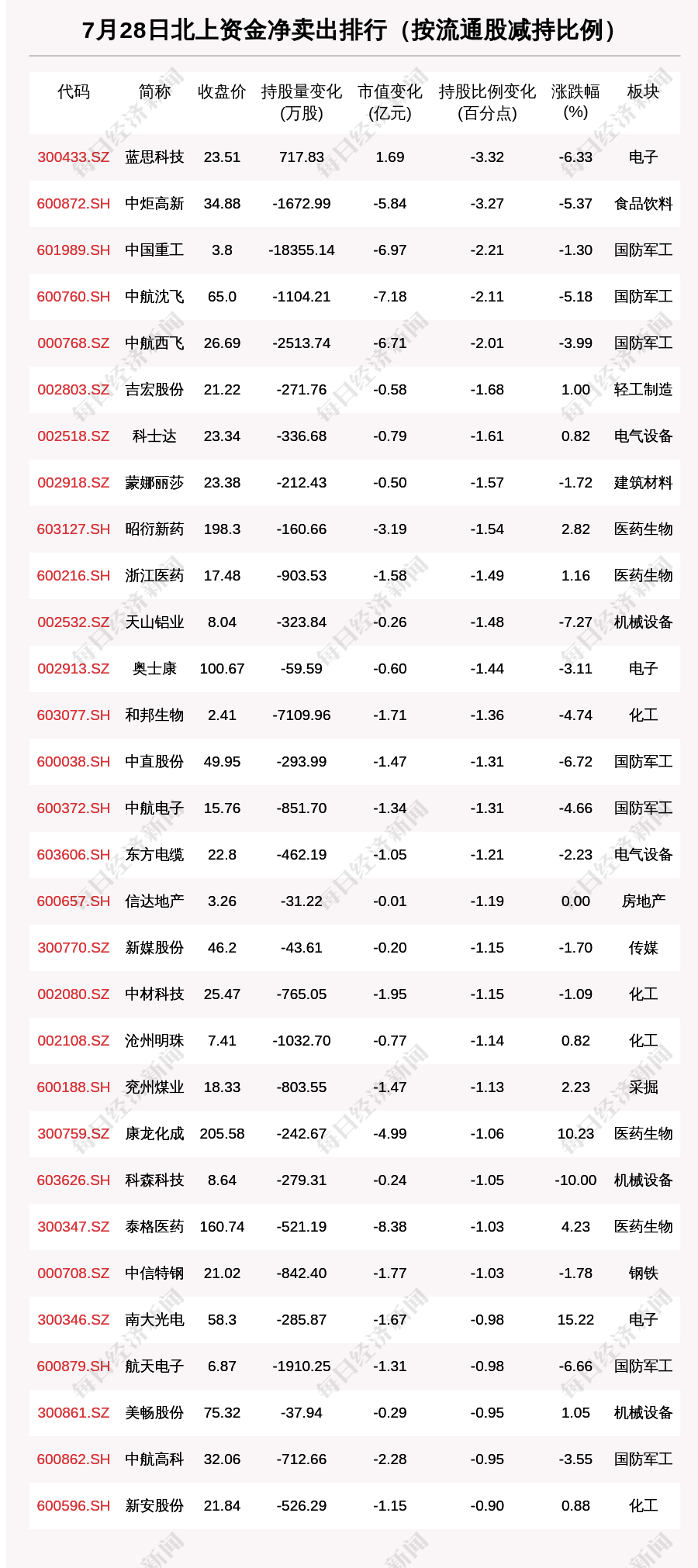

Wind数据显示,2021年上半年,从有关医药企业的IPO案例来看,科创板在数量,募集资金总额以及企业平均募集资金额上,均领先于创业板。

问题随之而来,既然对于资金的渴求如此迫切,天益医疗为何在去年10月底主动叫停科创板进程?

2

科创板叫停之谜

最新的招股书中,天益医疗回顾过去四年的上市经历,复盘道:“公司主板申报未获通过,系因发审委认为公司信息披露不完整,而撤回科创板上市申请文件系因公司判断更加符合在创业板的板块定位。”

事实也确如天益医疗的研判。

据天益医疗透露,公司主营业务为血液净化及病房护理领域医用高分子耗材等医疗器械的研发、生产与销售,对技术与工艺创新要求较高,同时,医疗机构对产品的需求也在不断变化和提升。

(来源于网络)

这意味着,在天益医疗的自我定位中,公司的创新研发是重要一环。

招股书显示,2018年至2020年,天益医疗的研发投入金额分别为898.10万元、1607.24万元和1597.36万元,占当期营收的3.59%、5.14%以及4.37%。投入金额在科创板上市前夕的2019年达到了峰值。

仅从天益医疗的研发投入水平来看,其既不符合科创板要求企业最近三年研发投入占营业收入比例5%以上的标准,也不符合最近三年研发投入金额累计在6000万元以上的情况。

对此,天益医疗表示,公司的研发投入较低与医疗器械行业特点相关,专注改进式创新的医疗器械行业投入较新药研发存在较大差距。

但这并非意味着公司无需研发创新,招股书中,天益医疗还表示,如果公司未来科研、技术改造更新缓慢,无法准确把握产品及技术的发展趋势,在产品开发的决策中出现方向性失误,或不能及时将新技术运用于产品研发,可能造成一系列不利影响。

然而,天益医疗的团队能否撑起如此之大的摊子还是未知数。

截至报告期末,天益医疗共有1090名员工,其中研发团队共111人。从学历组成上来看,天益医疗内大学及以上学历人数仅67人。若67人均为研发团队成员,这也意味着,研发团队中仍有44人持有大专及以下学位。

这样的“民科”团队,显然不符合高新企业评定标准。高新企业评定标准的第三条规定:具有大学专科以上学历的科技人员占企业当年职工总数的30%以上,其中研发人员占企业当年职工总数的10%以上。

上述的问题仅是明面上阻碍天益医疗上市的硬性指标,暗地里,天益医疗上市前夕还存在着一个隐雷——对赌协议。

最新招股书中,天益医疗披露,2019年12月,天益医疗股东金浦国调基金曾与天益医疗、吴志敏、吴斌、张文宇、丁晓军等人签署《宁波天益医疗器械股份有限公司投资协议》及补充协议。

在上述补充协议中,双方对回购权进行了约定:如果天益医疗存在未能在2022年12月31日之前实现在中国境内证券交易所的首次公开发行及上市等情形,投资者有权要求该公司实际控制人回购其持有的全部公司股权。

这也从某种角度上解释了天益医疗急于上市的另一诱因。2020年10月30日,天益医疗从科创板撤回招股书。另据其披露,当年11月,天益医疗将上述对赌协议取消。

A股市场上,因对赌协议被迫中止IPO的案例屡见不鲜。此前,东北企业森鹰窗业上市前夕主动撤回,并解除对赌协议的情形与天益医疗如出一辙。

二者同样类似的地方还体现在高度集中的实控人股权之中。

3

实控人的资本图谋

据天益医疗招股书,公司第一、二大股东吴志敏、吴斌父子合计持有公司90.47%的股份。此次发行后,实控人持股比例合计将降至67.86%,股权比降至68.88%,仍处于控制地位。此外,实控人一致行动人张文宇亦持有1.36%的股份。

商场沉浮多年,吴氏父子对于资本积累独具心得。递交科创板IPO材料前夕,吴氏一家人给自己包了个“大红包”。2019年,天益医疗分红6300万,同期该公司归属于母公司股东的净利润为6320.38万元。

也就是说,吴氏父子在公司负债率连年走高之时,给自己的腰包里塞了约5700万元的分红;并转身在招股书里募资一个亿为公司减轻负债压力。

引起证监会注意的问题不止于此,吴氏父子及其关联人之间的往来多次进入监管视野。

公开信息显示,宁波汉博是天益医疗的主要经销商,通过宁波汉博,天益医疗可以将产品销往美国。

据梳理,自2006年至2019年7月初,天益医疗与宁波汉博、Synecco和NeoMed三方协商,天益医疗生产喂食管等医疗耗材后,销售给宁波汉博,再由宁波汉博报关出口后销售给Synecco Ltd.,通过Synecco Ltd.最终销售给NeoMed。

在上述期间,宁波汉博为Synecco Ltd.指定中国代理商。彼时的天益医疗还只是一个小公司,其又是如何“抱上”国外两家医药企业的大腿?

通过天眼查检索,两家公司的历史工商信息亦无直接关联。但科创板上市委在审核会议上曾要求天益医疗说明与宁波汉博的关系,截至目前,未有任何信息更新。

除了宁波汉博以外,宁波仁禾也是天益医疗的经销商客户,据最新招股书披露,宁波仁禾由公司销售部员工姜溢宁配偶的弟弟王栋100%持股,然而,天益医疗在科创板招股书中对此关系只字未提。

种种信息直指天益医疗在前两次上市信披过程中存在披露不全的情况。最新的招股书中,这类情况并未改善。

招股书中,天益医疗表示此次募资实为扩产需求,其中0.92亿元将用于“综合研发中心建设项目”,该项目预计投资1.06亿元。

然而,浙江省投资项目在线审批监管平台却显示,上述项目的备案投资额合计仅为5693.84万元,差额高达4900万余元。

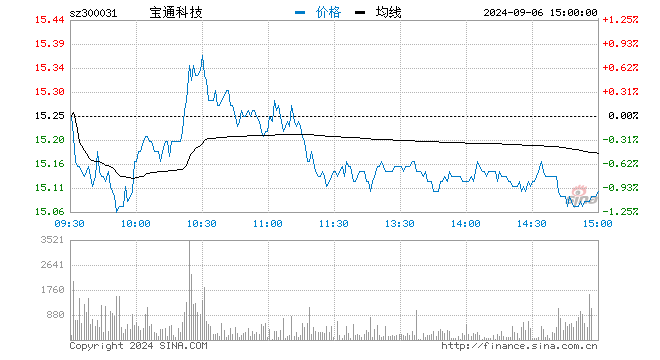

牛市来了?如何快速上车,金牌投顾服务免费送>>