热点栏目

热点栏目

核心提示:

1. 如果企业以5%的利率向银行贷款50万元生产一辆客运大巴车,然后以不到60万元的价格卖出,合同约定付款周期为4-5年甚至更长,大家觉得这笔生意能挣到钱么?答案是:产品卖出去的当年可能挣得到钱,但那也只是暂时的账面利润,因为几年后你会发现当年挣的那笔账面利润,恐怕还不够支付这几年融资利息的!——亚星客车做的就是这种生意。仅2019年,亚星客车绝大部分的销售订单看起来都是通过这种方式来完成的,因为从当年开始,该公司的应收账款结构发生了骤变,其账期超过4-5年的应收账款余额占该公司同期应收账款总余额的90%左右……

2. 凭借以上“商业模式”,亚星客车成功保住了2019年利润表的颜面,并将业绩下滑的“锅”甩给了2020年疫情,但明白人很清楚这种生意不具持续性:因为卖出了货,亚星客车赚回来了大笔的应收账款和小笔的账面利润;同时,又因为收不回来钱,亚星客车被迫长期四处付息举债投入生产继续其垫资生意,然后又把产品按照同样套路卖给下一个客户……如此循环,周而复始,生生不息,直至故事彻底讲不下去——2019年当年,亚星客车的应收账款余额超过40亿元,占其总资产的81%;与此同时,亚星客车同期的有息负债余额超过25亿元,占其总负债的54%……

3. 基于亚星客车神奇的“商业模式”,透镜公司研究有理由怀疑其长期挂账的巨额应收账款的真实含金量,同时我们认为,当期应收账款的水分正是往期营收和利润水分不断“凝聚”而成的,如果亚星客车的应收账款有问题,那么该公司前几年本就不多的营收和微薄的账面利润数字是否也存在问题?更令人费解的是,在疫情大爆发、各企业现金流骤然紧张的2020年,亚星客车居然“毫发无损”地提前数年收回了至少10亿元剩余期限超长的未到期应收账款,而且关键在于,外界很难从亚星客车同期的三大财务报表相应科目中合理追踪到这笔10亿巨额应收回笼的痕迹……

主营业务分析:

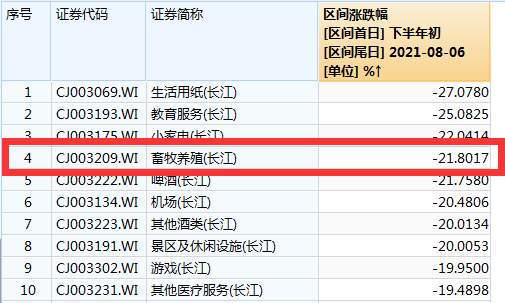

九成营收靠超级赊销,回款至少等四年

亚星客车对于很多人来说或许并不陌生,这家公司的主营业务为客车及零部件的生产与销售,其中商用旅游大巴是其拳头产品。自从2016年创下了营收33.96亿元和净利润6231万元的“双顶点”之后,亚星客车随后几年业绩整体上走向了震荡式下滑的通道,其间的2018、2019两年业绩虽有过小幅回升,但从2020年开始,该公司又重新开启了一波新的加速下滑势头:当年,该公司的营收只有18.79亿元,较前一报告期同比缩水近三分之一,其同期的归属股东净利润亏损达到了1.58亿元,这一亏损额度,超过了该公司其此前五年的归属股东净利润之和。

从表面财务数据变化趋势来看,亚星客车“二次向下”的业绩拐点看似出在疫情爆发的2020年,但实际上,如果细分析其资产负债结构不难发现,疫情爆发只是该公司业绩滑铁卢的“背锅侠”,因为从2019年开始,亚星客车就采用了一种非常危险、且明显不符合正常商业逻辑的“商业模式”来驱动公司账面业绩的增长——这就是本文核心提示里所阐述的“商业模式”。

为什么这么说呢?我们看看最近几年亚星客车的应收款结构便不难发现问题:

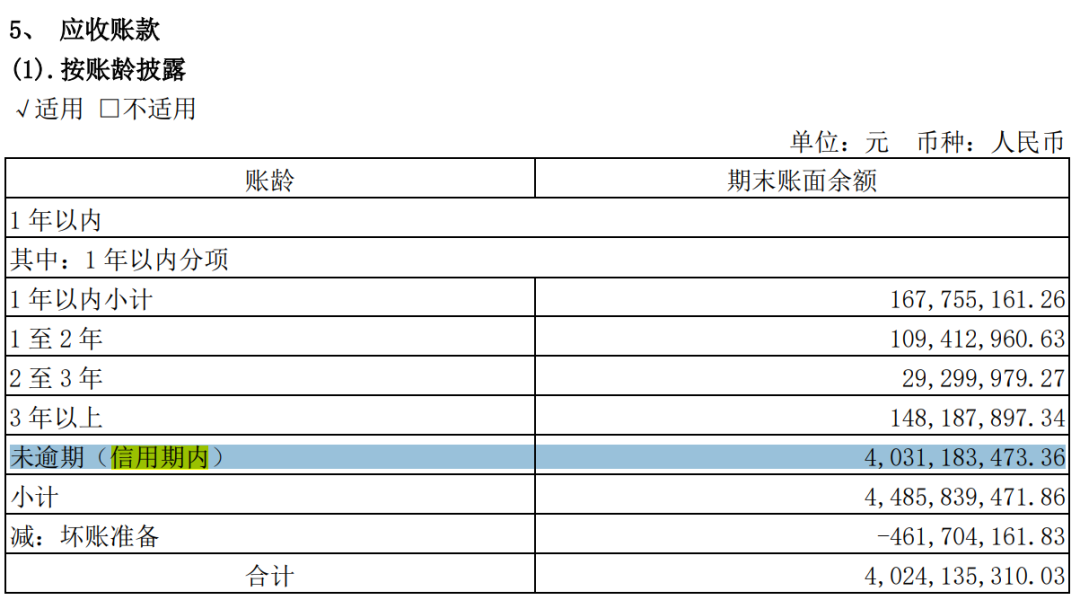

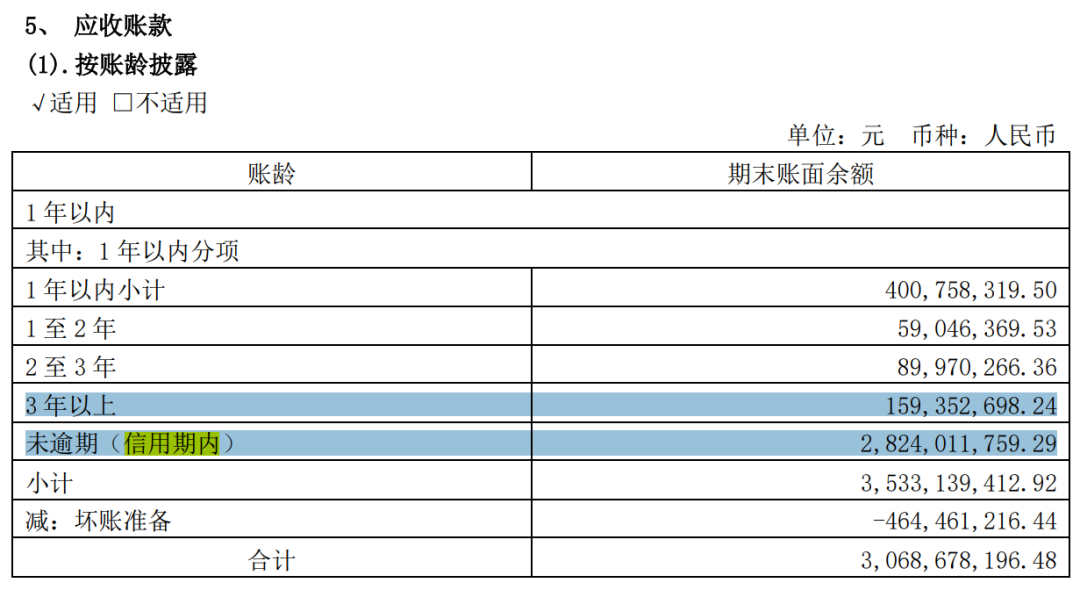

最近几年,亚星客车的应收账款规模一直很大,但从2019年开始,该公司的应收账款结构突然变得极不正常。在2018年及以前,亚星客车大部分的应收账款周期都在三年以内,其中以一年以内的部分为主;不过到了2019年,亚星客车应收账款中账期超过四年以上的部分占比突然急剧攀升,达到90%左右,其截至当年底的应收账款账面余额(坏账计提前值)为44.86亿元,其中未逾期(账期超过四年,仍处信用期内)的部分达到了40.31亿元。

很显然,从2019年开始,亚星客车突然通过疯狂延长应收款账期的方式来扩大产品出货制造账面营收和利润,以换取相对好看的利润表账面数据:2019年,亚星客车的总营收为27.08亿元,同比增长10.19%,但这样的营收数据,相比其同期超过40亿元的账期超过四年的应收账款来说,仍然显得十分“苍白”,由此透镜公司研究也可以判断:亚星客车2019年确认的营收中,绝大部分应该是通过账期超过4年以上的超长赊账方式来实现的,表面上看,亚星客车的货虽然卖出去了,但钱至少要等到四年以后才能全部收回来。

需要指出的是,以上所说的“四年以上”其实还是个非常保守的说法,因为亚星客车披露其应收款账期时,似乎将账期超过四年的应收款全部划入“未逾期(信用期内)”一栏内,至于其具体期限是四年、五年,还是六年、七年,由于该公司信披的颗粒度有限,外界目前还不得而知。

不过,按照一般理解,一辆重度使用的长途营运大巴车可能在投入商业运营5年之后已经接近甚至达到报废标准了,也就是说按亚星客车的应收款账期,客户当初购买的车辆都用到报废了,而亚星客车却可能还没有收回车款来。

关于亚星客车应收款账期的问题,同行业内可以对标的参照的两家上市公司分别是宇通客车和安凯客车:2020年年报显示,宇通客车的应收票据和应收账款期末账面余额(坏账计提前值,本段下同)为102.18亿元,其中账期一年以内的占55%,账期超过四年以上的部分只占1.2%;同期,安凯客车应收票据和应收账款期末账面余额为16.23亿元,其中账期一年以内的占43%,账期超过四年以上的部分也只占27%。

财务模型分析:

不以持续盈利为目的,制造假象讲故事

如果基于以上“商业模式”对亚星客车的财务模型进行一次综合分析的话,就会不难发现,亚星客车的上述“商业模式”完全是不以持续盈利为目的而设计的,它存在的最大合理性解释似乎在于:制造暂时盈利的假象,实现保壳并维稳股价之目的。

透镜公司研究认为,亚星客车的上述“商业模式”本质上是一门“垫资”生意:通过扩大赊销的方式来实现账面收入,但如此一来,对于亚星客车来说:它的产品表面上是卖出去了,但实际上钱却长期收不回来,它利润表上的营收和利润几乎全沉淀到资产负债表中的应收款中去了,所以它挣到的钱全是账面数字——不仅如此,为了挣到这些“账面数字”,亚星客车还得长期不断地垫钱投入生产,以保证订单的交付和账面收入、利润数字的确认与实现。

但问题是,从资产负债表上的余额数据和结构数据来看,亚星客车绝不是什么“富家子弟”,它根本不可能具有长期、持续大额垫资的能力,相反,该公司长期以来一直“囊中羞涩”,所以,亚星客车只能通过对外付息举债的方式来继续它的“垫资”生意——这一点,从亚星客车的核心资产和核心负债数据便不难看出:截至2019年底和2021年中,亚星客车的应收票据和应收账款(含应收款融资)余额分别为40.26亿元和26.31亿元,占其同期总资产的比重分别为81%和77%,是该公司绝对的核心资产;同期,亚星客车的有息负债余额分别为25.45亿元和20.40亿元(其中:短期借款分别为3.67亿元和5.40亿元,一年内到期的非流动负债分别为13.24亿元和8.41亿元,长期借款分别为8.54亿元和6.59亿元),占其同期总负债的比重分别为54%和61%,是其核心负债。

所以问题来了:既然核心资产负债数据显示亚星客车主要靠对外有息举债的方式来垫资生产,以交付那些销售回款账期超长的订单,那么就不得不考虑如下几个问题:亚星客车这些超长账期的销售订单平均毛利润率是多少?它的融资成本又是多少?在漫长的销售回款账期内,亚星客车的产品销售毛利润能否覆盖其累计融资利息支出?

主营业务毛利润率方面,2019年和2020年,亚星客车的营收分别为27.08亿元和18.79亿元,其当期的平均销售毛利润率分别为17.55%和9.42%;融资成本方面,亚星客车2019年和2020年四个季度末的平均有息负债余额(计算口径:有息负债=短期借款+一年内到期的非流动负债+长期借款)分别为23.38亿元和24.29亿元,而其同期的融资利息费用分别为1.11亿元和1.18亿元,由此推算亚星客车2019年、2020年的综合融资成本分别为4.7%和4.9%。

从上述数据不难看出,亚星客车最近两年的平均年化融资成本达到了4.8%左右,而且这个数据还是关联方“特殊照顾”的结果,因为该公司绝大部分的债务融资都来自其关联方旗下的财务公司。透镜公司研究认为,如果真采用完全市场化原则,凭亚星客车最近几年的资产负债状况(最新资产负债率超过98%,离资不抵债仅一步之遥),在没有外力介入的情况下,该公司应该是无法正常取得任何债务融资的,即便能够取得融资,其最终成本也至少是上述数字的两倍以上。

即便是按4.8%的融资成本计算,亚星客车4年(保守假设其应收款回款账期只有4年)的累计融资成本也达到了19.2%,超过了该公司2019年和2020年17.55%和9.42%的销售毛利润率——也就是说,如果按2019年的销售回款账期,亚星客车可能会在销售订单确认的当年实现利润表账面的暂时“盈利”,但这是以未来更大幅度的亏损为代价的,因为亚星客车卖出产品后取得的一次性销售毛利润,甚至可能都不够支付其为交付订单而举债的累计(从销售到回款期间)融资利息支出的,更别提这期间的其他正常运营支出了,这是一种典型的“产品卖得越多、当年盈利越多、但最终亏损也必然更多”的特殊“商业模式”。

综上,再重复一遍:基于上述财务模型分析结果,透镜公司研究认为,亚星客车的上述“商业模式”显然是不以持续盈利为目的而设计的,它存在的最大价值在于帮助公司制造暂时的账面利润,以实现保壳和维稳股价。

财务水分分析:

十亿应收款去向成谜,财务真实性存疑

明显有违正常商业逻辑的“商业模式”所产生出来的财务数据,其真实性究竟如何?这自然也是外界共同关注的问题。如果透镜公司研究怀疑亚星客车财务造假或财务粉饰的话,那首选的怀疑对象就是其奇葩商业模式下所产生的应收账款的真实性,而恰恰,亚星客车就在这项“核心资产”问题上曝出了让人难以理解的漏洞。

截至2019年底,亚星客车的应收账款余额为40.24亿元(坏账计提后,本段下同),但到了2020年底,该公司的应收账款余额大幅下降至30.69亿元,这表明亚星客车2020年应收账款实现了大约10亿元的巨额净回笼(应收账款回笼量减去新增量)——如果仔细对比亚星客车这两年的应收账款结构不难发现其中的非同寻常之处:让亚星客车2020年应收账款实现10亿元净回笼的,居然不是其较近期限销售合同的及时回款所致,反而是拜其远未到期的、期限在4年以上的超长账期应收账款提前收回所赐。

理论上,2019年底账期为4年以上的应收账款在2020年底的时候应该结转成剩余期限在3年以上(含4年以上)的应收账款,因此,即便完全不考虑2020年新增的账期在3年以上(含4年以上)的应收账款部分,亚星客车2020年底账期在3年以上(不含4年以上)及未逾期(账期超过四年,仍处信用期内)的两部分应收账款之和,不应该低于该公司2019年底时未逾期(账期超过四年,仍处信用期内)的应收账款余额才对,但实际情况却是:2019年底,亚星客车未逾期(账期超过四年,仍处信用期内)的应收账款余额为40.31亿元(计提前值,本段下同),但到了2020年底,该公司3年以上期(不含4年以上)期和未逾期(账期超过四年,仍处信用期内)的应收账款余额之和却变成了29.83亿元。

以上数据表明,2020年,亚星客车至少有10亿元级别以上的超长账期应收账款可能被提前收回来了(如果考虑到2020年新增超长账期的应收款,实际数字可能还不只如此),此处至少存在两大疑问:

其一,亚星客车提前数年从客户那里收回了巨额的货款,同时还未向应收客户让利,他们是如何做到的?如此“中国好客户”怕是打着灯笼都难找吧?更何况,这种事情还发在疫情全面爆发、企业纷纷选择现金为王的2020年!

其二,更让人难以理解的是,如果亚星客车应收款大幅减少确实是超长账款应收账款提前回收所致,那么如此巨额的资金流动应该会在其当期现金流中有所体现,但问题是,透镜公司研究在亚星客车同期的现金流量表中找不到这笔巨资回流的充分、合理痕迹。

2020年,亚星客车实现营业收入18.79亿元,在此基础上,如果该公司2020年同时还实现了10亿元的应收账款净回笼(回笼量减新增量)的话,那么考虑到13%的增值税率因素,一般情况下,亚星客车2020年现金流量表中“销售商品、提供劳务取得的现金”应该在33亿元左右,但实际情况却是:2020年,亚星客车销售商品、提供商务取得的现金却只有25.11亿元,其间的“误差”为8亿元。

根据三大财务报表间的勾稽关系,产生这8亿元“误差”的常见原因可能如下:

一是,亚星客车27亿元的营收中有大量是其前期预收款合同正式履约确认收入形成的,其营收虽然确认在2020年,但实际合同款可能在2019年及以前就提前预收了——但这种可能性几乎不存在,因为最近十年该公司的预收账款(合同负债)最高的时候也就3801万元;

二是,亚星客车与客户之间存在巨额的票据结算行为,其客户以票据的形式支付货款,且这些票据被亚星客车提前背书转让或贴现了——但这种可能性也微乎其微,因为该公司最近10年的最高应收票据余额也才只有5008万元,票据从来都不是该公司主要的合同回款结算方式;

三是,亚星客车存在巨额的非现金交易,其销售回款中有极高的比例不是通过现金完成的——目前来看,这种可能性最大,但相应的问题也最明显:8亿元的非现金交易,这个数额相较亚星客车当期的资产和业务规模而言是不是有些大?而且,非现金交易的标的合同本身就存在合同价值合理、可靠计量的问题,打个简单的比方:甲上市公司用一辆客运大巴车等价交换乙上市公司100台笔记本电脑,这个交易价值到底算是多少?如果完全按市场价值来算的话,这笔交易对价可能是50万元,但如果双方都想刷一下各自的财务数据的话,把交易价值在合同中明确为80万元似乎也说得过去,如此一来大家当期的收入和利润数据就都更好看了……

牛市来了?如何快速上车,金牌投顾服务免费送>>