来源:股市荀策

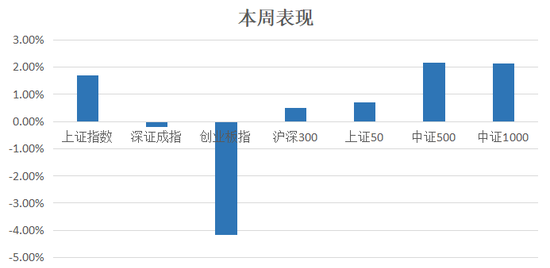

核心结论:①发债计划显示,8月第三周债券净融资额将创年内新高,730政治局会议定调的积极政策正在落地。②今年宏观背景类似10年,行情也如此,先抑后扬,盈利支撑后半场更精彩。③风格更加均衡,从独乐乐走向众乐乐,兼顾智能制造和传统中下游制造。

独乐乐到众乐乐

《骤雨不终日-20210801》和《下半场更精彩——再论今年类似10年-20210808》中我们分析了今年宏观背景、股市节奏与2010年的相似之处,提出730政治局会议政策基调已变,市场迎来机会,且结构更均衡,从独乐乐走向众乐乐,本文进一步跟踪分析政策的进展及市场的演绎。

1.宏观政策正在发力中

730政治局会议中宏观政策基调已经转向更积极,目前市场的疑虑是政策的节奏和效果,即今年下半年能否看到政策落地和见效,我们分析下稳增长政策的进展。

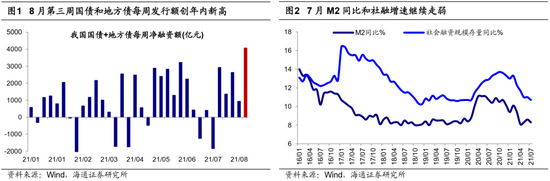

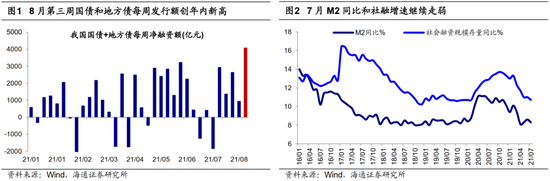

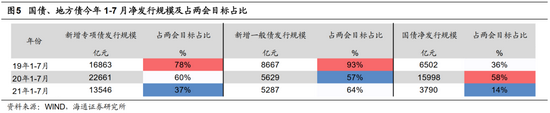

财政政策方面,债券发行量已经出现加速现象。今年1-7月地方新增一般债总发行规模5287亿元、新增专项债总发行规模13546亿元、国债净发行规模3790亿元,分别占政府预期目标的64%、37%、14%,而2020年为57%、60%、58%,2019年为93%、78%、36%,今年相比于过去两年债券发行进度明显偏慢。7月30日中央政治局会议表示 “合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量”,目前跟踪分析显示后续债券发行正在提速。在债券发行后,总发行量需要扣除到期偿还量得到债券净融资额,这才是弥补财政赤字的主要来源,也是跟踪财政政策发力程度的重要指标。今年8-12月预算内净融资规模还剩下4.76万亿,是去年同期的1.2倍,其中地方债净融资额有2.38万亿元,国债净融资额有2.75万亿元(按照中央财政赤字约100%由发行国债弥补估算)。那么如何跟踪债券净融资额的边际变化呢?我们认为可以跟踪每周债券净融资额变化。截止8月14日,8月前两周债券净融资规模分别为2637亿元、936亿元,根据Wind数据汇总8月第三周债券净融资规模预计提升至4076亿元,将创今年以来单周债券净融资额新高。那么,8月前三周债券净融资规模为7649亿元,而7月仅为2395亿元,债券净融资规模开始逐步放大。

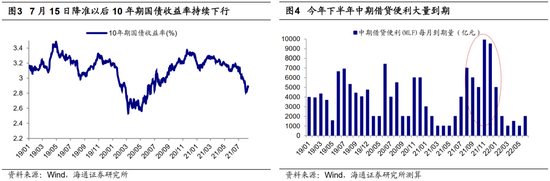

货币政策方面,预计货币供应增速望回升。730政治局会议提到“稳健的货币政策要保持流动性合理充裕,助力中小企业和困难行业持续恢复”,延续了430 政治局会议的定调。8月9日人民银行发布2021年第二季度中国货币政策执行报告,“将坚持稳中求进工作总基调,保持货币政策稳定性,增强前瞻性、有效性……保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,保持宏观杠杆率基本稳定”。7月M2同比为8.3%,低于前值8.6%和预期值8.7%,7月社融存量同比为10.7%,低于前值11.0%,而21Q2名义GDP累计同比16.55%,相对而言当前M2同比和社融增速略偏低。根据Wind一致预期,2021年我国实际GDP同比为8.6%,名义GDP同比在11%左右,预计与之相匹配的年内M2和社融同比增速有望回升。未来几个月,我们认为年内还将有一次降准转换MLF。今年8-12月MLF集中到期,累计到期量达到3.75万亿元,7月降准释放了1万亿资金,部分用于置换MLF,当前MLF余额仍然有5.1万亿,年内通过再次降准置换MLF的可能性较大。7月央行降准预示货币政策态度转宽,如果未来年内再次降准,货币政策环境将进一步宽松。

2.市场从结构分化走向均衡

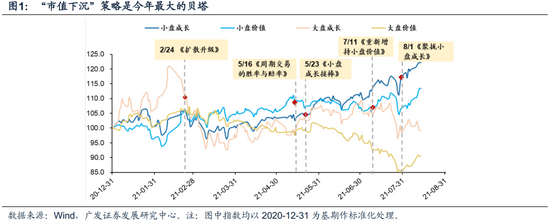

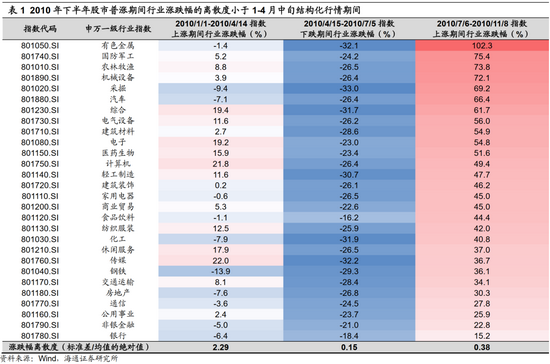

今年初至今类似10年上半年,市场结构性分化。我们在《下半场更精彩——再论今年类似10年-20210808》中分析过,今年的宏观背景和行情节奏均类似2010年。以沪深300刻画,2010年上半年是结构性行情,科技及新兴行业涨幅居前,而钢铁、化工、采掘、有色等行业则跌幅较大。行业涨跌分化背后源自10年上半年逐渐加大的经济压力,因此相关传统行业在经济增速放缓后承压。类似2010年上半年,今年年初至今行情分化明显,沪深300累计下跌6%,而同期创业板指上涨19%并创19年以来新高,主要源自上半年经济增速持续低于预期,21Q1实际GDP增速为18.3%,低于预期的18.4%,21Q2增速7.9%,低于预期的8.5%。从行业层面看,与2010年相比,GDP的结构由当年的投资为主转向了现在的消费为主,2010-19年消费占GDP的比重平均为60%,而今年的消费一直较弱,基建和地产投资也不强,因此今年以家电、机械设备等为代表的传统中下游制造业调整明显。与此同时,新能源车销量不断超预期,芯片供给不足,硅料价格压力缓解等原因使得新能源车、半导体、光伏等科技板块景气度不断上行,股价的表现也更强。

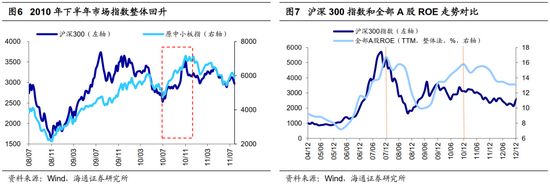

参考10年下半年,接下来市场机会望扩散。2010年7月之后股市迎来普涨行情,7-11月沪深300和中小板指一起上涨,沪深300最大涨幅45%,中小板指涨50%。从行业层面看,到了2010年下半年随着经济改善超出市场预期,传统行业也迎来了补涨,进而使得当时的A股从结构行情扩散到全面牛市。展望今年接下来的行情,在宏观政策偏松背景下经济基本面有望超预期。当前21Q3和Q4实际GDP的Wind一致预期当季同比增速分别为6.3%和5.2%,与2010年下半年宏观数据最终超预期类似,今年后续时间内经济也存在超预期可能。以沪深300指数来刻画,本轮牛市开始于2019/1/4,按照历史经验,牛市起于流动性宽松,终于盈利拐点出现,我们19年初以来一直提出本轮牛市有望持续3年左右,目前还没有走完。历史规律显示股市指数的高点通常略提前于盈利指标高点,比如:05/06-07/10牛市期间,沪深300指数高点在2007/10,ROE(TTM,下同)高点在07Q4;08/10-10/11牛市期间中小板指高点在2010/11,ROE高点在10Q4;12/12-15/06牛市期间创业板ROE高点在15Q4,但由于清查配资等去杠杆因素,创业板指在2015/06出现高点。按照盈利本身的周期规律推测,历史上A股ROE上行周期平均持续7个季度,由此我们预计本轮ROE高点将出现在明年一季度。

3.应对策略:独乐乐到众乐乐

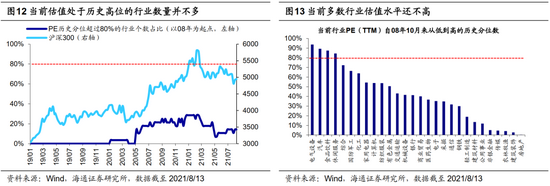

当前多数行业估值尚未达到历史高位,根据历史规律本轮牛市还没有结束。回顾历史可以发现,牛市往往在多数行业估值抬升到历史高位后才会结束,具体可以参考07年和15年,主要因为05/06-07/10和12/12-15/06两轮牛市期间指数涨幅大,并且资金面呈现出显著的牛市特征,与目前的市场环境较为类似,借鉴意义更强。我们以各行业PE(TTM,下同)历史分位数来衡量行业的估值热度:07年牛市走到中后期时,在07/01时28个申万一级行业中仅有食品饮料、国防军工和农林牧渔三个行业PE历史分位数(以02年为起点)超过80%,而到了07/08 PE历史分位数(以02年为起点)超过80%的行业数量占比高达96%,07/10沪深300指数见顶时该占比仍有80%;同样,15年牛市到中后期时,在15/01时28个申万一级行业中PE历史分位数(以08/10为起点)超过80%的行业数量占比仅为32%,随后估值热度不断扩散,15/06牛市结束时该占比达到最高的96%。而当前多数行业估值水平并不高,截至2021/8/13 PE历史分位数(以08/10年为起点)超过80%的行业数量占比仅为14%,即便是今年2月该占比也不到30%。可见目前行业估值分化依然明显,大部分行业的估值依然处于相对低位,因此从历史规律来看,多数行业估值没有达到历史高位,本轮牛市还未结束。这个分析也意味着,前期涨幅较小,估值分位数不高的行业未来有望上涨,即市场风格更均衡,从独乐乐走向众乐乐。

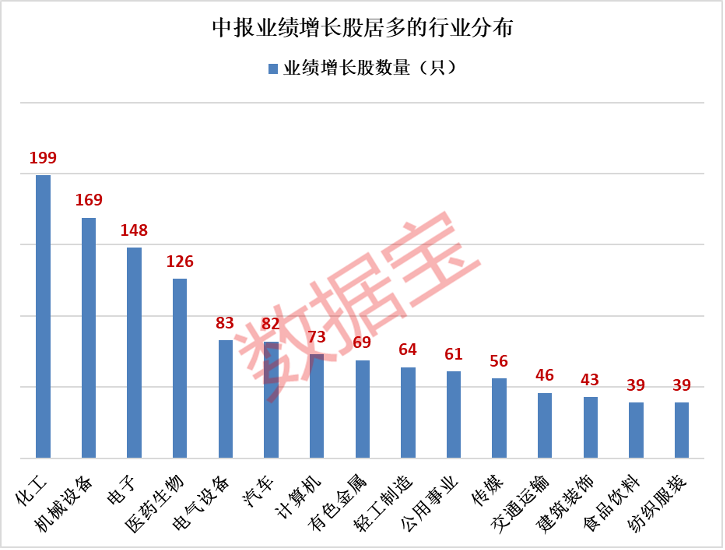

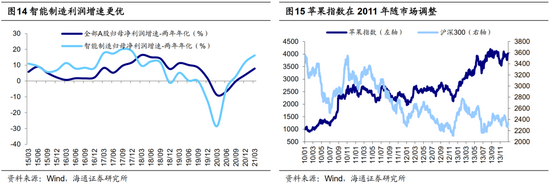

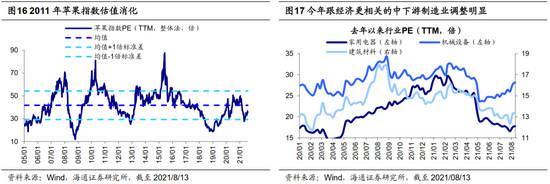

智能制造仍然将维持强势,同时关注中下游传统制造业修复性机会。今年3月下旬开始到5月中旬我们撰写了《中国智造系列报告1-5》,一直坚定看好科技赋能的智能制造业,具体包括三类:①信息技术的应用:包括半导体、人工智能、物联网、云计算等领域,预计2021年归母净利润增速将达61%、52%、62%、38%;②新能源技术的应用:包括新能源车产业链、智能汽车等领域,根据海通分析师预测2021年销量有望冲击280万辆、同比增长超过100%。③传统制造技术改进与升级:包括智能家电、工业机器人等领域。目前,硬科技的智能制造景气度高已经成为市场共识,主要的焦点是如何看待高估值。我们前期报告分析过,可以借鉴2010-11年的苹果手机产业链,结论是今年高景气的硬科技会维持高估值,未来消化估值需看市场环境,关注明年。

除此之外,《骤雨不终日-20210801》开始,我们强调重视传统的中下游制造业,如工程机械、建材、家电、食品饮料等,这些行业前期表现疲软,是因为上游原材料涨价和下游需求疲软共同压缩了传统制造业盈利。而这两点接下来都会改变,从成本端看,730政治局会议提出“纠正运动式’减碳’ 。。。保供稳价”,目前以铜为代表的原材料价格已经下跌,下半年PPI同比增速也有望逐步回落。从需求端看,随着下半年专项债和国债发行加速,基建投资同比增速有望回升;同时随着政策发力刺激经济,居民收入逐步改善,社消零售增速将回升。经历前期回调,中下游传统制造业估值和盈利匹配度不错,截至2021/8/13家电PE(TTM,整体法,下同)为18倍,对应08/10年以来分位数为54%,食品加工为31倍、41%,机械为28倍、42%,建材为13倍、14%。

风险提示:通胀继续大幅上行,投资时钟提前进入滞胀期。

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>