01

一周市场

数据来源:Wind,东海基金整理

数据截止时间:2021年8月14日

股市

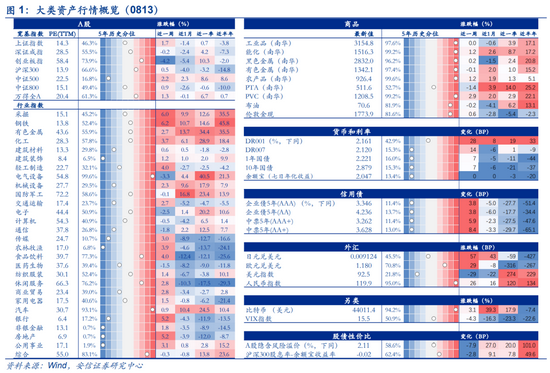

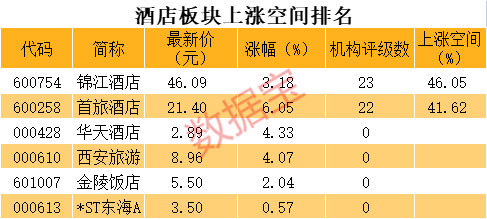

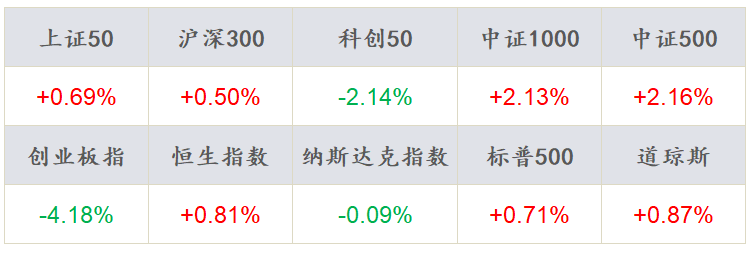

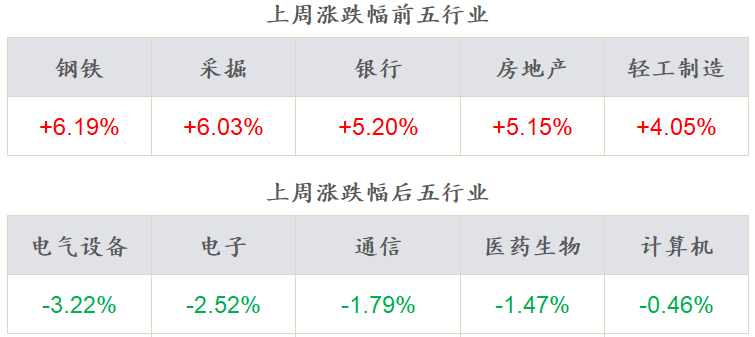

权益市场上周继续收涨,成交量维持高位,各指数涨多跌少。成长价值风格发生转换,国证成长下跌1.07%,国证价值上涨3.69%。行业板块中,钢铁、采掘、银行、房地产、轻工制造等涨幅靠前。

债市

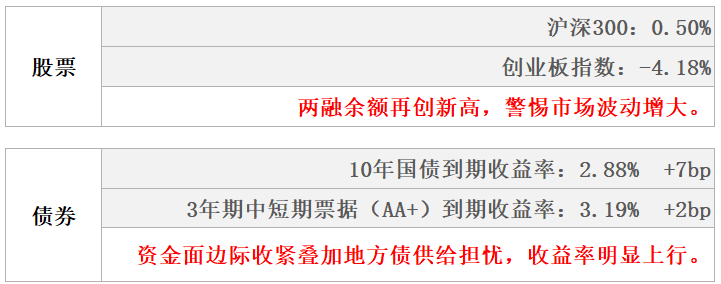

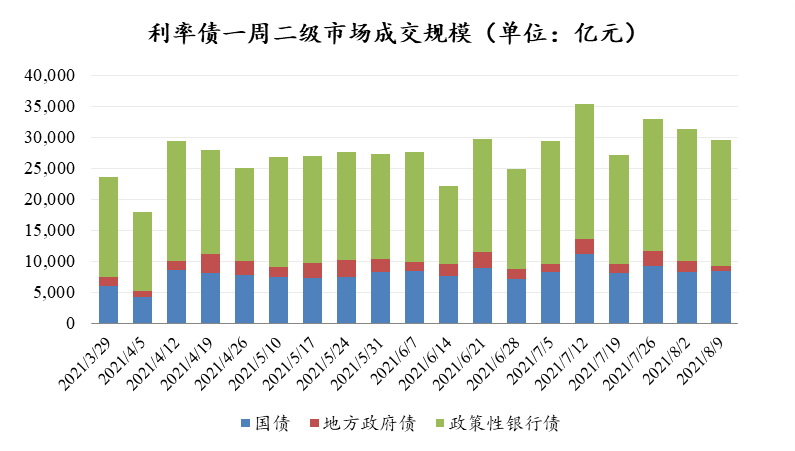

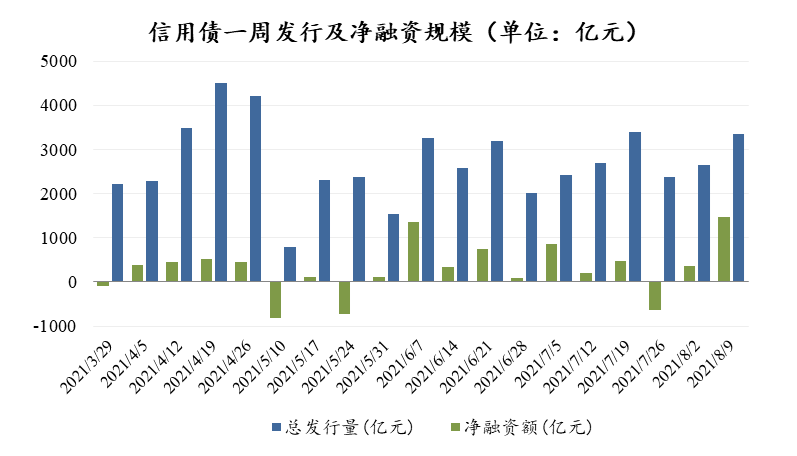

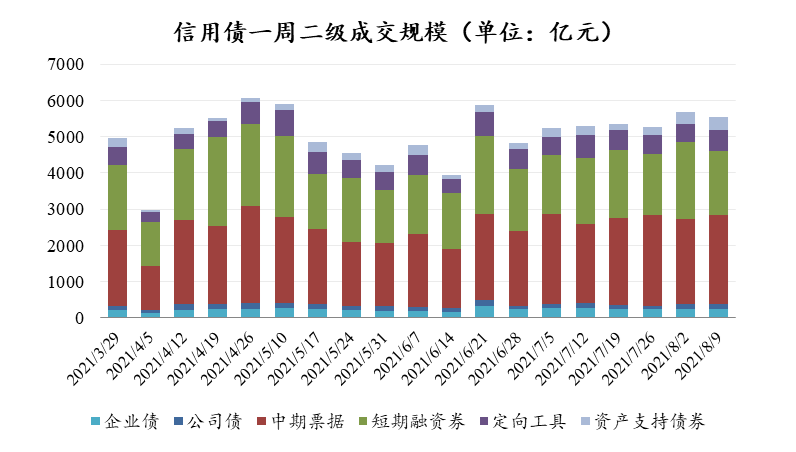

受资金面收紧和地方债供给担忧的影响,上周各期限利率债收益率在经历了前期的下行后出现明显调整。公开市场连续五个工作日有100亿元逆回购到期,央行均悉数进行等额续作,无资金净投放。信用债发行规模和净融资均较前一周有所增加,二级成交略有减少。

02

权益市场

市场策略

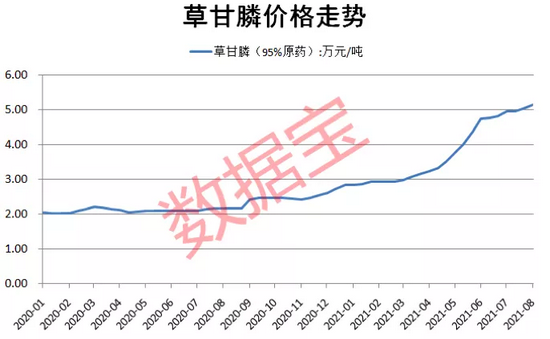

1)CPI食品项较6月降幅扩大2PCT,成为CPI的主要拖累;4-7月CPI同比位于1%附近,考虑到2020年8-9月猪价基数较高,预计短期CPI大幅回升概率较小。PPI上涨主要动力来自于油、煤炭以及农产品;短期看油价高基数已经逐步显现,煤炭价格环比动能减弱,但是供需略错配的格局短期难以出现显著改观。

2)7月社融明显回落,季节性之外,是严监管+弱需求的共同结果。结合Q2货币政策报告,下半年货币政策稳中偏松,市场预期下半年降息(准)的增多。我们认为,防风险、严监管仍是大方向,关注控房地产、地方债务化解、问题企业处置和压表外等等;因而下半年大概率信用总体仍偏紧,节奏上社融增速可能Q3末见底、Q4再逐渐走高,要紧盯地方发债节奏。

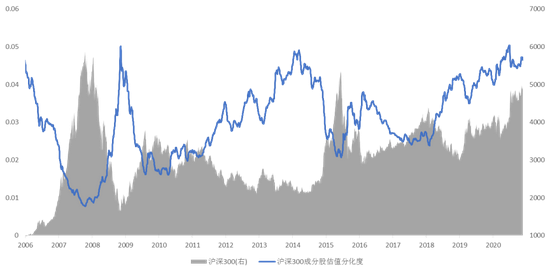

3)观点维持:预计市场波动将增大,建议自下而上选择短期增长更优的方向。市场讨论热点围绕三个方面:政策+景气角度仍是短期市场演绎的主要逻辑,新能源+新能车+军工+半导体大概率仍然是主要方向,尽管近期有所调整,景气度角度逻辑并没有破坏;可逐步关注跌出性价比的领域,存在预期反转的行业,包括医药、家电;赛道相对不拥挤的方向,周期+中证500。我们认为,双创在2021年维度的盈利相对优势仍然存在,中报期市场对于盈利向下容忍度较低,“茅”相关方向“似乎”已经拥有性价比,但是阶段性底部确认的时间周期难以确定。

指数表现

数据来源:Wind,东海基金整理

数据截止时间:2021年8月14日

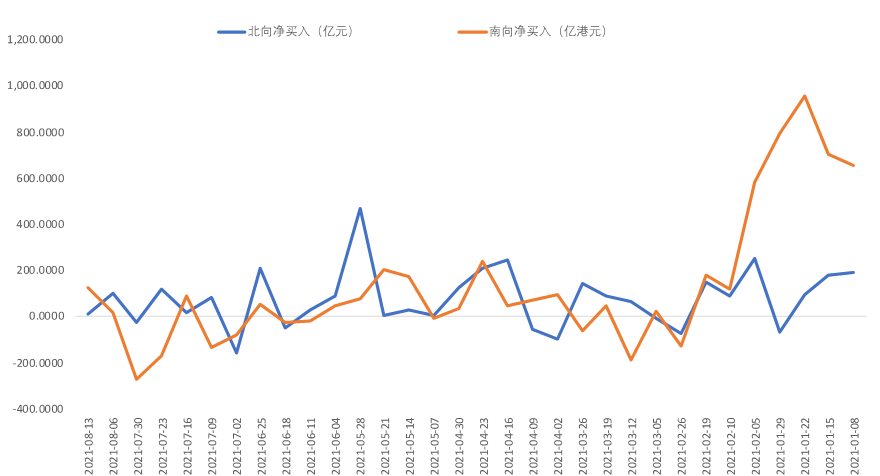

资金流向

数据来源:Wind,东海基金整理

数据截止时间:2021年8月14日

市场动向

上周五个交易日,A股收涨,成交量继续维持高位,各指数涨多跌少。沪深300指数上涨0.50%,创业板下跌4.2%,上周两市融资融券余额再创新高,达到1857亿元,相较于前一周收盘增加1.4%。行业板块上周多数上涨,其中钢铁、采掘、银行、房地产、轻工制造领涨,电气设备、电子、通信、医药生物、计算机领跌,“茅”指数下跌2%。

资金流向来看,上周北向资金合计净流入13亿元,本周南向资金大幅净流入122亿港元;行业资金方面,北向资金流入前五行业分别为机械设备、家用电器、医药生物、钢铁、公用事业,流出前五行业分别为食品饮料、电气设备、电子、银行、休闲服务。

03

债券市场

资金面

上周公开市场连续五个工作日有100亿元逆回购到期,央行均悉数进行等额续作,上周无资金净投放。资金利率大幅上行,资金面边际收紧。

具体来看SHIBOR隔夜利率收于2.18%,较前一周上行32BP,SHIBOR 7天期收于2.20%,较前一周末上行20BP;DR001加权均价收于2.16%,较前一周末上行28BP,DR007收于2.19%,较前一周末上行20BP。

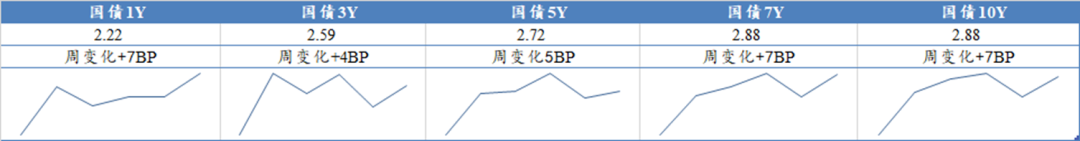

现券走势

受资金面收紧和地方债供给担忧的影响,上周各期限利率债收益率在经历了前期的下行后出现明显调整。

具体来看,1年、3年、5年、7年和10年期的国债收益率分别收于2.22%、2.59%、2.72%、2.88%和2.88%。

数据来源:Wind,东海基金整理

数据截止时间:2021年8月14日

上周信用债发行规模和净融资均较上周有所增加,二级成交略有减少。

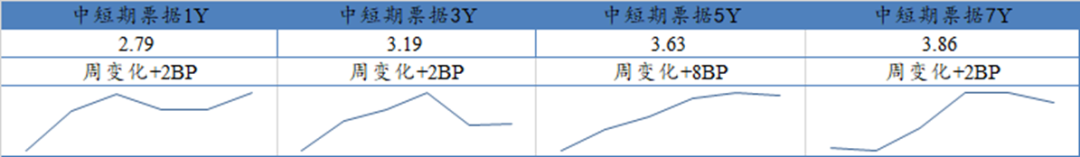

收益率方面,上周信用债收益率全面上行,以AA+中短期票据为例,1年、3年、5年和7年期收益率均较前一周末上行2BP、2BP、8BP和2BP。

数据来源:Wind,东海基金整理

数据截止时间:2021年8月14日

04

一周要闻

7月CPI、PPI超市场预期

7月CPI同比上涨1.0%(预期0.8%),环比增长0.3%涨幅扩大0.7%,从数据看,价格环比上涨主要受非食品价格上涨影响。7月份,非食品价格环比由上月持平转为上涨0.5%,影响CPI上涨约0.37个百分点,其中工业消费品价格上涨0.4%,主要由于汽柴油价格上涨较多,分别上涨3.5%和3.8%;7月PPI同比上涨9.0%(预期8.8%),环比上涨0.5%涨幅扩大0.2%,主要受原油、煤炭及相关产品价格大幅上涨影响。

7月进出口数据低于预期

7月末M2余额230.22万亿元,同比增长8.3%,增速比上月末高0.3个百分点,比上年同期低2.4个百分点;人民币贷款余额186.58万亿元,同比增长12.3%,增速与上月末持平,比上年同期低0.7个百分点。初步统计,7月末社会融资规模存量为302.49万亿元,同比增长10.7%;7月社会融资规模增量为1.06万亿元,比上年同期少6362亿元。

05

宏观日历

8月16日(周一)

中国7月工业增加值,当月同比:前值8.30%

中国7月社会消费品零售总额,当月同比:前值12.10%

中国7月固定资产投资,累计同比:前值12.60%

作者:东海基金研发策略团队