反做空信息中心研究为尚

作者|刘工昌

8月2日,2021年《财富》世界500强排行榜正式发布。新希望控股集团有限公司公司以316.057亿美元的营业收入、5.15亿美元的利润位列榜单第390位。这是归类于“食品生产”类企业中唯一的中国上榜企业,也是四川本土首个世界500强企业。

新希望集团是一家涉及饲料、乳制品、化工、金融、地产的大型集团,是我国最大的饲料生产企业、最大的农牧企业之一。它拥有1000多家分(子)公司,员工近15万人。凭借着集团近几年来的突出业绩表现,其开创者刘永好身价最高时一度飙升至1700亿。不过在最公布的2021福布斯富豪排行榜上,刘永好的财富已缩水至121亿美元(约合人民币784亿),仍然是四川首富。

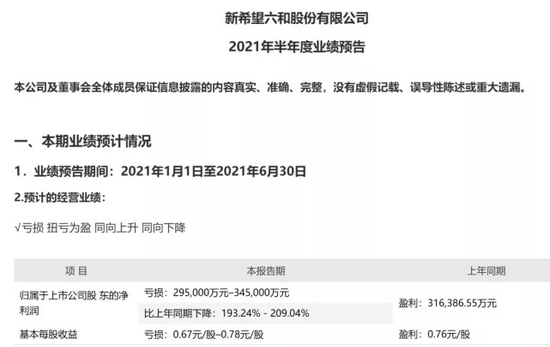

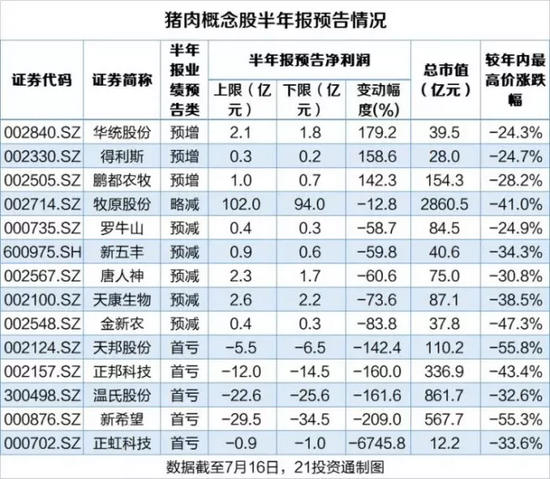

但就在新希望入围世界500强的前夕,今年7月,新希望发布2021半年度业绩预告,在报告期内,新希望预计亏损29.5亿-34.5亿元,同期下降193.24%-209.04%。

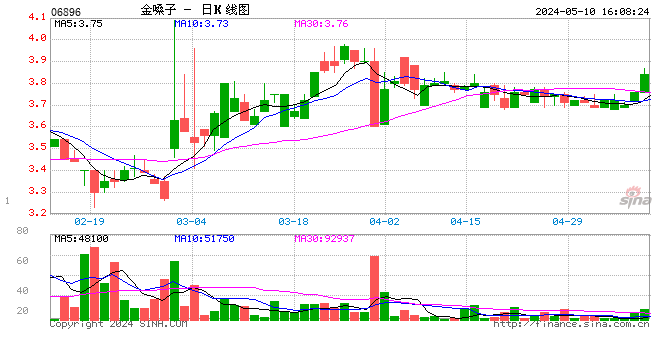

新希望股价闻讯大跌。

截止8月11日新希望股价暴跌10%以上,市值为554.6亿左右。

这是新希望上市23年来,首次出现半年度业绩预告亏损。看到这份亏损,我们也不知道8月2日入围世界500强的那个5.15亿美元的利润是怎么来的。

回看新希望近来的股价走势,与去年9月创造出的42.2元新高相比,如今已经下跌了近七成,相当于进行了2次腰斩,总市值缩水了1300多亿。

有人说,新希望走向绝望。这也许有些危言耸听,但其面临严重的危机,应该是事实。

新希望地产的千亿负债

截至2020年末,新希望地产的总负债金额为1113.9亿元,与上年同期相比增长了213亿元。其中,短期借款5.8亿元,与上年同期相比增长了184.79%;应付票据为9251.17万元,同比增长204.17%。

注意,这仅仅是新希望的地产负债。

表面看来,以2020年末数据看,新希望地产以66%的净负债率,66.5%的剔除预收后的资产负债率和1.94现金短债比,新希望地产三档全绿,似乎处于绝对安全状态。

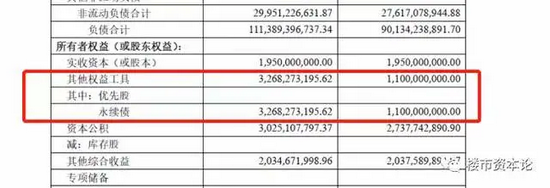

但楼市资本论从债券年报中发现,有“明股实债”之称的永续债在新希望地产的报表里正在大幅走高。2018-2020年底分别为6亿元、11亿元和32.68亿元。若把永续债算到总负债里,根据公式,扣除预收账款资产负债率=(负债-预收账款)/(总资产-预收账款),这一指标已“转红”,高达72.36%。同样,其净负债率也将变为84.6%,比实际净负债率大幅增长16个百分点。(1)

这是什么意思呢?就是新希望每年把一部分债务以股权形式摊薄于整体债务中,有效的避免了其第二档,剔除预收后的资产负债率的转红。但这账面上是好看了,却要因此付出比普通债券更高的利率,更沉重的代价。

面对这千亿负债,新希望地产究竟有没有能力偿还呢?

表面看起来,新希望地产销售额从2015年的73.66亿元,连续5年高速增长,于2020年突破千亿。

但据克而瑞发布的数据显示,2020年新希望地产全口径销售金额1031亿元,行业排名第40;权益销售金额537.7亿元,行业排名第55。以此计算,新希望地产的销售权益占比为52.15%。进入2021年,还在下降。

权益销售额是房企按项目持股比例应占的销售额。现在很多开发项目是由两家甚至多家开发商共同开发建设销售的,很显然凡是参与的都有份,合约销售额*权益份额=权益销售额。通俗的讲,权益销售额就相当于纯粹的由该房产企业独自销售的房产额,较高的权益销售额比例,带来的往往是较高的销售回款率,去化周期快,资金回笼快且利用效率较高。反之则相反。

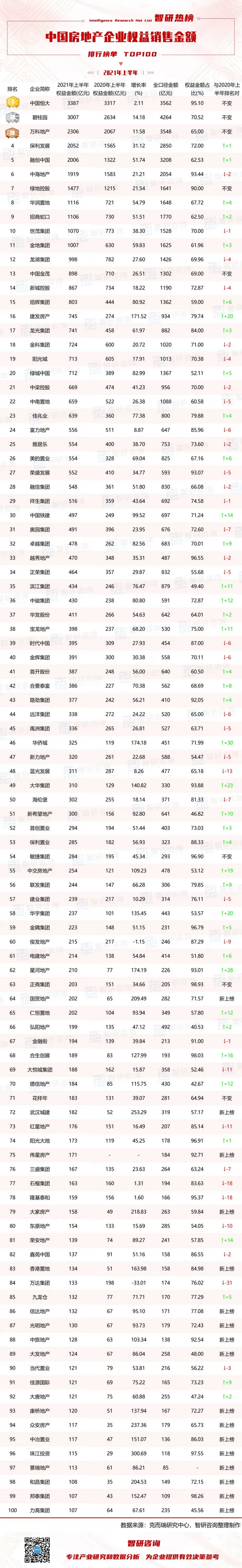

近日,克而瑞研究中心发布全国地产企业销售TOP100排行榜。依据榜单可知:中国恒大以3387亿元权益销售金额蝉联榜首,碧桂园紧追其后,权益销售金额为3007亿元,万科地产权益销售金额共2306亿元。权益比例高意味着项目利润大部分归属于公司股东,受侵蚀较少,19家企业权益销售金额占比高于90%,21家企业权益销售金额占比不足60%,还有7家企业权益销售金额占比低于50%,借助合作开发规模扩张虽快,但代表公司发展质量的利润等维度,最终还是取决于权益销售金额。

新希望地产以640.8的总销售额居35位,300亿的权益销售额居51位,其46.82%的权益销售比例排名,相比权益销售比例最高的恒大,新希望连一半都没赶上。

这意味着上半年新希望640.8亿的地产销售额中只有不到一半的销售额归自己所有。也就是说,新希望地产要以300亿的销售额来应对上千亿的负债,可想压力之大,当然这个负债不说都在今年一年要还的,但无论怎么说,压力不低。要知道,这个300亿不是纯利润,刨去各种花费,纯利润能剩下多少。

据亿翰智库调查,2020年行业毛利润率整体呈下降趋势,E50房企普遍保持在20%-25%之间,行业的毛利润率目前应该已经接近或者处于微笑曲线的下端。(2)

以新希望这半年300亿的销售额,其利润大致在60--75亿之间,以如此利润应对如此债务,其压力可想而知。

新希望服务的上市豪跌

对地产来讲,所谓的服务大多就是物业管理。近年来地产巨头们纷纷掀起了物业上市风。恒大物业与恒大地产市值基本相当,而碧桂园物业则是母公司的近两倍,新希望无疑看到了这一美好前景。

5月25日消息,新希望服务香港上市,股价平开,报3.8港元。新希望服务发布公告,公司发行2亿股股份,每股定价3.8港元,每手1000股。

但资本市场似乎并不买账。截止08/1115:48:06,03658 新希望服务股价为2.26港元,仅为原发行价的59%左右,下降了41%。为什么会这样呢?

我们再回过头来看。

据新希望服务2020年度报告显示,公司前四季度净利润1.10亿元,同比增长71.88%;营业收入5.88亿元,同比增长54.33%;公司总资产5.91亿元,同比下降55.16%。(3)

利润增长,营业收入增长,结果公司总资产下降一半多,这令人很难看得懂。但投资者比普通观众精明。

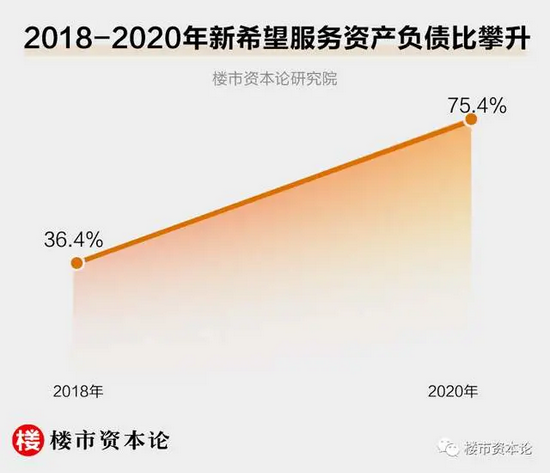

新希望服务的资产负债比率从2018年的36.4%大增至2020年的75.4%,这在以轻资产优势著称的物管公司实在不占优势。此外,2018-2020年,新希望服务分别向股东宣派及支付股息0元、850万元和3.157亿元。特别是上市前给股东大笔套现,使账面资产净值大幅减少,也是资产负债比大幅攀升的原因。

这里所谓的轻资产优势实际上就是物业管理的共性,坐家收费,不管你要不要住,在外人看来,这几乎是风险收益很高的行业,碧桂园、恒大的物业才有如此天量估值,可新希望却有着超越楼市红档的负债率,这就叫人看不懂了,难道新希望的物业管理请的都是高薪白领,才导致的负债率如此之高?

后来终于知道,新希望在2020年给股东突然支付如此巨量股息,是其负债高的根本原因。为什么要这样呢?

后来原因都知道了,为了2021年的上市,大股东不要抽走资金,只能提前发付股息,来安抚他们。

主业遭遇养猪亏损

新希望是以饲料供应闻名,这被称之为其主业,现在名曰新希望六和。

7月15日,新希望公告称,上半年预计经营业绩为亏损,报告期内归属于上市公司股东的净利润预亏29.5亿-34.5亿元,比上年同期下降193.24%-209.04%。其股价已创下2019年初以来的新低。

除了亏损,主业负债率也是高企。

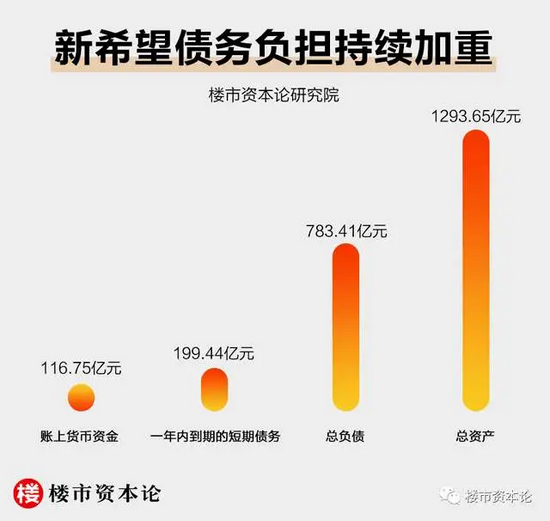

截至今年一季末,新希望总资产为1293.65亿元,总负债783.41亿元,净资产510.24亿元,资产负债率60.56%。这个杠杆水平已高于行业平均水平。

值得注意的是,近两年来新希望的长期借款规模迅速增长,由2019年末不足50亿翻了6倍增长至306.23亿,债务负担持续加重。

除此之外,新希望还有377.08亿流动负债,主要为短期借款,其一年内到期的短期债务有199.44亿元。短债规模持续攀升,而其账上货币资金仅有116.75亿元,不足以覆盖短债,存在一定短期偿债压力,所有这一切足以说明,新希望的流动性已很紧张。

就新希望目前遭遇的三大窘境而言,最先有可能解套的可能是新希望服务,尽管外界目前很难窥见其负债如此重的真实原因,但相信只要理顺管理,股息发放不再那么豪放,其回归正常应不是问题。但另两样则将遭遇目前看来很难解脱的压力。

首先是新希望地产,高达千亿的负债,权益销售半年不过超300亿的额度,怎么偿还?新希望地产成立的时间很早:1998年,和碧桂园恒大差不多的年纪。公开数据显示,2012年,新希望地产的销售额在15亿左右,2013年增长到20亿出头,2014年接近50亿,2015年70多亿。

到2015年,新希望地产销售仍不足百亿,此时的新希望地产秉承的仍是稳健谨慎的经营策略,总数不大,但都在健康之列。

2014年,新希望房地产事业部总裁曾德浩离职,集团原办公室主任32岁的张明贵接棒,换血之后,新希望地产脚步更快了。2016年销售额145.60亿,增速翻倍;2017年销售额171.12亿,稍有放缓;2018年316.63亿,又接近翻倍;2019年,根据克而瑞数据统计,新希望地产全口径合同销售额增至735.9亿,2翻了一倍多!2020年销售1039亿(权益金额537.7亿元),直接上千亿。

与销售额直线上升相呼应的是其扶摇直上的负债率。

2020年4月底,新希望地产发布公司的债券2019年年度报告显示,截至报告期末,短期借款2.03亿元,同比增加307%。公司应付票据30.41亿元,同比增加314.17%。应付债券17亿元。而2018年同期为零。

截至2019年末,公司总负债金额为838.7亿元,而2017年和2018年底这个数据分别为415.11亿元和545.95亿元。

这份债券年报还透露了一个信息:新希望地产归属母公司股东净利润15.79亿元,同比下降13.19%,近几年罕见。

到2020年末,新希望地产的总负债金额为1113.9亿元,与上年同期相比增长了213亿元。

如此沉重的负债率主要应归结为其拿地金额的高涨。根据克而瑞统计数据,2017至2019年,新希望地产分别斥资187亿、287.2亿、407.9亿购买土地, 2018、2019年连续两年在业内位居前50。

以新希望地产如此体量,甚至在一些地方敢拿下地王。2020年4月,新希望地产击败金地、保利等17家房企,以23.6亿元的价格拿下佛山里水洲村地块,溢价率约48%。据了解,这是佛山历史上第二高楼面单价地块,折合楼面价约18252元/平方米(已扣除11930平方米配建)。新希望地产拿地之豪迈,已超佛山本地享誉全球的巨无霸碧桂园。

也正是如此,中指研究院数据显示,新希望地产2019年拿地金额为319亿元,行业排名第28,远高于其体量排名。

2020年,新希望拿地金额250亿元,较之于前两年确实有放缓迹象,但排名却升至第40,继续展现了逆势扩张的惯性(4)

新希望地产与房企巨头碧桂园几乎同时起步,但目前销售体量连对方的十分之一都不到,高悬的债务却又令人担心。人们不禁要问,为什么会这样?

一个根本原因就在于,新希望地产在错误的时间选择了错误的经营方式。

进入新世纪后,如果说前7年对房地产商而言,都是为了蓄力谨慎出击都可理解。但2008年后随着国际金融环境的变化,国内4万亿的体量资金投放,大量资金融入房地产,此时房地产开始了急速扩张的时刻。恒大碧桂园敏锐的抓住时机,高杠杆、高周转、高负债雷霆出击,销售额百亿千亿,一日千里,一举奠定巨头大业。

而此时的新希望房产还在如小脚媳妇走路,谨小慎微,销售额在几十亿上下徘徊,已被开着摩托飙车的碧桂园们远远的摔在了身后。

那时候的房地产来钱太快了,令所有未赶上趟的企业眼红,新希望自是如此。于是2015年其地产业火线换将,32岁的80后老总火线出击,一举搭上三高阵线,在销售终于搭上一线阵营的同时,负债也赶上了一线,而且由于体量小,背负更沉重。

新希望地产风险大到什么程度?

我们知道,地产负债主要还是依赖房产销售。2020年末,新希望地产的总负债金额为1113.9亿元,就算上半年还了点,1000亿吧,而2021年上半年其权益销售额才300亿。我们以目前被评级机构大幅降级的而恒大为例,上半年负债约5700亿,克而瑞销售权益统计为3387.1亿元(权益),恒大销售值约为债务比率的59.4%,而新希望呢,30%,还不一定到,两者差距几乎为一倍。

造成这一切的原因在于,近年宏观经济形势的变革,一方面国家严令房住不炒的方针,三道红线、集中供地等多项措施对房地产行业前些年的激进进行了有效遏制。另一方面对房地产赖以生存的融资环境进行了严格限制,国家多次重申资金要往实体经济倾斜,使得房地产行业融资环境与前些年已有天壤之别。而新希望地产不合时宜在这样的时刻选择高调出击,自是其导致现有局面的根源所在。

新希望主业亏损具有极强的时令性。

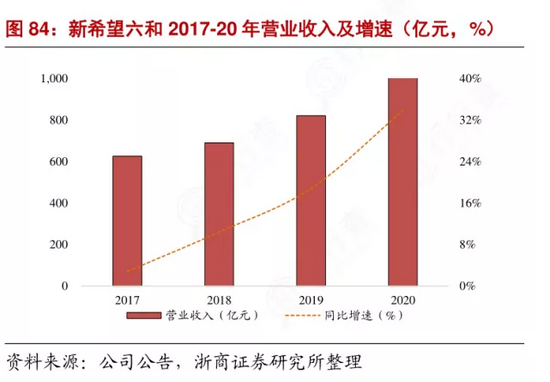

数据显示,2013年,新希望六和总营收693.95亿元、归母净利润18.99亿元。

虽然中间利润曾创下7年最低值,但到了2020年,该公司已经实现营业收入超千亿的水平,较2013年分别增长约58%。归母净利润更是实现翻倍增长,达49.44亿元。

作为公司的核心业务,2018年,饲料收入394.19亿元,同比增长10.83%,占营业收入的比重为57.07%,是公司收入的第一大来源。

2015年起,新希望开始对农牧产业经营方向作出了调整。2016年,确立了发展生猪业的战略方向。2015年至今,采用“公司+规模农户”等方式大力发展养猪业务,公司近年来养殖量出现快速增长。2019年1月,生猪出栏率更是同比上涨了50%。未来的3-5年,生猪业务将是新希望业绩增长的核心推动力,仍将保持着每年50%的增速增长。

2020年的业绩翻转,主要有疫情期间猪肉价格飙升的缘由。

据了解,新希望原规划目标是2020年出栏800万头,2021年1500万~1800万头,2022年2500万头。

养的猪产能是上来了,但肉价却下去了。

据国家统计局公布的上半年中国经济数据显示,六月全国平均猪价仅14元左右,价格下降了19.3%,远远低于养殖成本。也有业内人士预估,猪肉价或将从年初的“40元时代”回到“10元时代”。

猪肉远远低于养猪成本,也就是说,养得越多,亏得越多,但养之后如果销毁,将血本无归,所以产能又不能轻易减少,只能越养越亏,这么挺下去。

照理说新希望的业务除了养殖,还有主业“饲料”。但可惜的是,猪肉价下了,养猪的饲料却还在涨。

以玉米为例,这期间价格突破了五年内新高,从而导致新希望的生猪养殖成本上涨。亏损就无法避免。

更可怕的是,猪肉下跌的趋势似乎不能阻止。

2020年,唐人神董事长陶一山曾表示:“2022年,国内肉价将跌到10块。我更悲观,届时肉价跌到4-5块都是完全可能的。”(5)

这对极其依赖养猪的新希望来说,无疑是沉重的一击。

总起来讲,横在新希望前三道坎:服务尽管目前负债率高,股票近乎腰斩,但只要管理与处理得当,迈过去还是容易的。主业六和可能还得过上两三年苦日子,但问题也不是太严重,咬牙挺过去,同时抓紧时间转型,至少使得业务不能过度依赖生猪的饲养宰杀,应该说是可以度过去的。最难拿捏的其实是这些年进展最快的地产业,如此低的销售量要应对如此高的债务,而且外界环境又如此严酷,指望地产完全放开已断无可能,怎么过去,谁也说不清。

新希望还有希望吗

但是,新希望毕竟是深耕于饲料行业的老牌企业。

刘家四兄弟在自家阳台上养鹌鹑,卖鹌鹑蛋,到正式开办良种场,筚路蓝缕,新希望经历了无数难以想象的挫折都迈了过去,并且一直图变。

从上世纪80年代到新世纪第二个10年开始,中国肉食消费从相对奢侈的额短缺时代到相对过剩的满足时代,饲料行业持续了近30年的增长,包括新希望在内的企业同期获得了巨大增长。

但自2012年之后,因行业产能过剩、需求减少以及原材料价格上涨等多方面的原因,中国饲料行业增长空间已变得十分有限。根据2016年年报,新希望饲料、肉食品、养殖、商贸和其它五大业务分别占营业收入比为57%、29%、5%、7%和1%左右。

在这一背景下,作为国内饲料行业龙头企业的新希望率先提出转型,即向下游产业链延伸,从单纯的饲料销售向养殖基地和终端食品销售扩张,力争成为一家农牧业的综合服务商。

从饲料起家的新希望,在既有模式不能继续支撑企业发展的情况下,提出了延伸产业链,向养殖端和消费端延伸。但饲料业务始终是公司的主导业务。2017年上半年,其养殖和食品业务合计实现营业收入142.1亿元,占公司汇总营业收入达37.44%,而饲料业务占主营业务比仍超过50%。(6)

通过对饲料业务的产业链延伸,新希望对养殖环节的掌控力度优势更大,饲料、养殖的协同还提升了饲料业务的盈利能力,产品结构更加均衡,也增强了公司的竞争力。饲料-养猪-屠宰全产业链覆盖,使公司风险控制能力增强。2018年,非洲猪瘟在国内爆发,这种行业一体化的优势和价值就显露出来。2018年度,猪产业收入32.25亿元,同比增长27.85%,实现逆市上扬。

中国作为重要的猪肉消费国,具有广阔的市场,但和国外的市场相比,市场集中程度和产业化程度远远不足,未来的市场空间非常大。深耕农牧数十年的新希望,在产业间畜禽多元化与产业内农食一体化的全产业链布局下,具有一定的成本优势,且通过平台化的2b业务,使企业对养殖户更可控,从而形成有效的快速发展。(7)

2021年,中央一号文件已提出,全面推进乡村振兴、加快农业农村现代化。目前看来,新希望仍是国内同类企业中最有希望真正走在农业现代化前列的。

注释:

(1)刘永好父女艰难时刻:新希望预亏30亿,地产负债1113亿楼市资本论发布2021-07-3012:31:13

(2)2020年房企利润率普遍下行,E50房企管理层观点集中在这里新浪财经 发布时间:20-05-04来源:亿翰智库

(3)新希望服务收报2.28港元涨24.6%总市值18.6亿港元07/2817:06文章来源:乐居财经

(4)作者:等待_雨后的彩虹来源:雪球

(5)上市23年首亏,美女董事长遇困境!股民大喊“创始人快出山”来源|海西商界 作者|ADolphin

(6)新希望集团有限公司转型失败3.4亿利润背后却有300亿营收来源:885财经时间:2017-09-29

(7)新希望的蝶变史| 砺石砺石商业评论发布时间:19-05-2109:31"百家号2020影响力创作者,鲲鹏

三大炒股神器免费领取!数量有限,先到先得>>