中国基金报记者姚波

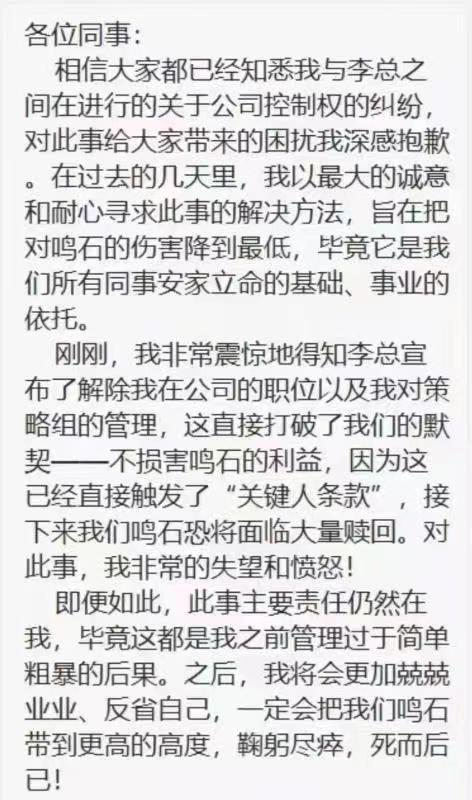

三季度,全球最大上市对冲基金集团英仕曼(Man Group)资金流入超50多亿美元,创下10年来的最高水平,叠加业绩增长助力,这家上市金融集团规模再创新高。

这家全球最大的上市对冲基金公司表示,其资产创新高达到1395亿美元,后续势头良好。在资金流入超过分析师预测下,公司股价今日开盘跳涨7%以上,有望升至2014年以来高点。

对冲基金再获资金青睐

规模近1400亿美元

英仕曼管理着一系列分散化程度很高的基金,其规模常被视为投资者看待对冲基金胃口的晴雨表。英仕曼首席执行官卢克·埃利斯指出,第三季度管理资金进一步增加,非常强劲的净流入及坚实投资业绩的推动下,净流入资金53亿美元,资产管理规模达到了1395亿美元的新高度。

数据显示,2020年底,受业绩增长及资金流入驱动,英仕曼资产管理规模达到1236亿美元,高于2019年的1177亿美元。目前公司规模较去年底已经增长了约13%。

埃利斯表示,公司积极发展的势头将持续到第四季度,就系统性长期投资和多头管理人战略而言,一些大型机构委托的客户参与度很高。公司将继续投资于人才和技术,这将支撑公司增长,为其客户提供卓越的风险调整后的投资业绩,为股东创造价值。

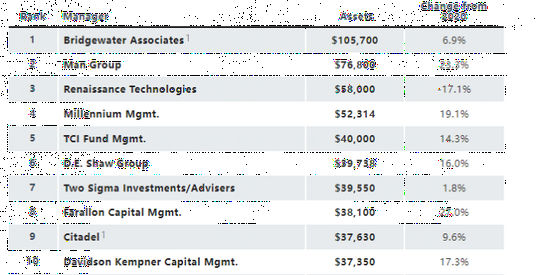

以《养老金投资》统计的可自由支配资金计算,截至今年年中,英仕曼集团已经位列全球第二,仅次于最大的桥水基金,高达23%的规模增幅也位列前茅。

不过,三季度净流入资金总额为53亿美元,但公司管理资金只增长了42亿美元。主要原因是产品受到了美元对英镑和欧元走势的影响,合计给公司带来了15亿美元的外汇相关损失。此外,公司长期产品却相对表现较弱,三季度长期投资产品的净流入为2亿美元,投资业绩为1亿美元。

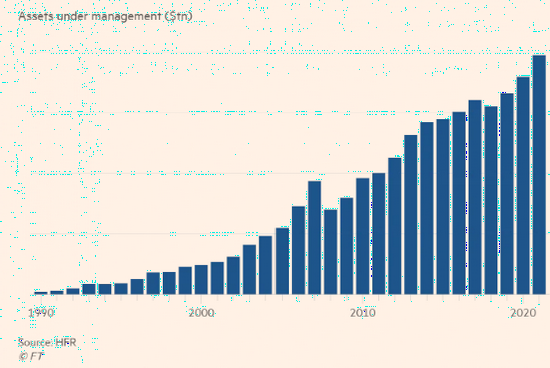

从整体来看,全球对冲基金自去年开始迎来了复苏。HFR数据显示,整个对冲基金行业在2020年的市场动荡中表现良好,回报率为11.8%,为2008年金融危机以来表现最佳的一年。今年,对冲基金的平均涨幅已接近10% ,创下20多年来最好的表现,全球对冲基金规模已创下历史新高。

起步贸易的英国量化传奇

商品领域趋势跟踪为其招牌

1783年起步于伦敦金融城、以白糖木桶贸易为生的英仕曼集团,在经过近240年的业务蜕变后,已经成为全球最大的上市对冲基金管理公司之一。集团旗下的AHL公司更是全球量化CTA策略的鼻祖之一。

英仕曼集团的历史可以追溯至1783年,当年英仕曼集团的创始人詹姆斯.英仕曼在英国伦敦创立了以白糖存储和经纪业务为主营业务的公司,直到1983年才开始涉足金融领域:在随后近三十年时间,英仕曼通过兼并与收购发展成为了业务广阔的金融集团。

1987年至1994年,英仕曼分三次完全收购以长周期趋势跟踪策略为主的量化对冲基金公司AHL,并通过多年的融合,使得AHL成为英仕曼量化策略的招牌;2010年,英仕曼收购GLG公司从而大大提高了其主动型投资管理能力;2012年,英仕曼收购FRM,这是一家成立以来为全球机构客户提供基金咨询服务、投资组合解决方案的公司;2014年,英仕曼收购并整合了Numeric控股有限公司和Grove资产管理有限公司,开拓全球股票市场投资业务。

目前AHL的管理资产规模近400亿美元,拥有逾100名来自数学、计算机、物理学和金融学博士等高等学位的研究人员和技术人员,并与牛津大学在机器学习和金融数据分析领域有着独有合作。

除了AHL量化投资以外,英仕曼集团旗下现在还有三大投资业务:分别是量化股票投资先锋Numeric、主动型旗舰对冲基金管理GLG、私募市场先驱GPM和对冲基金管理人平台FRM。

国内发行私募产品

与A股相关性低 配置价值高

英仕曼也是较早进入中国市场的外资机构。2013年,英仕曼成为我国第一批6家获得合格境内有限合伙(QDLP)资格的外资管理人其中之一,2014年起,英仕曼开始将AHL的量化交易策略实盘应用到中国境内市场。2015年,其上海公司完成QDLP基金的募集。

2017年,英仕曼旗下全资子公司英仕曼(上海)投资管理有限公司(下文简称“英仕曼”)获得了中国境内私募证券投资基金管理人资格。随后,其在国内发行的私募产品宏量1号运用量化模型投资中国大宗商品期货及股票。

英仕曼在华的交易策略主要以趋势跟踪策略为主。该策略结合海外逾30年量化策略的经验,进行了本土化的改良,应用于国内的活跃的期货以及股票市场,覆盖了商品和金融两大板块, 是涉猎全品种的投资组合。据了解,宏量1号的回撤较小,与A股相关性低,具有较好的资产配置价值。

2020年英仕曼AHL获得合格境外机构投资人(QFII)资格,同时也在积极研发除了CTA策略之外的更多的量化策略,拓展业务线。

人工智能取得突破

量化先锋能预测短期股价

今年6月,牛津大学英仕曼量化金融研究所的研究人员表示,他们已经开发出一种机器学习程序,可以预测股价的走势——在大约30秒的实盘交易中,成功率达到80% 。

该研究所的人工智能专家利用自然语言处理的原理,在限价下单池(以预设价格买卖的记录)中搜索流动性数据。对于寻求定时交易的快钱交易者来说,这个算法可能向前迈进了一步,它预测了价格在100笔交易内的波动方向,根据市场情况,这可以预测大约30秒到2分钟交易时间内的股价方向。

首席科学家安东尼•莱德福德表示,该算法仍处于测试阶段,但已具有明显的吸引力,对冲基金通常会将大额股票订单分解成多个较小的交易,非常适合该种算法交易。

不过,该预测对于计算能力有着较高要求,需要专有的人工智能芯片处理大量数据,并非每家公司都有能力部署这种策略,目前,英仕曼还没有决定把该策略投入实战。