热点栏目

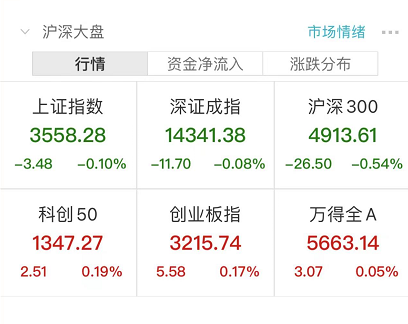

热点栏目 10月14日周四重阳节,国庆节之后A股市场出现了明显的分化。周期股出现大幅下跌,而新能源龙头股则应声大涨,消费白马股有所调整。

在9月份,我就建议大家远离过度炒作的周期股,逢低布局调整到位的消费白马股以及新能源龙头股,而在港股上市的互联网巨头,经过前期大幅下跌之后,也逐步具备了配置价值,国庆节之后市场的表现已经充分验证了我的判断。

做价值投资就要抓住市场中长期的投资逻辑,即做好公司的股东,特别是消费白马股,这种具备长期的投资价值的。消费股又称为非周期股,这是因为它和宏观经济周期关系度不大,在经济好的时候,人们要消费,经济不好的时候,消费增速也不会出现较大的下降,特别是品牌消费品,因为具有一定的品牌价值和粘性,所以对投资者的吸引力更大。

所谓的品牌就是产品的一个标识,对于普通消费者来说,面对琳琅满目的商品,挑选出符合自己需求的商品,特别是有质量保证的商品,是非常费神的一件事。而品牌则是向消费者释放了一个信号,就是品牌口碑较好的产品更有质量的保障,这就大大降低了消费者选择的成本,特别是对于有选择困难症的消费者来说,品牌更重要,所以品牌消费品具备长期的投资价值。

2020年我国GDP突破100万亿人民币,人均GDP突破1万美元,根据欧美国家的经验,当人均GDP突破1万美元之后,将会面临消费大爆发,包括消费升级以及消费总量扩张,特别是现在的非接触经济在疫情推动之下大幅度发展,而线上消费经过十年的发展已经非常成熟,越来越多的消费者习惯于在网上购物,消费的总量还是在稳步的扩张。这必然会给消费股的投资带来比较好的机会,包括传统的消费品白酒、医药、食品饮料以及新兴消费品如免税、医美以及消费电子等。这些长期来看都属于具备穿越周期的能力。

而周期股则是和宏观经济周期密切相关,一旦经济周期出现向下,周期股下跌起来非常快。从过往经验来看,在周期股上能够全身而退的人少之又少。这就说明了一些问题,很多投资者并不适合投资周期股,甚至很容易被一些游资“割韭菜”。

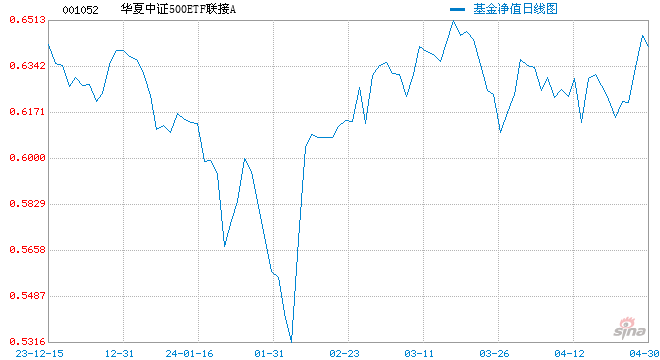

建议普通投资者更多的去关注消费股或者是消费类的基金。我管理的前开源优质龙头基金,即主要配置消费白马股,新能源龙头股和科技互联网这三大方向股票。每一次调整都是投资优质股票或者优质基金的好时机,而今年三季度优质龙头股的下跌,刚好为我的新基金的建仓提供了良机。

做价值投资贵在知行合一,而价值投资又知易行难,能否将价值投资的理论应用到实践上,并且不断地从实践中来升华理论是一个非常重要的能力。

我一直倡导价值投资理念,从我到美国参加巴菲特的股东大会的过去五年中,开始将巴菲特的价值投资理念介绍给A股投资者。可喜的是,过去几年,价值投资理念在A股市场生根发芽,开花结果,越来越多的投资者认识到,只有做价值投资,做好公司的股东,才能够真正抓住市场的机会。价值投资,如同黑屋中的一束光,犹如茫茫大海的灯塔,将学习价值投资理念的投资人的认知水平提到一个新的高度,也让很多投资者结束了亏钱生涯。

价值投资是被实践证明成功的投资理论,而很多投资者在市场上赚不到钱的主要原因是没有抓住投资的本质。股市的波动是无法预计的,因为整个股票市场是所有股市参与者集体行为的反应,而每个参与者都不是理性的个体甚至不具备定价能力,特别是在A股的散户投资者数量众多,现在已经超过1.9亿人,很难希望能对于股票有合理的定价。

之前我给大家讲过一个钟摆理论,也就是股票的价格波动就像钟摆一样,有的时候摆到左边,有的时候摆到右边,而停在中间的合理位置的时间是最短的。但是一旦出现摆到左边过多,可以预想未来大概率会摆向右边,反过来如果摆向右边过多,将来也大概率会摆向左边。钟摆理论其实很好地解释了,为什么即使好的股票也会出现大幅回撤,其实这就是钟的指针在摆动。我们只要根据钟摆理论,当股价严重低于企业的内在价值的时候,果断地去买入,而等到价格远远偏离正常价值的时候去卖出。

保持理性并不容易,因为保持清醒的头脑,控制自己的行为,做一个理性的投资者,就需要克服很多情绪化的因素。普通投资者会有常见的一些心理上的因素阻碍理性地投资,比如过分自信。诺贝尔奖获得者丹尼尔卡尼曼曾经有一句名言,最难以想象的事情之一就是你不会超越平均,这什么意思呢?就是大多数人都会高估自己的能力和水平,事实上至少有一半的人不会超过平均水平。过度自信可能会造成错误的决策,很多人对自己持有的股票过度自信,即使泡沫很大也不愿意去获利了结,最后化为乌有。如果是对好公司过度自信,还可以以时间换空间来等待价格回归,但是一旦持有的是一些差的公司,那过度自信可能会导致长期被套牢。

过度自信又是一个非常普遍的现象,所以很多投资者都可能会存在各种过度自信的行为。怎么避免这种心理现象呢?泰勒给出的回答是投资股票,然后不要打开信封。因为在他那个时代股票还是用信封装的,时至今日我觉得这句话可以改为不要随时查看股票行情,降低看盘的频率,这样可以有效地避免盲目的自信,避免错误决策。每天都做决策,错误的概率会大大增加,如果一个月做一次决策,甚至一年做一次决策,就可能够避免过多的决策失误。

而人们常见的另一个心理因素是对于短期损失厌恶,即是指人们面对同样数量的收益和损失的时候,认为损失更令他们难以忍受。如果厌恶损失的投资者不去频繁评估他们的投资绩效是,他们会更愿意承担风险,也就是评估期越长,风险资产越有吸引力,风险溢价也就越低。

厌恶损失是人类的天性无法改变,但是控制查看财产投资净值的频率以达到短期损失厌恶却是可以实现的。多长时间不看盘效果最好呢?泰勒与同事通过计算模型测算了不同时间段的可能性,得出的结论是:一年是最佳时间,这与巴菲特的观点不谋而合。巴菲特曾说,最好股市一年只开放一天交易。

有一句名言是,在别人贪婪时恐惧,在别人恐惧时贪婪,这是巴菲特给大家的一个忠告,但是能做到的人却非常少。在投资过程中想要投资成功,很多时候需要独立思考,需要保持理性,需要克服人性的弱点,而心态有的时候比专业更重要。