市场情况

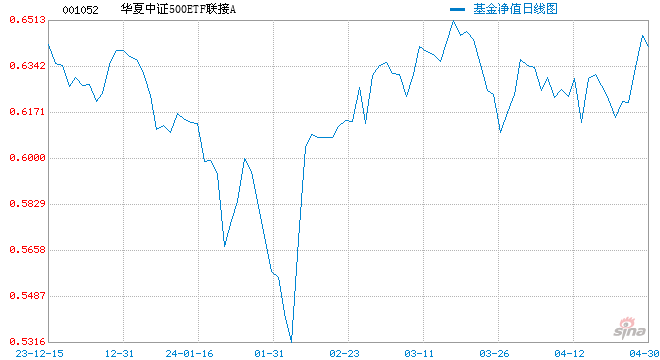

2021年11月15日-11月19日,上证综指上涨0.60%,创业板指下跌0.33%,沪深300指数上涨0.03%,科创50指数上涨0.32%,恒生指数下跌1.10%。海外市场,道琼斯指数下跌1.38%,纳斯达克指数上涨1.24%,标普500上涨0.32%。28个申万一级业中有21个实现上涨,其中,其中,食品饮料(+3.45%)、钢铁(+3.41%)、纺织服装(+2.60%)上涨幅度较大;农林牧渔(-1.00%)、综合(-0.76%)下跌幅度较大。

流动性

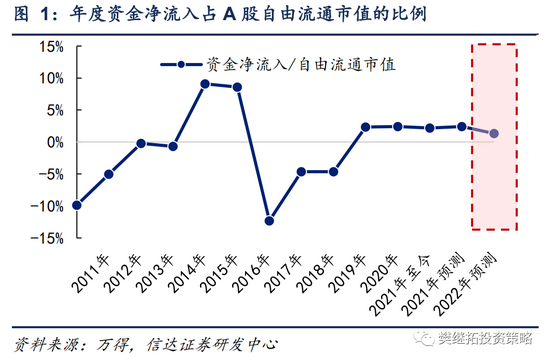

2021年11月15日-11月19日,北上资金净流入111.84亿元。截至11月19日,两融余额18360.80亿元,较11月12日下降0.16%。2021年11月15日-11月19日,央行本周共有5笔逆回购到期,总额为5000亿元,5笔逆回购,总额为2100亿元,公开市场操作净回笼(含国库现金)共计900亿元。2021年11月15日-11月19日,R007(银行间市场7天回购利率)上涨6.33BP至2.22%,SHIB0R隔夜利率上涨14.20BP至1.998%,期限利差涨0.52BP至0.67%;信用利差下跌0.04BP至0.67%。1年期国债收益率下跌1.41BP至2.2618%,3年期国债收益率下跌2.24BP至2.6149%,10年期国债收益率下跌0.89BP至2.9302%。

市场点评

10月制造业投资两年平均增速持续回升至6.9%,继创年内新高,同比增速也高达10.1%。2020年Q4开始工业企业出现补库存迹象,直到2021年8月补库存处于震荡阶段,9月呈现主动去库迹象。外需韧性但趋于回落、内需依然偏弱、中下游利润增速下滑、前期上游涨价制约中下游制造业投资等,预计后续制造业投资韧性有余。10月经济好于预期,政策对于供给侧的约束出现边际放松,工业生产小幅回升,需求有所好转,消费增速上行,投资维持稳定增长。从前瞻来看,当前的边际好转并不意味着经济已经运行至周期底部,未来随着外需回落、房地产下行,经济增长动能还将趋弱,而在消费和制造业投资难以逆势而上的情况下,仍需要加大宏观政策对冲力度,放松结构性政策对部分行业的管控。

10月超储率预计降至0.9%附近,11月超储率料降至0.8%附近。10月末,根据准备金存款计算的超储规模在2.1万亿元附近,超储率降至0.9%附近。截至11月21日,11月公开市场操作和MLF(中期借贷便利)净回笼10000亿元,11月整月国债和地方债发行量预计在1.4万亿元附近,净融资消耗8900亿元左右。如果M0(流通中现金)、库存现金变动与2015-2019年同期均值接近,缴准基数和一般性存款同比假设与10月持平,假设剩余7个交易日央行每日投放1000亿元逆回购并续作国库定存,11月财政存款投放规模略高于2018-2019年同期均值;如11月再贷款投放6000亿元,则11月末超储率预计降至0.8%附近。若央行操作或财政存款投放低于假设,则超储率料将降至更低水平。12月资金面对央行的依赖度预计较高。央行料将通过公开市场操作和再贷款等方式满足金融机构合理资金需求。但超储率不算高,隔夜成交量明显上升,需关注机构加杠杆或增大资金面波动。

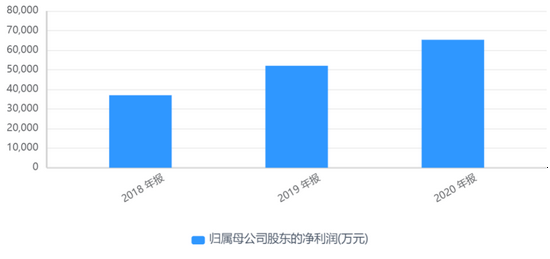

经济周期走向和三季报上市公司盈利情况共同决定配置方向。目前经济正处于从“类滞胀”向“衰退期”的过渡阶段。历史经验来看,伴随整个衰退期,将是从科技成长到消费的演绎过程。科技成长中新能源核心在成本,电子链核心在新产品创新周期,都可以有独立主线。信用再度宽松后,需求的好转将带动消费的复苏力度再起。由于企业盈利整体在下行,大部分行业三季报的业绩相比二季报都在下降或减速。此时,行业景气度逆势改善的行业主要集中在:通信、电子、新能源、交运、化学制药和消费等行业。另一方面,从三季度公募持仓占比来看,高估值的持股比例这个季度开始下降,低估值的持股比例开始上升,整体风险偏好出现回落。历史上看,每次风险偏好的拐点对应着货币供应总量的拐点,持续时间在4个季度左右。我们四季度看好TMT、新能源板块中偏低估值的风格以及银行、地产等低估值板块。(上述市场情况、流动性中引用的相关数据和内容均来自Wind公开信息)

风险提示:需注意海外疫情与中美关系仍存不确定性,合理配置资金的同时应注意潜在风险。在任何情况下,兴银基金管理有限责任公司(以下简称我公司)不就点评中的任何观点做出任何形式的担保,也不保证有关观点或分析不发生变化或更新,不代表我公司或者其他关联机构的投资建议。本点评内容和意见并非为投资者提供市场走势、个股和基金进行投资决策的参考,使用前务必请核实,风险自负。本点评版权归我公司所有,未获得我公司事先书面授权,任何人不得对本点评进行任何形式的发布、复制。本点评不代表我公司产品观点,不构成对我公司旗下产品实际投资行为的约束。市场有风险,投资需谨慎。