虎

开市大吉

年

SPRING FESTIVAL

金牛辞岁,玉虎迎春。

回望2021,全球经济步入后疫情时代,仍持续面临疫情反复、地缘震荡等多方面的严峻考验。世界各国货币政策基调宽松、财政政策继续发力的宏观大背景下,全球经济迎来了大疫之后较为强劲的普遍复苏。但与此同时,围绕疫后救助政策是否和何时回归正常化的讨论也不绝于耳,各国的政策收缩动作实际也正陆续开启。其中,我国已率先布局经济“跨周期”,加速推进“双碳”战略,化解房企高杠杆风险;美国则在去年三季度开始退出疫情补助,并在年末开启购债缩减,尝试向经济常态化回归。大体看,虽然全球资本市场在政策退出过程中遭遇一些波折,但强劲的产业趋势和全球经济发展的韧性,仍支撑A股在2021年继续呈现“结构牛”行情,美股更持续创出了历史新高。过去的这一年里,全球的投资者们不断见证着基本面因素对资本市场的重要驱动。而在A股市场,以公募基金为代表的机构投资力量对股市的影响也正日趋扩大,以基本面研究和价值投资为决策主导的公募机构,市场定价能力在不断提升。

虎年已至,在中国正向第二个百年奋斗目标努力迈进、在国内经济仍艰难转型而全球处在百年变局的宏大时政背景下,新的一年里,A股市场将何去何从?作为机构投资者,我们又将如何从容布局?

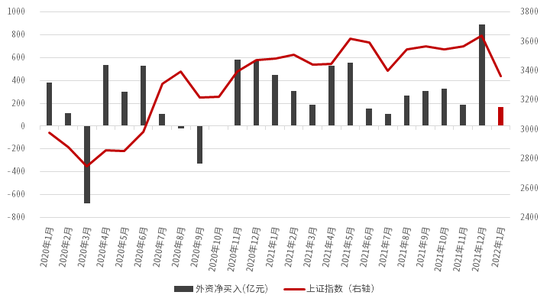

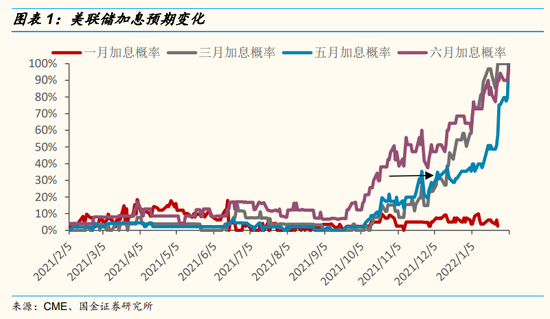

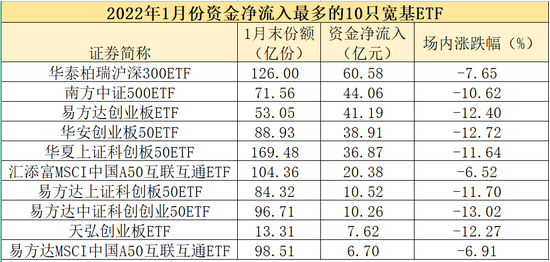

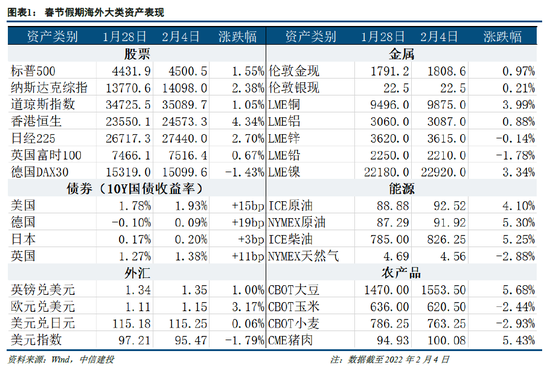

壬寅虎年里,A股投资者将要面对比过去两年更为复杂的股市影响因素,这些因素可能包括但不限于:疫情常态化应对及有效口服药面世后逐步开放的海外世界;全球经济趋于降温与美元流动性收紧下的外部环境;“稳增长”逆周期调节发力、信用企稳、货币宽松叠加经济下行压力仍大、企业盈利增速下行的国内宏微观经济背景;A股已持续三年且累计幅度不小的上涨,公募基金过往较强盈利效应面临收敛可能,及美联储政策紧缩对新兴市场产生显著外溢等与之前迥异的国内市场环境。上述种种的新变化、新挑战,一方面,当然也继续在为A股投资者们提供新的布局契机和结构机会,危中有机,另一方面也促使各类投资者尤其机构投资力量不断在可能风险和潜在机会之间做仔细的甄别比较和利弊权衡,坚守价值投资的初心。

相较于2021年,金鹰基金投研团队认为,尽管新一年A股可能面临上市公司盈利增速下滑及股市投资环境的较大不确定性和更为复杂影响,但A股在总体估值并不贵和经济“稳字当头”的背景下,股市面临的国内流动性环境相对友好,市场结构性机会仍可挖掘。当然,相比于2021年能比较清晰看到全产业链爆发式的投资机会, 2022年的结构性机会,则更需要从景气产业链内的不同环节着手,做持续的跟踪和辨识,深挖细分行业潜力品种。

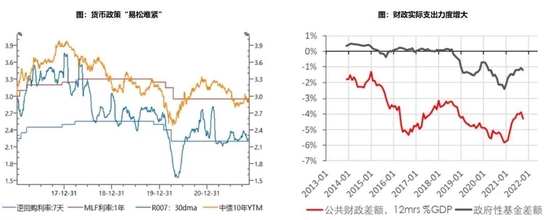

我们预期,2022年国内或将处于“稳增长”有待发力的阶段,宏观政策组合或将呈现“宽货币、稳信用、宽财政”的态势。政策“稳增长”的大方向之下,仍须重点关注政策力度和实际效果。其中,3月的全国两会将是首当其冲的重要观察点。从已召开的地方两会情况看,各地均定调“稳增长”,且以投资为先,聚焦交通、水利、能源与新型基建,可关注数字化、绿色化等产业政策。

海外方面,我们将重点关注美联储货币政策的紧缩节奏、潜在操作和可能影响。高通胀问题将加快美联储退出货币宽松的步伐,但疫情反复下,美国经济复苏仍将面临波折,由此也可能导致美联储政策操作上的较大不确定性。此外,我们将持续关注全球口服药的开发进展、欧美政府的疫情防控政策动向、疫苗保护的有效性和各国的国境开放等可能存在较大新变化的重要方面。与此同时,在2022年,中、美、欧经济体均将迎来政治大年,稳字当头的诉求可能并不仅限于中国,全球政治经济秩序可能发生新一轮变化,一定程度上将对股市的风险偏好产生影响。

于股市而言,积极的方面来自于经济下行风险将相对可控,受益于国内政策“稳增长政策”预期的基建产业链和地产产业链领域具有估值修复的空间;疫后常态化过程中,消费服务领域的恢复将推动经济温和回暖,相关领域的投资机会预计依然较为突出;流动性环境趋向友好,美联储收紧预期得到消化,科技新兴产业在高景气度的支撑下,或仍会有亮眼表现。

开年以来,A股市场整体呈现弱势,核心赛道行业出现明显调整,部分投资者对春季躁动产生严重质疑。但我们认为,随着货币宽松持续落地,稳增长政策效果最终将得以显现。在外围美联储紧缩悲观预期得以缓和后,春季躁动行情或虽会迟到,但仍不会缺席。

考虑到股市盈利效应的减弱及海外流动性仍可能存在的不确定性风险,虎年选股更需要仔细考量持股的风险收益比,更需要从基本面出发,聚焦在盈利保持在相对高景气,兼顾估值较为合理的高性价比品种。

相对而言,我们将持续关注新能源、半导体、军工等相关先进制造业产业链条的产业机会,消费升级、人口老龄化等中期趋势中的消费品投资线索。同时,结合短期流动性改善、产业发展阶段、产品价格上行等投资逻辑,精选盈利或有望改善、行业景气度仍较高的核心品种,挖掘光伏、新能源车、航空装备、养殖、食品加工、银行等重要方向的投资机会。

在2021年,金鹰基金也为产品持有人交出了满意的成绩单。金鹰基金旗下2021年收益率超过40%的权益类基金多达10只。截至2021年底,最近三年,金鹰基金旗下翻倍基多达16只;最近两年,翻倍基达9只。在新的一年,金鹰基金权益投研团队将持续秉持价值投资理念,继续通过“自上而下”及“自下而上”相结合的方法,深入寻找和挖掘中国经济转型阶段的重要投资机会,并不断完善公司投研体系,力求构建稳健有效的投资组合,为投资者提供专业的资产管理解决方案,努力实现投资者资产保值增值的投资目标。

未来,我们期望与广大的投资者朋友一道,坚守理性投资和价值投资,从容迎接A股市场的崭新时代!

虎年已到,衷心祝愿广大的投资者在新的一年:

健康平安、心想事成、阖家幸福、投资顺利!

2022年正月

虎

恭贺新禧

年

SPRING FESTIVAL

风险提示:基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资有风险,投资需谨慎。您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。

本资料所引用的观点、分析及预测为在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金管理人承诺以诚实守信、勤勉尽责地原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

集虎卡,开鸿运!最高拆522元惊喜福袋!