受俄乌冲突的影响,黄金、原油等大类资产成为机构避险首选。截至2月25日19:00时,COMEX黄金报1910.6点,相比昨日下跌15.7点,跌幅为-0.81%。上海黄金交易所集中定价的今日行情显示,相比24日的全线大涨,Au99.95、Au99.99、Au100g等合约价格今日均有所下跌。

上海国际能源交易中心的行情数据显示,今日原油期货合约震荡下行,成交活跃,持仓减少。国内原油期货主力2204合约开盘635.0元,截至日间收盘,收报612.3元,涨1.73%或10.4元;结算价为621.8元;成交量为275761手;持仓为42271手,日盘持仓减少7372手。

对于跟踪黄金、原油等QDII的场内LOF基金来说,由于同时在场内交易上市,所以催生了较高的溢价率。

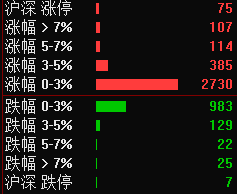

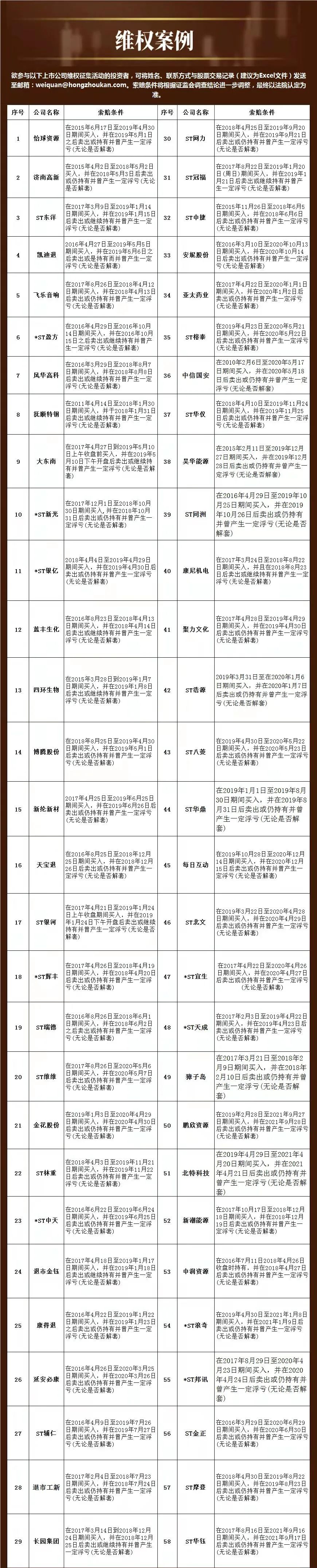

表:截至2月25日,场内溢价率排名前20的基金明细 来源:Wind 界面新闻研究部

表:截至2月25日,场内溢价率排名前20的基金明细 来源:Wind 界面新闻研究部今日,广发道琼斯美国石油开发与生产指数基金(162719.OF)就发布了溢价风险的提示公告。公告称,2月22日,广发道琼斯石油指数(QDII-LOF)在二级市场的收盘价为1.599 元,相对于当日1.4884元的基金份额净值,溢价幅度达到7.43%。

由于QDII基金净值延迟的原因,截至25日收盘,该基金仅披露了23日的份额净值,为1.4981元,而2月23日,该基金在二级市场收盘价为1.79元,溢价幅度为16.3%。2月24日,广发道琼斯石油指数(QDII-LOF)在二级市场收盘价为 1.795元。Wind数据显示,该基金的溢价幅度已经高达25.43%,明显高于基金份额净值。

诺安油气能源LOF也出现了大幅的场内溢价。Wind数据显示,截至2月24日,该基金的场内溢价率为16.6%。作为主动管理的QDII股票型基金,基金主要投资于全球范围内优质的石油、天然气等能源行业基金及公司股票。去年四季报数据显示,该基金投资于全球基金的资产占比为91.08%。其中,排名前十名的基金均为国外的ETF基金。截至2021年底,基金规模为2.55亿元。

截至2月24日,信诚金砖四国的场内溢价率也达到了5.96%,该基金主要投资于“与金砖四国(巴西、俄罗斯、印度和中国)相关的权益类资产”。四季报数据显示,该基金投资于金砖四国的资产占比为73.34%,其中,排名前十名的基金均为国外的ETF基金。截至2021年底,基金规模为0.11亿元。

国际QDII-LOF基金场内溢价率为何不断走高,投资者能否追高买入?

这和基金净值在场内/场外不同的计价体系有关。场外基金的单位份额净值,是根据基金投资标的最新交易价格计算得出的。而场内基金在二级市场交易价格则与股票类似,是投资者在二级市场对基金进行交易的价格。当二级市场上的基金交易价格高于基金净值的时候,基金就处于溢价状态。当二级市场上的基金交易价格低于基金净值的时候,基金就处于折价状态。

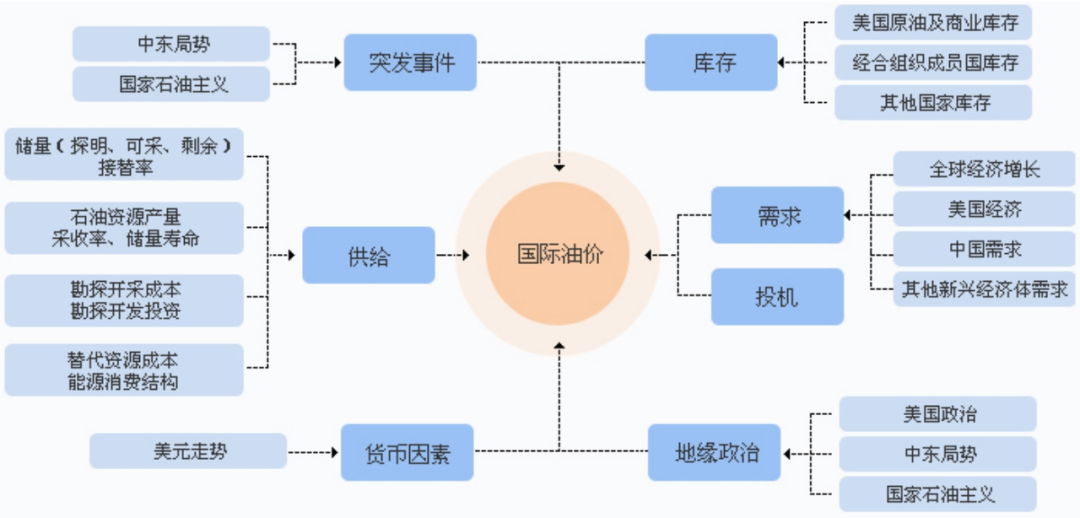

广发道琼斯石油指数人民币(QDII)基金经理叶帅表示,展望未来,当前国际原油市场供不应求局面尚存,在需求增量较为确定的背景下,供应增量持续受限,导致油价有望继续维持高位,且短期并未看到基本面紧缺缓解的趋势。另一方面,地缘政治冲突预计将持续演绎并有望提升原油风险溢价,进一步推动油价上涨。

前海开源基金执行投资总监、前海开源沪港深核心资源基金经理吴国清在接受界面新闻记者采访时表示,短期而言,金价或仍将延续震荡偏弱格局,利率的压力比通胀的支撑来得更强,毕竟仍处在货币紧缩转向的窗口内。阶段性的投资机会,来自通胀触发的避险需求,油价是重要的观察指标。但值得重视的是,中期而言,2022年金价有望筑底,利率端的风险随着加息、缩表的落地将充分释放。后续随着美国经济筑顶渐入衰退,黄金将进入下一轮牛市通道。因而对于中期配置的投资者而言,2022年或是非常好的配置节点。

诺安基金国际业务部总经理、诺安油气能源基金经理宋青表示,油气基金作为一个细分板块,在合适的时候发出了亮眼的光芒,也体现出了主题投资的市场机会。究其原因,近期油气基金的业绩与原油价格短期内大幅上扬有着重要关系,核心要素是经济数据显示,原油供需不平衡,引起市场担忧,导致资金不断流入现货市场,推高价格。油气基金作为主题投资,监管上要求绝大部分资金都须投资在石油相关的股票或商品资产,因此受益。

结合油价价格的变化以及新能源行业的蓬勃发展,近两年基金“核心”组合的持仓主要集中在海外能源股票ETF,在油价从低位反弹阶段更多向弹性更大的中小型上游公司倾斜;“卫星”组合中也自下而上的挑选了一些新能源相关股票。

“今年以来油价继续走高,市场对于能源公司的业绩预期在加大,同时叠加美联储加息预期,以及一些地缘事件引起的不确定性,我们倾向认为市场关注点会从中小型上游公司倾斜至大市值的全产业链能源巨头;新能源部分公司的估值水平有待市场进一步评估,静观后市。”宋青表示。