本报记者 宋婕 陈锋 北京报道

今年A股市场的“深蹲”不仅让公募基金净值遭遇大幅回撤,操作更为灵活的私募也未能幸免。

朝阳永续数据显示,一季度101家百亿私募中,仅有10家的收益率为正,股票策略私募只有两家。值得注意的是,首次披露业绩的高瓴二级私募机构瓴仁私募也亏损。

虽然绝大多数百亿私募年内业绩惨淡,但拉长至近三年收益率看来,绝大部分百亿私募都取得了较为不错的收益,还有16家回报翻倍。随着上市公司不断披露年报,他们的重仓股也不断浮出水面,这16家私募进入34只个股的前十大,但如果一季度仍然持有,超过七成出现浮亏。

股票策略折戟

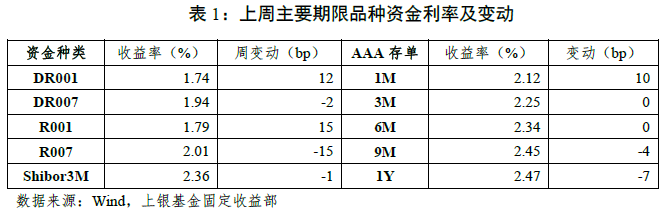

根据朝阳永续,当前市场上共有101家百亿私募,一季度平均收益率为-9.08%,91家百亿私募一季度出现了不同程度的亏损,仅有洛肯国际投资、千象资产、洛书投资、桥水(中国)投资、玖瀛资产等在内的10家百亿私募回报为正。

10家公司中仅桥水(中国)投资和思勰投资两家机构的投资为股票策略,以目前披露的上市公司年报来看,两家公司旗下的基金均未买入前十大。

融葵投资以一季度-22.96%的回报在百亿私募中垫底。融葵投资成立于2015年,以管理期货和股票策略为主。

在一季度跌幅超过20%的6家百亿私募中,除融葵投资外,其他5家均是投资股票市场的策略,包括淡水泉(-22.87%)、源乐晟(-22.50%)、汉和资本(-21.69%)、泓澄投资(-21.27%),以及去年的百亿私募收益亚军正圆投资(-20.24%)。

多位私募人士在接受《华夏时报》记者采访时称,今年股票市场不好,没有赚钱效应,投资环境很难做。

私募排排网基金经理胡泊对记者表示,一季度主要投资股票市场的策略成为了重灾区,其中股票多头、事件驱动以及股票量化多头和指数增强等均表现较差。“股票类私募整体一季度业绩表现垫底,最主要是受到了股市整体下行的影响,尤其是热门赛道的崩塌,影响较大。我们认为,市场行情跟宏观经济一样具有周期性,因此仓位的控制、必要的大周期的择时以及行业的轮动可能是私募控制回撤的重要手段,不过这对私募的能力圈提出更高要求。”

此前,百亿私募敦和资管在线上举办策略会,董事长施建军代表公司就产品净值出现较大回撤向投资人致歉,同时宣布对单位净值低于1的产品实施管理费或固定投资顾问费暂时性减收60%,公司还决定暂停一切对外新发产品,集中精力修复老产品业绩。

七成重仓股一季度下跌

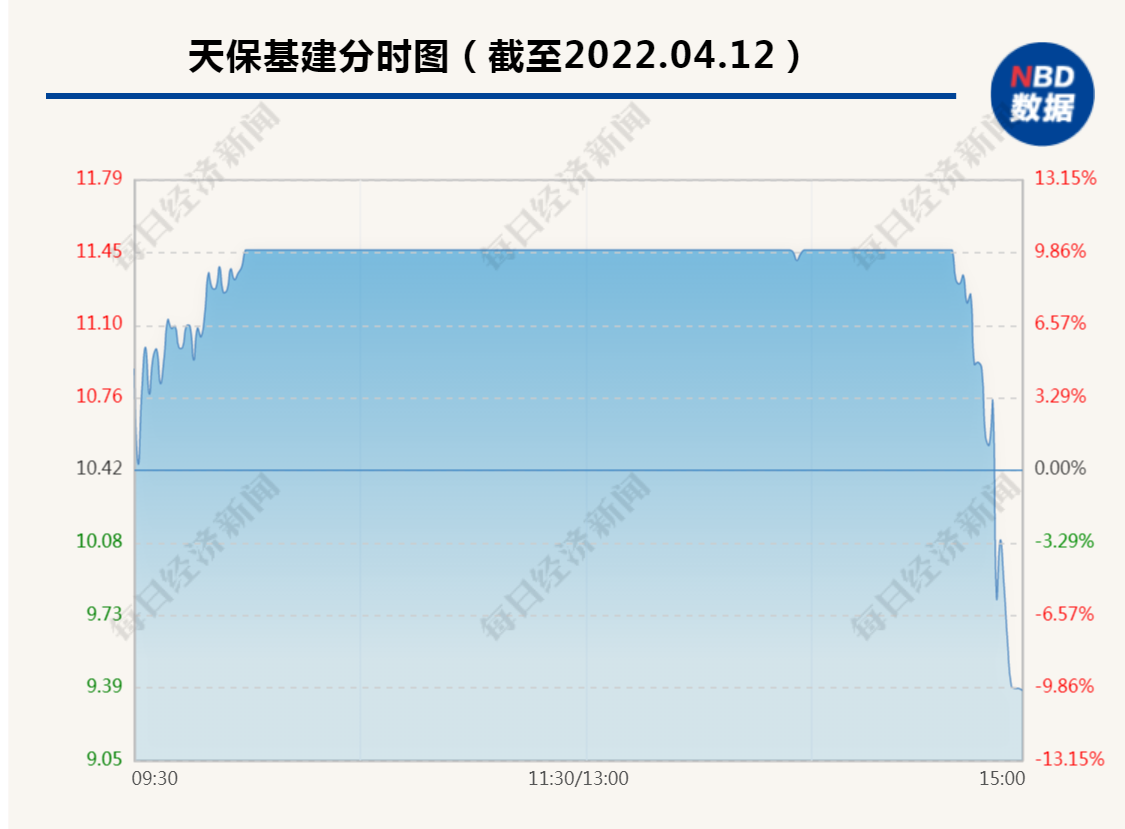

去年冲积资产出尽风头,斩获百亿私募收益冠军,但一季度亏损19.25%。目前冲积资产旗下的产品新进桂东电力(600310.SH)第9大流通股东,并加仓北交所上市公司贝特瑞(835185.BJ)。但两只股票在今年一季度的市场表现均不佳,如果冲积资产仍未卖出,仅贝特瑞就浮亏7000万。

林园投资、石锋资产、景林资产、相聚资本等知名百亿私募在一季度的亏损都超过了15%。

高瓴资本旗下的二级私募机构瓴仁私募的业绩也首次对外披露。

瓴仁私募成立于2021年7月,在高瓴的加持下,仅5个多月后规模就突破百亿,是近年来规模扩张速度最快的私募机构之一。

私募排排网显示,瓴仁私募目前有124只基金在运行,但均未对外披露产品净值。此次朝阳永续首次公开了其业绩,在一级市场风生水起的高瓴资本,刚刚试水私募证券投资就出师不利,一季度回撤-3.50%。

尽管一季度业绩不佳,但从近三年收益率来看,87家百亿私募的业绩都为正,其中16家收益率翻倍,正圆投资最高,为400.39%。

通联数据显示,从目前公布的上市公司年报看,16家近三年收益率翻倍的百亿私募在去年12月末进入了34家上市公司的前十大流通股东名单,仅8家在一季度录得上涨,超过七成出现浮亏。涨幅最大的是海联金汇(002537.SZ),今年一季度上涨76%,重仓的迎水投资如果仍未卖出,将浮盈6700万。

光伏板块符合转型预期

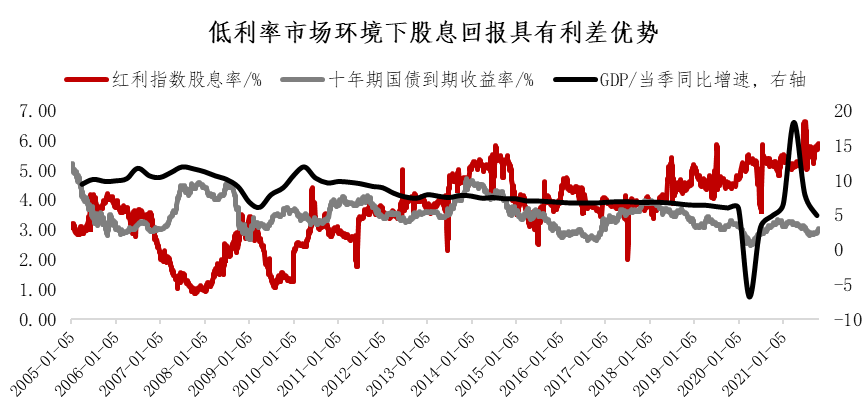

正圆投资研究总监华通近日表示,他难以理解目前市场的弱势状态,但又从中看到中概股、港股、地产产业链出现了超跌性资产,其中的共性就是强劲的转型诉求。

他表示,在转型的框架下看股市,可能或多或少会理解很多东西。第一,对有些东西一定是做减法的,尽量不要在这些里面做投资,市场是结构性的产业行情。第二,转型一定是长期化的,不是短期化的,不能以持续的高景气度要求一个行业的表现,而更应该找到一个产业的核心内核和支撑一个产业中长期发展的变化;也要了解产业如果要实现中长期发展,一定要有科技元素的投入,由此会产生很多的投资机会,如能推动产业进步且有科技能力的公司或是有特色产业能力、有独立自主可控技术的小公司等。第三,怎么去理解波动性,只要沿着转型路径想,就一定能够克服。首先资本市场是转型的重要工具,它不太可能出现快牛,因为快牛不符合转型逻辑,但它一定会走慢牛,在比较安全的定价范围对一些个股和产品进行买入是很好的机会。

华通认为今年光伏板块最超预期、最符合转型预期。是因为其技术底层是半导体技术,它能够通过技术进步带来成本下降,从而带来更优异的表现成果,可能也会带来更多的应有场景、更好的使用体验和更高的利润,这才是这个产业里最符合中国转型思路的东西,所以更相信光伏今年在技术创新路径上会带来更高额的收益,进而会影响光伏内部的选股。

聚鸣投资近期也发表观点称,3月,市场一方面受俄乌冲突以及导致的一系列后续事件影响;另一方面受到国内不断加剧的新冠疫情影响,跌幅较大。对于短期,他们认为需要谨慎一些,因为疫情的冲击会以多大程度体现在上市公司的报表,目前不好估计。或有可能形成一次短暂的冲击。但是中长期看,这种扰动终究会过去,中国制造业的全球竞争力不会改变。目前组合趋于均衡,增加了地产、资源配置,他们将密切观察疫情以及政策的变化,及时应对。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>