2022年尚未过半,市场的波动已超出了很多人的预期,面对这种波动,很多人感到困惑、恐惧。

如何看待当下的市场波动?在回答这个问题以前,我们首先要对资本市场发展规律和发展阶段具备客观的认知。资本市场的发展根植于实体经济的发展,这是基本规律。近些年来,A股的投资环境随着经济结构的转型升级和市场扩容不断发展进化,不同阶段的市场呈现出较大的差异特征,也在一定程度上影响了不同投资者的收益。

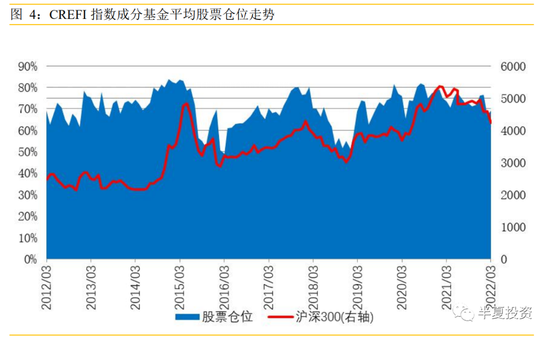

回顾过去,2019年下半年到2020年之间,是历史上比较难得的低波动投资环境:2019年以来宏观经济逐渐恢复增长;2020年初疫情出现,中国作为全球制造业中心,企业盈利不断超预期,A股市场整体表现出波动上涨的态势,特别是以大盘成长风格为主的部分机构投资者,实现了非常明显的超额收益。

乐观的情况在2021年下半年开始发生变化,经济增长承压及外部环境冲击导致市场表现出比较大的差异。其实拉长时间来看,权益投资都曾重复经历过类似的颠簸状况,只不过这一次很多个人投资者是在机构投资者快速发展的2020年前后开始进入市场,对比的感受更加强烈。

今年初以来,全球股票市场普遍下跌,悲观的情绪从中概股蔓延至港股以及A股,导致市场大幅震荡调整:(1)地缘冲突持续扩大并导致全球投资者避险情绪升温;(2)以美国为主的发达国家面临较大通胀压力,美联储加息预期强烈,引起全球金融市场的流动性收缩,带来较大的估值回调压力;(3)二季度以来国内疫情的反复对我国经济发展产生比较大的扰动,对投资也产生了一定的影响。

市场的反复震荡加大了投资获益的难度,也让我对投资有了进一步的思考:投资中既要重视边际情况,也要不断总结和关注长期因素。尽管当前市场处在一个波动较大,投资者的情绪也处于一个相对低迷的阶段,但估值的安全边际、优秀公司长期价值创造、中国产业转型升级主线等长期逻辑是不会改变的。

作为基金经理,我想我们首先要对两方面的问题有更全面的认知,进而去影响我们的基金持有人:一是组合投资收益的来源和合理的预期,二是在不同的时间范畴内怎样正确看待净值波动。

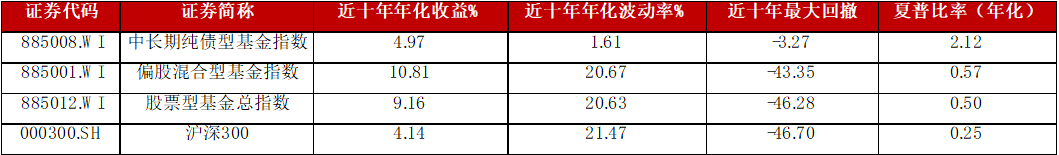

首先,作为主动权益基金的管理人,我希望我的组合收益来源于所投资公司的持续成长,但在竞争激烈的复杂的商业环境中,我们也要理性客观地看待企业的生命周期。从过去的投资实践来看,诸如在5年以上维度保持20%以上的ROE 回报的公司已经是非常优秀的公司的代表,大概率能给组合带来较好的收益。再考虑到选择成功率的问题,我们投资的长期回报率设定在年化10%-15%之间是比较合理的。

其次,在投资过程中需要考虑收益实现的时间特征,收益的实现短期内具有偶然性,长期看公司市值扩张主要还是来自于企业盈利的增长,将时间拉长到5年以上才是比较有效的规律,这也是我们做投资的基础。但是放在中短期角度,特别是年度范围内看,估值波动也是影响组合表现的主要因素之一,例如2020年三季度之后很多大盘成长股的估值连续大幅扩张,又在2021年三季度之后开始持续收缩。因此我们在投资中一方面要适当拉长投资期限,不仅仅因为价格上涨而买入,要从赚快钱转换到长期合理收益率的角度去思考问题;另一方面也要弄清楚市场波动的原因,波动带来的组合投资风险是更大还是更小,而不是仅仅因为净值下跌就恐惧。

总体来看,A股市场经过快速的扩容之后,投资标的非常丰富。从过去几年的市场运行状况来看,在主要指数相对稳定的情况下,结构性机会较为突出,既有2017~2020年连续几年的大盘成长股的显著超额收益机会,也有2021年供需错配带来的周期行业的机会。作为投资管理人需要在企业竞争力、企业盈利和估值水平之间做好权衡,来应对市场的挑战。

短期市场充满了随机性和不确定性,我们很难准确预测也很难战胜,从提高长期投资收益的角度看意义也不大。但是作为我们投资之路的必修课是:我们应该怎么应对?我想正确的做法是找到未来成长空间大的好公司,利用目前市场低迷情绪带来的安全边际,不断优化组合,争取在市场机会出现的时候能够带来较好的净值增长。

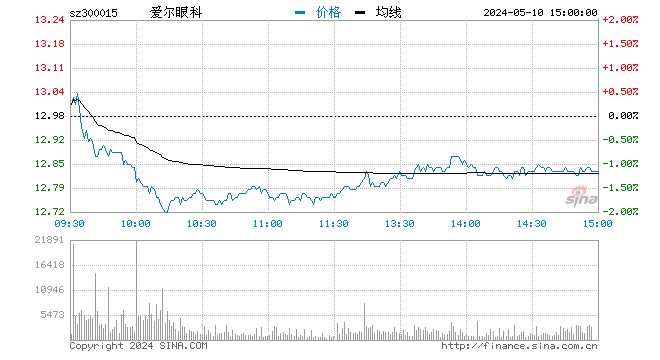

股市的长期规律告诉我们:优质企业的股价总是长期向上,即使经历大幅波动,股价大概率也能再创新高。原因就在于优质公司的业务竞争力、组织能力总是不断进化和提高,推动公司价值的提高。如果外界的不确定因素对优质公司没有造成实质性长远影响,那么情绪扰动带来的短期下跌也只是暂时的。作为投资者,如果能以长期价值投资的方式参与其中,大概率能够成为我们持续创造收益的有效手段。

长期价值投资者更关注的是企业自身的“价值”,我们需要评估并反复审视,企业的价值是否发生了改变,优秀的基因是否受到了影响,而至于价格的变动,只是告诉我们可以以什么样的价格买入优质的公司,以及有没有可能以更有吸引力的价格买入更多。

展望未来,不确定仍然存在,我们无法预测市场是否会进一步下跌,但是,我们有理由相信优质的上市公司仍在不断成长,价值规律会使它们回到长期发展的趋势当中。

风险提示:本材料中的观点和判断仅供参考,不构成投资、法律、会计或税务的最终操作建议或实际的投资结果。本基金管理人不保证其中的观点和判断不会发生任何调整或变更,且不就材料中的内容对最终操作建议做出任何担保。投资有风险,入市须谨慎。基金产品由基金管理公司发行与管理,销售机构不承担产品的投资、兑付风险管理责任。