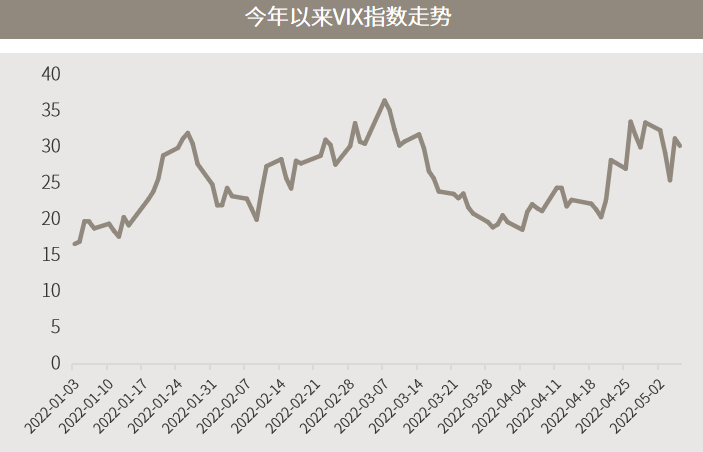

美股四月表现不佳,万得数据统计,道琼斯指数下跌4.91%,纳斯达克指数下跌13.26%,创下 2008年10月以来最大月跌幅。标普500指数下跌8.8%;进入五月第一周,更是出现戏剧性的表现,道琼斯指数下跌0.24%,标普500指数下跌0.21%,纳斯达克指数下跌1.54%,乍看之下似还算平稳,但实际上却可说是惊心动魄:周三美联储议息会议后,三大指数都出现2.8%以上的涨幅,但周三美股全面回跌,三大指数跌幅都超过3%以上,截至5月6日收盘,上周代表美股波动率的VIX指数最高曾升至36.64的位置,最终收在30.19。另外,值得关注的是,截至5月6日收盘,美国十年期国债收益率收于3.12%,是2018年12月以来首次升破3%,美元指数一度升破104,收于103.6617。(数据来自万得)

资料来源:Wind 资料截至2022/5/6。

资料来源:Wind 资料截至2022/5/6。政策紧缩及经济转弱导致市场震荡

美股上周出现大幅震荡,主因或还是美联储升息的紧缩政策,和部分经济基本面转弱的结果。美联储2022年5月会议决议调升基准利率50个基点,是自2006年以来首次的连续升息;由于升息幅度符合市场预期,以及鲍威尔淡化美联储未来一次激进加息75点的可能性,当日美股三大指数出现大涨。美联储五月会议调升基准利率为0.75%至1%,是自2000年5月以来最大的升息幅度,也是美联储自2006年以来的首次连续两次会议升息;会后声明显示委员会“高度留意”通胀风险,并表示俄乌事件和疫情等因素可能对通胀带来额外的上行压力,预期继续调高利率目标区间是适当的;美联储主席鲍威尔在会后新闻发布会上表示,对抗高企的通胀是美联储的首要工作,美联储正在迅速行动以促使通胀下降;决策委员会有共识在接下来的两次会议中,每次再上调利率50个基点;至于市场关注的一次加息75个基点,则并非委员会目前积极考虑的事项;委员会为确保平稳过渡,倾向缓慢缩表,决定自6月1日起每月减持最多300亿美元国债及175亿美元抵押担保证券,并于3个月后再将减持规模扩大一倍;一旦资产负债表降到稍高于“充裕准备”的水平后,便会停止缩表。

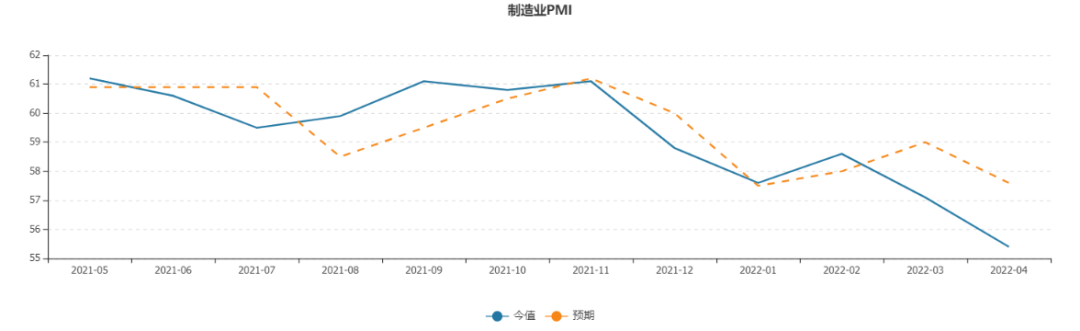

在加息方面,由于鲍威尔之前在国际基金组织的会议上已表过态,五月会议升息50个基点并不出市场意外,而加息50个基点的影响,已在前期市场充分消化,加上鲍威尔在本次会议中对6、7两个月的加息政策,以及未来的缩表路径描绘地相对清晰,大大降低了市场对未来的不确定性,因此美股在美联储会后声明发布后强劲反弹。但另一方面,近期美国部分经济数据表现疲弱:美国3月核心PCE同比增长5.18%,连续3个月超5%,一季度GDP环比下降1.4%,为2020年二季度以首次出现收缩;4月ISM制造业指数为55.4,低于预期的57.6,为2020年以来最低水平;加上美国劳工部最新JOLTs报告显示,美国2022年3月职位空缺达到1159.4万个,再度创下历史新高,显示即使美国已几乎走出疫情,但本国的许多企业仍面临劳动力不足的问题;供应不足推动工资上涨,就业成本指数一季度上涨1.4%,是本世纪以来的最大升幅,同时也是连续第六个季度上涨,推高企业经营成本。

资料来源:Wind 资料截至2022/5/6。

资料来源:Wind 资料截至2022/5/6。美元上行拖累企业盈利

另外,美元今年以来的强势上涨,也或对美国经济带来新的挑战。在美国经济强劲复苏,并伴随着严重通胀的形势下,美联储开启了升息通道,相对欧元区和日本仍保持相对宽松的货币政策,美元的走强原在意料之中,但由于俄乌冲突事件的持续,及所引发的能源价格飙升对欧洲经济造成的影响远大于美国,致使欧元兑美元汇率下跌,日元也在于日本央行坚持其收益率曲线控制政策下对美元出现较大幅度下跌。万得数据显示,截至5月6日,美元指数已站上103.6,美元走高可能对实体经济和企业盈利带来负面影响。美国今年一季度GDP的数据显示,一季度贸易逆差达到了2008年以来的最高水平,对美国一季度实际GDP造成了3.7%的负贡献;如美元持续走强,恐加剧贸易逆差的扩大。在企业盈利方面,标普 500 指数成份股中约有30%的收入来自海外,万得数据统计,截至5月6日,美元指数今年以来已上涨超8%,对部分上市企业盈利造成了一定程度的拖累。

关注通胀及俄乌形势

虽然5月加息落地,美联储6、7月会议的升息幅度及未来的缩表路径也相对清晰,政策的不确定性对市场的干扰降低,但美股或仍面临经济走弱的挑战而呈现波动格局;从一季度GDP数据来看,美国内需消费依然强劲,固定资产投资持续增加,制造业PMI也仍处于扩张阶段,后市观察的重点之一是本周即将公布的4月CPI是否出现下行,如果出现下行,美联储政策紧缩的步伐或将在下半年有所放缓,有利市场氛围;另外,今年以来强势上涨的美元已来到相对高位,后续上行空间对企业盈利的影响也值得关注;最后,俄乌冲突悬而未决,仍将给市场带来一定的不确定性。从投资策略来说,基于到今年年末,美国仍大概率处于实质负利率的环境,权益资产仍然具有相对较好的投资价值;但在加息周期叠加政府基建支出的陆续投入,价值风格或有较好的表现机会;另外,相较过去2年,投资人今年对美股回报的预期应有所降低。