科技驱动价值

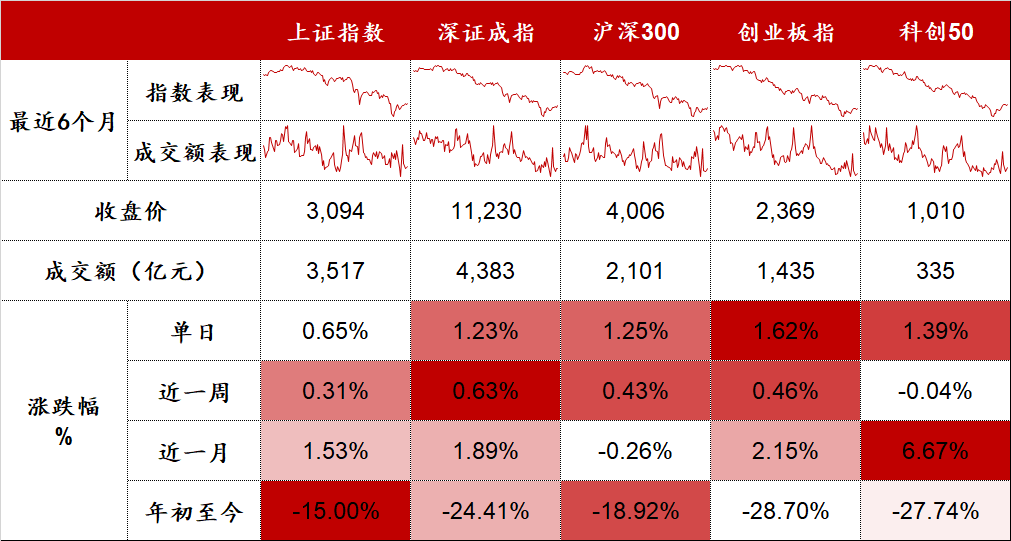

权益市场表现

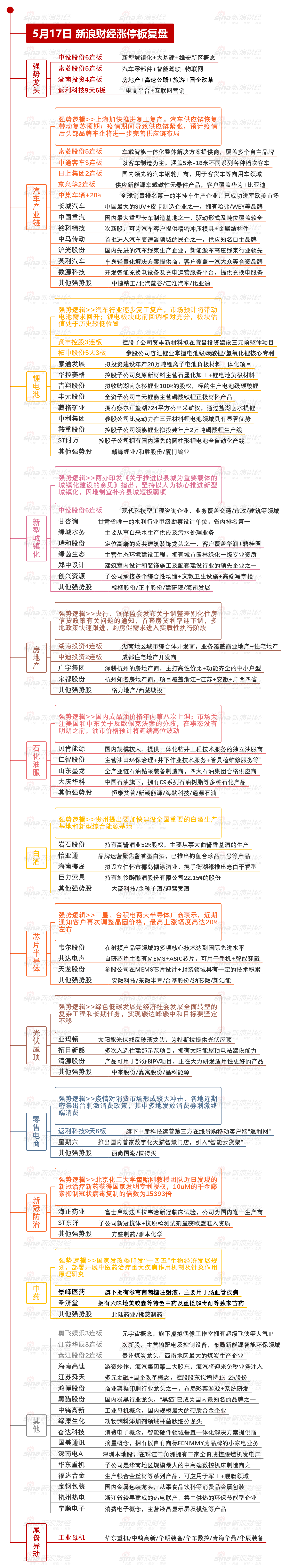

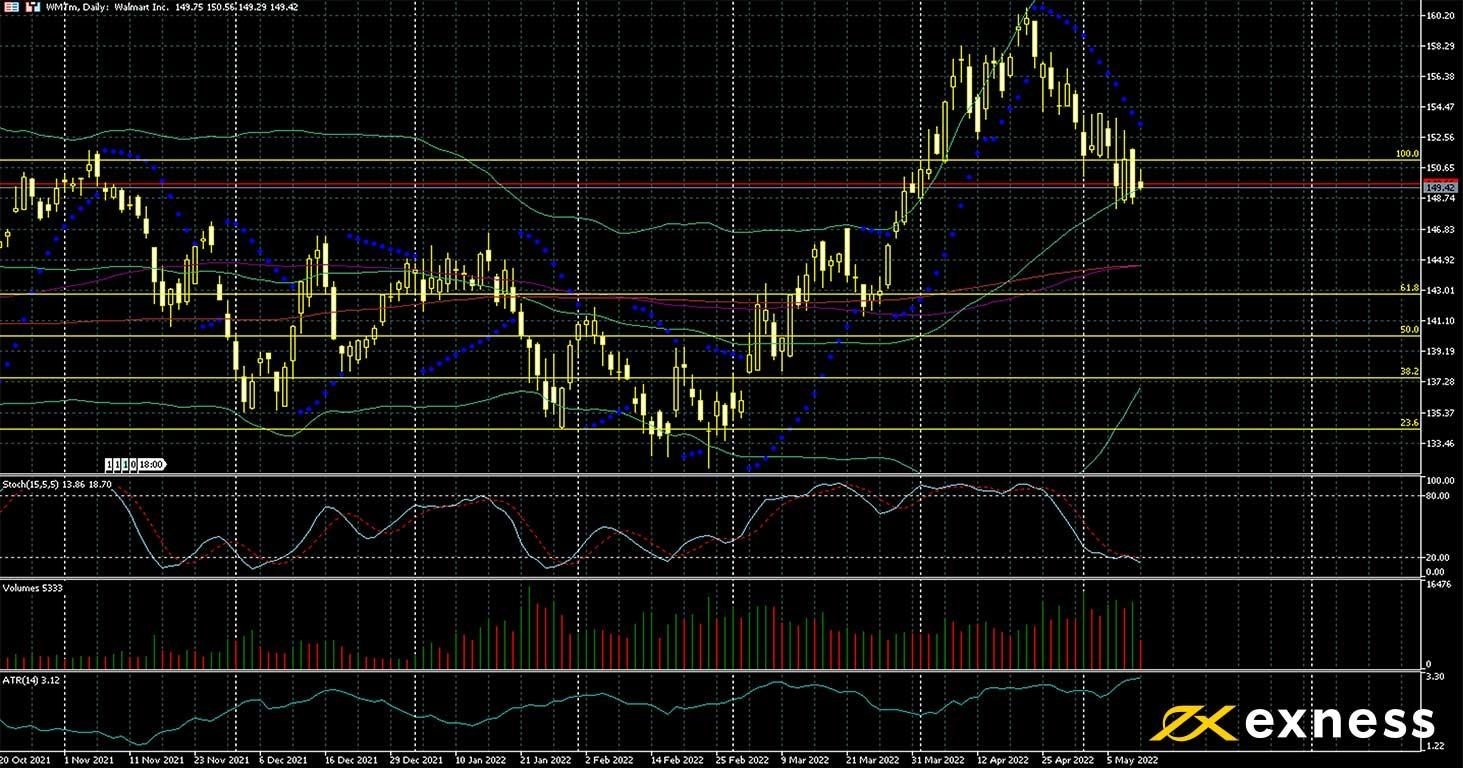

2022年5月以来,市场整体回暖,在此我们为各位投资者从基本面结合技术面角度做一次数量化解盘,以中国核心资产为代表的宽基指数沪深300:

自2021年春节以来,从盘面表现来看沪深300呈现出周线级别的ABC三浪下跌,其中,A浪下跌自2021年2月至2021年8月时长28周,起始点位5800~5900(透支至T+3年即2024年业绩),支撑点位4700~4800(透支至T+0.5年即2022年业绩),下跌幅度-13%,主要是消化2021年初时长对于核心资产2020年受益于消费和出口双旺的高景气一致性预期的情绪泡沫,估值水平回归中枢;

B浪反弹自2021年9月至2021年12月初时长16周,起始点位4700~4800(透支至T+0.5年即2022年业绩),阻力点位5000~5100(透支至T+1年即2022年业绩),反弹幅度+6%,主要是情绪面反弹,但市场风险偏好仍然受基本面业绩增速走弱而受到压制;

C浪下跌自2021年12月初至2022年4月时长21周,起始点位5000~5100(透支至T+1年即2022年业绩),支撑点位3700~3800(透支至T-1.5年即2020年业绩),下跌幅度-20%,主要由于国内经济下行叠加海外流动性收紧导致的基本面和风险偏好双杀,市场情绪泡沫达到冰点,估值水平基本反映了今年经济的预期;

目前4月底以来市场正在进行D浪反弹,受20周线和250周线压制,或有底部反弹可能。

图片来源:wind

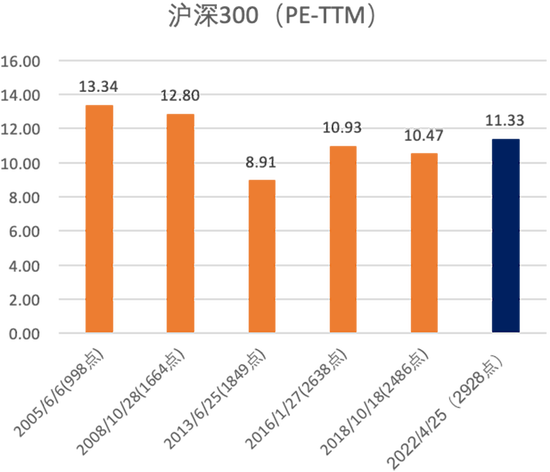

图片来源:wind参照过去几轮(2012年,2016年,2018年)市场筑底的过程,通常会由政策底=>情绪底=>估值底=>业绩底的顺序构成一个圆弧形底部:3月中旬会议表征了第一步的政策底;4月底海内外利空集中爆发引发的资本市场流动性枯竭,不分风格不分行业的无差别普跌基本演绎出了市场最悲观的情绪底;

按过往20年沪深300估值透支幅度的数量化度量,通常位于[T-2, T+3]范围内波动,虽然按照当前情绪底的估值虽然距离极端底仍存在-0.5年的下行空间,但是参照风险溢价FED直播指数下行空间已然不大。

因此在未来的3-5个月时间窗口内,Q2和Q3的财报基本面利空会对于上述估值形成最后一轮下行空间的压力测试,完成D浪的缩量反弹之后的E浪市场缩量回调,届时预计能够出现长线资金赔率胜率均占优的买点;

而从基本面角度而言,目前国内流动性宽松的环境下,后续伴随稳经济的财政政策逐步落地,市场的业绩底预计出现在2023年的Q1~Q2,而届时市场估值预计已经修复至[T+0, T+1]的合理中枢范围。

图片来源:浙商基金

图片来源:浙商基金海内外宏观经济

3月以来市场演绎最为关注的3方面风险点,目前的进展如下:

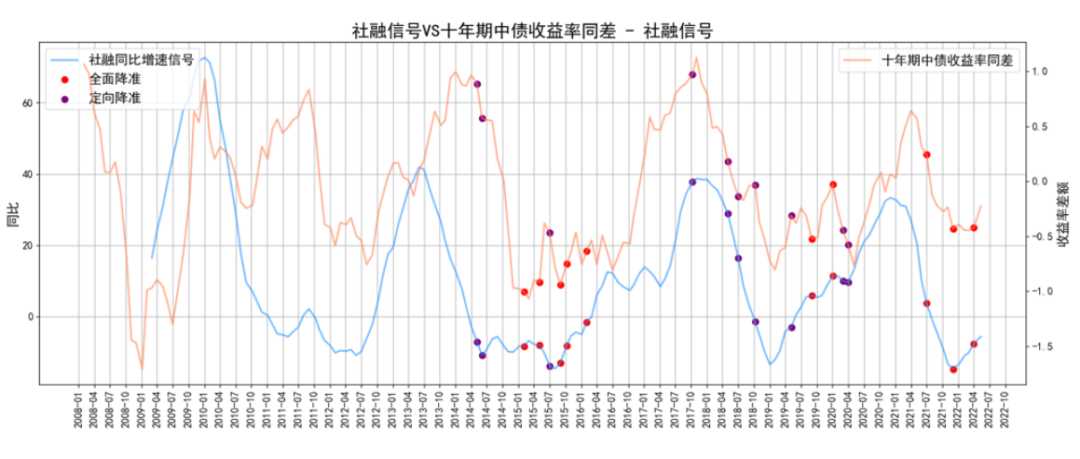

1.4月新增社融9102亿元,单月同比少增约9500亿元,而季调后累计同比负增速继续收窄,表明宏观经济复苏的方向没变,但复苏的幅度和节奏较弱。从结构而言,主要是表内人民币信贷同比大幅收缩,中长期贷款投放较差,制造业尤其受长三角地区疫情影响有效需求,房贷再度负增长,尽管因城施策下各地已在出台各项地产政策,但地产销售数据仍然疲弱;货币端M1和M2同比持续增长,而M1与M2增速差和社融与M2增速差均继续下滑,表明当前收入承压和预期转弱下,居民的加杠杆能力和意愿都比较差。因此后续国内宏观经济的复苏节奏、幅度、方向,均有待后续积极的财政政策落地。

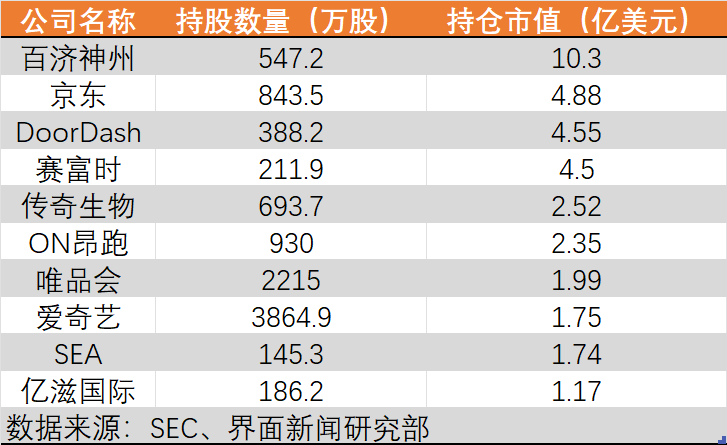

2.美联储缩表引发的流动性危机,伴随美股下跌的过程,正在对于新兴市场进行一轮完整的流动性压力测试,这个过程进行至一半,目前RMB汇率触达6.8,预期压力测试会达到6.9~7.0,HKD汇率7.85已经触顶,虽然深度空间已经不大,但预计时长会在维持至少2~4Q,所以重点关注美国CPI通胀是否得到有效缓解,会是接下来海外流动性压制因素究竟何时缓解的关键。

3.俄乌冲突长期化引发来的大宗商品高企,参照经典美林时钟模型,在大宗商品牛市之后,全球宏观经济会由于成本上升需求下降进入衰退象限,接下来如果大宗商品价格依旧维持在高位震荡,引发经济衰退的基本面因素,美股指数的下行空间纳斯达克大约为-30%到20X PE,道琼斯大约为-25%到16X PE,这个过程会对于AH进行新一轮压力测试。

图片来源:wind

图片来源:wind市场风格配置

从目前宏观经济状态而言,目前处于经济下行逐渐体现进报表中的阶段,全社会净利润高增的板块与行业也主要位于产业链上游的资源品行业,而中游和下游企业的利润率由于需求疲软价差传导不畅遭受了较大损伤。在这样的宏观环境下,大类资产配置的方向以低估值和红利类资产为主线的胜率会比较占优。

而另一方面,由于海内外影响导致的全市场风险偏好下降,导致很多高景气成长板块(例如创业板、中证科技、中证新能、军工等)的估值在4月底很短的时间窗口内急剧下杀至2018年Q3的情绪冰点位置,而且从盘面结构上看,中小市值股票的下杀深度远大于龙头白马,这体现出了市场在极度情绪恐慌下呈现出无视基本面的流动性枯竭下跌,因此当短期市场利空出尽情绪回暖时,可择优选择成长确定性高的小盘成长高波动品种。

综上从市场节奏上,短期1-2个月可以以合理的估值范围积极参与成长版块的反弹,反弹目标位3月的压力位,而成长反弹的过程中,建议不断择机进行风格再平衡,再平衡的方向今年整体的配置主线仍然以稳经济和价值风格为主线。

行业配置

从行业方面,从估值赔率与基本面景气胜率角度考量。

1. 科技板块可以积极关注耗材与PCB产业链智能汽车产业链缺芯缓解后的功率产业链;

2. 周期板块可以市场交易视情绪缓慢关注受益全球通胀的农产品和农化产业链、景气上行利差受益的化工细分品类、疫情解封受益的航空和物流;

3. 消费板块可择优左侧关注疫情后复苏的小家电、食品龙头、受地产链利空错杀的轻工家居和消费建材等赔率占优的行业;

4. 医药板块集采带来的利空已经基本被市场情绪PriceIn,但接下来2个季度会逐步体现在季报中,可以积极关注右侧高成长的CXO,以及左侧布局利空兑现的医美、生物医药、医疗器械;

5. 大金融板块可择优左侧关注估值与成交拥挤度双低的龙头券商、业绩增速高成长的优质城商行。

基金有风险,投资需谨慎。人工智能投资存在固有缺陷,投资者应当充分了解基金运用人工智能投资的风险收益特征。我国基金运作时间较短,不能反映股市发展的所有阶段。基金的过往业绩不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。购买货币市场基金并不等于将资金作为存款存放在银行或者存款类金融机构,基金管理人不保证基金一定盈利,也不保证最低收益。定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。本材料不构成任何投资建议,本材料仅为宣传材料,不作为任何法律文件。投资人应当认真阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件以详细了解产品信息,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,理性判断并谨慎做出投资决策。