美联储6月会前相关背景

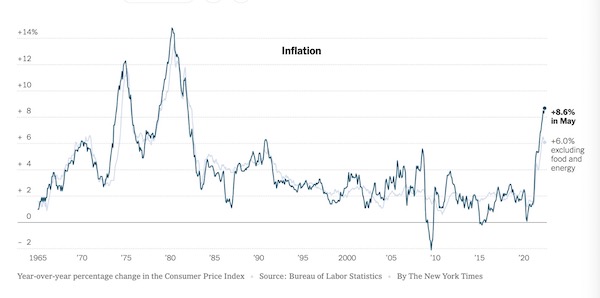

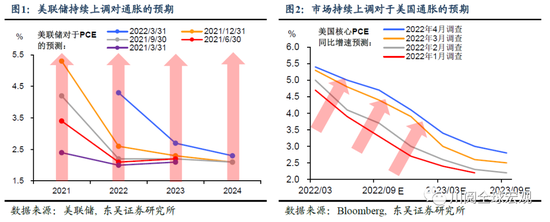

美国5月CPI同比增长8.6%, 再创1981年以来新高;核心CPI同比上涨6%。

6月14日,美国十年期国债收益率收于3.49%,美元指数站上105。

美国5月ISM制造业指数为56.10,较上月有所回升。

美国5月非农就业人数增加39万人,高于预期的32.5万人,失业率稳定在3.6%。

美国5月零售销售环比下降0.3%,创2021年12月以来新低;预期0.2%,前值0.90%。

密歇根大学公布的美国6月消费者信心指数初值骤降14%,来到低点50.2。

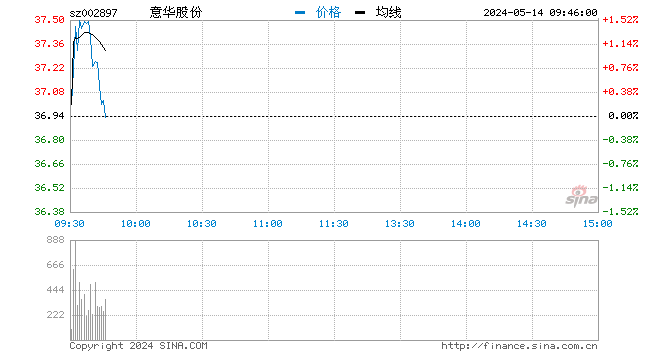

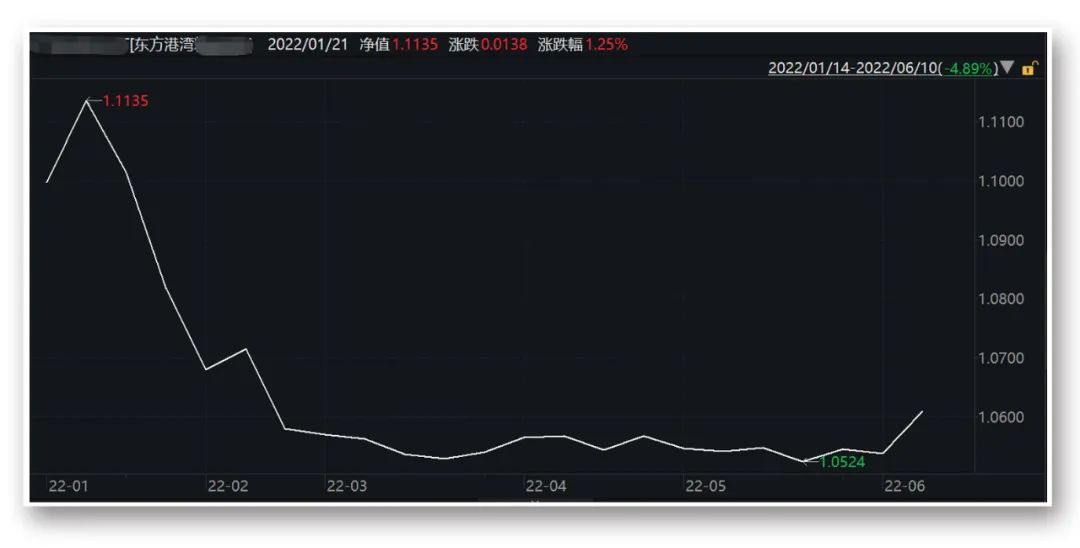

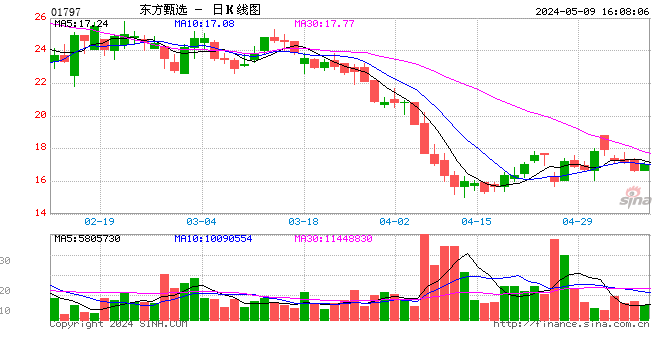

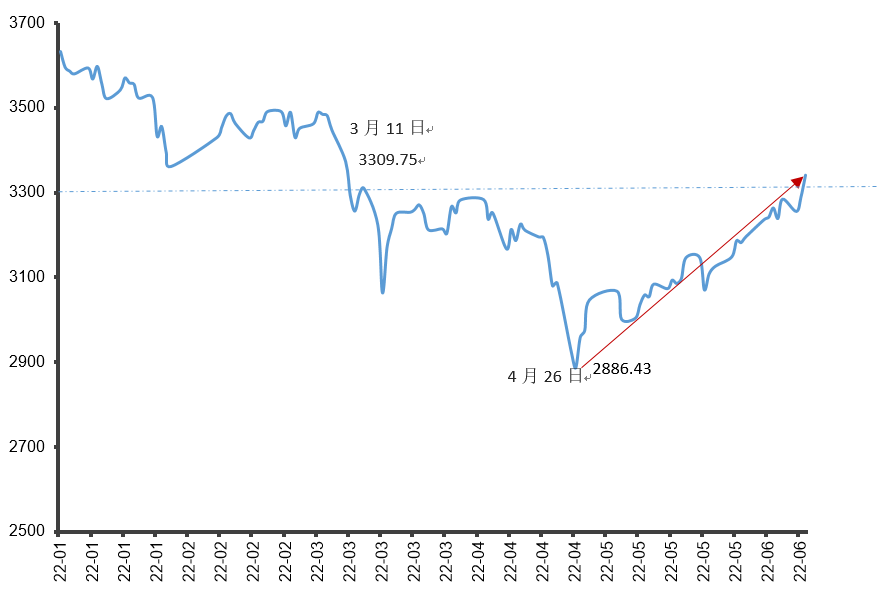

截至6月14日,标普500指数及纳斯达克指数今年以来已进入技术性熊市:道琼斯指数年初至6月14日下跌16.44%, 标普500指数下跌21.63%, 纳斯达克指数下跌30.79%。

数据来源:Wind

在美国5月通胀再度反弹至高点,近期股市多次出现崩跌的环境下,美联储2022年6月会议决议调升基准利率75个基点,是自1994年以来最大的单次升息幅度;虽然大幅升息,但一来符合此前市场预期,以及鲍威尔在会后发布会表示他不认为此种升息幅度会成为常态,美股三大指数昨夜震荡收红;万得数据显示,道琼斯指数上涨1%, 标普500指数上涨1.46%,纳斯达克指数上涨2.5%,十年期美债收益率略降,美元指数相对持稳。

美联储六月会议结果及会后鲍威尔发言重点包括了:

一:会议调升基准利率为1.5% 至 1.75%,一次调升75个基点,是自1994年11月以来最大的单次会议升息幅度,本次议息结果并非全数通过,堪萨斯城联邦银行总裁表示希望只升息两码。

二:会后声明委员会加上‘坚定致力推动通膨率回到2%目标’,并删除之前‘委员会预期通胀率回到2%目标,劳动市场维持强劲’相关措辞。

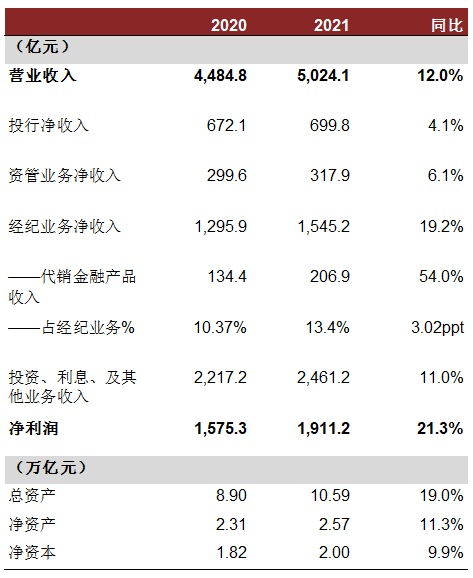

三、前瞻指引显示,2022年和2023年的成长预测由3月的2.8%和2.2%均下修至1.7%, 2022年和2023年的失业率预测由3.5%上修至3.7%和3.9%;2022年和2023年的通胀预测由4.3%和2.7%修正为5.2%和2.6%。

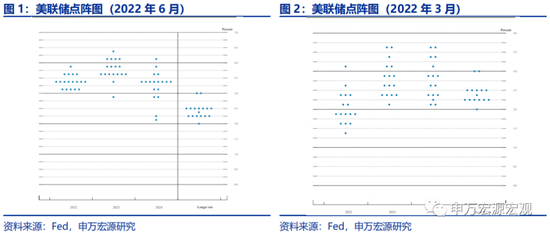

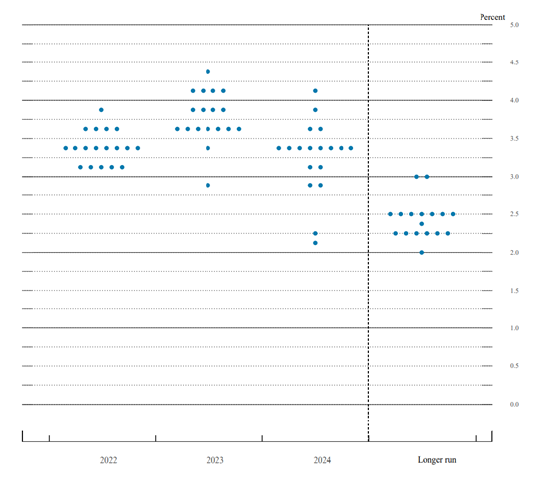

四、最新的点阵图显示,委员会成员预期联邦资金利率今年底的中位数约为3.375%,意味着年内接下来的4次会议或再升息175个基点;对2023年底的预测为3.8%,对2024年底的预测降至3.4%。

资料来源:FED 资料日期:2022/6/15

资料来源:FED 资料日期:2022/6/15五、重申6月1日开始生效的资产负债表缩表路径,每月缩减475亿美元的债券组合,9月扩大到950亿美元。

上投摩根认为,由于5月份CPI数据爆表,美联储迅速因应扩大本次加息幅度,虽然罕见,但此前市场已有所预期。而前期美股虽然持续下行,但在升息不确定性结束,加上鲍威尔在发布会表示150个基点并不是常态后,反而出现强劲反弹;另一方面,近期美国无论是PMI或失业率等经济数据基本向好,既给了美联储大幅升息的底气,也为市场提供了一定支撑。昨夜美元指数基本持稳,没有出行大幅上行,一来是美元指数已经来到相对高位,二来美元指数持续上行其实对实体经济和企业盈利带来负面影响,美元指数上行趋缓或对市场更有利。

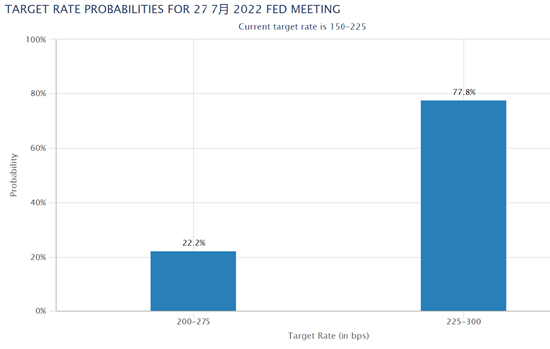

展望未来,在6月大幅升息之后,市场对未来会议的的升息幅度的不确定性或将较之前上升,最新芝商所FedWatch工具显示,截至6月15日,市场预期7月会议升息50个基点的可能性为22.2%, 再度升息75个基点的可能性则达到了77.8%。

资料来源:CME FedWatch Tool 资料日期:2022/6/15

资料来源:CME FedWatch Tool 资料日期:2022/6/15基于未来政策相对具有不确定性,加上截止6月15日,今年以来标普500和纳斯达克指数的累计收益仍处于技术性熊市区间,未来一段期间内美股走势或仍呈波动格局,市场可能静待二季度经济数据及企业财报等基本面数据出台,在美联储果断的出手后,通胀能否得到抑制将是投资人关注的重点,在局势相对清晰前,投资人应寻求更均衡、多元的投资组合,适度提高收益型资产的比重,并以更中长期的角度来进行布局。

风险提示:上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。投资涉及风险,不同资产类别有不同的风险特征,过去业绩并不代表未来表现。投资前请参阅销售文件所载详情,包括风险因素。观点和预测仅代表当时观点,今后可能发生改变。