来源:钟正生经济分析

平安首经团队:钟正生/张璐/范城恺

核心观点

2022年6月以来,欧债市场波动加剧。本篇报告审视欧元区债务违约与债券市场波动风险,倾向于认为:虽然欧央行释放出了“时不我待”的决心,欧元区财政协同上也取得了积极进展,但在俄乌冲突和高通胀的直接冲击下,这一次“欧债危机”再度爆发风险仍不容小觑。

一、“碎片化”问题难遮掩。今年以来欧债利率不断攀升,但市场并未过度交易“碎片化”问题,10年意债和德债利差走阔幅度不算大。事实上,当前欧元区政府债务和财政赤字压力并不弱于2010年欧债危机爆发前夕,且成员间分化依然明显。为配合财政刺激,欧盟阶段性摆脱了财政束缚,使得成员国政府债务率和财政赤字率显著上升,继而中期债务风险上升,其中希腊、意大利等债务压力相对更大。更值得警惕的是,欧央行货币紧缩可能使成员国政府债务风险更加靠前。

二、欧央行工具受束缚。欧债危机后欧央行应对危机的举措,可归结为“降息+购债+预期引导”的组合拳。这一次受制于遏制通胀的目标,欧央行可以使用工具或十分有限:一类是“调结构”(如调整PEPP结构、重启SMP与冲销操作等),另一类是“稳预期”(如重启OMT计划等)。然而,这些措施的实际力度与效果均存在较大不确定性:PEPP计划下的结构调整空间有限;SMP的政策效果可能受制于流动性平衡的目标;“预期引导”会否奏效仍有不确定性。

三、“厄运循环”仍是隐患。“厄运循环”指的是欧元区主权债务与欧洲银行体系的深度捆绑,并由此带来的危机传导风险。虽然欧盟和欧央行等在控制“厄运循环”风险方面付诸努力,但风险仍然存在:首先,新冠疫情后欧洲银行持有本国主权债务占总资产比例上升,其中意大利银行的持有比例已突破历史峰值;其次,欧元区银行持有其他成员国主权债仍是普遍现象,“交叉传染”风险仍存;最后,俄乌冲突后,意大利、法国、奥地利等地区银行对俄罗斯主权债风险敞口较大。

四、经济预期已然走弱。俄乌冲突、能源紧缺直接影响下,欧元区经济衰退风险不断上升。欧元区通胀受供给端扰动影响更大,欧央行为控制通胀需要付出更大的经济代价。当前各项衡量欧元区投资、消费和经济预期的指标均大幅走弱,并已基本跌落至历史上“危机”时的水平。而经济预期跌入低谷,可能反向增加欧债市场波动风险:一是,市场在资产定价过程中会计入经济下行乃至衰退预期,高估欧元区债务违约风险,使债券市场定价下挫;二是,欧元区货币和股票市场可能因预期转弱而出现震荡,不同资产价格间的联动势必波及欧债。

风险提示:地缘局势发展超预测,欧元区经济韧性超预期,欧央行紧缩力度不及预期等。

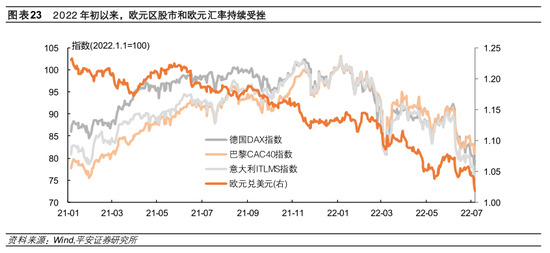

2022年6月以来,欧债市场波动加剧,尤其10年期意大利国债利率突破4%的“警戒线”,引发市场有关“欧债危机”再度来袭的担忧。7月5日,欧元兑美元汇率刷新近20年新低,欧股已连续五周下跌,进一步烘托危机氛围。本篇报告从四个角度,审视欧元区债务违约与债券市场波动风险。

我们认为,虽然欧央行释放出了“时不我待”的决心,欧元区财政协同上也取得了积极进展,但在俄乌冲突和高通胀的直接冲击下,这一次“欧债危机”再度爆发的风险仍不容小觑:第一,新冠疫情后多数欧元区成员国政府债务率和赤字率攀升,而欧央行停止购债和加息,或使政府偿债压力前移;意大利、希腊、塞浦路斯等成员国政府债务风险更为突出,“碎片化”问题难以遮掩。第二,这一次欧央行应对危机的工具将极大地受制于控通胀,这或令欧央行在应对可能的“碎片化”风险时,陷入进退失据的困境,且可能最终体现为其预期引导的失效(即使拉加德再说一次Whatever it takes,市场也未必还那么买账)。第三,“厄运循环”(欧元区主权债务与银行业的关联)风险尚未被排除,如意大利银行持有本国主权债比重明显上升,俄罗斯主权债务违约风险也值得关注。第四,欧元区经济预期已跌落至历史上“危机”时水平,可能反向增加欧债市场波动风险。最后,当市场站在更高的视野审视上述欧元区经济金融风险后,“欧债危机”便有自我实现的可能。

“碎片化”问题难遮掩

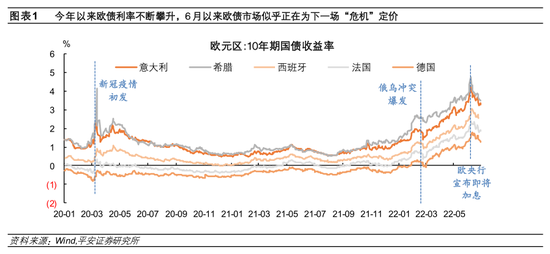

今年以来欧债利率不断攀升,危机苗头初现。2020年新冠疫情爆发后,欧元区货币和财政的配合颇有成效,欧债利率整体维持历史低位。然而,2022年以来,俄乌冲突的爆发以及通胀形势的急剧恶化,不断迫使欧央行加快退出政策支持,欧债利率持续攀升。尤其是,欧央行于6月9日会议上宣布将于7月暂停购债计划,并开启2011年以来首次加息,引发欧债恐慌式抛售。2022年6月以来截至16日,德国、法国、西班牙、意大利和希腊的10年期国债利率分别上升61-72BP,上行斜率已接近2020年新冠疫情初发和2022年俄乌冲突爆发时期水平,欧债市场似乎正在为下一场“危机”定价。

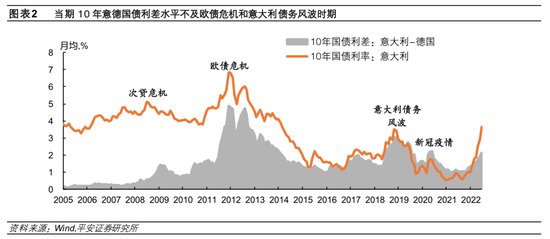

当前欧债市场并未过度交易“碎片化”问题。“碎片化” (Fragmentation)是欧元区面临的特殊挑战。由于欧元区19个成员国的经济发展与财政状况分化明显,每当危机来临和市场风险偏好下降时,以希腊、意大利等为代表的脆弱国家债券最可能遭遇抛售,成为引燃欧债市场动荡的“火药桶”。2022年以来,随着欧元区成员国债券利率集体上升,脆弱地区利率难以避免地更快上行。2022年1-6月,德国和意大利10年期国债利率分别上涨了约180BP和260BP,二者利差扩大约80BP至200BP左右。但是对比来看,2011-12年欧债危机以及2018-19年意大利债务风波时期,10年意德国债利差高达300-500BP,说明当前欧债市场也许并未过度交易“碎片化”问题。

事实上,当前欧元区债务和财政赤字压力并不弱于2010年欧债危机爆发前夕,且成员国间分化依然明显。

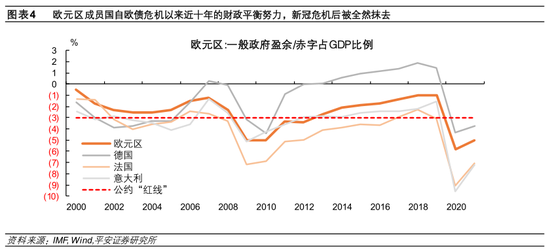

2020年新冠疫情后,欧元区成员国国债利率集体走低。原因在于,欧央行政策支持力度空前,以及欧元区“财政联盟”取得积极进展(如总规模达1.8万亿欧元的财政刺激计划得以推行)等,暂时缓解了市场对脆弱国家债务风险的担忧。但是,为了配合财政刺激,欧盟阶段性摆脱了财政束缚:2020年3月,欧盟出于应对新冠危机而宣布暂停履行《稳定与增长公约》义务,即暂时允许成员国政府债务率突破60%、财政赤字率突破3%的“红线”;2022年5月,欧盟宣布为应对“能源危机”再度延期上述财政约束至2023年。

这使得欧元区成员国债务率和赤字率显著上升,且希腊、意大利等债务压力相对更大。政府债务方面,2021年欧元区平均政府债务率达到95.6%,高于2010年的83.9,且除爱尔兰、马耳他、荷兰等少数成员国债务率较2010年有所下降外,其余大部分成员国债务率均有上升。其中,希腊、意大利债务率分别突破193%、150%,明显高于2010年的148%、119%。财政方面,欧盟成员国自欧债危机以来近十年的财政平衡努力,新冠危机后被全然抹去:2010年以后,欧元区成员国财政赤字率持续下降(德国等地区财政盈余持续上升),2018-2019年意大利、法国等财政“差等生”赤字率都已低于3%,但2020-2021年两国的赤字率均超过7%,甚至已暂时高于欧债危机时期水平。

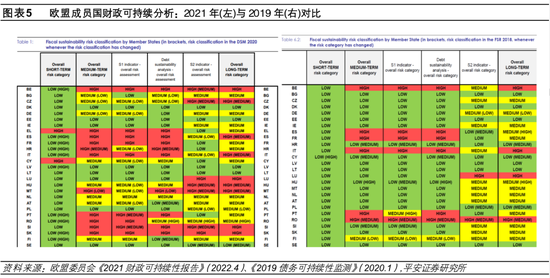

由于债务率和赤字率上升,多数欧元区成员国的中期债务风险上升,希腊、塞浦路斯等成员更出现短期债务风险。欧盟委员会于2022年4月发布的《2021年财政可持续性报告》显示,短期来看,仅希腊和塞浦路斯2个国家财政风险为“高”;中期来看,则有11个国家(比利时、希腊、西班牙、法国、克罗地亚、意大利、马耳他、葡萄牙、罗马尼亚、斯洛文尼亚和斯洛伐克)的财政风险为“高”。对比2020年1月(新冠疫情前)发布的《2019年债务可持续监测》报告,当前已有4个国家(克罗地亚、马耳他、斯洛文尼亚和斯洛伐克)的中期债务风险由“低”升为“高”,7个国家(保加利亚、捷克、德国、塞浦路斯、匈牙利、荷兰和奥地利)的中期债务风险由“低”升为“中”。

更值得警惕的是,欧央行货币紧缩可能使成员国政府债务风险更加靠前。欧盟委员会最新的财政可持续性报告中,2022年俄乌冲突的影响尚未纳入考虑,因此欧盟成员的最新债务风险可能被显著低估。而俄乌冲突带来的通胀压力与欧元区利率水平的上升,可能直接加剧政府债务风险,且“碎片化”问题可能螺旋式发酵:一方面,以意大利为代表的成员国债务率显著上升并高于欧元区平均水平,意味着欧元区利率水平的上升将更大地抬升其债务付息成本;另一方面,市场出于对“碎片化”风险的定价,意味着脆弱成员国国债利率将更快攀升,更是“雪上加霜”。尤其考虑到,2011年欧央行曾因两次加息而“引燃”欧债危机,欧债市场对欧央行加息或更加忌惮,债券市场的恐慌性抛售风险不小。总之,此前欧央行维持购债以及低利率,使大多数成员国的短期债务风险较为可控,然而当这一前提改变时,欧元区债务风险或不可同日而语。

欧央行工具受束缚

欧央行对于政府债务危机的化解能力,也是欧债市场能否消化恐慌情绪的关键因素。短期来看,欧央行于6月16日召开紧急会议着手应对“碎片化”问题后,意大利等国债利率明显回落,市场紧张情绪有所缓和。

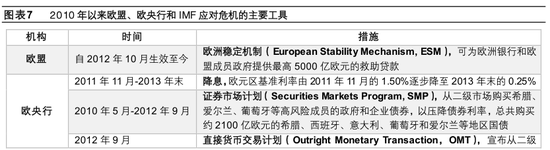

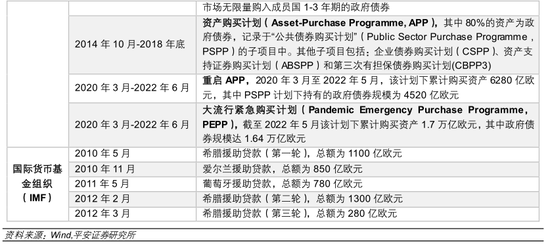

不可否认的是,欧债危机以来,欧盟与欧央行应对危机的“工具库”更加丰富。欧盟委员会建立了欧洲稳定机制(ESM),自2012年10月生效至今,可为欧洲银行和欧盟成员政府提供最高5000亿欧元的救助贷款。欧央行帮助缓解欧债危机的举措,可归结为“降息+购债+预期引导”的组合拳:

一是降息。欧元区基准利率由2011年11月的1.50%逐步降至2013年末的0.25%。

二是资产购买,以政府债券为主。2010年5月至2012年9月,欧央行启动证券市场计划(SMP),从二级市场购买希腊、爱尔兰、葡萄牙等高风险成员国的政府和企业债券,以压降债券利率。2014年10月至2018年底,欧央行启动“资产购买计划”(APP),其中80%的资产为政府债券,记录于“公共债券购买计划”(PSPP)的子项目中。2020年3月至2022年6月,欧央行重启APP,并额外启动“大流行紧急购买计划”(PEPP),PEPP中97%的资产为政府债券。

三是“预期引导”。欧央行于2012年9月宣布直接货币交易计划(OMT),承诺央行可以无限量购买符合条件的成员国短期政府债券,从预期上缓解了市场对脆弱地区政府债务违约的担忧。

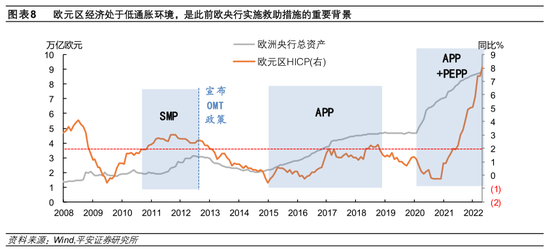

然而,受制于遏制通胀的目标,这一次欧央行应对危机的工具或十分有限。欧债危机以后,欧元区经济处于低通胀环境,是欧央行实施救助措施的重要背景。彼时,欧央行的救助措施不仅可以平抑短期债券市场波动,也有益于刺激经济增长与通胀回升,受到各方欢迎。但这一次,欧央行需要在救助市场的同时,兼顾物价稳定目标,这意味着其救助措施可能受到很大阻力。欧央行6月最新预测2022、2023年欧元区通胀率分别为6.8%和3.5%,均高于2%的通胀目标,行长拉加德最新表态将于未来6个月逐步加息。因此,在未来较长时间里,欧央行或难采取降息、扩大购债等任何具有宽松取向的政策工具。

若不改变货币紧缩取向,欧央行剩余的工具或仅存两类:一类是“调结构”,即在不显著扩大持债总规模的前提下,增持意大利、希腊等脆弱地区国债,必要时还可能减持德国、法国等债务风险相对可控的成员国国债,以缓解“碎片化”问题。如当前欧央行拟利用PEPP购债操作的部分利润来增购脆弱地区国债,具体细节尚待披露。此外,欧央行或也可以选择重启SMP计划,该计划允许欧央行进行冲销操作(欧央行在购买国债后,鼓励商业银行将等额流动性转移至定期存款,并于7日内通过招标程序拍卖给欧央行,从而使银行体系内不因欧央行购债而立刻产生多余流动性。)而冲销操作的目的正是控制通胀风险,2011年欧央行实施SMP时的欧元区通胀率已高于2%。另一类是“稳预期”,即类似2012年的OMT计划,通过宣布可置信的“兜底”政策,缓解债券投资者的恐慌情绪,也一定程度上施压于做空欧债的投机行为,预防脆弱地区债券被过度抛售。

然而,当前这些措施的实际力度与效果均存在较大不确定性。

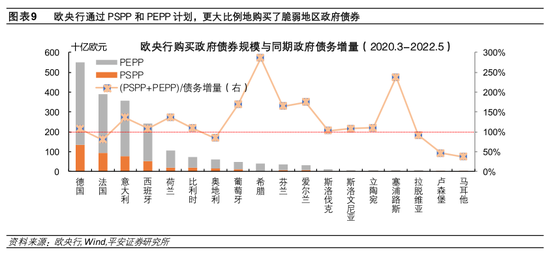

一是,PEPP计划下的结构调整空间或有限。2020年3月至2022年5月,欧央行通过PSPP和PEPP两项计划购入的成员政府债券合计为2.2万亿欧元,基本上全部消化了同期各成员政府债务的增量。结构上,欧央行购买的希腊、塞浦路斯和意大利的国债规模,已分别为同期政府债券增量的285%、283%和135%,明显高于平均水平,这说明欧央行政策已经向脆弱地区倾斜。事实上,欧央行的“偏心”已经受到了德国的质疑。7月4日德国央行行长内格尔公开反对欧央行针对“碎片化”问题的解决方案,认为判断不同国家之间的借贷成本差异是否合理“几乎是不可能的”,且各国政府过于依赖欧央行的支持“将是致命的”。

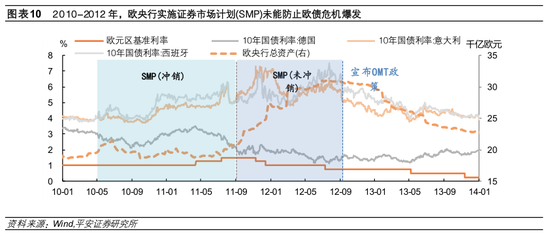

二是,SMP的政策效果可能受制于流动性平衡的目标。2010年5月至2012年9月,欧央行SMP计划下合计购买了约2100亿欧元区政府债券。但在SMP实施期间,尤其2011年欧央行加息后,意大利、西班牙等国债利率仍然飙升,期间SMP的政策效果不佳,很可能也因受制于冲销操作和流动性平衡。2011年下半年开始,欧央行逐步取消了冲销操作,欧央行资产规模实质性上升一段时间后,脆弱成员国的国债利率才没有更快上行,在OMT工具推出后欧债危机才真正缓解。据此推测,实施冲销操作的SMP如同戴着镣铐舞蹈,“舞姿”可能会逊色不少。

三是,“预期引导”会否奏效仍有不确定性。2012年9月,时任欧央行行长德拉吉宣布OMT,并且扬言会“不惜一切代价(Whatever it takes)”拯救市场,最终说服市场。当下,现任欧央行行长拉加德也表达出类似决心,未来也可能通过重申OMT或类似工具以稳定市场预期。不过,需要注意的是:OMT从未被真正使用,因OMT的启动与欧盟ESM机制绑定,后者的判断程序苛刻、且附带严格的紧缩改革要求,再加上德国一度起诉OMT违反欧盟条约,直到2015年6月欧盟法院才最终裁定OMT合法。未来,欧央行实施类似政策会否再次受到程序限制和个别成员的反对,仍有较大不确定性。

“厄运循环”仍是隐患

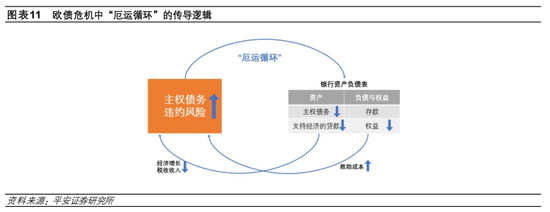

“厄运循环”(Doom Loop)在欧债危机语境下,指的是欧元区主权债务与欧洲银行体系的深度捆绑,以及其带来的危机传导风险。2009-10年,希腊主权债务危机暴露,逐渐传导至葡萄牙、爱尔兰、意大利等其他成员国,并于2011年制造了欧洲银行业流动性危机,最终演变为经济危机。“厄运循环”的核心传导链条是,欧元区主权债务与银行资产负债表的紧密关系。当主权债风险暴露时,大量持有这些债务的欧洲银行资产端受损,资产负债表的萎缩削弱银行的放贷能力,实体经济缺乏贷款支持而更趋疲弱,财政平衡更受威胁,从而加剧主权债务违约风险,形成一套负反馈。且商业银行可能持有他国主权债务,产生“交叉传染”风险。此外,欧洲银行资产受损,也会增加欧央行实施救助的难度,形成另一套负反馈。这一次,“厄运循环”的风险程度也可能成为欧元资产定价的重要考量,继而影响欧债市场的波动程度。

欧债危机后,欧盟和欧央行等在控制“厄运循环”风险方面付诸努力,但进展有限。自2010年9月《巴塞尔协议III》推行后,欧洲银行业也按要求提升了资本充足率,应对流动性紧缺的能力有所提升。2014年以来,欧盟和欧央行开始推动建立“欧洲银行业联盟”,以提升金融体系韧性,降低银行和主权国家之间的关联。其中,单一监管机制、共同存款保险机制和单一清算机制被认为是该联盟的“三大支柱”。但是直到2022年4月,后两个“支柱”才获欧洲议会通过。目前,欧洲银行联盟的运作并不成熟。例如,欧洲银行体系的清算和重组并不充分;又如,各国监管机构严格限制商业银行在外设立分支机构,旨在降低本国储蓄者的对外风险敞口,但这种限制阻碍了跨境银行整合,也不利于欧盟金融一体化进程。总之,修复和深化欧盟金融一体化仍有较长的路要走。

这一次,欧元区“厄运循环”风险仍然是客观存在的。

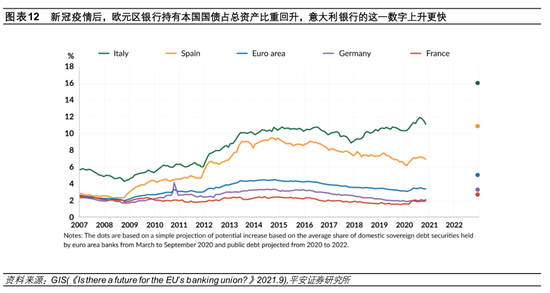

首先,新冠疫情后欧洲银行持有本国主权债务占总资产比例上升,意大利银行的持有比例已突破历史峰值。欧债危机后,多数欧元区商业银行有意识地控制主权债持有比例,尤其2015-2018年期间,大部分地区银行持有本国主权债占总资产比重均有下降,意大利和西班牙的这一比例由11%和9%,分别下降至9%和7%左右。然而,新冠疫情后,因各国主权债券的增发以及债券收益率的下降,大部分欧洲银行增持了本国国债。其中,意大利银行的持有比重在2020年一度回升至12%,创下历史新高。GIS在2021年9月的报告预测,若按疫情以来的速度线性增长,到2022年底,意大利银行持有国债比例或升至16%,为2012年欧债危机爆发时的两倍。

我们根据现有文献梳理,欧洲各国银行有较强意愿持有本国国债,尤其脆弱国家银行更愿意持有本国的高风险国债,原因或是多方面的:一是“道德劝说(moral suasion)”假设,即政府可能隐含地强制国内银行持有更多的政府债券;二是“风险转移(risk-shifting)”假说,即资本不足的银行自愿押注高风险的政府债券,以便将风险从股东转移到债权人;三是,信息优势(informational advantage)假说,即商业银行对本国主权债享有信息优势,尤其当外国银行不知情地抛售这些主权债时,本国商业银行可能选择成为“最后债权人”。

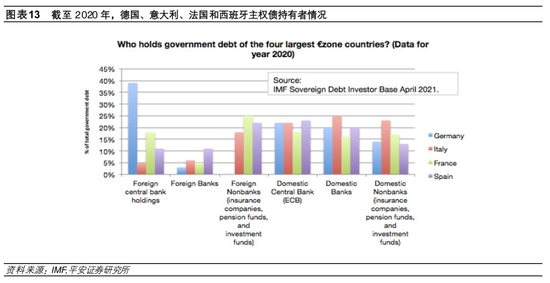

其次,欧元区银行持有其他成员国主权债仍是普遍现象,“交叉传染”风险仍存。欧债危机后,欧洲银行业虽然减持了他国具有更高收益的主权债,但仍然难以完全抵御“套息交易”的诱惑,即利用欧央行的“免费”资金投资于收益率不错的主权债务。综合IMF和欧洲银行等数据,我们发现,2011年意大利国债中有近50%被外国央行、银行和非银行机构或个人持有。截至2020年,这一数据下降至近30%,其中,约20%的意大利国债仍被意大利以外的欧洲商业银行和非银机构持有。这说明,当前因脆弱国家主权债违约带来的“交叉感染”风险较2011年有所下降,但并未被完全排除。

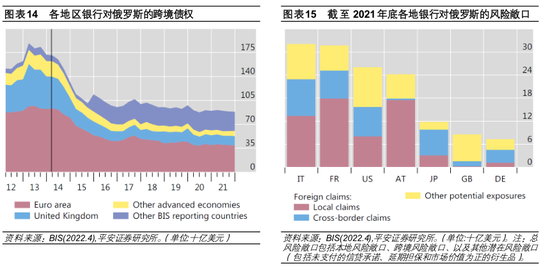

最后,俄罗斯主权债违约风险可能波及欧元区,意大利、法国、奥地利等地区银行对俄罗斯风险敞口较大。2022年俄乌冲突的爆发增大了俄罗斯主权债违约风险。6月26日,俄罗斯一笔价值1亿美元债务错过还款期,为1998年以来首次出现债务违约。在2014年俄乌冲突(克里米亚事件)之后,各国银行对俄罗斯的跨境债权开始减少,由2014年初为1710亿美元下降至2021年底的880亿美元(其中欧元区银行对俄罗斯的跨境债权约390亿美元)。分国别来看,意大利、法国和奥地利对俄罗斯的总风险敞口(包括本地风险敞口、跨境风险敞口、以及其他潜在风险敞口)分别高达250-330亿美元。此外,俄乌冲突还间接加剧了欧洲银行的风险管理成本。据法国《回声报》5月报道,欧洲银行2022年一季度在银行准备金和与俄乌冲突相关的特殊项目上共花费超50亿欧元。

经济预期已然走弱

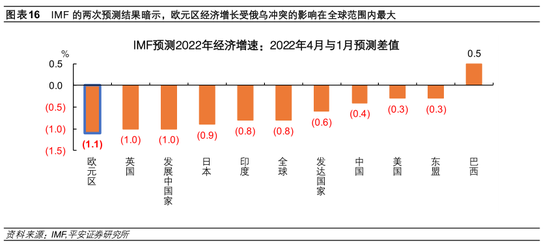

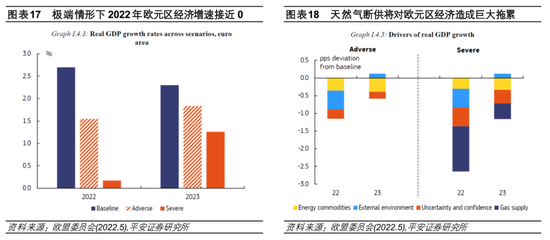

欧元区经济受俄乌冲突的直接影响,衰退风险不断上升。俄乌冲突后,欧元区经济受能源紧缺、大宗商品涨价等一系列冲击,经济增长前景显著削弱。IMF在2022年4月的预测,大幅下调了2022年欧元区经济增速1.1个百分点至2.8%,下调幅度在全球主要国家和地区里是最大的。欧盟委员会于2022年5月春季经济预测报告,将2022年欧元区经济增长预期大幅下调1.3个百分点至2.7%,并强调这只是中性预测。报告认为:欧元区经济面临很大不确定性,未来若俄乌冲突升级、能源供应骤停、以及海外经济增长放缓等,均可能进一步削弱欧洲经济前景;若俄罗斯完全停供天然气,欧元区2022年经济增速将降至0.2%,这意味着2022年第三和第四季度欧元区经济就可能遭遇负增长,陷入技术性衰退。而且,这份报告发布时欧央行尚未宣布加息,可能低估了欧央行更快加息对经济可能造成的不利影响(如报告假设2022年10年德国国债利率为0.8%,但目前该利率已升至1.1%以上)。7月4日,英国经济与商业研究中心发布报告称,由于俄罗斯天然气供应减少,欧洲经济衰退的风险大幅上升,2022年冬季欧洲经济出现衰退的概率达40%。

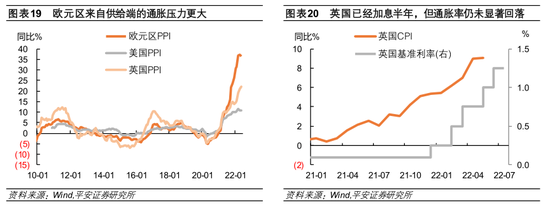

欧央行紧缩或将进一步加剧欧元区经济压力,并削弱经济预期。对比美国和英国,欧元区通胀压力更多来自供给端。截至2022年5月,欧元区PPI同比增速已超30%,而美国和英国的PPI同比水平仅分别为10%和20%。这意味着,欧央行通过货币紧缩来遏制通胀将更为艰难。一个简单的参照是,自2021年12月截至目前,英国央行已累计加息5次、共计110BP。然而,英国CPI通胀率仍在持续攀升。据此推测,欧央行若要实现物价稳定目标,需要更大力度的加息,这也意味着欧元区经济增长或将付出更大代价。在此过程中,若欧元区金融市场动荡加剧,经济衰退还可能更早到来。

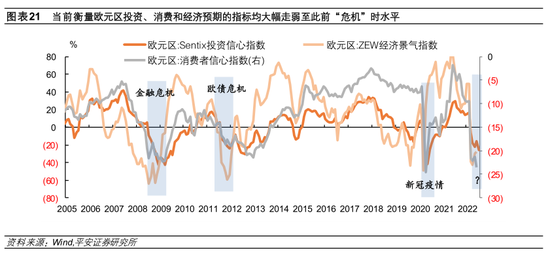

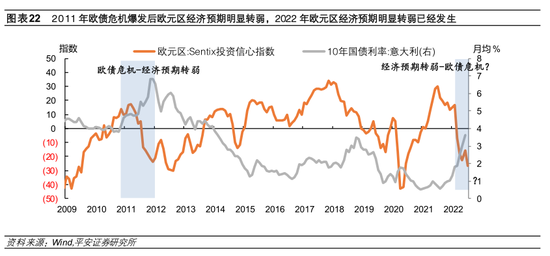

欧元区经济预期跌入低谷,或反向增加金融危机爆发的可能。在地缘冲突、通胀压力以及货币紧缩等多重冲击下,自2022年3月以后,各项衡量欧元区投资、消费和经济预期的指标均大幅走弱,并已经基本跌落至2008年全球金融危机、2011年欧债危机、以及2020年新冠疫情冲击时的水平。在欧债危机还未真正爆发时,经济预期已经明显转弱,这是当下欧元区金融市场面临的特殊环境。而经济预期走弱可能反向增加欧债市场波动风险:一方面,市场在资产定价过程中会计入经济下行乃至衰退预期,从而高估欧元区债务违约风险,使债券市场价格下挫;另一方面,欧元区货币和股票市场可能因预期转弱而出现波动,不同资产价格的联动效应或波及欧债市场。7月4日公布的欧元区Sentix投资信心指数意外大幅下跌至-26.4点,为2020年5月以来新低,且已低于2011年底欧债市场动荡时期的水平。该数据的公布触发了欧元汇率和股市的暴跌。

风险提示:

1. 地缘局势发展超预测,若俄乌冲突快速化解,市场对欧洲经济的预期或快速好转。

2. 欧元区经济韧性超预期,使市场预期好转。

3. 欧央行紧缩力度不及预期,或购债力度超预期,继而欧债市场波动减弱。

4. 欧盟等其他机构或帮助化解欧债市场波动。

5. 金融市场走势预测难度大。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>