来源:戴康的策略世界

报告摘要

●A股仍处于贴现率下行驱动的“此消彼长,水到渠成”行情。我们在A股中期策略展望《此消彼长,水到渠成》中判断中期大概率呈现“美国衰退得快+中国复苏得慢”的组合,A股由贴现率下行驱动震荡上行,但经济盈利修复仍面临确认,因此贴现率下行受益+景气确定性更高的成长类风格占优。近期美国经济与政策进入观望期,中国经济验证“复苏得慢”,MLF利率调降,A股仍然由贴现率下行所主导。

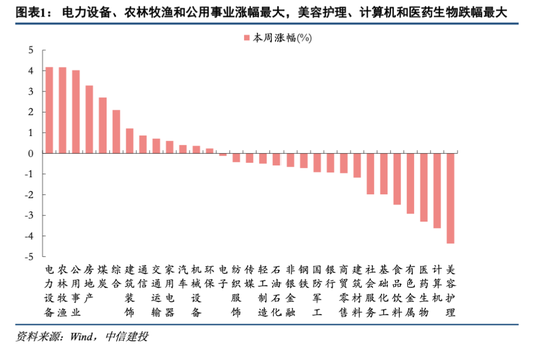

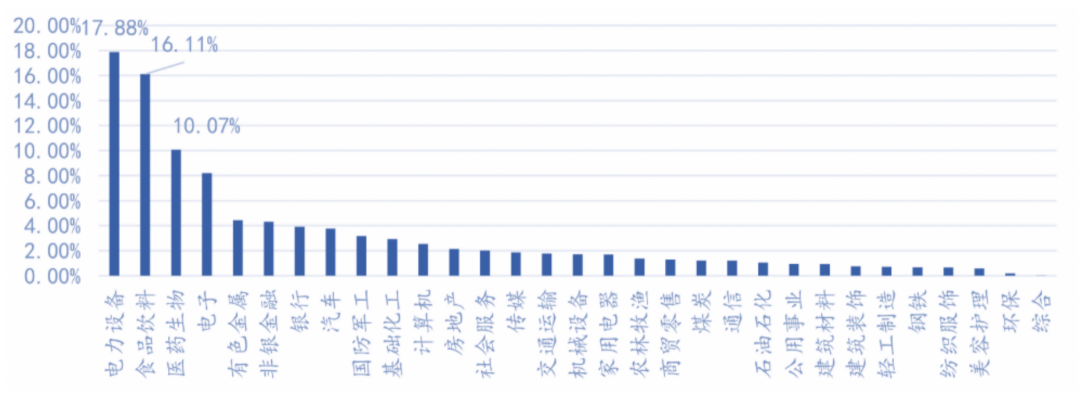

●当前小盘行情与7月相比有何特征?(1)行业广度收敛,从7月各行业广谱小票占优(汽车电子计算机环保有色)、到8月向科技成长聚拢(电力设备电子通信)。(2)赛道内主题概念及细分领域轮动较快(一体化压铸/机器人/电池铝箔/储能电芯等);(3)汽车+光伏链是7-8月延续强势细分领域,泛产业链挖掘以技术创新或新业务放量为选股思路。

●如何看22年小盘行情持续性?与历史上小盘占优行情的7个要素对比,今年“新能源+”产业浪潮已至,货币与信用条件最支持;但信用利差已触及历史底部、小盘相对估值阶段性行至均值以上之后,未来行情持续性主要观察三个变量:(1)信用预期极度劈叉后如何演绎(地产基建信用预期能否修缮、信用利差是否走阔);(2)疫后小企业创新活力与融资环境能否改善;(3)下半年增量资金的来源(北上是否持续流入)。

●“专精特新”是当前小盘行情最值得参考的赛道遴选与选股思路。我们在8.18发布深度专题《专精特新:遴选小盘优势资产》,详细从“专精特新”的战略含义、企业特征,挖掘细分赛道与小盘标的。“专精特新”企业相较中证1000整体具备显著盈利优势以及稳定超额收益,聚焦“制造强国”与“工业四基”核心交叉领域,可优选细分五大赛道,涉及功能高分子材料、塑料薄膜、碳纤维、汽车电子控制系统、医用耗材,并进一步用五大盈利能力与研发投入核心指标精选了“专精特新”股票池。

●A股仍处“此消彼长,水到渠成”,把握成长股及局部扩散的投资机会。类资产荒的大环境下,A股下行风险有限,7月以来呈现货币松信用弱的格局,本周MLF利率调降进一步释放宽货币稳增长信号,A股贴现率下行仍是主导。市场风格延续成长占优,与历史上小盘占优时期的7个要素相比,本轮行情持续性将观察地产基建信用预期走向、企业创新与融资环境、股市增量资金来源,建议重点沿着“专精特新”企业优势线索挖掘“制造强国”与“工业四基”交集的五个细分赛道与小盘标的。行业配置:(1)中报景气优势的制造业(动力电池/汽车电子/光伏组件龙头/煤炭);(2)疫后修复及PPI-CPI传导受益(家电/批零社服);(3)政策压制转向边际宽松(地产龙头)。

●风险提示:疫情控制反复,全球经济下行超预期,海外政策不确定性。

报告正文

一

核心观点速递

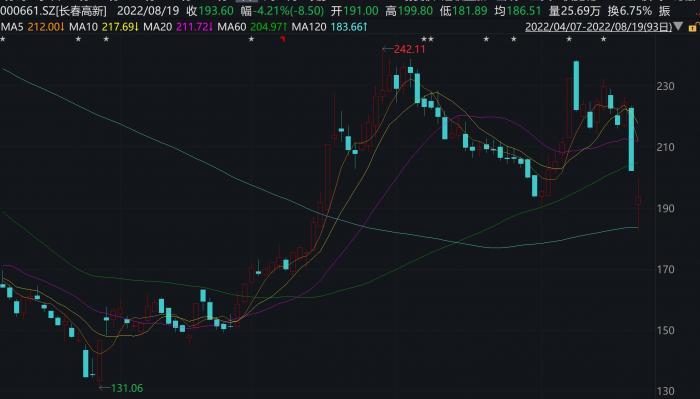

(一)A股仍处于贴现率下行驱动的“此消彼长,水到渠成”行情。我们在A股中期策略展望《此消彼长,水到渠成》,指出5月以来中国VS海外金融经济周期错位,海外衰退预期+中国疫后复苏使得中国具备相对优势的资产受益,我们认为下半年大概率呈现“美国衰退得快+中国复苏得慢”的组合,A股由贴现率下行驱动震荡上行,但经济盈利修复仍面临确认,因此贴现率下行受益+景气确定性更高的成长类风格占优。7.3《此消彼长行情,中国优势资产如何扩散?》我们提示:“此消彼长,水到渠成”行情或有波折但不改震荡上行趋势。在8.14《社融疲弱对市场及小盘股的影响》中我们进一步指出,目前A股由贴现率下行驱动的判断验证,继续把握成长股及局部扩散的投资机会。近期市场对小盘股的关注度较高,我们在5.20发布《战略看多小盘成长股,如何优选?》从胜率赔率的角度鲜明指出了小盘成长股的优势,8.16发布报告《小盘占优的7个要素和本轮对比》全面阐述了本轮小盘表现的背景,相较历史条件,本轮新兴产业创新周期已至,货币信用最支持;但随着小盘股相对估值修复至均值以上之后,信用劈叉分层的后续演绎、及增量资金边际变化将决定小盘行情的持续性。

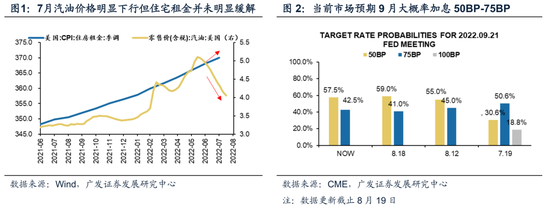

(二)A股“此消彼长”行情的关键在于是否演绎“美国衰退得快+中国复苏得慢”,近期美国经济韧性和政策表态进入了阶段的观望期,而国内复苏斜率有所放缓且MLF利率调降,A股仍然由贴现率下行所主导。一方面,7-8月国内高频经济数据显示复苏节奏仍然缓慢:疫情及高温气候影响了居民活动及户外建筑业开工施工,截至8月19日全国247家高炉开工率8月均值录得75.6,略低于7月均值76.2;截至8月19日全国重点钢铁企业粗钢产量8月均值录得194万吨,略低于7月均值197万吨;截至8月15日,全国整车货运流量指数月均值录得98.7,略低于7月均值的102;汽车销售呈现韧性,8月前14日乘用车市场零售61.5万辆,同比去年增长23%,较上月同期增长5%;本周央行调降MLF利率,一方面释放了货币政策加码稳增长的政策信号,另一方面也有助于减少资金空转套利、鼓励较为充裕的流动性投向偏弱的实体需求。另一方面,在披露了美国7月相对强劲的就业数据、略有缓和的7月通胀数据之后,9月加息预期平稳,投资者对于8月美国经济数据将保持进一步观察:参考8.18凌晨美联储公布的7月FOMC会议纪要,一方面首次提及“衰退”字眼、另一方面7月美国CPI有所缓和但距离联储目标还有距离,且7月以来通胀降低和油价下跌挂钩、未来仍有反弹风险,因此美联储在纪要中仍然表现了抗通胀意愿;纪要中美联储首次提及过度加息存在风险,9月大概率加息50BP或75BP,但具体取决于8月的经济数据。整体而言,美国的经济、通胀、加息预期进入阶段的观望期,而国内复苏偏缓慢之下宽货币稳增长预期有所修正,A股仍然由贴现率下行所主导。

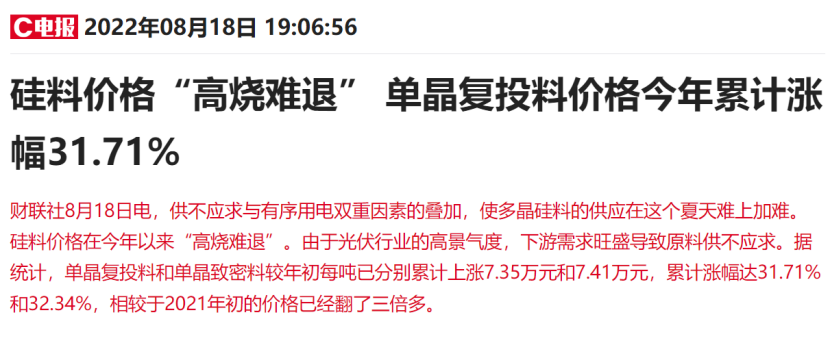

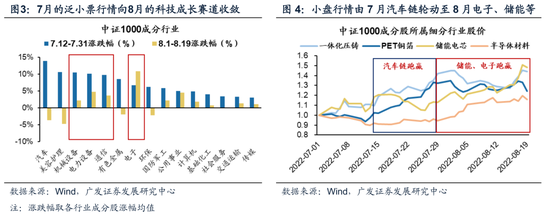

(三)贴现率下行驱动A股小盘成长股表现活跃,不过近两周的小盘表现相较于7月,已呈现出行业广度收敛、细挖汽车+光伏,主题轮动加快的特征。本轮自7月中旬以来小盘股相对表现占优,对比7月12日至7月末、8月至今的小盘股行情,我们发现行情表现呈现三点特征:1. 行业广度有所收敛,从7月的各行业广谱小票占优、到8月向科技成长有所聚拢,中证1000成分股中7月涨幅居前的行业包括汽车、美容护理、机械设备(主要是机器人)、电力设备、有色、环保、计算机等,但8月行情进一步朝着电子、电力设备行业聚拢,而其余7月小盘领涨的行业转为下跌;2. 行情围绕科技成长领域展开,但赛道内主题概念及细分领域轮动较快,加大了行情参与的难度,7月主要围绕汽车产业链的一体化压铸、PET铜箔,及新能源车需求提振的热管理、电池铝箔领域展开,此外机器人、光伏(激光设备/跟踪支架/HJT银浆)板块活跃,8月后进一步轮动至储能(储能电芯)及半导体(材料/设备)、消费电子等相关领域;3. 汽车链条和光伏链条是7-8月延续强势的细分方向,泛产业链挖掘以技术创新或新业务放量为主要选股思路,7月、8月股价涨幅均位于中证1000前200名公司来看,股价上涨的细分赛道主要集中于汽车链条(电池结构件/连接器/BMS/EMS/域控制器/车载IC)、光伏链条(玻璃/胶膜/电池设备)、光储逆变器等。

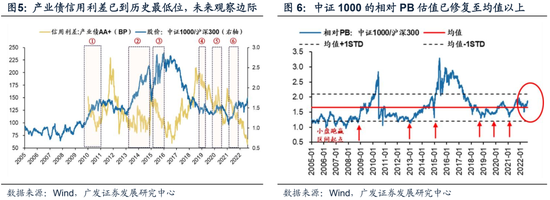

(四)如何看22年小盘行情持续性?“新能源+”产业浪潮已至,货币与信用条件支持;但信用利差触及历史底部、估值阶段性行至均值以上之后,未来行情持续性主要观察三个变量:(1)信用预期极度劈叉后如何演绎(信用利差至历史底部后的走向);(2)疫后小企业的创新与融资环境;(3)下半年增量资金的来源。我们在8.16《小盘股占优的7个要素及本轮对比》中详细阐述了2005年以来A股小盘占优的2轮中等级别行情(2年以上)及6轮短周期行情(半年以上),我们发现同期有7个重要要素:(1)宽货币环境,兼顾中美;(2)信用周期收敛或扩张乏力;(3)信用利差回落或至低位;(4)产业鼓励创新,融资便利友好;(5)增量资金偏爱小而美;(6)盈利周期底部1-2个季度大盘稳健,盈利确立复苏后小盘弹性更大;(7)相对PB估值处于均值-1STD。从今年的小盘股行情来看,上述条件1-3均符合,宽货币及地产基建表征的大盘信用预期不佳,产业债信用利差触及历史低位,这是本轮行情的主要驱动力;对于条件4,“新能源+”产业浪潮已至,但延绵疫情对于小企业经营环境和创新活力造成损伤,今年中证1000的再融资数量及规模仍在收敛;对于条件5,7月上市中证1000股指期货及配套ETF是边际驱动,下半年观察“此消彼长”下北向资金能否继续流入;对于条件6,中报A股盈利周期仍在触底过程中,且中报小盘股业绩颠簸仍较大盘更为剧烈。综合而言,产业浪潮和货币信用预期是本轮小盘占优的主要驱动力,但均值短期修复至均值以上之后,未来行情持续性需要观察:货币及信用预期是否转向(地产基建表征的大盘信用预期变化,信用利差走阔);下半年增量资金属性(外资是否转为持续净流入);小企业创新氛围及融资环境是否继续改善。

(五)“专精特新”作为十四五期间最明确培育中小企业的政策版图,为当前A股小盘占优阶段提供了一条清晰的选股思路;我们可从“专精特新”的战略含义、企业特征、赛道遴选,挖掘“制造强国”与“工业四基”交集的五个细分赛道与小盘标的。我们在8.18发布深度专题《专精特新:遴选小盘优势资产》详细地从战略含义、政策版图、企业特征、赛道遴选四方位透析了“专精特新”小盘优势资产投资价值:1. “专精特新”是战略性小盘优势资产:制造业高质量发展新动能,强链补链稳链;中小企业创新发展新抓手。2. “专精特新”政策版图:央地政策多措并举:22年展开工信部第四批专精特新培育工作,地方培育数量是中央近7倍,择优上荐;纵向五维梯度格局,创新型中小企业/专精特新中小企业/专精特新“小巨人”/制造业单项冠军/领航企业。3. 从“专精特新”的企业特征来看,股价表现具备超额收益、盈利具备相对优势:上市企业数量上主要集中在汽车零部件/应用软件/医疗耗材/特种复合材料/测量仪表等领域,市值上集成电路占比最高;中证1000成分股中,数量上专精特新和单项冠军企业总占比12.9%;20年以来专精特新/制造业单项冠军自定义指数超额收益(相对中证1000)为147.81%/47.78%。盈利视角:整体ROE(TTM)水平大于10%,盈利增速大于30%,营收增速大于20%。4. 从“专精特新”的赛道遴选来看:聚焦“制造强国”与“工业四基”核心交叉领域,优选细分五大赛道,功能高分子材料、塑料薄膜、碳纤维、汽车电子控制系统、医用耗材。5. 我们进一步用五大核心指标精选了“专精特新”股票池,聚焦核心赛道,近 2 年主营业务收入平均增长率达到15%,上年度净利润率达到10%,上年度资产负债率50%以下,上年度研发费用投入总额占营业收入总额比重达到10%,上年度研发人员占比达到20%。

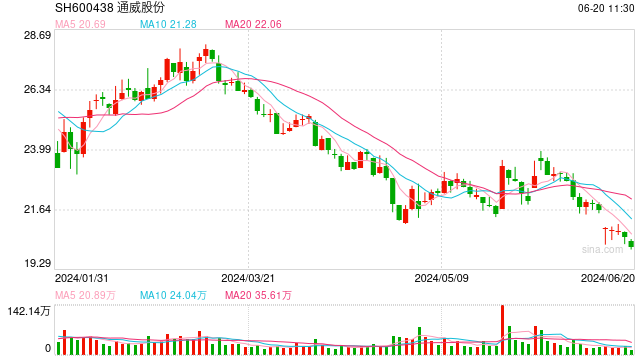

(六)A股仍处“此消彼长,水到渠成”,继续把握成长股及局部扩散的投资机会。类资产荒的大环境下,A股下行风险有限,7月以来呈现货币松信用弱的格局,疲弱的社融数据公布后我们提示市场不宜做线性外推解读,事件扰动后中国经济运转依然将逐步恢复,本周MLF利率调降进一步释放宽货币稳增长信号,当前A股贴现率下行仍是主导。市场风格延续成长占优,8月以来A股小盘股表现呈现出行业广度收敛、聚焦汽车链+光伏链、赛道领域轮动加快的特征,与历史上小盘占优时期的7个要素相比,本轮“新能源+”产业浪潮已至,货币与信用条件最支持;但估值阶段性行至均值以上之后,未来行情持续性将观察地产基建信用预期走向、企业创新与融资环境、股市增量资金来源,建议重点沿着“专精特新”企业优势线索,挖掘“制造强国”与“工业四基”交集的五个细分赛道与小盘标的(详情请阅8.18《专精特新:遴选小盘优势资产》)。行业配置:(1)中报景气优势的制造业(动力电池/汽车电子/光伏组件龙头/煤炭);(2)疫后修复及PPI-CPI传导受益(家电/批零社服);(3)政策压制转向边际宽松(地产龙头)。

二

本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年8月19日,30个大中城市房地产成交面积累计同比下降32.96%,30个大中城市房地产成交面积月环比下降6.36%,月同比下降21.10%,周环比上升10.92%。国家统计局数据,1-7月房地产新开工面积7.6亿平方米,累计同比下跌36.10%,相比1-6月增速下跌1.70%;7月单月新开工面积0.96亿平方米,同比下跌45.39%;1-7月全国房地产开发投资79462亿元,同比名义下跌6.40%,相比1-6月增速下降1.0%,7月单月新增投资同比名义下跌12.33%;1-7月全国商品房销售面积7.8亿平方米,累计同比下跌23.10%,相比1-6月增速下降0.90%,7月单月新增销售面积同比下降28.88%。

汽车:乘联会数据,8月第2周乘用车零售销量同比增长25%,环比上周增长16%。中国汽车工业协会数据,7月商用车销量242.00万辆,同比上升29.65%;乘用车销量217.43万辆,同比上升39.95%。

港口:7月沿海港口集装箱吞吐量为2325万标准箱,低于6月的2271万,同比上升10.77%。

航空:7月民航旅客周转量为540.07亿人公里,比6月上升196.11亿人公里。

2.中游制造

钢铁:螺纹钢价格指数本周下跌1.16%至4224.02 元/吨,冷轧价格指数跌2.11%至4381.37 元/吨。截止8月19日,螺纹钢期货收盘价为3929元/吨,比上周下跌5.33%。

水泥:本周全国水泥市场价格环比上涨0.8%。全国高标42.5水泥均价为420.00元。其中华东地区均价维持417.86元,中南地区上涨至405.00元,华北地区维持462.00元。

3.上游资源

煤炭与铁矿石:本周铁矿石库存增加,煤炭价格下降,煤炭库存下降。太原古交车板含税价本周涨6.76%至2370.00元/吨;秦皇岛山西优混平仓5500价格本周跌0.18%至1138.00元/吨;库存方面,秦皇岛煤炭库存本周减少6.29%至492.00万吨;港口铁矿石库存增加0.01%至13888.20万吨。

国际大宗:WTI本周跌2.17%至88.99美元,Brent跌1.96%至96.09美元,LME金属价格指数跌1.34%至3850.20,大宗商品CRB指数本周跌0.49%至292.03,BDI指数本周跌13.41%至1279.00。

(二)股市特征

股市涨跌幅:上证综指本周下跌0.57%,行业涨幅前三为电气设备(4.18%)、农林牧渔(4.17%)、公用事业(4.03%);涨幅后三为计算机(-3.62%)、医药生物(-3.31%)、有色金属(-2.93%)。

动态估值:动态估值:A股总体PE(TTM)从上周17.75倍下降到本周17.67倍,PB(LF)从上周1.77倍下降到本周1.76倍;A股整体剔除金融服务业PE(TTM)从上周28.41倍下降到本周28.28倍,PB(LF)从上周2.53倍下降到本周2.51倍;创业板PE(TTM)从上周66.71倍上升到本周67.04倍,PB(LF)从上周4.53倍上升到本周4.54倍;科创板PE(TTM)从上周的45.85倍下降到本周45.48倍,PB(LF)从上周的5.05倍下降到本周5.01倍;A股总体总市值较上周下降0.26%;A股总体剔除金融服务业总市值较上周下降0.15%;必需消费相对于周期类上市公司的相对PB从上周2.02下降到本周1.96;创业板相对于沪深300的相对PE(TTM)从上周5.45上升到本周5.53;创业板相对于沪深300的相对PB(LF)从上周3.13上升到本周3.17;股权风险溢价从上周0.79%上升到本周0.95%,股市收益率从上周3.52%上升到本周3.54%。

融资融券余额:截至8月18日周四,融资融券余额16459.24亿,较上周上升0.62%。

大小非减持:本周A股整体大小非净减持35.50亿,本周减持最多的行业是电气设备(-9.97亿)、公用事业(-6.39亿),家用电器(-4.00亿);本周增持最多的行业是医药生物(4.92亿)。

限售股解禁:本周限售股解禁1073.80亿元,预计下周解禁1106.05亿元。

北上资金:本周陆股通北上资金净流入59.25亿元,上周净流入76.50亿元。

AH溢价指数:本周A/H股溢价指数上升至144.87,上周A/H股溢价指数为144.30。

(三)流动性

截至8月19日,央行本周共有5笔逆回购到期,总额为100亿元;5笔逆回购,总额为100亿元;1笔MLF(回笼)6000亿元;1笔MLF(投放)4000亿元;公开市场操作净回笼(含国库现金)共计2000亿元。

截至2022年8月19日,R007本周上涨10.97BP至1.5608%,SHIBOR隔夜利率上涨16.70BP至1.2110%;期限利差本周下跌6.05BP至0.8627%;信用利差上涨1.42BP至0.5536%。

(四)海外

美国:本周一公布8月纽约PMI-31.30,低于预期值5.50和前值11.10;公布8月NAHB住房市场指数49.00,低于前值和预期值55.00;本周二公布7月新屋开工:私人住宅(千套)130.60,低于前值147.40;7月工业产能利用率80.27%,低于前值79.94%;7月工业总体产出指数:环比上升0.56%,高于前值0.01%;7月季调制造业产出指数:环比上升0.71%,高于前值-0.44%;本周三公布7月季调核心零售总额环比上升0.03%,低于前值0.81%;7月季调零售和食品服务销售同比上升10.28%,高于前值8.54%;7月季调零售总额环比上升0.03%,低于前值0.81%;本周四公布8月季调费城联储制造业指数6.20,高于前值-12.30和预期值-5.00;7月成屋销售环比折年率-5.87%,低于前值-5.55%;本周五公布7月牛存栏量1765千头,高于前值1629千头。

欧元区:本周二公布6月季调欧盟贸易差额-41263.40百万欧元,低于前值-36927百万欧元;8月欧元区ZEW经济景气指数-54.90,低于前值-51.10;本周四公布7月欧元区CPI环比上升0.10%,低于前值0.80%,与预期值持平;7月欧元区CPI同比上升8.9%,高于前值8.6%,与预期值持平;7月欧元区核心CPI同比上升4.0%,高于前值3.7%。

英国:本周二公布6月季调失业率3.80%,与前值和预期值持平;本周三公布7月CPI环比0.60%,低于前值0.80%,高于预期值0.40%;7月CPI同比10.10%,高于前值9.4%和预期值9.8%;7月核心CPI环比上升0.30%,低于前值0.43%,低于预期值0.20%。

日本:本周一公布季调第二季度GDP(初值)环比0.50%,高于前值0.0%,低于预期值0.60%;第二季度GDP(初值)同比1.10%,高于前值0.70%;本周五公布7月CPI(剔除食品)环比0.50%,高于前值0.10%;7月CPI(剔除食品)同比2.40%,高于前值2.20%;7月CPI环比0.50%,高于前值0.0%。

海外股市:标普500本周跌1.21%收于4228.48点;伦敦富时涨0.66%收于7550.37点;德国DAX跌1.82%收于13544.52点;日经225涨1.34%收于28930.33点;恒生跌2.00%收于19773.03点。

(五)宏观

7月工业增加值当月同比3.80%,低于前值3.90%;7月固定资产投资:累计同比5.70%,低于前值6.10%;7月社会消费品零售总额:当月同比2.7%,低于前值3.10%;7月公共财政收入当月同比-4.08%,公共财政支出当月同比9.92%。

三

下周公布数据一览

下周看点:中国1年期贷款市场报价利率;美国7月芝加哥联储全国活动指数;美国8月季调Markit制造业PMI;美国7月新房销售;美国7月成屋签约销售指数(2001年=100);美国8月堪萨斯联储制造业指数;美国8月密歇根大学消费者现状指数;美国8月密歇根大学消费者预期指数。

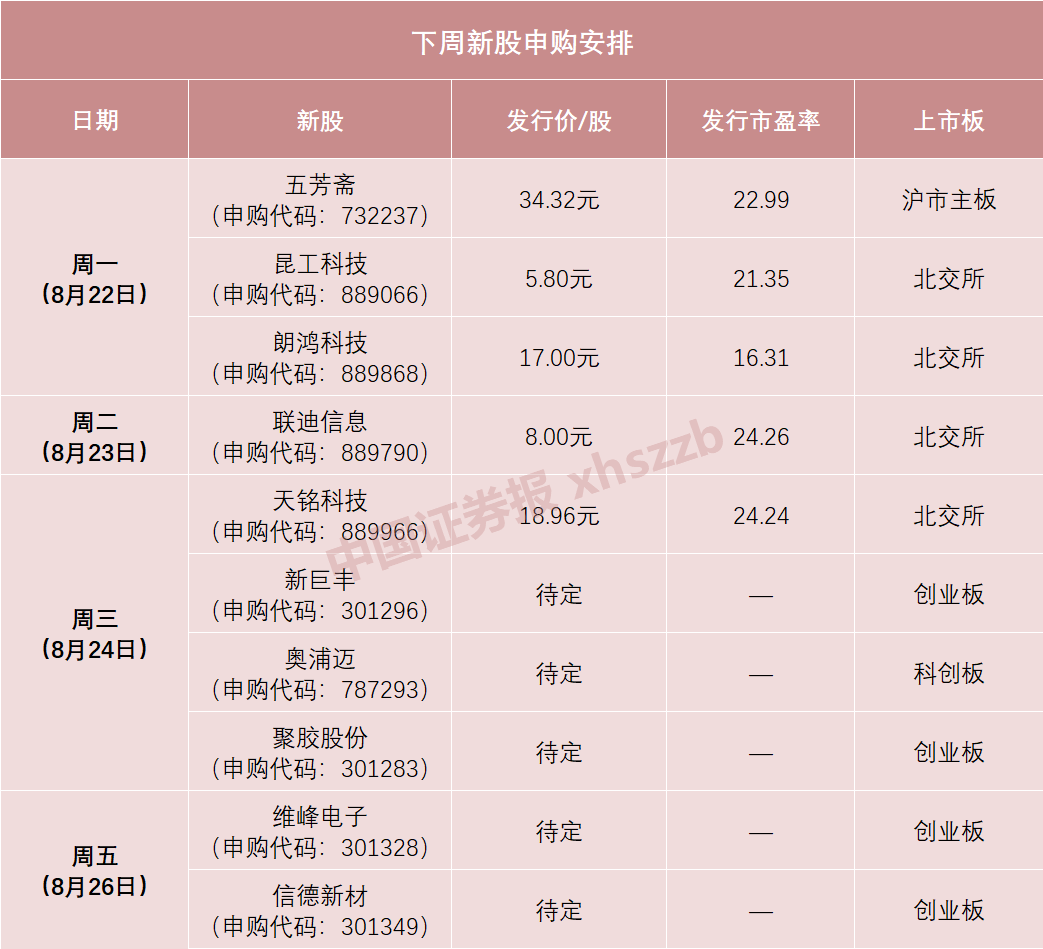

8月22日周一:中国1年期贷款市场报价利率;美国7月芝加哥联储全国活动指数。

8月23日周二:日本8月制造业PMI(初值);8月欧元区制造业PMI(初值);8月欧元区服务业PMI(初值);英国8月服务业PMI(初值);英国制造业PMI(初值);美国8月季调Markit服务业PMI:商务活动;美国8月季调Markit制造业PMI;美国7月新房销售。

8月24日周三:美国7月耐用品除国防外订单(初值):季调:环比;美国7月成屋签约销售指数(2001年=100)。

8月25日周四:美国第二季度GDP(预估):环比折年率;美国8月堪萨斯联储制造业指数;美国7月原油库存(百万桶)。

8月26日周五:日本8月CPI:东京都区部:同比;7月欧元区:M3(百万欧元);中国7月服务贸易差额:当月值(亿美元);美国7月个人消费支出;美国8月密歇根大学消费者现状指数;美国8月密歇根大学消费者预期指数。

四

风险提示

疫情控制反复,全球经济下行超预期,海外政策不确定性。

炒股开户享福利,入金抽188元红包,100%中奖!