分析师:王合绪(执业证书编号:S0890510120008)

研究助理:白云飞

实现碳达峰、碳中和是一场广泛而深刻的经济社会系统性变革,中国提出的“30·60”目标将对全球政治经济格局带来深刻的变化。碳中和背景下新能源汽车、光电和风电等再生能源需求快速增长,围绕“新能源、降能耗”相关细分新材料机会或将迎需求旺盛增长,我们将持续对于低碳新材料品种进行跟踪点评,关于行业发展及投资机会。

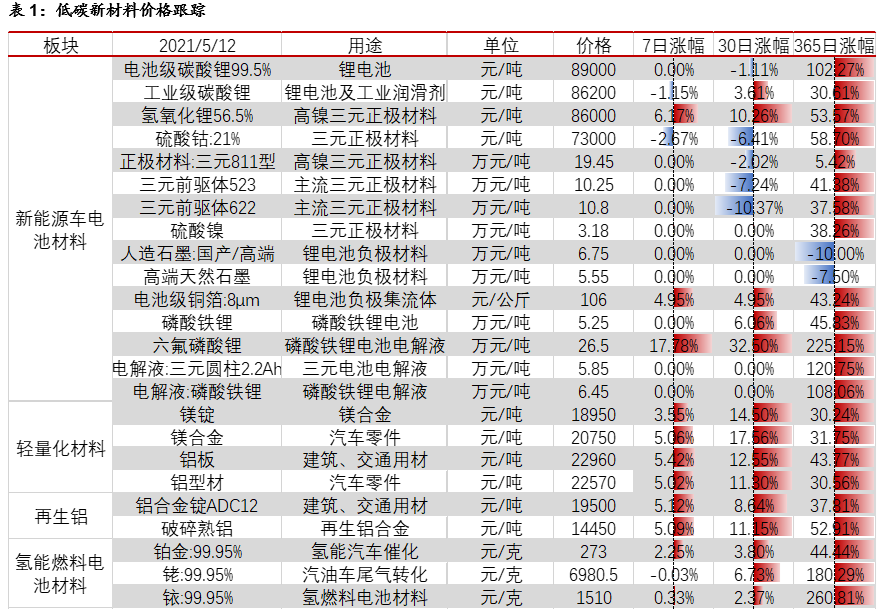

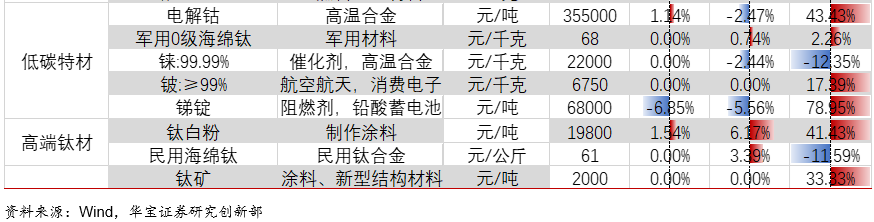

1. 价格汇总表

2. 行业高频数据跟踪点评

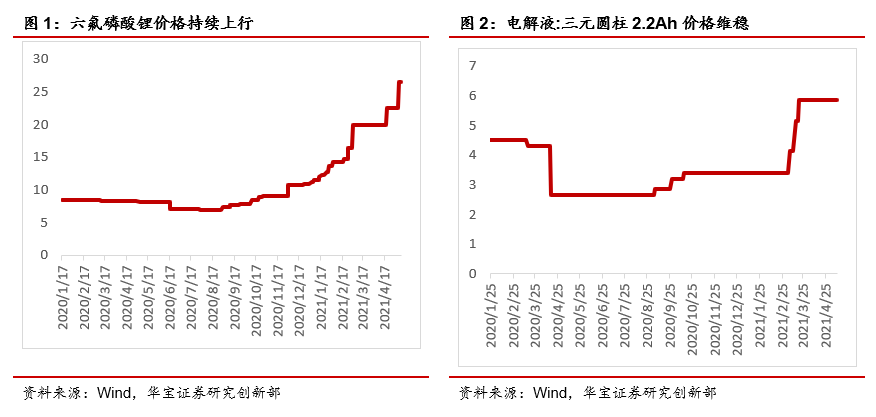

2.1. 六氟磷酸锂价格创近4年新高

供给持续趋紧,六氟磷酸锂价格继续走高。根据百川资讯,终端新能源汽车产销向好,4月份以来海外电池需求增加较为明显,电池材料供需持续紧。各大厂商节中装置无明显变化,除江苏九九久部分产线检修外,当前各大厂商依旧维持满产状态,但仍不能满足下游需求,企业主要以执行前期订单为主,外售产品量较低。根据百川资讯,当前六氟磷酸锂行业库存已经达到今年以来最低水平,现货供应吃紧。本周六氟磷酸锂价格继续上涨 17.8%至26.5万元/吨,近一年以来价格涨幅已达到225.15%。

目前新能源车常用的蓄电池以锂离子动力电池为主,主要可以分为两类:锂离子三元电池和磷酸铁锂电池。磷酸铁锂电池安全性好,但之前受制于体积问题,主要用于商用车领域,随着结构优化和技术进展,目前在乘用车领域应用有所回升;三元锂电池相对来说体积小,能量密度高,在乘用车领域应用广泛。六氟磷酸锂作为锂离子电池电解质,基本全部用于锂离子动力电池、锂离子储能电池和其他日用电池,是近中期不可替代的锂离子电池电解质原材料。

六氟磷酸锂最新价格为 26.50 万元/吨,创2017年6月以来新高。六氟磷酸锂毛利 83243.2 元/吨,环比+8.9%,毛利率 31.4%,环比-2.6pct,价格创 20 年下半年以来新高,毛利创 20 年来新高, 毛利率亦处于 20 年来较高水平。磷酸铁锂电解液和三元圆柱 2.2Ah电解液价差本周0.60 万元/吨,环比+0%。磷酸铁锂电解液用于磷酸铁锂电池,三元圆柱电解液用于三元电池,所以该价差可以反映磷酸铁锂电池和三元电池的相对强弱。该指标 2020 年快速上涨,处于17 年下半年来较高水平。

上周六氟磷酸锂产量和库存分别为 994,61 吨,产量自20年2月起持续震荡上行,春节期间略有下滑,之后迅速反弹。库存为19年来三年同期低。

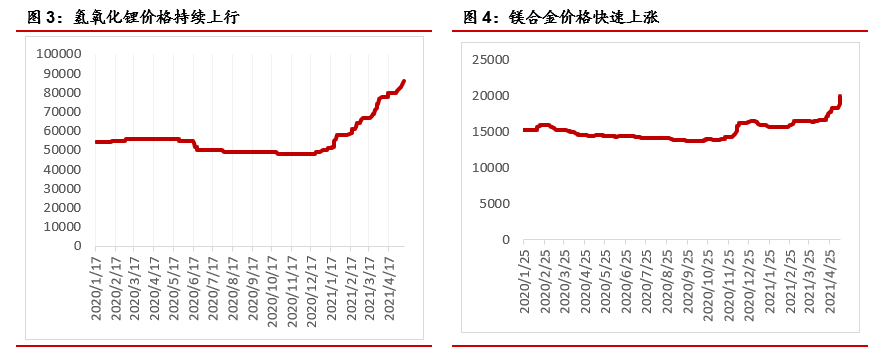

2.2. 原料紧张,氢氧化锂价格再创近 20 个月新高

国内工业级氢氧化锂市场成交价格继续冲高,市场需求不断增加拉动了市场价格的进一步上涨,同时厂家不断提升产量支撑氢氧化锂市场供应,下游市场需求尚可对原料的需求持续提升,商谈重心逐步提高,预计接下一周工业级氢氧化锂市场价格维稳。

5月11日电池级氢氧化锂 56.5%微粉国内成交均价为 86000 元/吨,较7日前成交均价+6.17%,分别较 30 日前成交均价+10.26%,分别较 360日前成交均价+53.57%。氢氧化锂价格呈加速上升趋势,主要是国内外高镍材料需求强烈,国内电池级氢氧化锂厂家报价逐步提高,市场成交价格也在逐渐上行,氢氧化锂价格有望持续上升,‘碳酸锂-氢氧化锂’价差将继续收窄。

供应:目前氢氧化锂厂家主要供应旧订单,市场外销有限,部分厂家处于无货状态,货源较为紧缺,厂家开工率逐渐提高,增加氢氧化锂产量以满足市场需求。

需求:2021 年 4 月欧洲六国(英法德挪威瑞典荷兰)新能源汽车销量 11.55万辆,同比增+353%,季节因素扰动(3月销量销量环比接近翻倍),环比-32%。海外新能源车型动力电池以高镍三元为主,而622 型镍钴锰酸锂三元正极材料则需要使用氢氧化锂。

库存:今年 3 月之后,受需求拉动,氢氧化锂库存持续下行。

成本,毛利率:工业级碳酸锂价格走平,氢氧化锂成本上涨压力有一定缓解。氢氧化锂厂商报价、市场成交价上行,成本压上涨压力略有缓解,毛利率尚可,呈稳中有升走势。

乘联会数据显示 2021年 4 月,国内新能源乘用车零售销量达到 16.3 万辆,同比增 192.8%,环比下降12%。4 月销量高于2月与 1月持平,,并没有明显下降。

2.3. 需求强劲释放,镁价大涨

上周镁市场价格先稳后涨,涨幅 200 元/吨,上周市场周期为假期前后,节前虽上游工厂库存处于低位但因现货成交放缓,市场价格成交放缓。节中部分工厂去库存市场价格小幅走低;节后受原料煤炭价格上涨因素影响,市场价格继续走高。鉴于成本走高而库存走低,预计短期市场市场价格继续小幅上行。

供应方面:上周市场供应小幅减少,受焦化厂升级改造影响,金属镁企业开工受限,本周陕北地区有工厂进行停产检修,而前期检修工厂尚未投产。

需求方面:上周镁合金工厂开工稍有下降,铝合金开工率平稳,而镁粉及海绵钛开工率下降,整体需求量减少。

成本方面:上周金属镁成本上涨,本周原料煤炭价格上涨,同时硅铁价格高位坚挺运行。

利润方面:上周金属镁利润增加,本周金属镁周均价继续上涨,虽周度成本增多,但价格上涨幅度更加明显。

库存方面:上周金属镁上游工厂库存小幅走低,主要因本周前期市场成交数量较少而周后期成交稍有增多,而上游工厂开工相对稳定。

综合来看,本周金属镁价格上涨,市场情绪由看跌转为看涨,后市成本面及需求面影响更加明显,市场价格将继续上涨。

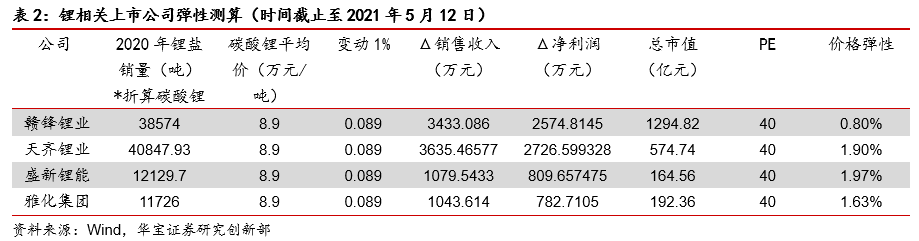

3. 标的弹性测算

锂是新能源车领域的重要上游材料,价格弹性是判断相关材料生产企业盈利变化的重要依据。A股上市公司中对于锂资源龙头公司市值弹性(假设主营产品价格涨1%、上游原材料、加工费保持不变,即涨价带来的销售收入全部转换为利润;所得税25%,对上涨的净利润按照40倍PE给与估值,则上涨的市值/当前市值=公司的价格弹性),如下:

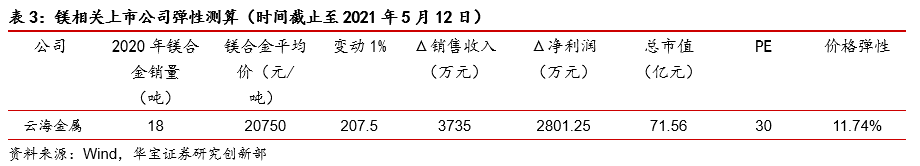

A股上市公司中对于镁合金龙头公司市值弹性(假设镁锭价格涨1%、上游原材料、加工费保持不变,即涨价带来的销售收入全部转换为利润;所得税25%,对上涨的净利润按照30倍PE给与估值,则上涨的市值/当前市值=公司的价格弹性),如下:

A股上市公司中对于六氟磷酸锂龙头公司市值弹性(假设六氟磷酸锂价格涨1%、上游原材料、加工费保持不变,即涨价带来的销售收入全部转换为利润;所得税25%,对上涨的净利润按照30倍PE给与估值,则上涨的市值/当前市值=公司的价格弹性),如下:

4. 风险提示

估值过高风险;轻量化技术不及预期;宏观政策及流动性调整风险。