成本为王的方大特钢,盈利和分红相当亮眼,大股东却已经准备退出 | 独立评级

来源:市值风云

“

2011年至今,公司没有在公开市场上进行过股权融资,同时期偿还了几乎全部有息负债,并大手笔进行分红。

”

曾经做过一段时间债券研究员的风云君,对钢铁行业是有特殊回忆的。

2016年,东北特钢连续出现债务违约,成为首个打破国企刚性兑付的案例。有一段时间,债券投资者对钢铁行业唯恐避之不及。

当然,东北特钢后来破产重组,沙钢股份(002075.SZ)入主。

这些都让当时初入金融市场的风云君以为,钢铁行业都是债务负担重、盈利能力差的公司。

时过境迁,今年以来钢铁等大宗商品价格一路走高,人们又重新投入钢铁、有色、煤炭的怀抱里。

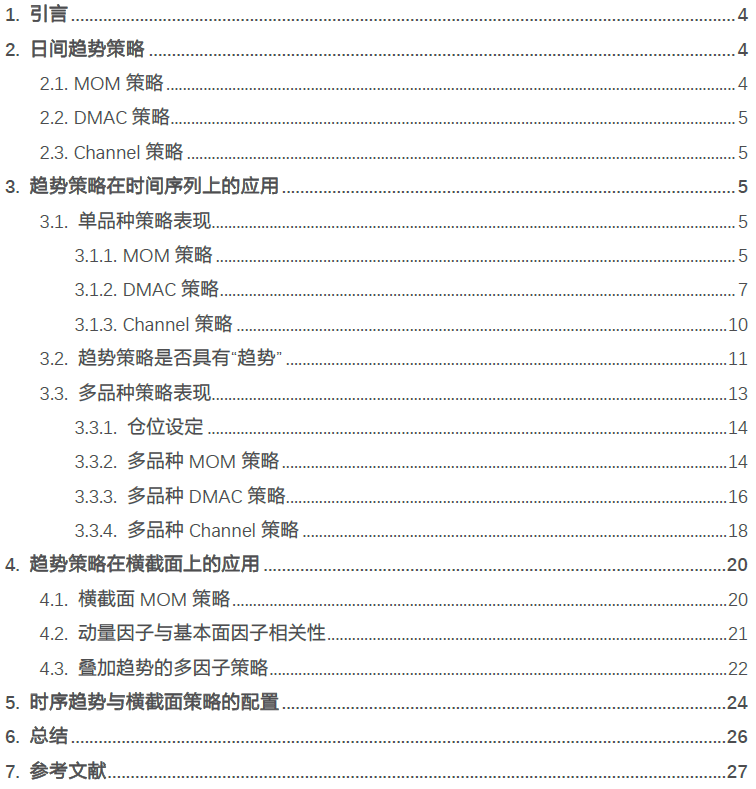

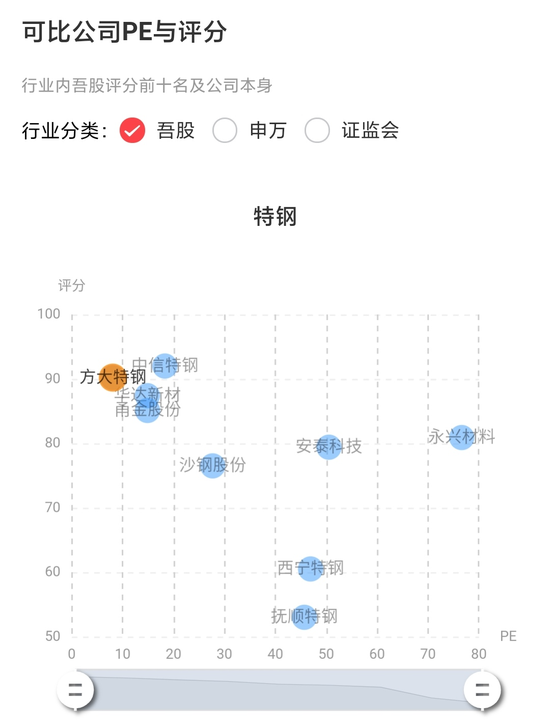

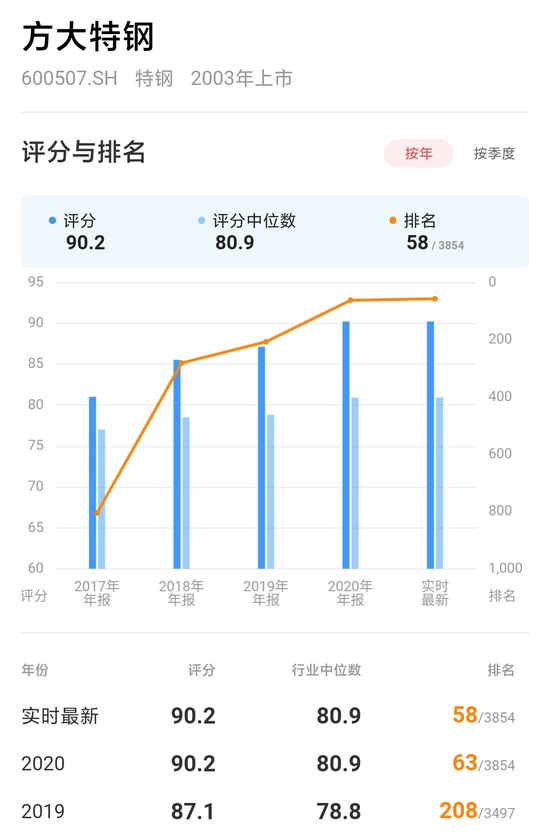

风云君翻看市值风云APP上的吾股大数据,发现有几家特钢公司评分还不错,比如说中信特钢(000708.SZ)、方大特钢(600507.SH)、甬金股份(603995.SH)。

(来源:市值风云APP吾股大数据)

风云君决定选择其中一家来看看,这就有了本文的主角:方大特钢。

2020年,方大特钢的吾股评分排名为63,最近4年都是上升趋势。

(来源:市值风云APP吾股大数据)

一、普钢为主,特钢为辅

特钢,顾名思义就是特殊的钢材。通过在普钢中加入一些特殊成分,或者用特殊的工艺进行加工,使得钢材的性能提高,从而用在更多的场景中。

曾经还是一个军迷的风云君记得,潜艇用的耐压钢材就是特钢。

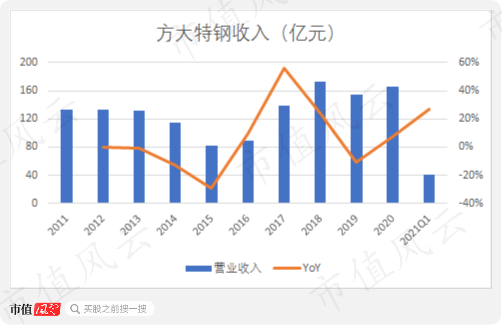

2020年,方大特钢的收入为166.01亿元,2011-2020年的CAGR仅有2.5%。

以2016年为界,公司的发展明显可以分成两个阶段:

2011-2015年,国内钢铁行业产能过剩,下游钢价一路走低,公司营收不断下滑;

2016年,东北特钢陷入债务违约;

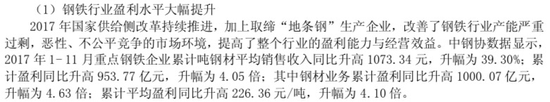

2017年国家供给侧改革持续推进,加上取缔“地条钢”生产企业,钢价回升,公司营收连续两年大幅增长。

(来源:2017年年报)

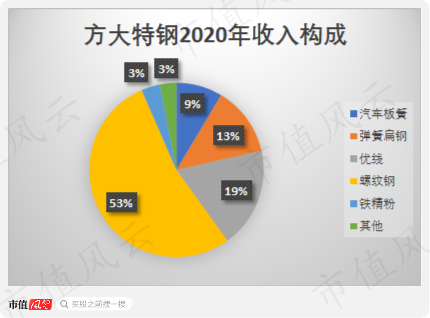

方大特钢2020年的收入中,超过一半(53%)来自螺纹钢,接近2成(19%)来自优线,超过1成(13%)来自弹簧扁钢,接近1成(9%)来自汽车板簧,3%来自铁精粉。

其中,螺纹钢和优线主要用于建筑行业。

(螺纹钢)

(优线)

弹簧扁钢既销售给下游汽车板簧厂家,也用于公司自己制造汽车板簧。

(弹簧扁钢)

(汽车板簧)

2011-2020年,方大特钢的产品中只有优线的增长比较明显,CAGR达到9.3%,螺纹钢、弹簧扁钢和汽车板簧的CAGR分别是3.8%、-2.5%、2.9%。

铁精粉由于外销的金额较少,风云君就不多讲了。

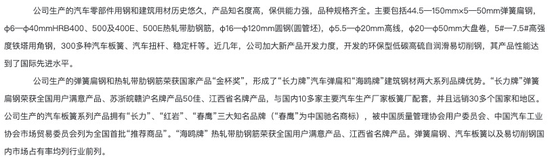

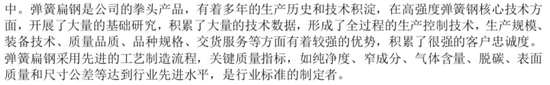

方大特钢在弹簧扁钢、汽车板簧、易切削钢三个领域市占率位居行业前列。

(来源:官网)

而且公司在弹簧扁钢方面拥有技术优势,多项指标达到行业先进水平,是这一领域的行业标准制定者。

(来源:2020年年报)

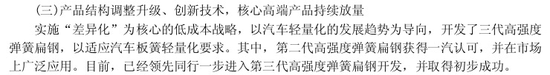

公司还曾是国内第三代高强度弹簧扁钢开发的领先者。

(来源:2018年年报)

基本上可以看出,方大特钢的产品以普钢为主、特钢为辅。

二、由辽宁方大接盘国有资产而来,可能减持规模高达21.71%

方大特钢的前身是江西长力汽车弹簧股份有限公司(简称长力股份),后者于2003年上市。2006年,南昌钢铁要约收购长力股份。

2009年,辽宁方大集团实业有限公司(简称辽宁方大)从江西省冶金集团公司手中收购南昌钢铁的股份,并改名为“方大特钢”。

南昌钢铁由此从国有企业变成了一家民营企业,经营的重点也变成了提高效率、精简人员等等。

公司现在的弹簧扁钢产品仍然有“长力牌“,”海鸥牌“则是原来南昌钢铁的品牌。

(公司汽车板簧的应用车型,来源:官网)

辽宁方大是何许人也?我们先来看看公司目前的股东结构。

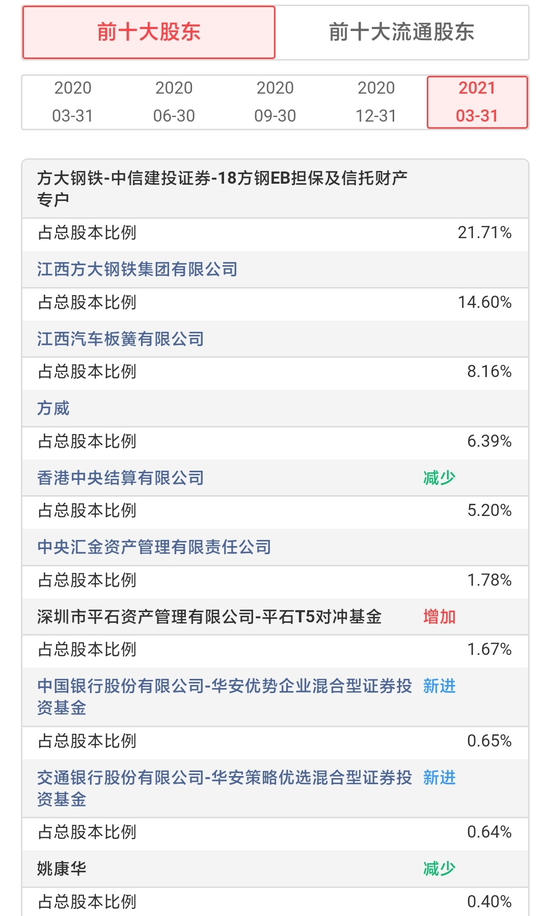

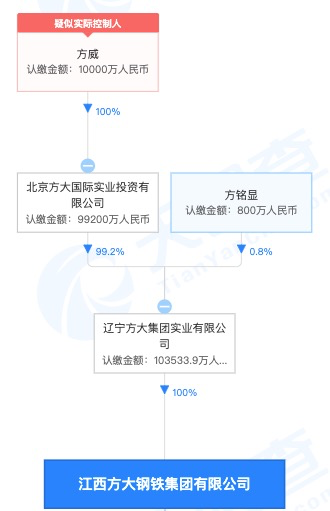

截止今年一季度末,方大钢铁-中信建投证券-18方钢EB(注:应该是19方钢EB)担保及信托财产专户持有方大特钢21.71%的股份。EB即“可交换债”,19方钢EB的发行人是江西方大钢铁集团有限公司(简称江西方大),后者还另外持有公司14.60%的股份。

江西方大同时还持有江西汽车板簧有限公司100%的股权,后者又持有公司8.16%的股份。

假设19方钢EB没有被换股,则江西方大合计持有公司44.47%的股份。

(来源:市值风云APP吾股大数据)

方威间接持有江西方大99.2%的股份,并直接持有方大特钢6.39%的股份,合计共持有公司50.50%的股份,是公司的实际控制人。

(来源:天眼查)

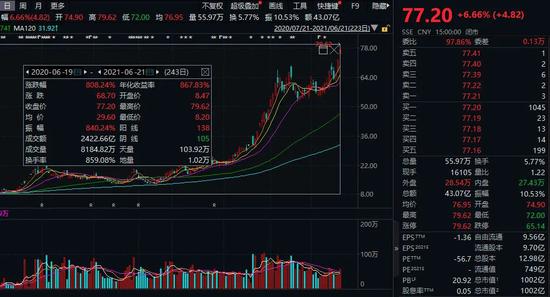

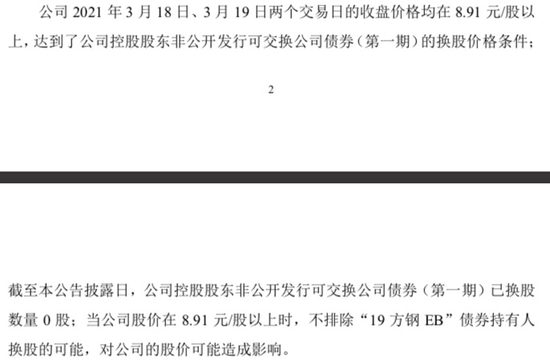

今年3月20日,公司发布公告称,截止当时19方钢EB的已换股数量为0。不过目前公司的股价已经在换股价8.91元/股以上(注:截止5月31日),不能排除19方钢EB持有者后续进行换股的可能性。

(来源:方大特钢股票交易异常波动公告20210320)

(来源:choice数据,截止5月31日)

假设19方钢EB全部被换股,方威对方大特钢的持股比例仍然高达28.97%,前十中除香港中央结算外的其他股东持股比例均不到2%。方威仍然对公司有着重大影响力。

通过可交换债减持公司股份的例子确实不多见。有人可能会问,为啥公司不直接发行可转债呢?

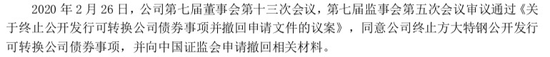

其实,方大特钢2018年就已经申请了发行可转债,但是2020年又撤回了申请材料。原因不得而知。

(来源:2019年年报)

三、大股东擅长资本运作

下面我们来聊聊辽宁方大和方威。

根据天眼查上的数据,方威现任辽宁方大董事局主席,是8家公司的股东。其中持股比例较大的是北京方大国际实业投资有限公司(简称方大国际),达到100%;然后是方大特钢,持股6.39%;其他6家持股比例都不到2%。

(来源:天眼查)

方大国际又分别持有上海沪旭投资管理有限公司、方大医疗投资管理有限公司、辽宁方大接近100%的股权。

(来源:天眼查)

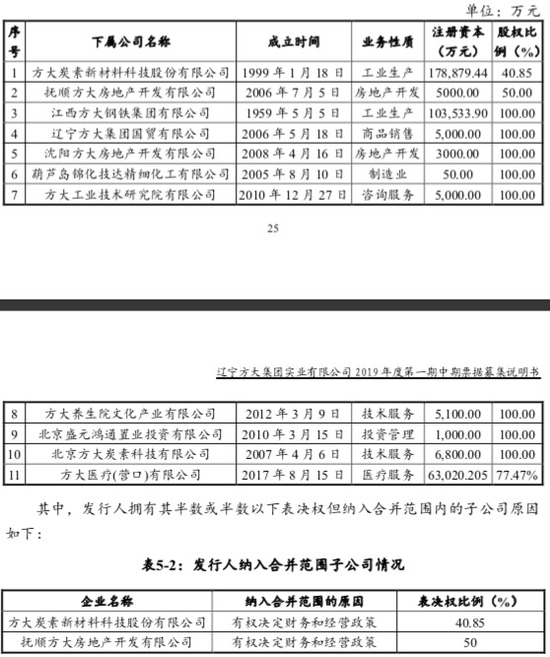

辽宁方大旗下拥有方大炭素(600516.SH)、江西方大(间接控制方大特钢)等子公司。

(来源:辽宁方大集团实业有限公司2019年度第一期中期票据募集说明书20190409)

另外,辽宁方大还持有中兴商业(000715.SZ)38.40%的股份,直接持有东北制药(000597.SZ)24.36%的股份,通过江西方大间接持有东北制药13.94%的股份。辽宁方大还曾经收购过航锦科技(000818.SZ)。

总的来说,实控人方威只有一部分资产属于需要公开披露信息的范围。不过这不妨碍风云君对这一部分进行分析。

有关航锦科技的分析请看《杠杆终被杠杆误,玩鹰被鹰啄瞎眼:航锦科技,股价暴涨2倍的十年“资本大玩家” " 市值故事》。

有关东北制药的分析请看《辽宁方大炒股记:“三顾”东北制药,炒股技术碾压各路神嘴》和《20亿营运缺口如剑在喉,靠募资续命的东北制药却“壕摆”8000万现金墙发奖金,梁静茹给的勇气吗?》。

有关中兴商业的分析请看《沈阳啊沈阳,马路上灯火辉煌:中兴商业,十万亿网购时代下的老牌百货公司 | 独立研报》。

这些案例都表明,辽宁方大很擅长以低价接盘传统资产,然后通过精简成本(方大特钢的案例),注入其他资产(航锦科技、中兴商业的案例),做出业绩之后再退出(目前只有航锦科技是完全退出了),或者干脆直接低买高卖(东北制药的案例)。

那么方大特钢也会这样吗?

方大特钢的一些信号值得警惕。

为了促进转股,江西方大去年4月特意将19方钢EB的换股价由13.27元/股下调至8.91元/股。

去年11月,实控人方威还宣布计划在半年内通过集中竞价减持不超过2%的股份。

风云君只觉得磨刀霍霍。

四、弹簧扁钢有一定的定价权,年报披露有瑕疵

但是不能否认的是,方大特钢还是做出了一定业绩的。

对于钢铁行业来说,由于上下游定价都很市场化,毛利比收入更加重要。

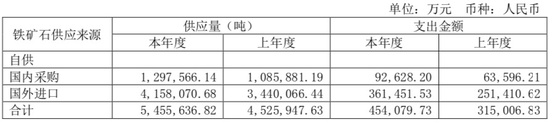

方大特钢用于生产的原材料包括铁矿石、煤、废钢等。其中铁矿石主要依赖进口,价格跟随大宗商品价格波动,废钢全部国内采购。

(来源:2020年年报)

缺少全产业链的能力意味着,公司的毛利率主要受大宗商品价格波动和产品附加值的影响。风云君没有看到方大特钢对原材料或者产成品的价格进行套期保值。

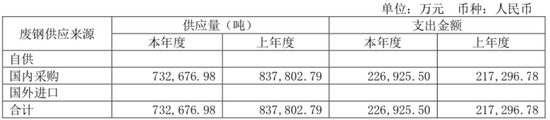

以主要产品螺纹钢为例,其毛利率走势与螺纹钢和进口铁矿石的价差基本一致,其中2020年为17.7%。优线的毛利率在多数年份低于螺纹钢,但是2020年为19.9%,比螺纹钢要高。螺纹钢和优线合计贡献了2020年61.60%的毛利。

(螺纹钢和进口61.5%澳大利亚铁矿石价差,来源:choice数据)

弹簧扁钢在普通钢材的基础上,增加了更多的技术含量,因此毛利率在多数年份比螺纹钢要高,2020年为32.0%。

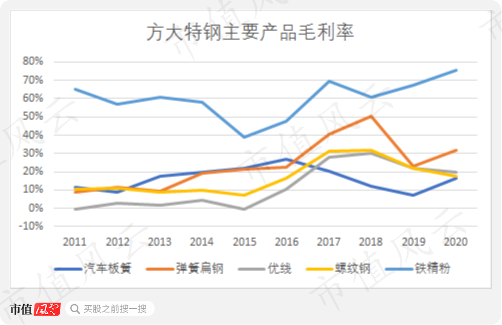

汽车板簧除了受铁矿石价格影响外,还受到下游汽车行业的影响。比如说2016年之后,汽车行业增速一路下滑,需求在减少,但是同时期铁矿石价格在上涨,汽车板簧毛利率不断降低,2020年仅有16.6%。

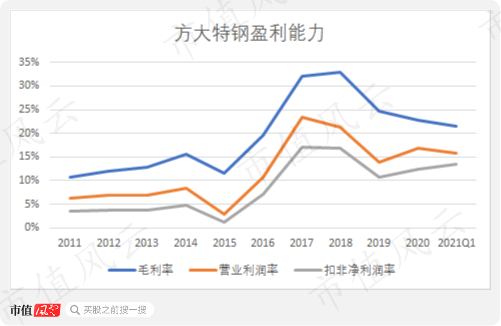

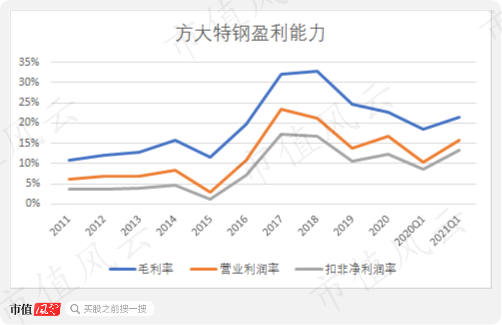

从结果来看,公司的毛利率从2011年的10.8%提高到去年的22.7%,增幅达到11.9个百分点。在收入长期低速增长的情况下,毛利率的提高是公司的主要看点。

那么毛利率提高的原因是什么呢?

2011和2020年,方大特钢的收入分别为133.34亿、166.01亿元,增幅达到24.5%。

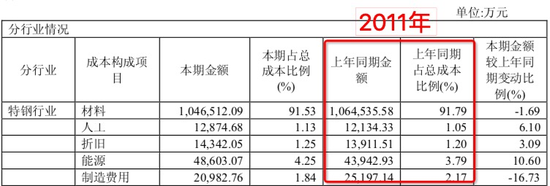

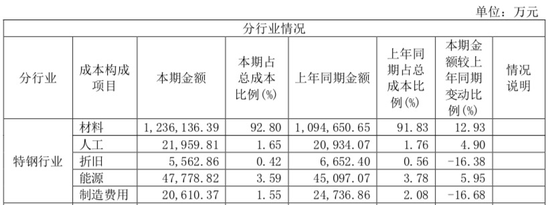

对比两个年份特钢业务(注:除铁精粉以外的所有业务)的成本构成,2020年的折旧、能源和制造费用占特钢总成本的比例都有所减少,尤其是折旧占比由2011年的1.20%降至0.42%,降幅非常明显。

但是当风云君把2020年特钢业务各项成本加在一起,得出的数字(133.20亿)却比公司自己披露的(126.31亿)要大很多!

(来源:2012年年报)

(来源:2020年年报)

风云君一时间也不知道该相信哪个数据了。

五、固定资产周转率和人均产出都有所提高

从公司发展的角度讲,像方大特钢这样的公司如果要追求长期增长,就一定需要进行资本开支或者收购从而扩大产能。

不过,方大特钢却反其道而行之。

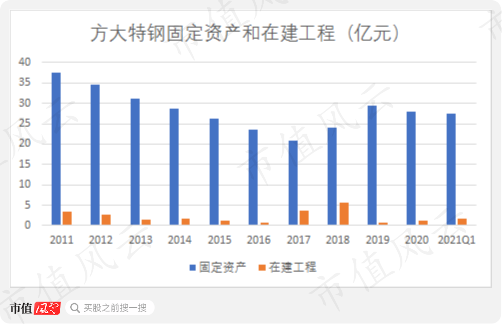

截止2020年底,固定资产规模为27.93亿元,比2011年底的37.45亿元大幅下降了25.4%。这也解释了前面折旧在成本中下降的问题。

其中,2011-2016年末的行业逆风期,固定资产规模不断减少;2017末,在建工程显著增加;2018-2019年,固定资产规模大幅增加;2019年底至今又开始下降。

与此同时,2020年方大特钢产铁358.9万吨、钢421.68万吨、材424.74万吨,汽车板簧19.3万吨,分别比2011年增长了51.6%、61.0%、57.5%、20.1%。

2020年的收入也比2011年增长了24.5%,可见公司的固定资产周转率有了很大提高。

另外,2020年特钢行业成本中的人工成本比2011年增加了81.0%,但是年初年末的平均生产人员数量却只增长了6.0%,这说明人均薪酬大幅增加,人均产出也明显增加。

而公司最近一年的固定资产规模减少是有一定客观原因的。

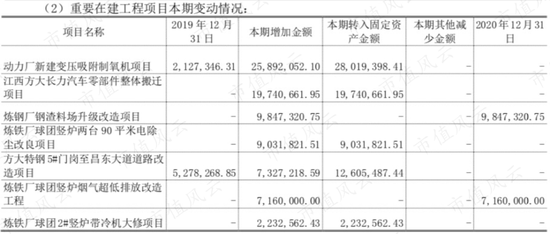

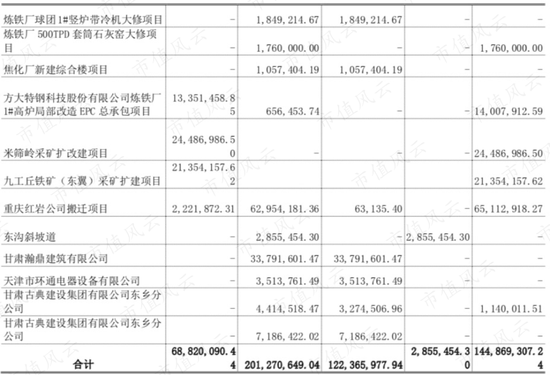

去年,在建工程项目中多数都是些搬迁、改造项目。

(来源:2020年年报)

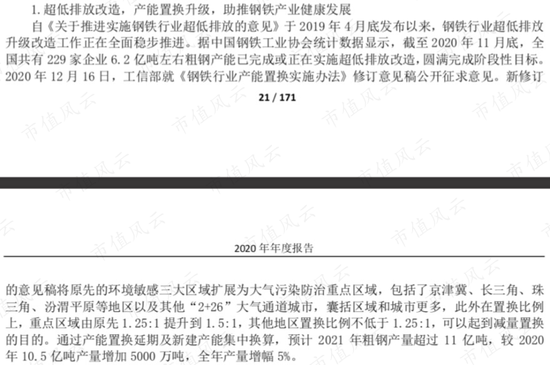

这主要与国家出台的相关减排和产能置换政策有关。

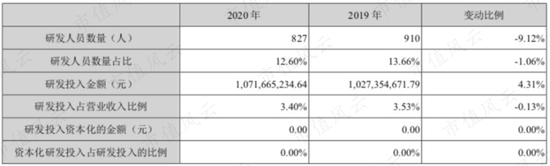

六、研发费用率偏低,成本为王

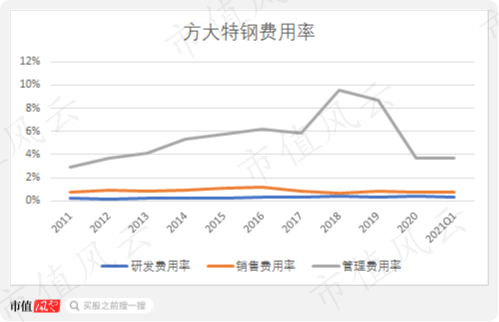

2020年,方大特钢的管理费用率为3.7%,销售费用率为0.7%,研发费用率则仅有0.4%。

为了控制成本,公司显然是把能降的费用都降到极限了。

2018、2019年,管理费用率大幅提高至接近10%,主要与股权激励费用有关。

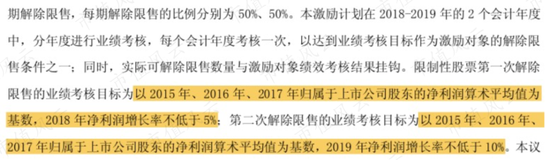

2017年,方大特钢提出了使用2018、2019年利润增速作为限制性股票解除限售的考核目标,分别是比2015-2017年的归母净利润平均值增长5%、10%。

事后来看,2018年公司归母净利润为29.27亿元,比2015-2017年的平均值增长了165.1%;2019年的归母净利润为17.11亿元,比2015-2017年的平均值增长了55.0%。两次都顺利完成了业绩考核目标。

(来源:2017年年报)

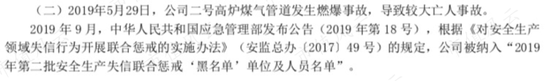

但是,2019年公司归母净利润同比下降了41.5%,而且当年5月公司还发生了严重的事故,导致较大人员伤亡,公司也被列入了安全生产失信联合惩戒“黑名单”。

在这种情况下,管理层还能得到大额股权激励,不得不服呀。

而公司0.4%的研发费用率更是扒掉了“特钢”的光鲜外衣。

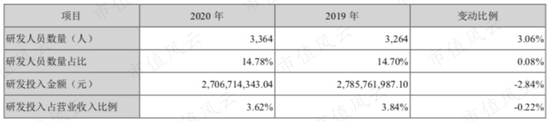

以合金钢、特种钢板和特种无缝钢管为主要收入来源的中信特钢,最近两年的研发费用率分别为3.84%、3.62%。

(来源:中信特钢2020年年报)

同样以螺纹钢和线材为主要收入来源的韶钢松山(000717.SZ),最近两年的研发费用率分别为3.53%、3.40%,比方大特钢要高。

(来源:韶钢松山2020年年报)

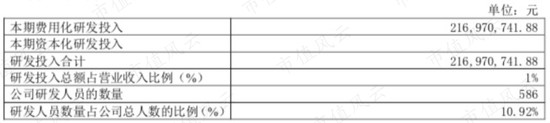

螺纹钢和高线合计贡献35%营收的八一钢铁(600581.SH),最近两年研发费用率分别为0.35%、1.00%,和方大特钢接近。

(来源:八一钢铁2020年年报)

2020年,方大特钢的营业利润率和扣非净利润率分别为16.8%、12.4%,相比2011年分别提高了10.6个、8.9个百分点。同时期毛利率增幅为11.9个百分点,毛利率的提高仍然是公司盈利能力提高的主要原因。

而毛利率提高的原因,风云君比较确定的是折旧占比下降,其他原因则由于公司披露的瑕疵不能信服。

综合来说,方大特钢虽然在某些细分产品上具有一定的技术优势,但是不到0.5%的研发费用率和优线、螺纹钢等大宗产品贡献主要毛利的事实,决定了公司还是一家以成本控制为主的企业。

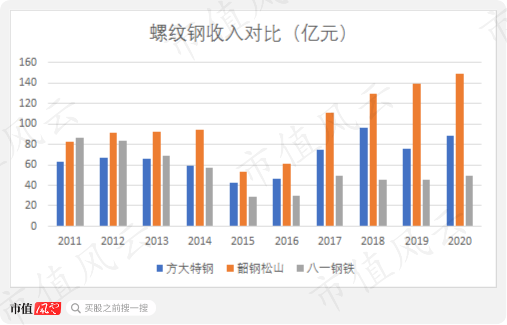

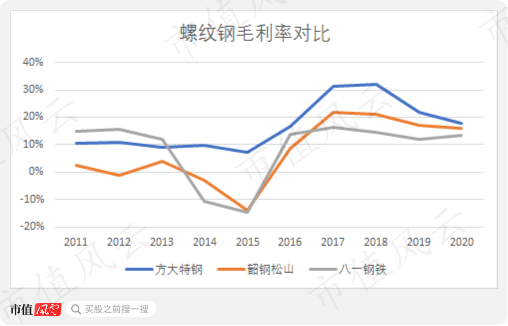

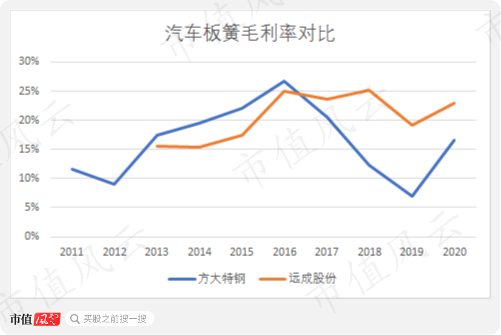

七、螺纹钢毛利率明显高于同行

钢铁行业是一个很大的行业,根据应用场景的不同产品类型也很多样。

方大特钢收入中占比最多的是螺纹钢,其次是优线,两者都主要用于建筑行业,从这个角度看可比公司有韶钢松山、八一钢铁等。

(来源:家在韶钢微信公众号)

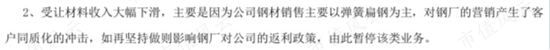

汽车板簧的可比公司有江西远成汽车技术股份有限公司(834388.OC,简称远成股份)。

韶钢松山是宝武钢铁的子公司,业务主要位于广东。2020年收入为315.56亿元,其中47%来自螺纹钢。

八一钢铁同样是宝武钢铁的子公司,业务多数位于新疆。2020年收入为270.18亿,其中23%来自螺纹钢。

方大特钢超过8成的收入来自华东地区。钢铁行业有着明显的地域性。

2020年,方大特钢、韶钢松山、八一钢铁的螺纹钢收入分别为88.62亿、148.36亿、49.06亿元。

2015年的行业低迷期,三家公司的收入差距并没有这么大。2015-2020年,韶钢松山的螺纹钢收入增速明显要比其他两家更快。

毛利率的对比中,方大特钢则是明显好于另外2家公司。2020年,方大特钢的螺纹钢毛利率为17.7%,高于韶钢松山的15.8%和八一钢铁的13.3%,不过近四年来差距有所减小。

由于方大特钢的成本细分项披露有瑕疵,这里就不做成本结构的对比了。

再来看汽车板簧。根据灵核网的数据(截止2020.01.02),远成股份的汽车板簧年产能为9.8万吨。方大特钢去年的汽车板簧产量为19.3万吨。

另外,方大特钢还是远成股份的第二大供应商,主要向其出售弹簧扁钢。

(来源:远成股份2020年年报)

远成股份在年报中还特意提到,由于出售弹簧扁钢与供应商的产品形成了同质化竞争,其在2020年暂停了该业务。远成股份自己没有生产弹簧扁钢的能力。

(来源:远成股份2020年年报)

2020年,方大特钢汽车板簧的收入是14.22亿元,远成股份的汽车板簧收入是4.13亿元。2013-2020年,两者的CAGR分别是3.2%、-0.5%,方大特钢的汽车板簧增速稍快。

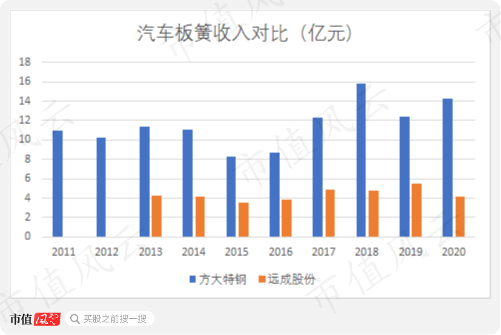

2020年,方大特钢的汽车板簧毛利率为16.6%,不及远成股份的22.9%。而且2016年至今,远成股份的汽车板簧毛利率并没有出现方大特钢那样的大幅度下滑,为什么呢?

首先,在两家公司毛利率走势差别最大的2018年,远成股份的汽车板簧收入是略有下降的,而方大特钢则是大幅增长;

其次,远成股份很擅长多囤一些原材料,从而在原材料价格上涨的时候控制销量并维持毛利率。

2020年,远成股份在财报中就披露,当年出售部分之前库存的二线品牌钢材,由于购入时间也较早,又恰遇钢材大幅涨价,反而赚取了一些利润。

(来源:远成股份2020年年报)

这也是一种企业经营的智慧吧。

八、负债、现金流和股东回报

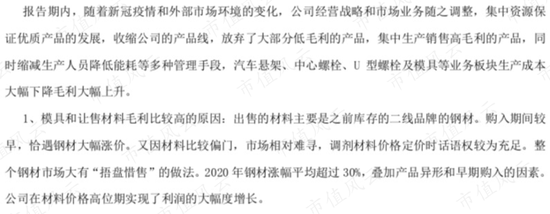

截止今年3月底,方大特钢的资产负债率为35.1%,有息负债占总资产的比例仅为1.3%,都非常低。

总资产中44.9%是货币资金,17.9%是固定资产。

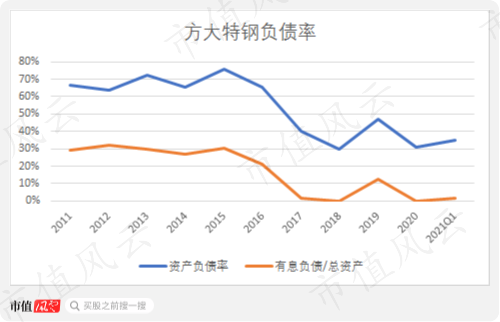

实际控制人方威整个体系的负债情况怎么样呢?

我们透过辽宁方大的债券相关信息来看一看。

辽宁方大2020年收入1019.77亿元,净利润87.87亿元,钢铁板块是辽宁方大的主要收入和利润来源。方大特钢的收入和净利润分别占到辽宁方大的16.3%、24.6%,盈利能力优于辽宁方大整体水平。

(来源:辽宁方大集团实业有限公司2019年度第一期中期票据募集说明书20190409)

截止今年一季度末,辽宁方大的资产负债率为51.5%,有息负债占总资产的比例为17.2%,都比方大特钢要高出15个百分点左右。

现金流方面,辽宁方大对方大特钢的依赖要更大。2020年,辽宁方大的经营活动净现金流和自由现金流分别为125.14亿、113.13亿,方大特钢分别占到其中的29.9%、31.8%。

而且从趋势上看,辽宁方大现金流对方大特钢的依赖在变大。

总的来说,方大特钢确实是辽宁方大体系内相对优质的一块资产。但是要说母公司层面有什么风险?风云君认为这确实很难说,毕竟方大国际旗下还有很多没有披露公开信息的资产。

接着来看方大特钢。

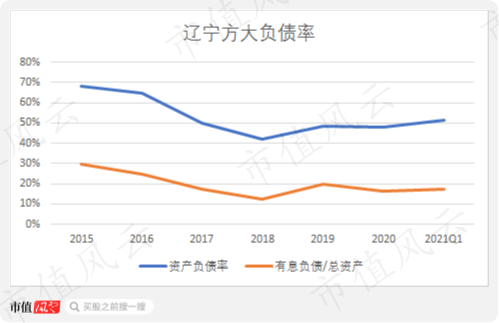

2020年,方大特钢的存货周转天数仅为37.9天,自2016年来有所下降;应收账款周转天数一直维持在较低水平,2020年仅有6.1天;2020年的现金循环周期为7.9天,近三年不断加快。

2011-2020年,公司的累计自由现金流高达153.05亿元。同时期,公司除了就发放股权激励取得款项外,没有进行过融资,而且净偿还了17.19亿的债务。

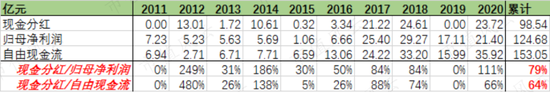

2011-2020年,公司累计现金分红98.54亿元,占同期归母净利润的79%,占同期自由现金流的64%。

从这个角度说,方大特钢真是一家不错的公司。

结尾

方大特钢曾经是一家国有企业,在辽宁方大接手后,公司通过缩减固定资产规模并提高周转率,使得主要产品螺纹钢的毛利率明显高于同行。

2011年至今,公司没有在公开市场上进行过股权融资,当然公司去年撤回可转债发行申请也是一个原因。同时期,公司偿还了几乎全部有息负债,并大手笔进行分红。

从这些角度看,方大特钢确实是一家不错的公司。

但是另一方面,公司的研发费用率仅有0.4%,甚至不如一些普钢公司,再加上毛利主要来自螺纹钢、优线等低毛利产品的事实,让方大特钢看上去并没有那么“特”。

方大特钢属于辽宁方大合并范围的一部分,辽宁方大又是方威控制的方大国际下面的一个子公司。根据已经公开披露的信息,方大特钢是辽宁方大体系中相对优质的一块资产,盈利、负债、现金流都优于辽宁方大整体水平。

在这种情况下,方大特钢的大股东江西方大发行了19方钢EB,并在去年下调了换股价,目的就是减持方大特钢的股份。实控人方威去年也公告称计划减持公司2%的股份。

而且根据风云君过往的研究,辽宁方大的资本运作经验太过丰富,这不得不让人警惕。