靠“实力”就可中签的品种来了!

孙忠

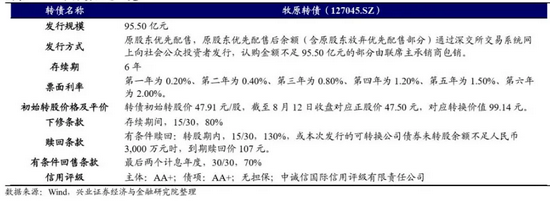

又一只高中签率的品种即将亮相。8月16日即将启动发行的牧原转债,中签率大概率超过30%,有望实现“三中一”的命中率。

要知道如今转债新券市场,可谓一券难求。从打新族角度看,牧原转债应该是8月份为数不多的可以靠“实力”中签的品种。

值得关注的是,同日发行的还有梦娜转债、晶瑞转2。

大股东等比例配售

8月16日,牧原转债启动发行,规模95.5亿元。如果仅仅网上发行,意味着每个打新账户可以中一签。

不过,从之前的网上路演情况看,该公司董事长秦英林表示,自己与牧原集团将等比例全额认购本次可转债。

数据显示,截至一季度末,秦英林与牧原集团共计拥有超过52.65%的持股比例。这意味着,此次发行的95.5亿元可转债,超过一半额度将被提前锁定。

近期,可转债新券热点不断,可转债申购大军已经从900万户突破至1000万户。

兴业证券测算认为,假定牧原转债网上申购860万户(近期发行的转债网上申购户数均值),按照打满计算,中签率在0.0333%左右。

兴业证券认为,该公司为生猪养殖最优品种,且产能依然具备高弹性,成本端优势显著。从资质和弹性来看,牧原转债可以给予核心品种定价,即使考虑到猪价依然将在较长时间内磨底,依然建议积极参与打新。

不过东北证券稍显谨慎,表示该公司前十大股东持股比例达64.77%,股权结构较为集中,假设本次老股东配售比例70%至80%,则牧原转债留给市场的规模为19.10亿元至28.65 亿元,中签率在0.0217%至0.0326%附近。

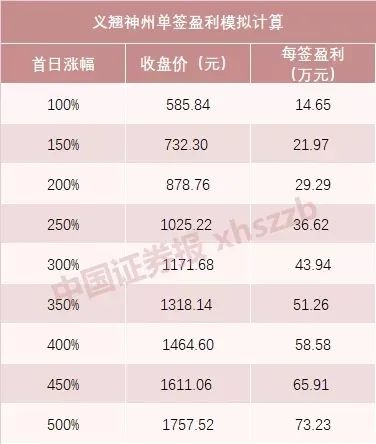

从上市价格看,兴业证券预计,在目前平价下,牧原转债的上市首日价格或在125元附近。东北证券则认为,牧原转债的定位应接近众兴转债和宏辉转债,上市首日转股溢价率水平应该在16%至21%区间,上市目标价在115元至120元附近。

公司成本优势明显

牧原股份主营业务为生猪的养殖与销售,主要产品为商品猪、种猪、仔猪。该公司作为自育、自繁、自养一体化龙头企业,坚持采用大规模一体化的自养模式,经过20多年发展,已形成集科研、饲料加工、生猪育种、种猪扩繁、商品猪饲养、生猪屠宰为一体的完整闭环式生猪产业链。

从半年报看,牧原股份在多家行业龙头预亏背景下,业绩表现仍算坚挺。根据公司半年度业绩预告,预计2021年上半年,公司归属于上市公司股东的净利润为94.00亿元至102.00亿元,同比下降12.83%至5.42%。

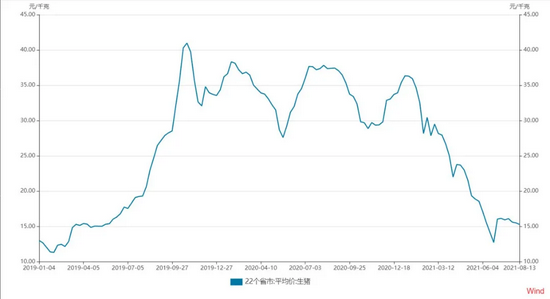

这主要得益于产能释放和公司全产业链优势。根据中信证券测算,公司今年二季度商品猪完全成本已经降至15元/公斤以下,环比一季度下降超过1元/公斤,改善明显。

此次公司拟使用募集资金51.00亿元用于23个生猪养殖项目中(增加产能677.25万头,建设周期2年),拟使用募集资金额19.00亿元于4个生猪屠宰项目(增加产能1300万头,建设周期2年),以上项目达产后预计年新增收入约为468.87亿元,剩余资金用于偿还银行贷款及补充流动资金。

不过,值得注意的是,中诚信评级对于牧原股份提出了多个关注事项。首先是生猪价格波动对于公司的影响。特别是今年生猪价格走弱的背景下,公司业绩可能会遭遇一定压力。同时,该公司债务上升较快,存在大规模资本支出压力。

后面还有机会

可转债打新目前已经到了一券难求的地步。从最新川恒、江丰转债看,打新户数已经超过1000万户,这距离月初帝尔转债900万户,仅耗时不足半个月。

尽管此次公司大股东以及董事长均表示将参与打新,但是留给网上打新的规模仍十分可观。

这应该是近期为数不多的可以“三中一”的机会。

一般来说,“高中签率”往往是有条件的,最重要的就是发行规模要足够大。过去一年,只要规模达到100亿元,中签率最低也在20%附近。200亿元发行规模的上银转债的中签率则为100%。发行规模最大的大秦转债,中签率则在50%。

因此,牧原转债可能是近期为数不多的“高中签率”转债了。

不过,后面还有机会。新希望拟发行81亿元可转债,该公司已经在4月拿到了发行批文,目前正在等待发行。

编辑:黄蕾

股民福利!金牛、茅台、手机……任务“豪”礼,等你来拿>>