记者|张桔

刘格崧和傅友兴两位名将在今年的业绩表现均有些不尽人意,刘格菘迄今年内最好的产品是广发创新升级的5.02%,而傅友兴所管的产品年内负收益。当然这两位显然不可能是公司权益木桶的最短板,作为权益舵手中“双十”的基金经理,累计任职时间超过14年的女将李琛今年可谓遭遇滑铁卢,特别是她所管的两只老基金净值下跌全部超10%。

9月17日,广发基金公告,旗下两位明星基金经理升任副总,一位是2019年的公募状元刘格菘,另一位是成名更早的老将傅友兴,截至半年末时,刘格崧管理规模已超900亿元,傅友兴也突破350亿元规模,两人的合计管理产品规模就与排在第40位的前海开源基金公司相当。

此外,从公司权益类产品的投资运作来看,考虑到监管层当前在纠偏行业内长期存在的风格漂移,广发旗下的灵活配置型基金再融资主题似乎也属这类产品,虽然重仓的贵州茅台、万华化学、玲珑轮胎等也是公募追捧的对象,但是貌似和再融资关系不大。而或许也是由于产品找不准定位,基金的收益和排名从去年至今表现不佳,今年迄今只有大约4个点的收益。

定增产品转型LOF更名为再融资

新秀基金经理实战彰显短板

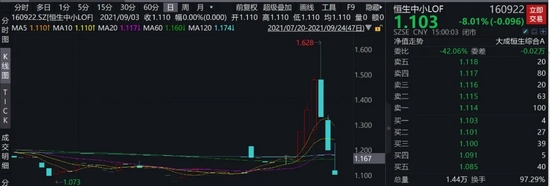

在广发基金一众权益产品中,广发再融资主题显然属于不显山露水的族群,但它却因一次有些争议的更名而被大众所关注。2018年一季度,该基金的名字还叫做广发睿吉定增,但从当年二季度开始,产品转型为上市LOF的同时,名称也变为广发再融资主题。

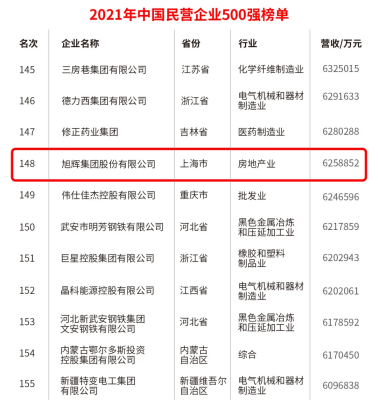

“再融资是指上市企业通过发债、定增等手段募集资金,是站在一级或者一级半市场的角度看企业,那么从目前持仓的股票来看,大部分股票还都是相对成熟的上市企业。一季度重仓的会通股份在其中可能较为特别,公司在科创板上市以来,业绩和股价其实在一路下行,上半年公司归母净利润同比下降57%,近期公司也公示了发行转债的募集说明书,这一例可能是上半年重仓股中较为符合再融资主题的股票。”某券商基金分析师王晓明如是说。

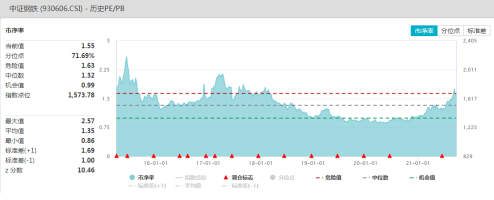

从产品的投资目标表述来看,基金是要通过一级市场参与以及二级市场精选涉及再融资事项(比如定向增发、公开增发、配股)的股票进行投资。同时,基金的业绩比较基准在权益部分是用55%的仓位对标中证800指数收益率。但是,这样的表述显然值得推敲,比如上市公司是在怎样的时间段、怎样的背景再融资,再融资的收效如何呢?从当前内地的公募产品设计来看,后定增时代,将再融资作为一类产品主题的公募显然不多。

而或许也是这样的模糊界定,也让多数投资者无法长期坚定地追随该基金一路前行。从基金规模表现看,记者发现产品的规模在去年下半年迄今有过快速上冲随后回落的过程, 去年四季度末曾一举突破6亿份但在今年半年末则回落到2.46亿份,背后的原因自然和产品业绩的起伏有关。Wind显示,该基金去年全年所实现的净值增长率约为27.55%,基本上在同类基金中排名中游。但今年从年初到目前的净值增长率仅约为4.42%,从而导致产品的年化收益仅仅为8.34%,同类排名居于后三分之一。

《红周刊》统计了近四个季度的十大重仓股名单,能够在一年的时间维度中四次榜上有名的只有贵州茅台、白云机场和万华化学,但是利用Wind查阅,在去年三季度到目前的时间段中,仅有白云机场在去年的10月20日实施过一次定向增发,当时的发行价格是10.76元,白云机场在今年经历过股价的大幅下行后V字反转,但最新的收盘价10.87元相比定增发行价基本可以算是零涨幅。此外,另外两只一直榜上有名的万华化学和贵州茅台也是年内表现平平。

“比如二季度产品的第一大重仓股是贵州茅台,其肯定不需要融资的,因此投资也偏离了再融资主题的产品框架。”另一不愿具名的基金分析师也如是表示。

再对比一季报和二季报的重仓,记者发现基金经理田文舟新更换的重仓股包括了江苏银行、羚锐制药、三峡能源、百克制药,几乎是更换了半数的重仓股,但是记者查阅上述4股在二季度到目前均没有过再融资事项,也就是说其实新更换的标的股并不符合再融资这条标准。那么,它们今年在二级市场的涨幅如何呢?截至中秋节前,江苏银行的年内涨幅约为14.54%,羚锐制药的年内涨幅约为32.76%,而后两者则是年内上市的新股入围了十大重仓,但是它们与再融资之间的关系如何联系到一起呢?

对此,基金经理田文舟也在季报中指出:“报告期内,结合宏观环境和估值水平,本组合维持了消费、银行等行业的持仓,降低了周期成长股的持仓,权益持仓比例小幅下降;固收方面,仍以持有中短期的利率债为主。”接受《红周刊》记者采访时, 爱方财富基金分析师陈亮亮指出:“ 新任基金经理比较保守,可能一方面受份额波动比较大;另一方面相信2021年市场机会较少,基金仓位始终保持在不超过3成。虽然基金净值保持了平稳增长,但也失去了较多上涨机会。截至2021年6月底基金股票仓位仅19.4%,大幅偏离基准近35个百分点。”

“双十老将”亦栽跟头

两位14年女将年内业绩冰火两重天

天天基金网显示,田文舟目前在基金经理岗位任职不过两年多一点的时间,他所管理的另一只基金则是广发龙头优选混合,而该基金今年到目前的业绩更为惨淡,迄今仅仅实现了大约2.65%的年内净值增长率。

和上文的广发再融资主题对比,记者发现两只产品重合的标的不少,比如二季度重仓中的贵州茅台、三峡能源、万华化学、羚锐制药等,两者最大的区别是广发龙头优选二季报新增潞安环能,但这只煤炭股上一季未出现在十大重仓名单中,同时仅仅是排在重仓的第十位。

不过在广发权益团队的一众明星基金经理中,还是会发现多位基金经理资历极为丰富,除去早已升任高管如今不再管理基金的易阳方外,在任的主动权益舵手中有两位女将任职都超过了14年,其中一位是陈少平,而另一位则是李琛,区别是陈少平迄今先后在三家基金公司供职,而李琛从头至今均效力于广发基金。但对比今年的业绩,两人的成绩单差异巨大,前者所管理的惟一基金年内涨幅超过40%,但后者所管理的多只基金不仅年内全部下跌,而且作为她任职回报成绩最好的广发消费品精选,年内迄今净值下跌超过17%。

那么,何以形成如此巨大的反差呢?具体聚焦女将李琛,《红周刊》记者发现她是少数的“双十”基金经理之一(即为基金经理投资年限超过10年、年化回报超过10%)。但是,她目前在管的4只基金今年的业绩却差强人意,其中广发睿鑫混合和睿明优质企业都是今年新成立的产品,年内市场大幅震荡尚有理由来解释。但她管理的两只老基金广发消费品精选和稳健策略却表现颇为惨淡,特别是迄今她管理产品最佳任职回报的广发消费品精选,两类份额今年以来的净值下跌均超过17%。

从此前的季报十大重仓标的分析来看,记者发现首当其冲的原因是基金经理对于白酒和啤酒略显“不合时宜”的重仓。具体说来,基金经理在二季报中不仅依旧将前三的重仓位给了三大白酒龙头,同时重庆啤酒的重仓排序升至第四,青岛啤酒也杀到榜单的第五位,也就是说排行榜的前五位被白酒和啤酒所垄断。

然而,即便是今年遭遇了较大幅度的回撤,但是白酒龙头迄今依然难言见底,Wind统计,三大白酒龙头年内的平均跌幅约为24%,两大啤酒龙头年内的平均跌幅约为3.9%。显而易见,“饮酒”并不能实质性提高今年消费类主题的公募业绩。再从另一半的重仓标的来看,记者发现李琛所选的股票同样不属于消费品中攻势凌厉的一类,这里面稍微可以肯定的是来自创业板的华利集团,这家主营为生产运动鞋履的制造商凭借稳健的业绩,至少没有拖组合的后腿。但是,今年头两个季度持续上榜的中国中免、伊利股份、晨光文具则是另一番景象:在二级市场上,不站风口的三者年内股价跌幅均超过了15%。

如果就此认为李琛的能力圈集中在消费行业,但是细观她管理的另一只老基金广发稳健策略,却似乎又得不出这样的结论。同样是由李琛一人管理,但重仓的行业和标的个股却与消费品精选的思路判若两人。例如对比基金二季报来看,其和消费品精选所重叠的标的仅有五粮液、中国中免、分众传媒3只。她所选择的差异化标的包括了海康、美的、敏华控股、紫金矿业、通威股份、新宝股份、福耀玻璃,其中虽然差异化的电器赛道仍然可以归结为来自于消费品大行业中,但是同时也可以清晰地看到该基金中不乏有来自制造业和资源板块中的标的。对此,她也在报告中强调:“本基金的投资方向是各行业的龙头优质企业,并对估值有较为严格的要求。” “不管是消费白马还是各个行业龙头,今年3月以来都有估值回归的趋势,这些机构抱团股的集中下杀导致了两只基金的表现均不理想。”王晓明这样分析她的业绩滑落。

那么疑问随之而来,她的能力圈似乎也不仅局限于消费赛道,为何却对科技成长没有重仓涉猎呢?如果死板地恪守低估价值思路左侧布局,是否会错失诸多细分领域右侧机会?“李琛是一位选股型的基金经理,长期的年化回报大约11%,她的选股能力强且换手率低,但是其投资风格弊端在于在股市下行时的风险较大。”陈亮亮如是点评。

医药天王扩圈管理全市场基金受挫

吴兴武或急需广发基金为其“减负”

在今年大消费面临考验的背景下,医药主题类的基金经理也普遍遭遇滑铁卢,这里也包括了公募医药“四大天王”中广发基金的吴兴武,这位如今管理规模超过200亿元的名将在管产品达到5只,其中既有医药主题类产品,也有全市场类型的公募基金。

但从今年的业绩表现看,其管理的全市场类基金明显跑输医药主题,对比看,几只医药主题类基金迄今年内尚有2~5个点的正收益,不过全市场类的主题领先和轮动配置却是净值下跌均超过10%,同样是由吴兴武所管理,业绩分化所为何故呢?

以他管理的广发主题领先为例,通过去年迄今的四份季报来观察,记者发现实际上基金经理从此前的白酒+医药+大金融的配置思路进一步精简到了今年的白酒+医药,但喝酒吃药在今年并不灵光,基金二季报颇为清晰地体现出吴兴武的重仓行业乃至重仓股的思路,也就是三大白酒龙头开路,各条医药细分赛道龙头相随。

让人疑惑的是,至少从重仓标的股的配比来看,吴兴武对原本更应成竹在胸的医药股似乎不够自信,在一二季度的十大重仓股中,排在前两位的都是贵州茅台和五粮液,并且两只标的股的占比均保持在9%以上,而第三大重仓股则下降到了大约不到6个百分点,并且第三大重仓股今年一直也是泸州老窖。而从医药股的重仓配置情况来看,今年一季度占比超过4个点的只有长春高新,二季度占比超过4个点的也只有爱尔眼科。

值得注意的是,一季度时重仓中的医药股仅包括了长春高新、我武生物、爱尔眼科、片仔癀等4只,3月31日时合计的持仓占比仅为13.5%;二季度时重仓的医药股数量增加,具体包括了爱尔眼科、药明康德、片仔癀、泰格医药、通策医疗、迈瑞医疗、欧普康视,新增加的医药类重仓股主要来自于CXO和医疗保健等细分赛道,6月30日时合计的持仓占比也约为23.38%。

但医药赛道近一段时间在集采等利空侵袭的影响下整体表现同样不济,以60日的涨跌幅来看,只有CXO龙头药明康德的跌幅在个位数。尽管遭遇了政策利空下的杀估值,但是记者发现当前上述医药类的细分龙头,它们的动态市盈率还是显著高于吴兴武同样持仓的白酒三大龙头,其中最高的是通策医疗的134倍。再看他管理的另一只全市场基金广发轮动配置, 记者发现其重仓配置思路与广发主题领先如出一辙。

那么,对比看吴兴武管理的医药主题类基金,未在全市场类基金中重仓收录的就值得深入思考了。从广发医疗保健来看,未被重复重仓的医药股标的包括了凯莱英、博腾股份和康龙化成。然而遗憾的是,恰好这3只并非细分赛道龙头股的标的,反而在近3个月乃至近半年中表现更好,特别是隶属于创新药领域的博腾股份,目前该股年内的涨幅接近180%。如是分析,与葛兰不同,似乎吴兴武还是更为熟悉医药行业,在全市场基金中将消费主题几乎标配的白酒三大龙头纳入以体现全市场特色,但是或许也是因为把握不当买入时机,才导致了目前陷入业绩的僵局。接下来,广发基金或许要在两大类基金中给吴兴武做一下取舍了。