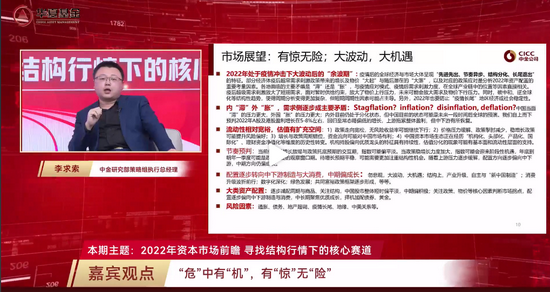

今日,华夏基金举办赢在新开局·2022年资本市场前瞻大会,中金研究部策略组执行总经理李求索展望虎年经济与行情。查看直播回放

以下是李求索的观点详细内容。

李求索:大家好,我是中金公司研究部策略组的李求索,接下来由我向在线的各位观众汇报一下我们对于目前宏观经济,包括资本市场的看法。

如果把时间拉回一年之前,我们从去年年底展望今年市场时,当时我们对于今年全年,尤其是A股市场,给的是相对比较中性的看法,但是在现在这个时点,我们展望未来一年的话,给的是一个中性偏积极的观点,也就是说我们对于明年的市场相比来说比今年更为看好一些。看好的逻辑在哪儿?

从目前经济环境上来说,今年经济环境,尤其是到了7月份之后,整个数据相对来说能够感受到一定的压力,无论是所谓经济的三驾马车(投资、出口、消费),从目前环境上来说,确实在各个层面上感受到从现在这个时点开始到明年的环境,某些领域有可能还可以,但是多数领域还是能感受到一些压力。从目前出口来看,从去年3月份到今年10月份,我们一直能够感受到的现象是出口是持续超预期的,这个趋势有可能在未来几个月还会再继续延续,但是要指望在明年这种环境之下出口能够一直超预期,这个可能性其实是在下降的,因为毕竟一方面今年我们有一个相对比较高的基数,另一方面疫情在明年的时候属于第三年了,在这种环境之下,来自于一些新兴市场,尤其跟中国产业链相关,有一些竞争性的,可能对于我们现在出口环境会有一些冲击。所以出口在明年时增速会有所回落,但是对于经济还是可以有一些支持的。

出口其实是目前我们经济环境里面相对来说已经算是不错的,但是它的占比相对会低一点,占比比较高的是来自于投资和消费,这两块占比要接近80%,但是从目前投资环境上来说,其实对于现在的资本市场最为担心的是现在基建投资和房地产投资,刚才胜总也提到了,房地产投资在未来会不会有一些边际上的变化?我们其实在今年已经感受到了来自于地产这一块销售的下降,已经在投资层面上感受到了后续的压力。我们自己也觉得在目前环境下,四季度的房地产投资确实有可能会出现单个位数的负增长,明年一季度地产投资可能会有进一步下滑,按照我们现在的测算,地产投资可能会出现差不多10%左右的下滑,后续二三四季度怎么样,很大程度上要看政策的表现。

基建虽然从最近三个季度来看,确实处在持续改善的过程之中,但是改善的幅度跟此前市场的预期相比,尤其是跟今年7、8月份市场预期相比,还是稍微偏弱了一些,我们觉得这种偏弱一方面有来自于地方政府财力的问题,另一方面也是跟我们最近一段时间原材料价格比较高有关系,这是属于目前投资的关系。

来自于消费领域,最近一段时间感受到的环境有可能更弱一些,因为这一轮经济相对来说比较弱的是来自于消费领域。印象很清楚的是,社零增速在今年8月份出现2.5%数据时,有很多投资者觉得经济环境未来一段时间可能会走向挺明显的下滑,是不是现在正在出现类似于类滞胀的环境?这个市场很担心,即使在后面的两个月,9月份、10月份,增速已经从之前的百分之二点多回到3%~4%了,但这个担心仍然是存在的。

就目前的环境来说,我们在目前的四季度可能是今明两年增速最低的一个季度,也会影响到我们对于目前上市公司业绩的判断。在这一点上我也同意胜总的观点,在上市公司业绩层面,确实看到无论是对于A股市场还是对于海外中资股,按照现在的测算,明年业绩增速差不多在6%~7%左右的水平,于今年相比还是差不少的。因为今年增速按照现在的情况,即使在今年的四季度可能是10%到20%的非金融下滑,全年A股可能有20%的增长,如果今年是20%,明年是6%,正常来说增速的下降对于资产价格应该是不利的,但是为什么我一开始就说我们对于A股市场今年中性、明年是中性偏积极呢?因为这里一方面有资产价格预期的问题,另一方面还有节奏的问题。

什么叫预期?从去年10月底到今年2月份,当时A股市场表现的是相当不错的,这个有可能是过去一段时间A股市场表现最好的一段时期,这里有很大的原因都是来自于投资者对于目前经济和业绩环境的判断,觉得今年全年来看有可能一季度业绩就是最好的,所以提前反映,在去年10月底到今年1、2月份的时候,反映就是这样一个比较好的业绩水平。但是后续随着增速出现了前高后低的迹象,一季度非金融67%,二季度非金融43%,三季度已经下滑到了-5%,到四季度时,可能是10%~20%的下滑,所以在这样一个增速前高后低的影响下,这一块对资本市场来说,价格上很难会有太多的支持。但是明年不一样,今年的增速是前高后低,但是对于明年来说,就是前低后高,因为在今年四季度时,单季度的非金融增长有可能是最近八个季度以来跟经济是一样的,也可能是比较惨的季度,到了明年一季度时可能略微有些回升。按照我们目前的测算,到了明年一季度时,非金融这块的增长可能会重新回到零附近,甚至有个位数增长,而且从增速上来说,二三四季度可能是持续修复的状态。所以这样一个前低后高的节奏,我们认为对于资产价格,尤其是对于明年上半年资产价格在盈利层面上多少还是有一定支持的,这跟今年环境不一样。

另外一个就是来自于我们对于目前商品价格的判断。为什么有很多人在担心中国好像出现类滞胀的环境?什么叫类滞胀?就是属于经济的增速开始有所放缓,但是物价一直保持高位的水平,这叫做类滞胀的环境,这其实从全球来看,中国和美国目前的环境不一样,对于滞和胀的问题来说,目前美国更多是在于胀的问题,就是美国CPI(价格指数)一直维持在相对比较高位的状态,包括之前像美国总统拜登也提到了这件事情。对于中国来说,我们认为是反过来,在滞和胀的问题上,中国更多是担心滞。所以在这种层面上,我们认为在目前已经能够感受到一定经济压力、一定业绩压力背景下,政策环境跟之前相比可能会有一些边际上的变化,这种变化从目前时点就已经开始有所表现。怎么表现?我们在上上周时,有两个非常重要的事值得关注:1.李克强总理在上上周时提到“六稳”“六保”,这是有一段时间开始重提“六稳”“六保”的概念;2.央行三季度货币执行报告里,也不提总闸门,也不提大水漫灌,对于稳增长这一块表态有了更为明确的表述。所以这就意味着我们认为在目前的政策环境之下,从现在的时点往明年,尤其是往明年上半年看,我们认为政策方向边际上的放松,对于资产价格应该还是能够起到一定的支持。

我们之所以对明年是中性偏积极的观点,总的来说就是两个方面,一方面是今年20%的盈利增长,但是指数没有表现,现在的估值经过一年的调整,已经到了历史均值的状态;另一方面是政策更为积极的变化可能在估值层面上会有一些支持,这是我们对于明年尤其是明年上半年资产价值、权益类市场这一块相对来说比较积极的很重要的原因。

李求索:谢谢刚才胜总的点评。对于目前美国的加息,在2013、2014年时,2013年5月美联储主席开始提Taper,2014年开始执行,到了2014年时,美国那边还有一次加息,现在这个环境跟美国2013、2014年的环境比较像,一方面在年底时看到现在Taper已经开始有了,到明年上半年时,正处在一个落实的状态。另外,大家对于加息这块有一些预期,2013、2014,全球市场的表现一方面美股本身问题不是很大,这两年美股表现其实都不错,一方面盈利很好,另一方面在有一定货币政策收紧预期背景之下,全球的主要货币对于美元开始产生了一个贬值的预期,导致的结果是全球的资金开始回流美股和美债,意味着对于新兴市场来说会有一定压力,但是发达国家,尤其是美股这边表现还是不错的。

之前在2013、2014年时,能够感受到来自于外部的环境对于A股市场是有一些影响的,转移到七年之后的现在来看,对于A股市场应该还是有些影响,但这个影响相对来说不是很大,而且有一些层面在之前的时候已经反映过了,比如刚开始提到Taper时,今年下半年开始到目前已经陆续要执行,在这种时候,其实已经对于我们在今年下半年,尤其是北向资金这一块还是造成了一些扰动的,包括投资者的风险偏好在今年下半年也造成了一定影响。所以我们觉得在目前环境之下,美国加息的预期对于中国有一些影响,但是一方面这个影响在之前的时候已经有所反映,另一方面未来一段时间还是要看美国本身的经济环境的变化,再考虑加息预期这个层面会不会也有一些跟现在市场预期不太一样的地方。

李求索:目前看A股市场三大风格,一个是周期,一个是科技成长,这可能是刚才胜总相对比较看好的方向,一个是偏消费领域。这三个领域,从我们自己的感觉来说,现在市场环境很明显是一个偏科技成长的环境,今年表现最好的都是新能源、科技硬件。我们觉得明年不太一样,明年更可以关注一些边际上的变化,这个变化就是消费的风格。从目前环境上来说,今年可能是偏科技类、偏新能源的领域,但是明年这个风格在消费这一块应该还是有比较多的偏积极的因素,主要是两个方向:

方向一,今年下半年,尤其是7月份之后,经济下行的背景之下消费的数据是很差的,这种比较差的消费数据可能会明年尤其明年下半年,为目前的消费公司提供相对低的基数。

方向二,如果在明年尤其年初时,可能会有一些政策应对的话,不管是政策的方向在哪里,如果是消费起不来的话,经济的环境有可能相对疲弱。

所以在明年保本增长背景下,消费这一块大概率也会受到一些政策的支持。所以我们感觉消费的风格一方面会有一个盈利预期的抬升,另一方面在政策层面上可能也会带来对于估值有一些扩张。所以综合来看,我们觉得在目前三个方向里,从增量的角度,消费是值得关注的一个维度,这是我们在目前来说配置的主要思路,就是在目前时点上,往未来3~6个月看,我们自己重点配置的领域确实还有不少是科技成长的领域,比如新能源、电子科技硬件、半导体、医药,但是边际上我们正在建议去增加对于消费类板块的配置,但与此同时,建议要减少对于上游周期类板块的配置,这个我们认为应该是明年大家值得考量的一个方向。

李求索:我们对于明年资产配置的关键词,说出来大家别笑,我觉得关键词是“周结轮”。什么意思?

周是指周期性因素的变化,我们在明年还是要关注经济和政策边际上的调整,在今年就很明显,今年在上半年的时候是增长和政策的一进一退,一季度时经济很好,但是政策开始收缩,所以我们在今年2月份时,股市表现得一般般,但是到了今年下半年,这个环境已经变化了,经济预期下行,政策预期开始有点松,但是转松的力度在目前来看还不是特别够,所以在这种环境之下,市场有所企稳,但是企稳的幅度比较有限。明年是什么样的环境呢?至少在明年上半年应该是现在对于周期性经济增长进一步感受到下行的压力,而政策环境上可能会进一步加大宽松的力度。如果按照这个层面来说,明年上半年背景墙对于资产价格、对于配置就非常重要,所以现在对于“周”是属于第一个大家要关注的背景墙。

结是明年还要关注结构性机会,消费和科技都是属于新兴领域里两个非常好的投资方向,目前中国的消费升级和产业升级,在明年应该还是去重点关注的两个大的方向上的把握。

轮是指大类资产配置的轮动,明年资产配置不是一成不变的,尤其是对于权益类资产,现在我们对于资产配置的建议是未来3~6个月,股票类资产可能会好于债券,会好于商品,但是再过3~6个月之后,可能在这个方向上会发生一些边际上的调整,这种调整也会基于我们对于未来一段时间的增长和政策边际方向上的判断。

所以“周结轮”三个字应该是明年大类资产配置重点可以关注的领域。

接下来看一看李总的选择,选择的是A50和双创两个指数,分享一下选择这两个指数的原因。

李求索:首先讲一下A50指数,为什么选择A50指数呢?其实涉及到一个很有意思的问题,在过去几年我跟很多投资者在交流时,经常会说,如果要是往长期看的话,全球最好的两个权益市场值得我们去长期配置的,一个是中国市场,一个是美国市场,就是A股和美股。但是这个问题在之前的时候经常会被投资者反问回来,好像不对,我觉得美股市场好像表现的一直都比A股好。标普500是美国非常出名的指数,类似于咱们的宽基指数,在过去十年的表现非常稳健,好像年年都是牛市,美股走了十年牛市,但是A股好像不是这样的,这是很多投资者在之前的一个疑惑。

我觉得其中一个解释是可能没有选对指数,如果以刚才讲的A50指数的表现,在过去十年美股走出了十年牛市不假,但是A50在过去十年跟标普500的表现一点都不差,在今年2月份时,如果往长期看的话,A50在当时比标普500表现还要更好一些,当然在今年2月份这段时间是出现了一些调整。这个指数在历史上来看,确实能够看到表现收益有很好的长期回报的指数。

这里可能会衍生第二个问题,又有人会问,A50之前表现很好,但是未来几年会不会依然这么好?比如今年就是很典型的,今年A50在1、2月份表现得不错,但是2月份也出现了一些回调,对于投资来说应该怎么看这个指数呢?这里涉及到的就是对于目前资本市场一个大环境的理解,一方面有助于我们去看过去十年A股市场的结构性特征,也有助于我们再往未来三到五年去看,其实可能是类似的情况。

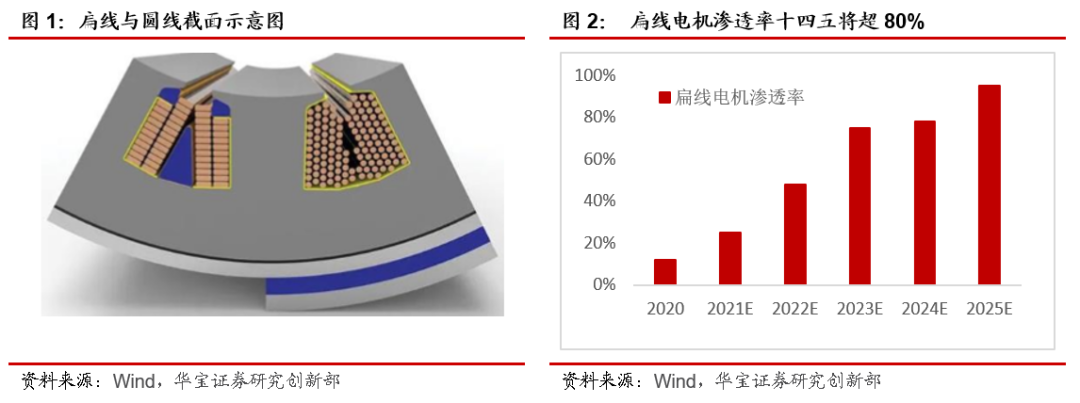

简单给在线各位观众解释一下,这两张PPT是两张宏观图,是对于我们资本市场长期维度最具有解释力的两张宏观图,没有之三,而且这两张图非常简单,第一张图是过去十年经济增长是从此前的中高速增长逐渐转向追求高质量发展,我们的增速在过去十年有一些回落,但是与此同时我们的增长质量,右图结构是在逐步改善的,尤其是第三产业,以消费、服务,这里还包括很多科技,第三产业占比2010年时已经超过第二产业,成为整个中国经济结构里最为主要的一个部分,而且这个占比在现在只有54%,这个占比我们认为在未来的三到五年时间内还有望进一步提升,因为现在从很多发达市场,包括日本、美国,第三产业占比都是在60%~70%,有的发达国家甚至接近80%,我们现在是54%的水平。

这两张图对于我们去解释投资有什么样的意义?右图特意画了一个红圈,就是在十年前的2010年,当时第三产业超越第二产业时,这对于我们投资带来什么样的指示意义?无论是对于A股市场也好,还是对于海外中资股也好,以消费和科技为主的新经济在2010年之后大幅跑赢了老经济,这个趋势在过去十年特征非常明显。这对A50又有什么意义?

如图,A50能够通过一个指数每一年的更换实现优胜劣汰的功能,现在这个领域里基本上大多数看到的可能都是棕黄色新经济领域相关的企业,而之前A50成分有不少浅灰色老经济相关的领域,就意味着在过去十多年时间,能够看到目前A50在经历了比较长期发展之后,其实也是跟中国大背景相关的,现在的A50指数里很多都是来自于新经济领域,尤其是消费和科技领域的一些龙头公司,所以这是我在目前选择A50很重要的原因。

为什么选择双创50?A50跟双创50最大的区别在于,A50是目前新经济领域里有消费,同时也有科技,消费和科技很多龙头公司在A50里面。双创50是更加偏向科技领域,这是A50和双创50在投资方向上很大的区别。A50可能是相对比较稳健的选择,这里既有消费又有科技,但是双创50应该是比较进取的选择,所谓的稳中求进,所以这个组合里就把A50和双创50做了组合上的配置。

双创50值得大家关注的还有一个点,就是从消费和科技两个投资方向上来说,对于我们配置的方式可能不太一样,尤其是龙头公司,消费有一定的品牌效应,有一定的壁垒,所以消费的龙头公司一般情况下在整个行业里的地位比较稳健,但是科技类公司可能会受到技术迭代的影响,其波动就会大一些。

比如PPT显示,美国在过去三十年,从1995年一直到现在,美国市值最大的10只消费公司,之前是什么样,现在大概还是什么样,但是对于科技类公司来说,1995年的科技类公司跟现在市值最大的10只科技类公司完全是换了一个样,这也是为什么我们觉得在投资科技类时,最好是找组合、找指数的一个很重要的原因。从双创50指数选取上,这也是我在考量的一个思路。

我自己是偏好A50和双创50的选择。