北京时间1月27日凌晨03:00点,美联储公布最新一期利率决议,将基准利率维持在0%-0.25%区间不变,将超额准备金利率(IOER)维持在0.15%不变,将隔夜逆回购利率维持在0.05%不变。这一结果基本符合市场的普遍预期。

另外,本次声明对利率和购债的前瞻性指引做了进一步明确的表述。利率方面,由于通胀远高于2%的目标并且劳动力市场强劲,预计美联储将很快加息;购债方面,美联储将继续减少购债规模,在3月初结束购债。

除此以外,声明对新冠病毒、供应链风险点也表达了关注。在会后的发布会上,美联储主席鲍威尔称“不排除每次会议都有可能加息”,鹰派程度超出市场预期。

随后,相关大类资产价格和加息预期变化剧烈。其中,标普500指数快速下行,由涨2%转为下跌0.2%;10年期美债收益率由1.78%快速走高至1.88%;美元指数由96.0快速走高至96.5%;现货黄金由1830美元/盎司快速下跌至1818美元/盎司;WTI原油先跌后涨,在87美元/桶的价格强势整理;联邦基金利率期货隐含的全年加息次数由4.0次升至4.6次。

1

通胀预期影响美股开年走势

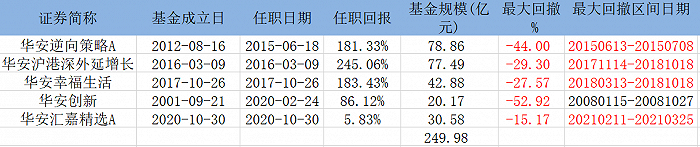

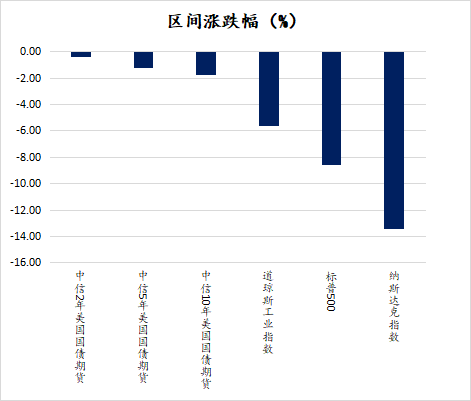

2022年以来,市场对美联储年内或将通过多次加息以抑制通胀、防止经济过热的预期不断升温,受此影响,美国三大股指开始表现疲软。根据wind数据,截至2022年1月25日,年内道琼斯工业指数下跌5.62%,纳斯达克指数下跌13.46%,标普500指数下跌8.60%。

(数据来源:Wind,时间区间:2022/1/1-2022/1/25)

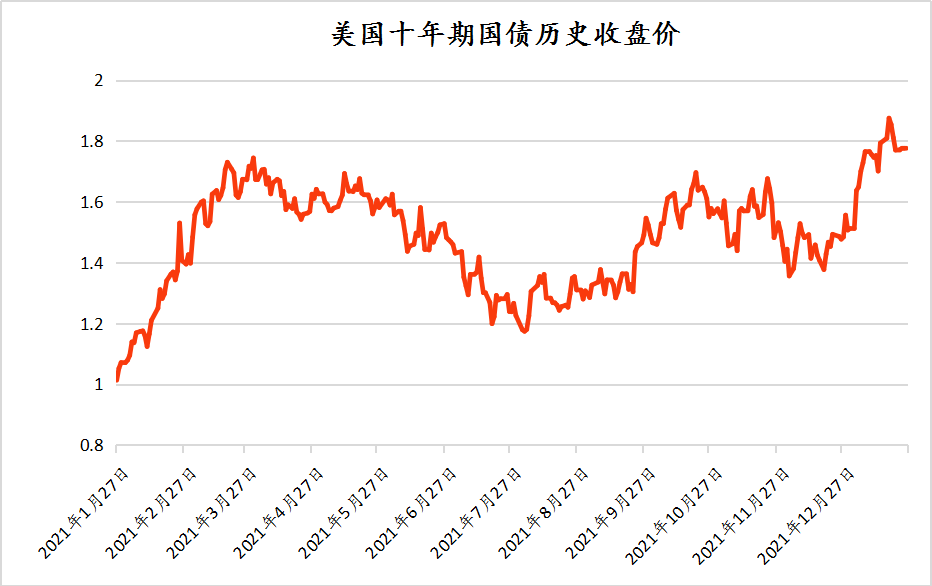

(数据来源:Wind,时间区间:2022/1/1-2022/1/25)本次会议是在复杂的经济背景下召开的,一方面,奥密克戎病毒在美国疯狂肆虐,另一方面美国通胀飙升,10年期国债收益率连创新高逼近2%整数关口。

(数据来源:Wind,时间区间:2021/1/27-2022/1/26,单位:%)

据美国劳工统计局此前公布的数据显示,美国2021年12月CPI同比上涨7.0%,连续第19个月上涨,同时创下自1982年6月以来最快涨幅。值得注意的是,美国CPI数据已连续8个月达到或高于5%。

(数据来源:美国劳工统计局,截至2021/12/31,单位:%)

(数据来源:美国劳工统计局,截至2021/12/31,单位:%)因此,会议声明的一些最新变化必将牵动着全球资本市场的神经,对美国、A股和港股的走向产生非常重要的影响。

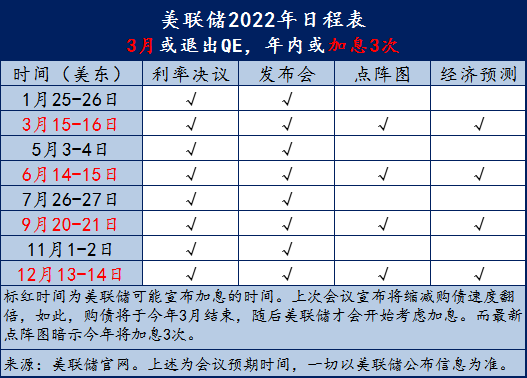

美联储议息会议也称“FOMC会议”,每年召开8次,两次会议间隔大约6周左右。2022年,美联储的8次议息日程表如下:

(资料来源:美联储官网)

(资料来源:美联储官网)FOMC是“联邦公开市场委员会”的简称,该委员会隶属于联邦储备系统,主要任务是决定美国的货币政策,透过货币政策的调控,来达到经济成长及物价稳定两者间的平衡。会议主要内容是决定未来的货币政策,不仅决定利息,还会有其他政策的决定。

2

加息直接影响美股、黄金、原油

美联储给出了加息与缩表的前瞻指引:考虑到通胀水平已远高于2%的水平,以及劳动力市场的强劲复苏,将很快加息;加息后便会开始缩减其资产负债表规模。

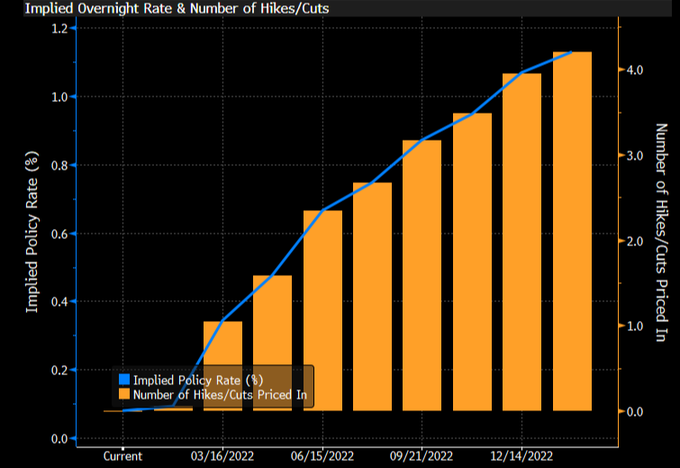

根据此前彭博社的报道,联邦基金利率期货预计美联储2022年全年将加息四次,到2022年底联邦基金利率上升至1.00%-1.25%,如下图:

(资料来源:彭博社,截至2022/1/19)

(资料来源:彭博社,截至2022/1/19)在美联储内部,根据2021年12月FOMC会议点阵图显示,18位美联储官员中,有12位官员支持2022年美联储至少加息3次;2023年加息次数中位数为3次,2024年加息次数中位数为2次。从长期利率目标角度看,大多数美联储官员预计维持在2.5%水平。

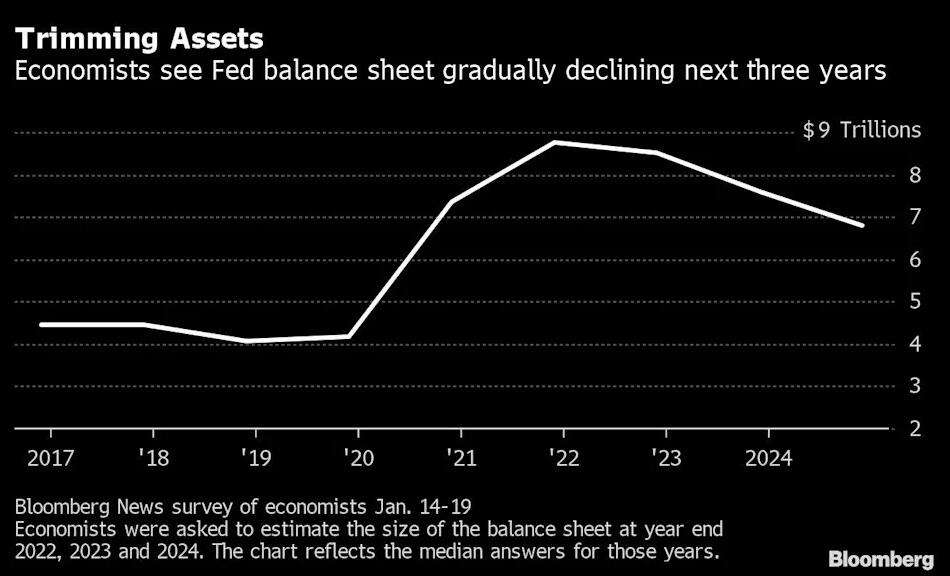

本次声明对购债也有新的表述,明确结束购债的时间点为3月初。在缩表进度上,根据彭博社此前调查,缩表将使美联储资产负债表规模在今年年底降至8.5万亿美元,到2023年底降至7.6万亿美元,但仍将远高于疫情前的水平,如下图:

(资料来源:彭博社,截至2022/1/19)

(资料来源:彭博社,截至2022/1/19)那么,本次会议对全球资本市场具体会产生哪些影响呢?

美股方面,短期承压波动。

中长期层面,国盛证券表示,2022年美联储鹰派立场大概率不会一直持续下去,而是“先鹰后鸽”,美股短期调整压力仍大,3月后有望逐步修复;但中信证券则认为本轮大类资产的核心变量是美债实际利率,在其持续上行带动下,预计10年期美债名义利率年内可能到达2.1%-2.2%,全球大类资产或将出现较大波动,应警惕美股成长股出现大幅回调的风险。

黄金方面,短期应声急跌。

国泰君安期货认为此次FOMC会议勾勒了一条较为明晰的紧缩路径,但事实上绝大部分内容仅仅是印证了市场此前的预期,发布会上鲍威尔也维持了较为模糊的态度,市场对此留有较大的想象空间并给予了“超预期鹰派”的解读。

展望后市,贵金属在持续的政策紧缩中上方始终承压,但是想要走出趋势性的下跌格局,仍需有效破除黄金的收敛区间以及阻力位。中信期货认为,美联储货币政策相对慎重,贵金属具有支撑,反弹行情或持续。而美债利率上行体现Taper和部分加息预期,但正逐渐被市场消化中,因此逻辑不在其上涨,而在其具有“天花板”。贵金属拥有支撑,半年内维持多头思路。

原油方面。

华安期货认为,美国通胀压力持续增强,一方面对原油价格构成利好提振,另一方面也使得美国政府采取干预油价措施的压力增大,美联储紧缩预期升温加剧金融市场波动幅度。冠通期货则认为,周四美联储议息会议中,3月加息成为共识,接下来是兑现的过程。后续美元走强可能抑制原油上涨。短期地缘政治因素对原油影响较大,且疫情形势不明朗,春节存在不确定因素。短期原油预计波动较大,需等待明确方向。

3

决议对港股影响强于A股

尽管国内宽松力度持续加力,但A股、港股同样受到全球流动性收紧的负面冲击,进入新年后持续向下。首先来关注,接下来A股可能怎么走?

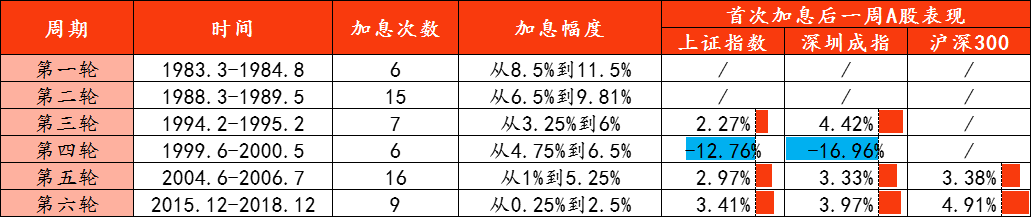

我们可以以史为鉴。自20世纪80年代以来,美联储共开启过六轮加息周期,每轮加息的次数和幅度不等,对A股的影响各有不同:

(数据来源:Wind,浙商证券研究所)

(数据来源:Wind,浙商证券研究所)有数据显示,在最近4轮美元加息周期中,首次加息落地以后,A股在接下来一周时间中有3次录得上涨,1次录得下跌,上涨概率为75%。那么,本轮加息将对国内市场造成什么影响呢?

综合近期券商的公开市场观点,整体来看美联储加息对A股和港股会带来向下的压力。由于外国投资者的持仓和占比均显著更高,该货币政策的进展对港股的不利影响相对显著。由于投资者结构显著不同,A股与上述货币政策的变化关系则偏小。

实际上最近20天交易日中,次日A股涨跌与前一日美股涨跌主要呈负相关关系。长期来看,A股走势仍然是“以我为主”,归根结底还是取决于国内的经济环境。

而博时标普500ETF联接A(050025)基金经理万琼认为,美联储启动缩债,旨在压制通胀水平。补助救助金终止发放并未显著影响消费信贷规模增速,且美各州政府正着手吸引重新就业,预计美就业市场积极向好。供应链供需失衡状况有缓解迹象,但在需求大增的趋势下,供给面的恢复尚需时日。2022年1季度新冠防疫和抗通胀仍是市场主题(资料来源:基金定期报告,截至2021/12/31)。