产能闲置也要募资扩产,“圈钱”咱能换个借口吗?护童科技:标榜科技加成,售价3000起步,研发却和普通家具公司一样

来源:市值风云

主攻线下市场,受疫情打击严重。

风云君逛商场和超市的时候,经常在儿童区看到各种外观时尚、功能众多的专用学习桌。

虽然归属于家具行业,但儿童学习桌椅的售价通常远高于普通桌椅。

听销售人员说,卖得贵的原因在于,比起只具备基础支撑功能的桌椅,儿童学习桌多了不少“科技”加成,比如高度可调节、设计符合人体工学、使用板材更健康环保等。

最近,冲刺深交所创业板的江护童人体工学科技股份有限公司(“护童科技”、“公司”),正是一家主营儿童学习桌的企业。

主营学习桌椅,毛利率领先同行

护童科技成立于2015年,主营产品为“易升降、多功能”儿童学习桌椅等。

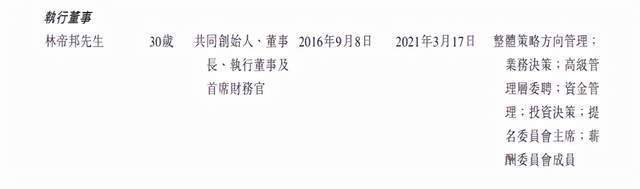

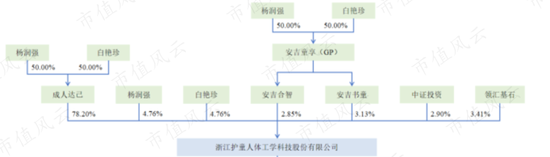

杨润强与白艳珍夫妇为公司实际控制人,持有公司93.7%的股份及表决权。

(来源:招股说明书)

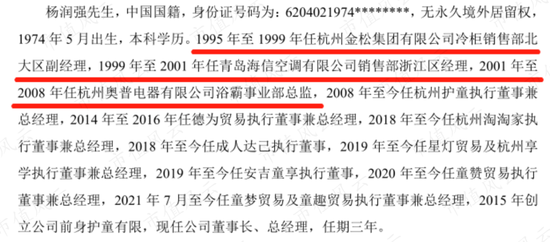

从招股书披露来看,公司创始人兼董事长杨润强销售经验丰富,自1995年以来曾在多家企业担任销售部高管。

(来源:招股说明书)

2008年11月,杨润强与其妻共同创业,成立杭州护童科技有限公司(“杭州护童”),以“护童”品牌推出“易升降、多功能”儿童学习桌椅。

2019年1月,为搭建上市架构,杭州护童重组为拟上市主体的全资子公司。

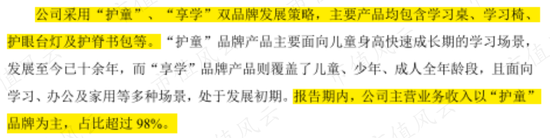

目前,公司旗下拥有“护童”和“享学”两个品牌(注:“享学”品牌于2019年推出),均以学习桌、学习椅、护眼台灯和护脊书包为主要产品。

不过,“护童”一直是公司的核心品牌,营收占比超过98%。

(来源:招股说明书)

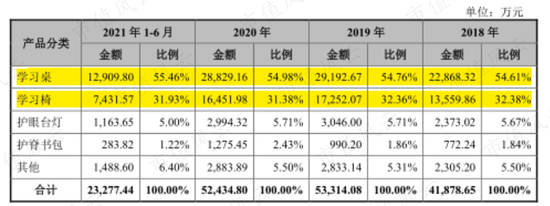

学习桌和学习椅是公司的核心产品,据披露,它们通常搭配销售。

这两类产品的合计营收占比长期在85%以上,2020年分别为55%、31%。

(来源:招股说明书)

学习桌椅由公司自主研发、设计及生产。营收占比较低的护眼台灯和护脊书包,则由公司从外部采购OEM与ODM成品。

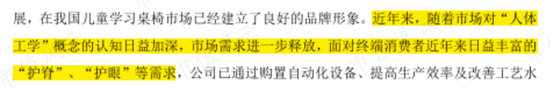

相比一般家具产品,儿童学习桌椅在设计上更注重科技化和智能化,比如强调符合“人体工学概念”、具备“护脊”、“护眼”功能等。

(来源:招股说明书)

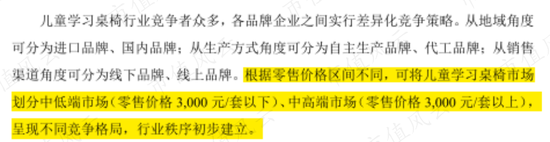

公司的毛利率,也明显高于家具行业其他细分领域的同行。2020年,公司毛利率为44.9%,较同行可比公司的均值高出6.7个百分点。

2021年上半年,家具行业毛利率普遍下滑,公司却能保持领先同行可比公司均值9.2个百分点的优势,实现43.1%。

(来源:招股说明书)

家具行业虽然参与者众多,竞争激烈,但公司在其所处细分领域的领先优势明显。

中高端市场头部品牌,但科技属性不强

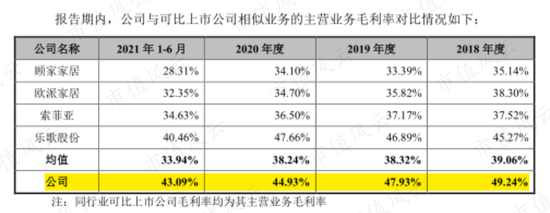

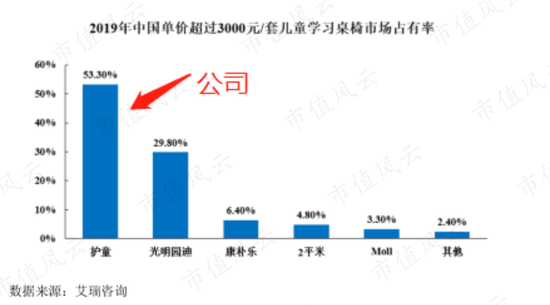

根据招股书引用的行业数据,以每套3000元的零售价为分界线,可将儿童学习桌椅划分中低端市场和中高端市场。

(来源:招股说明书)

公司主打的是零售价在3000元以上的中高端市场。

该细分市场头部集中趋势明显,2019年前五大企业的市场集中度高达98%,公司在其中的市场份额为53%。

(来源:招股说明书)

不过,比起一般家具,儿童学习桌椅真的更具“高科技”属性吗?

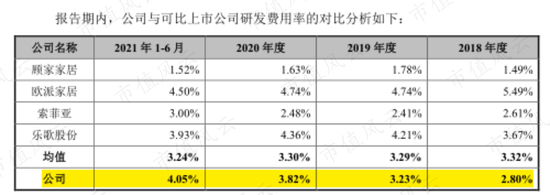

从长期的研发投入来看,公司的研发费用率与其家具同行的均值基本持平。2020年,公司研发费用率为3.8%,同行上市可比公司的均值为3.3%。

(来源:招股说明书)

以线下市场为核心,受疫情打击沉重

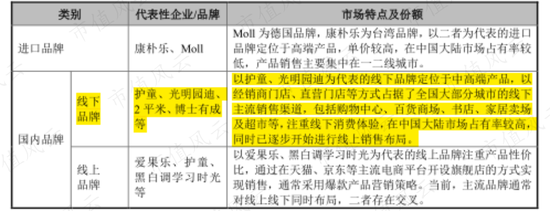

公司与同样定位于中高端市场的竞争对手(包括光明园地、2平米、博士有成等品牌),都主要在全国大部分城市的线下市场进行竞争。

(来源:招股说明书)

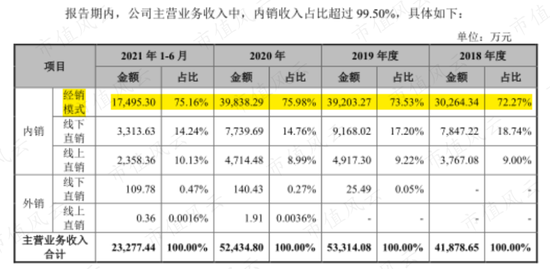

公司采取的是“区域经销商”模式,在划定区域内授权单一经销商,由后者在该区域内开设一定数量的门店,形成销售体系的“排他性”。

经销商门店主要分布在大型购物中心、百货商场、书店、家居卖场、超市等场所,成为公司核心销售渠道,营收贡献长期在70%以上。

公司也铺设了直营渠道,包括线下直销店铺,以及在各大电商平台(主要为天猫、京东、唯品会等)的网店。

2020年,经销商、线上直销和线下直销的营收占比分别为76%、15%和9%。

(来源:招股说明书)

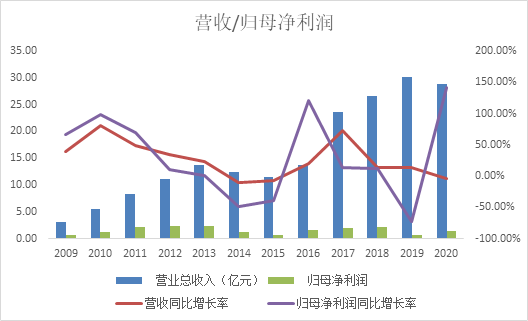

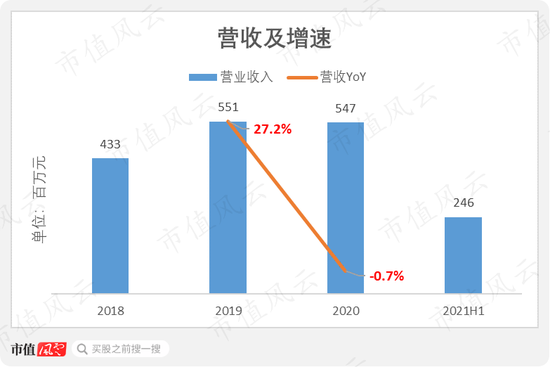

公司营收在2019年增长较快,同比上升27%至5.5亿元。

然而,2020年,公司营收停滞不前,几乎维持上年同期水平。

2021年上半年,公司的成长性也未有好转,当期营收2.5亿元,不足上年全年营收水平的一半。

(来源:Choice)

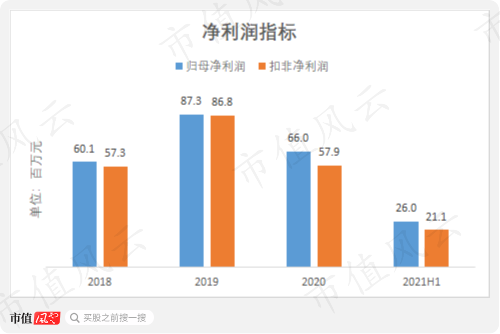

公司的盈利能力更是大幅下滑。

2020年,公司归母净利润、扣非净利润分别为6660万元、5790万元,分别较上年同期下滑24%和33%。

(来源:Choice)

公司将近期业绩表现不佳归因于新冠疫情对线下零售业的打击。

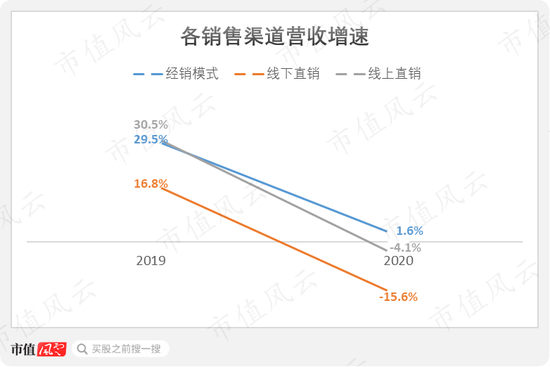

有趣的是,疫情期间,公司的经销商渠道仍能勉强维持营收增长,反而是直销渠道表现更差。

来自经营商的营收在2020年增长了1.6%,而在2019年表现良好的线上直销和线下直销,2020年营收分别下滑了15.6%和4.1%。

(数据来源:招股说明书)

不过,经销商渠道在2020年勉强维持的增长,主要是通过疫情期间继续“粗放式扩张”来实现的。

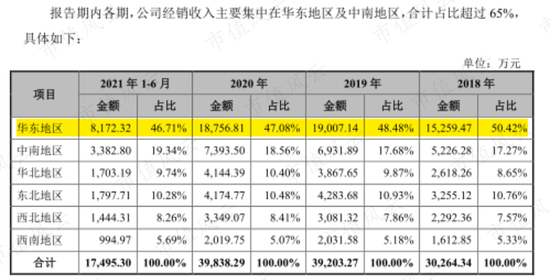

公司经销商长期集中在华东地区,营收占比超过45%。然而,2020年,除华东地区外的各地经销商营收均在增长。

(来源:招股说明书)

与此同时,公司的经销商总数、经销门店总数、及平均每个经销商开设的门店数量仍都在增长。

(来源:招股说明书)

这说明,疫情期间,公司仍然通过招揽新经销商的方式拓展全国市场,同时鼓励经销商铺设更多的门店,通过“以量取胜”的方式,降低疫情对营收的打击。

在“粗放式增长”下,经销商的日子越来越不好过。

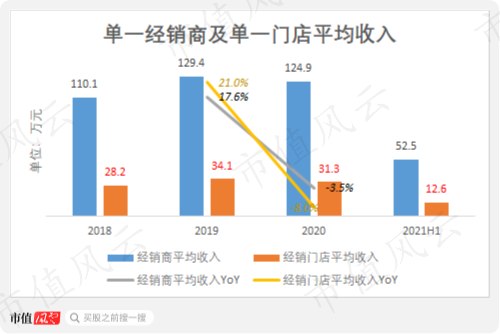

2020年,公司经营商的平均收入为125万元,经销门店的平均收入为31万元,分别较上年同期下跌3.5%和8.0%。

经销商及其门店收入的下滑幅度,明显超过了公司经销渠道营收的下滑幅度。

(数据来源:基于招股说明书披露数据计算)

此外,公司是否存在疫情期间向经销商压货,以转嫁业绩压力的嫌疑呢?风云君分析后认为这一可能性较小。

一个原因在于,公司与经销商主要采用的是“先款后货”的结算方式。

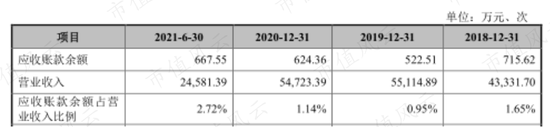

在向经销商压货时,企业提前确认收入,通常会体现为应收账款的异常大幅增长。

而公司的应收账款余额较少,2020年仅占当期营收的1.1%,对应为624万元,且主要来自公司的直销渠道。

(来源:招股说明书)

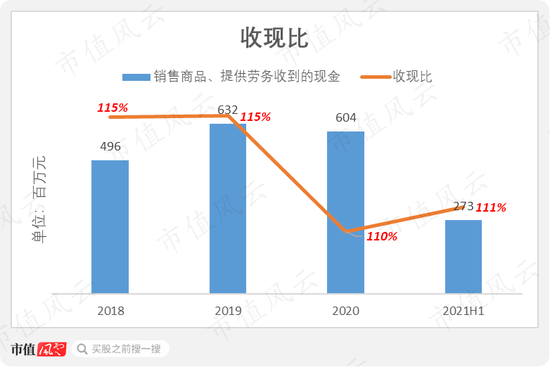

其次,公司通过经营活动实现的现金流入情况也与营收相符。

公司的收现比一直在110%以上,说明其收入在当期的变现能力较强。

(数据来源:Choice)

库存周转放缓,现金流趋于紧张

总的来说,公司由于长期专注于线下市场,因此自2020年以来受疫情打击较大。

从目前的财务状况来看,公司有没有能力“扛过”疫情呢?

好在,公司账面上没有银行借款。

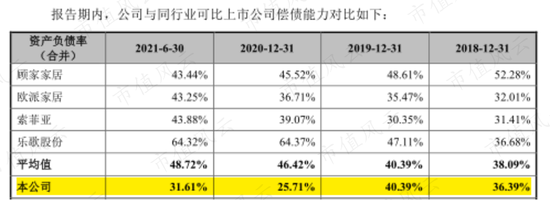

截至2021年6月末,公司的资产负债率为31.6%,明显低于同行可比公司均值48.7%。

因此,目前仍无需担忧公司的偿债能力。

(来源:招股说明书)

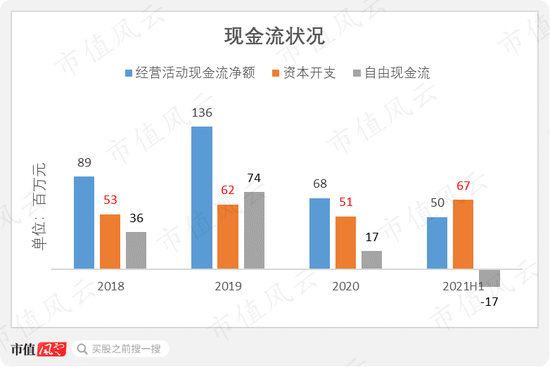

2020年以前,公司通过经营活动产生的现金流量净额也较为充裕,能够覆盖其资本开支,维持正的自由现金流。

不过,自2020年以来,公司的现金流状况趋于紧张。

2020年,公司自由现金流为1700万元,较上年同期的7400万大幅缩减。2021年上半年,公司自由现金流开始转负,为-1700万元。

之前提到,公司营收的变现能力较强,即便疫情以来营收增长有所停滞,但现金流水平也不应该恶化得如此之快,这究竟为何?

(数据来源:Choice)

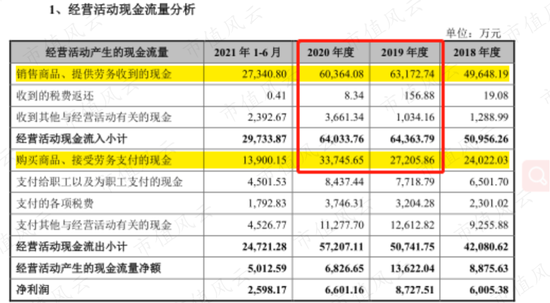

首要原因是,与2019年相比,公司通过经营活动流入的现金虽然仍维持在较高水平,但同期流出的现金却大幅增加。

2020年,公司购买商品、接受劳务支付的现金为3.4亿元,较上年同期增长24%。

(来源:招股说明书)

公司购买的商品主要是自行生产学习桌椅所需的原材料,包括金属件、塑料件、板材、钢材及包括材料等,将外购原材料进行加工与部件组装、包装后出售。

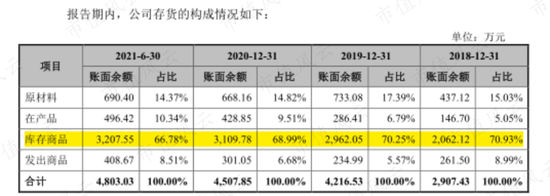

公司的存货余额逐期增长,其中70%为库存商品。

(来源:招股说明书)

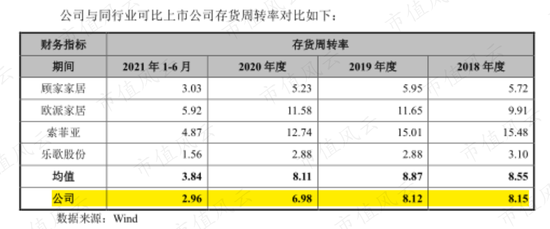

自疫情以来,公司的存货周转速度明显放缓。

2020年,公司的存货周转次数为7.0次,较上年同期下滑1.1次;2021年上半年为3.0次。

(来源:招股说明书)

然而,库存越来越难以消化的同时,公司却仍在热衷于扩张产能,这也解释了公司为何近年来每年的资本开支高达5000万元。

2021年上半年,公司资本开支为6700万元,已经超过2020年全年的水平。

现有产能都难消化,却仍要募资扩产能

顺着这条线,风云君发现了更多的问题。

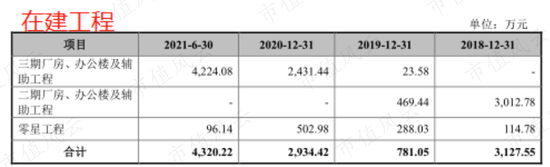

公司的二期厂房已于2019年下半年陆续建成并投产,近期的资本开支主要用于三期厂房。

(来源:招股说明书)

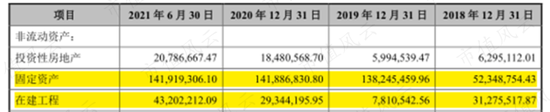

截至2021年6月末,在建工程的账面价值仍有4.3亿元。

(来源:招股说明书)

根据公司披露,三期工程建设周期为2年,可推断该工程应在2021年末已经竣工,并应已转入固定资产。

继续从披露来看,二期工程完工投产后,公司的学习桌椅产能在2020年增长了4.8万套。而三期工程投产后,又将新增多少产能?公司对此并未披露。

但无论如何,从公司现有披露来看,其产能相当充裕。

二期工程的投产已经为公司释放了大量产能,其产能利用率从2019年起降至100%以下。

疫情期间,公司的产能利用率进一步下降,2021年上半年只有72.5%。

(来源:招股说明书)

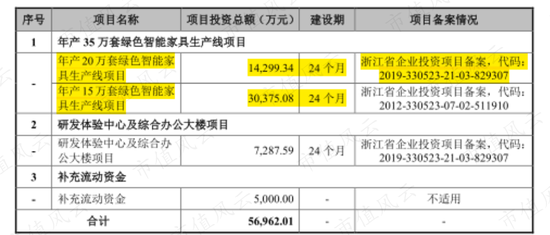

然而,令风云君咋舌的是,公司此次拟上市募资的5.7亿元资金中,有高达4.5亿元(占募资总金额78%)计划用于进一步扩充产能。

(来源:招股说明书)

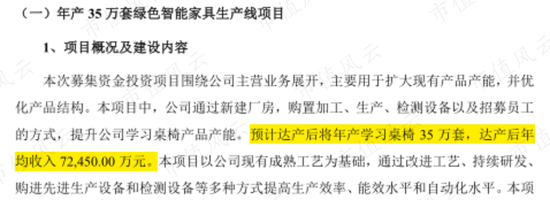

公司拟新建年产35万套学习桌椅的生产项目,建设期为2年,预期达产后将实现年创收7.2亿元。

(来源:招股说明书)

看到这里,风云君不禁质疑:公司是否对其业务从疫情中恢复的能力,以及未来成长性的预期过于自信?

假设公司在今年完成募资并开始兴建新产能项目,按照计划将在2024年投产。

以公司2021年上半年学习桌椅2.0亿元的营收基础推算,公司营收需在2021-2024年以23.3%(计算公式:(7.5/2/2)^(1/3)-1)的CAGR增长,才能在新项目完工投产时消化这部分新增产能。

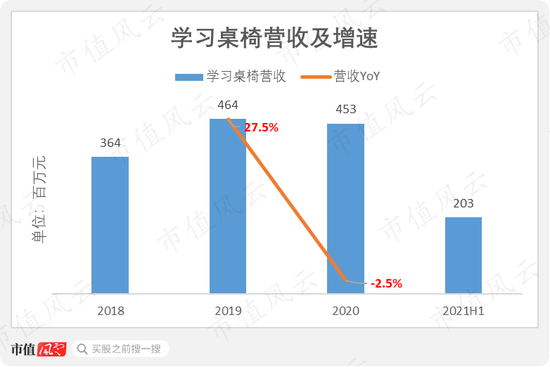

过往业绩期间,公司学习桌椅营收的最高增速出现在2019年,同比增长27.5%。2020年,学习桌椅营收同比下滑2.5%。

(来源:Choice)

护童科技自称是国内中高端儿童学习桌椅的头部品牌,其长期专注于发展线下市场和经销商,忽略了多元化销售渠道的搭建,因此疫情以来受打击沉重。

直至2021年上半年,公司业绩仍未显现出从疫情中复苏的迹象。加之近年来,公司不断新建产能,产能利用率不断下降。

在目前产能充裕、市场需求未见好转的情况下,公司寻求上市募资的理由却是新建更多新产能,实在让人匪夷所思。

投资避险工具看这里,低风险理财、7%+收益、灵活申赎>>