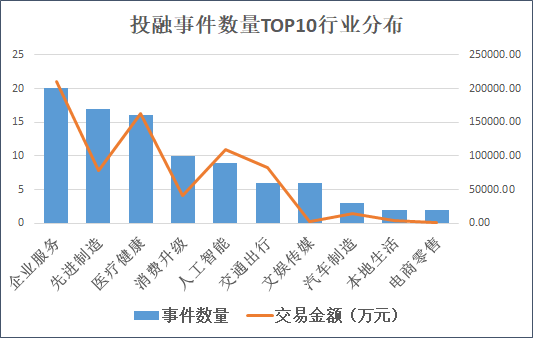

上市28年0分红,熬走了一代人,终于分红了!中国天楹:变卖核心资产,进军新能源,这又是一个“轻装上阵”的故事?

来源:市值风云

环保公司的投资魅力更多在于稳定分红,2021年公司终于开了个头。

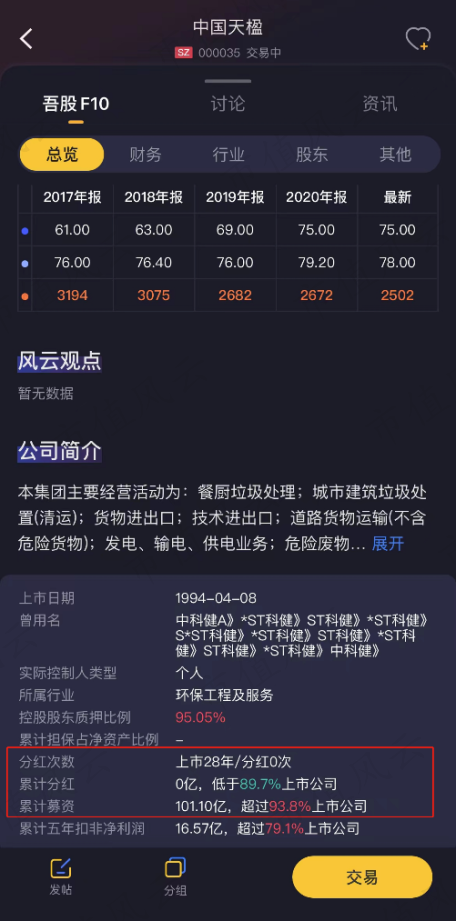

风云君最近发现一家公司—中国天楹(000035.SZ),上市28年0分红,但累计募资却超100亿,难道这就是传说中的“铁公鸡中的战斗机”?

当然,你要问风云君是怎么统计的,那必须是市值风云App吾股系统,一眼洞穿。

(注:市值风云APP)

互动易里,隔着屏幕风云君都能感受到投资者对分红的那份期待。

(注:市值风云APP)

这不,3月30日晚间,公司发布2021年利润分配预案,计划以现金给股东分红2.4亿。

投资者翘首以盼的分红“虽迟但到”,28年来的首次分红,公司这是良心发现了?还是业绩逆袭了?

事情可能没那么简单,一起来瞅瞅。

长期未分红与14年借壳上市有关

硬说中国天楹28年不分红,也是有点“冤枉”它了,因为前20年的“锅”应该由中科建来背。

天楹环保在2014年5月通过重组上市,前身中科建在多年里未曾有实际业务,导致其账面有较大未弥补亏损。

借壳后,中科健更名为中国天楹,仍为上市主体,其利润主要来源于子公司天楹环保向其进行的利润分配。

根据相关文件规定,若上市公司母公司报表未分配利润为负数,则不满足现金分红的条件。

2014年底公司账面上母公司未分配利润为-9.9亿,而后在天楹环保的利润分配下,母公司未弥补亏损逐年减少,2020年由负转正至0.6亿,2021年进一步上升至6.2亿。

也就是说,公司直到上市28年后的2021年,才具备了向股东分红的条件。

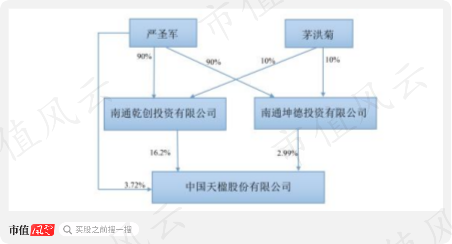

中国天楹实控人为严圣军和茅洪菊夫妇,合计持有公司22.9%股份。

(注:2021年年报)

“蛇吞象”式的海外收购

自借壳完成后,公司便开始了一系列资本运作,其中金额最大的便是对西班牙Urbaser的收购。

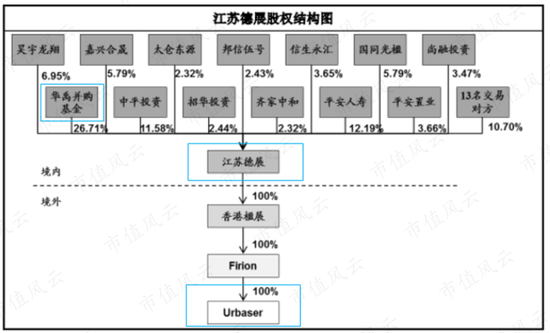

2016年,中国天楹与中节能、大港股份等大型央企、国企组成华禹并购基金,联合其他投资方共同收购了Urbaser100%股权。

2019年,通过发行股份及支付现金方式,公司收购江苏德展,间接取得了Urbaser100%股权,交易价11.3亿欧元。交易完成后,江苏德展成为上市公司的全资子公司,纳入合并报表。

(注:公司公告)

Urbaser成立于1990年,是欧洲领先的综合固废管理平台,主要通过为各国家及地区的市政机构提供环境服务获取盈利,业务遍布欧美十多个国家。

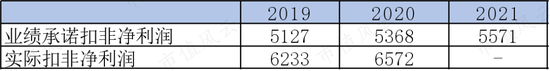

海外并购一般没有业绩承诺,但实控人严圣军夫妇宣称,对Urbaser在交易完成后3年里做出业绩承诺,未达到承诺业绩时,将提供现金补偿。

2019、2020年Urbaser超额完成业绩承诺,2021年截止出售日,为公司贡献净利润6968万欧元,约合5.03亿,远高于业绩承诺。

(注:单位,万欧元)

这笔买卖看来不错。

Urbaser贡献的净利占公司2021净利润的69%,重要性不言而喻。

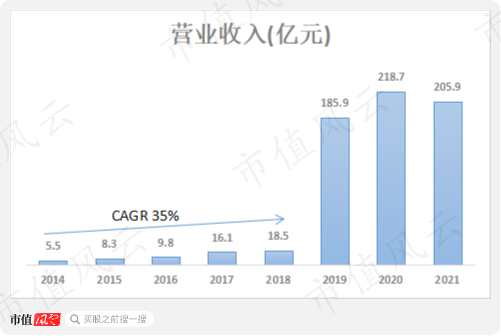

自Urbaser并入公司报表,2019年公司营收同比增长了9倍,合并前,公司营收表现也很不错,CAGR为35%,但绝对值不高,一把梭哈成效显著。

公司收购Urbaser目的有二:

其一,构建固废管理全产业链;

其二,全球业务布局。

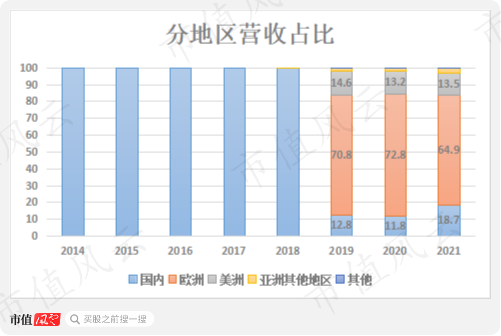

2019年之前,公司的营收基本在国内,Urbaser并表后,欧洲等国外市场营收占比骤增。

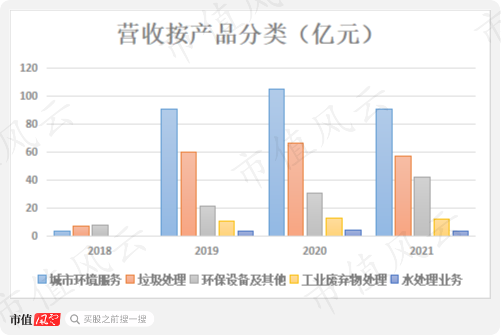

公司产品有城市环境服务、垃圾处理、环保设备等板块,收购Urbaser后新增水处理业务和工业废弃物处理业务,主要客户为境内外政府机构以及从事环保业务的相关企业。

城市环境板块包括垃圾智慧分类业务以及城乡智慧环卫业务,通过政府招标获得。

废弃物处置与利用业务包括垃圾焚烧发电、固废综合处置、再生资源回收与分选,其中,垃圾焚烧发电主要采取特许经营权方式。

环保装备制造业务是公司除满足自有项目所需设备外,还参与政府、同行业环卫企业的各种环卫装备采购的招标和询价,进行环保装备销售。

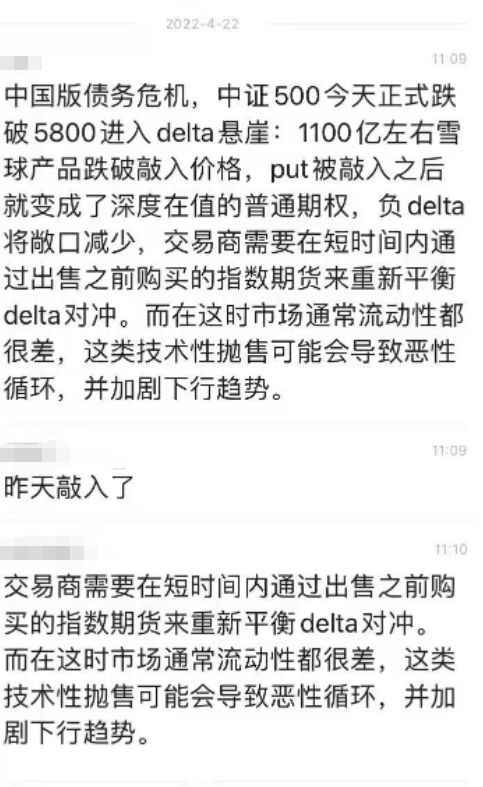

出售核心子公司,缓解债务压力

然而没过多久,这个核心子公司Urbaser就迎来了出售的结局。

当你拥有这么一只会下金蛋的母鸡,你会怎么办?卖掉它?

虽然匪夷所思,但是公司确实就这么干了。

2021年10月,公司完成了Urbaser100%股权出售,交易作价14.7亿欧元,以现金全额支付,比当初买入价多3.4亿欧元。公司也确认了投资收益3.29亿人民币。

但刚整合不到几年的资产,怎么说卖就卖了呢?

早在2020年9月,公司计划对Urbaser引进战略投资者,沟通过程中,有投资者提出收购Urbaser控制权的意向。

公司表示:考虑到目前的资本结构、资产负债率以及商誉等因素后,认为以合理的价格转让Urbaser控制权是一条可行之路。

总之,买卖嘛,只要价格合适,人家怎么说都有理。

首先,2019年收购Urbaser给公司带来52亿巨额商誉,该股权出售后,公司商誉随之出售,自身商誉降至0.7亿,巨额商誉减值风险问题得到释放。

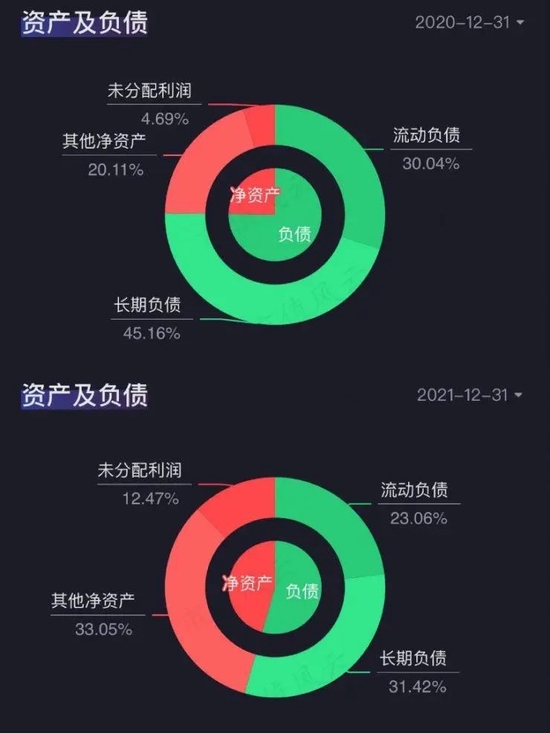

其次,从2020年底公司的资产结构来看,资产负债率高达75%,公司债务负担重。

(注:市值风云APP)

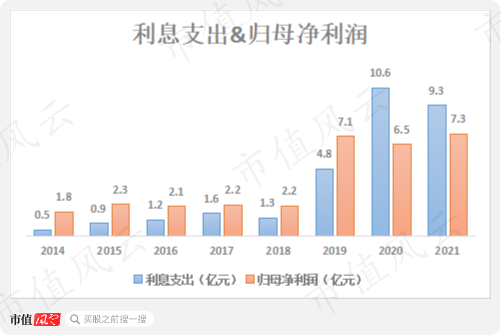

同时,沉重的债务负担导致公司2020、2021年的利息支出甚至超过归母净利润。

而2021年卖出资产后,原本因并购而借入的大量负债也得以偿还,资产负债率降至55%,有息负债率降至27%。

(注:市值风云APP)

另外,公司表示收购Urbaser的战略目标均已完成:

1、完成了覆盖智慧分类、环卫、分拣以及资源化利用和末端处置全产业链布局,掌握了全球先进技术及管理体系。

2、打造了“中国天楹”国际品牌,国际化战略得以落实,在越南、新加坡等市场取得了重大突破。

也就是说,收购Urbaser的这几年里,除了带来投资收益,以及每年为公司贡献的利润外,公司还获得了先进技术、国际市场等无形资产。

出售完成后,公司可获得超70亿的现金流入,除偿还银行借款外,将加快拟建及在建项目投入运营,加快科技创新,未来五年,公司的发展战略以创新驱动取代规模驱动。

为此,公司提出智慧城市环境服务、资源回收再利用、等离子体技术以及人工智能四个增长极。

当然,真实情况如何呢?

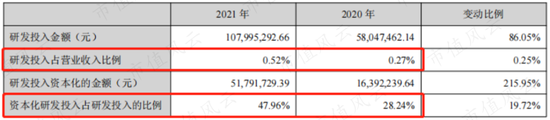

2021年,公司研发投入仅1个小目标,研发投入率连1%都够不到,只有0.52%,虽然较2020年的0.27%已有所提升,但金额还是非常有限,且有相当一部分进行了资本化。

(注:2021年年报)

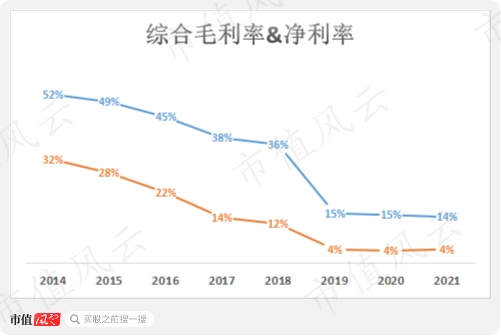

自2019年起,公司毛利率维持在15%左右,净利率为4%,根据备考利润表,出售Urbaser后,公司运营成本降低,2020年毛利率水平将提高到27%,净利率也将回升至11%。

就出售Urbaser对公司盈利能力造成影响的担忧,公司表示:获得的资金投入到目前在建及拟建项目,等项目达产后将为公司带来净利润超过5亿元,将高于本次交易前的净利润水平。

一句话:我心中有数,你们不用担心。

传统业务规模有差距,2021宣布进军新能源

2021年,公司立足传统环保行业,以储能为切入点进军新能源行业,正式涉足新能源产业,形成“环保+新能源”发展新格局。

在传统环保方面,公司主要采用“建造—经营—转移(BOT)”方式,这种业务模式决定了业绩增长主要靠新增项目。

当然,BOT也是出了名的投资需求大、现金回款慢,投资风险大。

截至2021年末,公司运营(含试运营)的垃圾焚烧发电项目已达12个,日处理规模合计达1.16万吨,境内外在建及筹建的垃圾焚烧发电项目日处理规模合计约2万吨。

若单就日处理规模来看,瀚蓝环境(600323.SH)2021年末生活垃圾焚烧发电运营(含试运营)日处理规模达2.6万吨,该公司业务均在国内。

而中国天楹借助Urbaser出海,2021年中标了印度尼西亚雅加达首都特区南部服务区垃圾处理合作项目,项目日处理规模1500吨。

国际化战略使得公司海外业务有一定发展空间。

新能源业务上,公司将以自有发电厂为依托,围绕重力储能等新型储能技术,推广“新能源+储能”“微电网+储能”等业务模式。

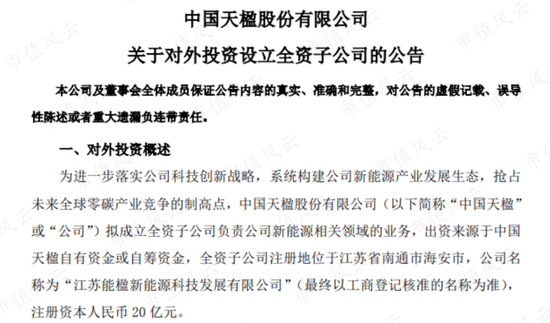

公司也于去年宣告成立全资子公司来负责新能源相关业务。

(注:公司公告)

此外,公司与如东县人民政府签署了《新能源产业投资协议》,涉及滩涂光伏发电、海上风电、储能、氢能、零碳数据中心等新能源业务。

风云君看得眼花,都是被称作万亿市场空间的炒作热点啊,这还有什么是公司不会的?

对于一个和原业务几乎没有任何交集的新赛道,公司能跨界成功?

意外和明天哪个先到,我们端好小板凳看它表演。

无形资产多,自由现金流少

从2021年公司的资产结构来看,无形资产占总资产比重为44%,达109亿,其中,特许经营权就达104亿。

主要由于BOT项目竣工验收、投入使用后转入无形资产核算,这些每年需按10-35年不等的年限进行摊销。

公司在建工程历年高升,表明公司在不断扩张,2021年将Urbaser出表后,在建工程骤降至4.2亿。

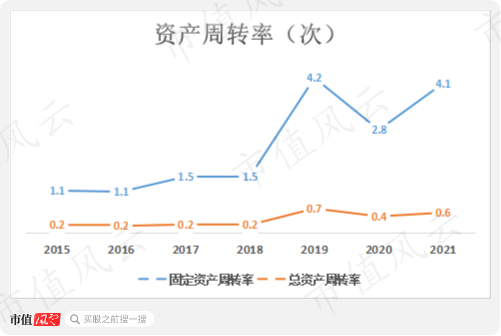

公司资产运营效率中,无论是固定资产周转率还是总资产周转率,在2018年及之前变化都不明显,并入Urbaser后,由于规模效应的加持,资产周转率加快。

公司自由现金流常年为负值,经营活动现金流无法覆盖公司的资本支出,需要持续靠外部输血,2014-21年自由现金流净流出42亿,从这方面看,公司实质没有能力回报股东。

除了大量借款外,自借壳以来,公司通过二级市场增发和发债的金额达80亿。

(来源:Wind,单位万元)

最后,值得一提的是,公司大股东的股权质押比例较高,占其持股数量的94%。

从借壳上市、海外并购、资产出售到进军新能源产业,公司业务处在不停的折腾期,当然,是有为还是瞎折腾,还得看“轻装上阵”后能交出怎样的成绩单。

另外,环保公司投资的魅力更多在于稳定的分红上,否则风云君实在看不出能有什么投资价值。

2021年的分红算是开了个头,从“铁公鸡”身上拔下了第1根鸡毛,但无论是回报力度还是频次都还差得远,公司需要用实际行动来证明自己。

你的专属投资礼包!更有百元京东卡、188元现金红包等你拿,100%中奖>>