本报记者周尚伃

当前的基金代销市场,券商、银行、独立基金销售机构三足鼎立。今年一季度,受市场震荡加剧、基金新发低迷、基金净值下跌等因素影响,机构代销基金保有规模也出现下降。不过,或因基金代销统计口径调整,基金代销格局生变,券商两项保有规模出现逆势增长,均突破1.1万亿元;而银行、独立基金销售机构保有规模“缩水”。

同时,在代销机构券商中,华泰证券首次超越中信证券,成为新晋券商“代销一哥”。

券商两项规模

增幅均超20%

一季度A股市场震荡加剧,上证指数跌幅为10.65%。Wind数据显示,按基金成立日,累计基金新发行386只,份额为2738.29亿份,同比分别下降8.75%、74.36%。

在上述背景下,基金代销规模也有所下降。近日,中基协发布的销售机构公募基金销售保有规模百强榜单显示,一季度,“股票+混合公募基金保有规模”合计为5.9087万亿元,环比下降8.55%;“非货币市场公募基金保有规模”合计为7.8841万亿元,环比下降5.31%。

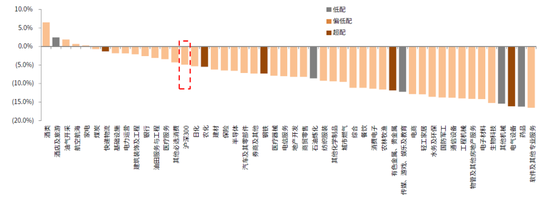

同时,代销基金机构的竞争格局也进一步凸显。《证券日报》记者对基金代销百强榜单梳理,一季度,券商占据了51家,较去年第四季度增加了5家;银行占据了26家,较去年第四季度减少5家;独立基金销售机构占据21家,保险及代理机构2家,数量均未发生变化。

其中,券商增加了华宝证券、第一创业、民生证券、西南证券、中金公司、西部证券、粤开证券7家,去年上榜的财通证券、国都证券本季未上榜。银行减少了东莞银行、珠海华润银行、长沙银行、东莞农村商业银行及渣打银行(中国)5家。

百强榜单“股票+混合公募基金保有规模”中,一季度,券商保有规模合计为1.1366万亿元,环比增长21.02%,占比提升至19.24%,券商的该项保有规模较去年第四季度增加了1974亿元。银行保有规模合计为3.2469万亿元,环比下降14.24%,占比降至54.95%;独立基金销售机构保有规模合计为1.4883万亿元,环比下降12.62%,占比降至25.19%;保险及代理机构规模为369亿元,较去年第四季度增加了45亿元。

“非货币市场公募基金保有规模”中,一季度,券商保有规模为1.2473万亿元,环比增长22.8%,占比提升至15.82%。银行保有规模合计为3.8448万亿元,占比降至48.77%,较去年第四季度减少了5504亿元。独立基金销售机构保有规模为2.7477万亿元,占比34.85%,较去年第四季度减少了1292亿元。保险及代理机构规模为443亿元,较去年第四季度增加了59亿元。

对于券商代销保有规模逆势增长的原因,华创证券非银组组长徐康表示:“主要原因是基金代销口径调整,ETF基金二级市场净买入纳入保有规模之中。ETF大多为场内交易,券商与基金公司ETF合作较多,持有规模较大。”

华泰首超中信

成券商“代销一哥”

一季度,华泰证券“股票+混合公募基金保有规模”“非货币市场公募基金保有规模”分别为1230亿元、1316亿元,同比分别增长44.71%、41.2%。中信证券的两项保有规模分别为1163亿元,1316亿元,同比分别增长10.97%、13.64%。

这也是自去年百强榜单第一次公布后,华泰证券“股票+混合公募基金保有规模”首次超越中信证券,并由去年四季度百强榜单的第18名提升至第12名;而“非货币市场公募基金保有规模”中,华泰证券与中信证券的保有规模均为1316亿元。至此,华泰证券成为新一任券商“代销一哥”。

一季度,华泰证券实现资管业务净收入9.79亿元,同比增长39.74%,是其五大主营业务中唯一实现正增长的业务。国泰君安非银金融行业首席分析师刘欣琦表示:“近年来,华泰证券IT投入持续加大,金融科技业务赋能广度、深度不断扩展,面向零售客户的涨乐财富通月活数稳居行业首位,面向机构客户的行知、融券通等平台加速助推机构与融券业务发展。预计公司将依托金融科技优势进一步增强客户黏性、提升业务效能。”

值得关注的是,一季度,保有规模环比增速最快的机构均来自券商,中银证券、东吴证券、东莞证券的“股票+混合公募基金保有规模”环比增幅均超100%。其中,中银证券的两项保有规模环比增幅高达294.23%、278.18%。

西部证券非银行业首席分析师罗钻辉表示:“市场波动、口径调整短期影响行业表现及竞争格局,ETF占优的券商实现排名、规模双升;但长期来看,券商未来的看点仍在于基金投顾及私募产品销售。”