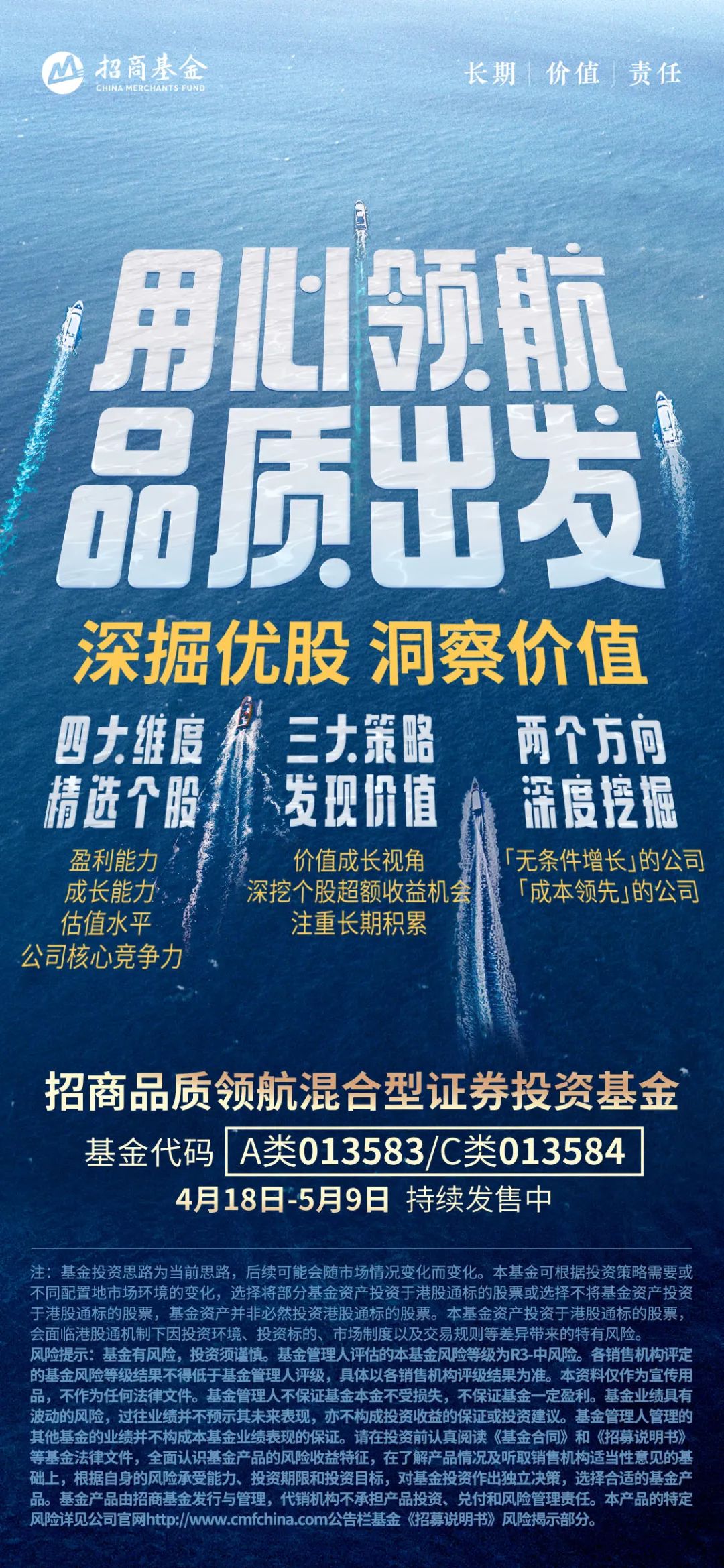

2022年以来,A股市场出现较大调整,投资市场有句话,叫做“机会是跌出来的”。近期,“深度价值发现者”郭锐携新基来袭,招商品质领航混合型证券投资基金(基金代码:A类013583 C类013584)正在发售中,该基金拟精选优质龙头标的,兼顾价值与成长,以更为均衡的风格追求品质领航。

价值成长视角 关注两类公司

郭锐毕业于中科大少年班和北大金融系,即便在学霸云集的基金经理行列也难掩光芒。从过往履历来看,郭锐是扎扎实实的研究员出身,2007年入行后曾担任钢铁、有色、建材等行业研究员,2011年加入招商基金,担任首席行业研究员,现任招商基金投资一部高级基金经理。

从研究员经历算起,郭锐拥有近15年投研经验,其中近10年产品投资管理经验。郭锐拥有长期价值成长视角,他认为,“我们在股市上能赚到的钱是来自优秀企业的成长,不能放弃对优质公司和估值增速匹配的要求。”

投资框架方面,郭锐专注于个股基本面研究,精选龙头优质公司,持续深入跟踪目标公司,把握企业价值变化,不断积累和回顾。有两种类型的股票是郭锐关注的重点,一个是“无条件增长”的公司,一个是“成本领先”的公司。

他认为,“无条件增长”的公司需要满足一些条件:行业需求增长不需要以外界条件假设为前提,如制造业、消费、医药龙头企业,产品形态稳定,公司已在行业中具备较突出的竞争优势,且难以被效仿。其次,公司业绩稳定增长,市值也将随之稳步向上,公司业绩、盈利预测只和自己的经营相关,不需要过多考虑宏观经济、融资环境、竞争对手等其他因素。

而“成本领先”的公司需要具备显著优于同行其他企业的成本优势,多为制造业龙头,行业需求空间和企业份额成长空间都比较大。其次,公司短期市值可能有波动,但中长期业绩趋于向上,短期业绩需要考虑很多因素,如需求、供给、成本等,长期业绩只和两件事情有关,一是成长空间,二是竞争优势。

过往长期业绩突出 超额收益显著

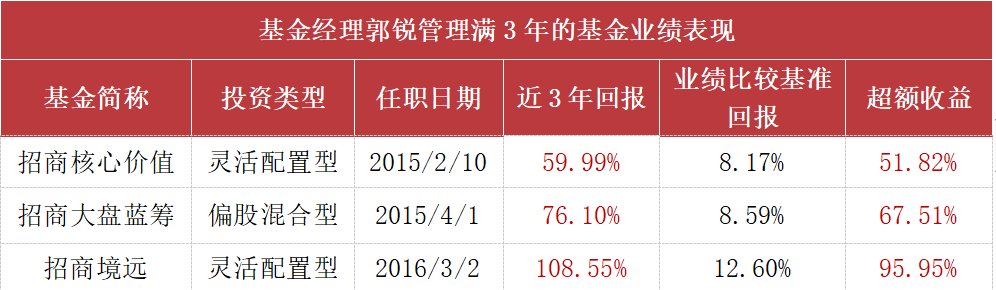

从研究员转做投资以来,郭锐管理的基金业绩中长期表现较好,对比同期业绩基准,历史超额收益显著。截至2022年一季度末,郭锐和文仲阳共同管理的招商境远获得银河三年期★★★★★评级。

注:评级结果来源于银河证券,评级截至2022年3月31日,评价结果并不是对未来表现的预测,也不应视作投资基金的建议。

下表所列的是郭锐管理满3年的基金,从截至2022年一季度末的近三年表现来看,招商境远获得翻倍回报,同期超越业绩比较基准的收益接近96%。另外,招商核心价值和招商大盘蓝筹同期分别获得近60%和超过76%的回报,超越业绩比较基准的收益都在50%以上。

数据来源:基金定期报告、Wind,数据截至2022年3月31日,超额收益由近3年回报减业绩基准回报得出。郭锐管理的同类基金产品业绩情况详见后文备注说明。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

新基均衡配置 瞄准三大方向

拟由郭锐管理的招商品质领航归属于偏股混合型基金,投资于股票、存托凭证的比例为基金资产的60%-95%,其中港股通标的股票投资比例不超过本基金股票资产的50%。该基金主要采取自下而上的选股策略,通过定量分析和定性分析相结合的方法挖掘优质上市公司,筛选其中安全边际较高的个股构建投资组合。郭锐目前重点关注的方向主要有三个,分别是稳增长、成长科技和医药行业*。

稳增长:建材、基建、地产等

随着国家“稳增长”政策不断发力和推进,招商品质领航将积极寻求2022年上半年投资机会,关注的多为市场份额能在一众竞争对手中实现有效扩张的公司,优选稳增长中估值合理、安全边际较高的个股。

成长科技:消费电子、激光设备、风电等

该基金将重点关注成长科技行业中的细分领域,以及行业的结构性变化和供给变化。首先,市场对于消费电子的需求增大,应用范围不断拓展,其收入端、成本端都在逐步改善,长期确定性较强;其次,关注细分领域PCB(印制电路板)机会,激光设备国产化,技术创新叠加市场渗透率提升,或给行业带来更高的成长空间。

医药行业:医疗器械等

医药行业短期或受政策扰动,但在郭锐看来,该行业中长期的成长性仍然较高,部分医药龙头企业竞争优势显著,使用领域增多,市占率提升,自身竞争力较强,营收情况、利润增速等基本面都较优秀,整体盈利持续性较高。

总之,招商品质领航或延续郭锐以往的均衡风格配置,基于对市场中长期投资趋势的判断,兼顾价值和成长风格,精选优质上市公司,分享其在中国经济增长大背景下的可持续性增长机会,力争实现基金资产的长期稳定增值。

基金定期报告显示,截至2022年一季度末,郭锐在管基金包括招商成长精选一年定期开放混合、招商大盘蓝筹混合、招商丰盈积极配置混合、招商核心价值混合、招商价值成长混合、招商境远灵活配置混合、招商均衡回报混合、招商品质发现混合。郭锐管理的混合型基金:(1)招商核心价值混合基金成立日:2007-03-30,历任基金经理:程国发(2007-03-30至2008-03-20)、黄顺祥(2008-04-03至2009-06-24)、张冰(2007-03-30至2011-07-28)、张力(2009-08-27至2011-12-21)、赵龙(2011-11-25至2014-01-29)、吴渭(2014-01-29至2015-02-28)、郭锐(2015-02-10至今),业绩比较基准:沪深300指数收益率*65%+中债固定利率国债全价(总值)指数收益率*35%,基金及基准最近5个完整会计年度(2017-2021):9.51%/11.79%(2017)、-24.30%/-15.32%(2018)、53.64%/22.96%(2019)、75.49%/17.48%(2020)、-5.50%/-2.17%(2021),自成立以来基金总回报及业绩比较基准收益率分别为:110.72%/65.07%。(2)招商大盘蓝筹混合基金成立日:2008-06-19,历任基金经理:黄顺祥(2008-06-19至2009-06-24)、游海(2008-06-19至2010-07-15)、周德昕(2010-07-15至2012-01-20)、刘军(2010-08-24至2012-05-29)、袁野(2012-01-20至2013-10-19)、陈玉辉(2012-11-14至2015-04-11)、张林(2015-07-22至2016-12-31)、郭锐(2015-04-01至今),业绩比较基准:沪深300指数收益率*75%+中债固定利率国债全价(总值)指数收益率*25%,基金及基准最近5个完整会计年度(2017-2021):8.19%/14.57%(2017)、-24.74%/-18.26%(2018)、59.88%/26.64%(2019)、81.41%/20.27%(2020)、-2.95%/-3.01%(2021),自成立以来基金总回报及业绩比较基准收益率分别为:333.95%/51.18%。(3)招商境远灵活配置混合基金成立日:2015-12-15,转型日:2017-12-16,基金转型以来历任基金经理:康晶(2015-12-15至2018-03-02)、王景(2015-12-15至2019-08-29)、郭锐(2016-03-02至今)、文仲阳(2020-05-20至今),转型后业绩比较基准:沪深300指数收益率*50%+中债综合指数收益率*50%,基金及基准每个完整年度的回报分别为:59.53%/19.88%(2019)、91.65%/15.22%(2020)、3.79%/0.23%(2021),自成立(转型)以来基金总回报及业绩比较基准收益率分别为:108.39%/17.15%。(4)招商成长精选一年定期开放混合A基金成立日:2020-06-19,历任基金经理:郭锐(2020-06-19至今)、万亿(2020-06-19至今),业绩比较基准:沪深300指数收益率*65%+中国战略新兴产业成份指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%+中债综合指数(总财富)收益率*20%,自成立以来基金总回报及业绩比较基准收益率分别为:0.63%/5.31%。(5)招商丰盈积极配置混合A基金成立日:2020-07-29,历任基金经理:郭锐(2020-07-28至今),业绩比较基准:沪深300指数收益率*60%+恒生指数收益率(使用估值汇率折算)*10%+中证全债指数收益率*30%,自成立以来基金总回报及业绩比较基准收益率分别为:-20.33%/-3.99%。(6)招商价值成长混合A基金成立日:2021-08-20,历任基金经理:郭锐(2021-08-20至今),业绩比较基准:沪深300指数收益率*60%+恒生综合指数收益率(经汇率调整后)*10%+中债综合(全价)指数收益率*30%,自成立以来基金总回报及业绩比较基准收益率分别为:-17.21%/-9.42%。(7)招商品质发现混合A基金成立日:2021-08-31,历任基金经理:郭锐(2021-08-31至今),业绩比较基准:沪深300指数收益率*60%+恒生综合指数收益率(经汇率调整后)*10%+中债综合(全价)指数收益率*30%,自成立以来基金总回报及业绩比较基准收益率分别为:-17.32%/-9.01%。(8)招商均衡回报混合A基金成立日:2021-10-29,历任基金经理:郭锐(2021-10-29至今),业绩比较基准:沪深300指数收益率×60%+恒生综合指数收益率(经汇率调整后)×20%+中债综合(全价)指数收益率×20%。

注:基金投资思路为当前思路,后续可能会随市场情况变化而变化。基金可根据投资运作或市场环境的变化,选择将部分基金资产投资于以上所列示行业或选择不将基金资产投资于以上所列示行业,基金资产并不必然投资以上所列示行业。

本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股通标的股票或选择不将基金资产投资于港股通标的股票,基金资产并非必然投资港股通标的股票。本基金资产投资于港股通标的股票,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险

风险提示:基金有风险,投资须谨慎。基金管理人评估的本基金风险等级为R3-中风险。各销售机构评定的基金风险等级结果不得低于基金管理人评级,具体以各销售机构评级结果为准。本资料仅作为宣传用品,不作为任何法律文件。基金管理人不保证基金本金不受损失,不保证基金一定盈利。基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资作出独立决策,选择合适的基金产品。基金产品由招商基金发行与管理,代销机构不承担产品投资、兑付和风险管理责任。本产品的特定风险详见公司官网http://www.cmfchina.com公告栏基金《招募说明书》风险揭示部分。

本资料仅为本公司与渠道、客户沟通交流使用,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金管理人管理的其他基金的业绩和其投资人员取得的过往业绩并不预示其未来表现,也不构成本基金业绩表现的保证。基金投资须谨慎。

![[践行基金16条]严厉打击股权代持:泓德基金曾因股权代持事件,总经理和高管闹到法院](https://n.sinaimg.cn/finance/transform/84/w550h334/20220506/ae9a-d49030486955fc3eb6a057b22f34a050.png)