2021年燕东微收入同比增长97.57%,但封装测试业务毛利率为负。同时,公司客户集中度较高。

过去五年,随着新兴消费电子市场的快速发展,以及汽车电子、工业控制、物联网等科技产业的兴起,整个半导体行业规模迅速增长。在国产替代、5G以及物联网带来的新一轮机遇面前,我国半导体行业迎来新的成长空间。

北京燕东微电子股份有限公司(下称燕东微)即是一家集芯片设计、晶圆制造和封装测试于一体的老牌半导体企业。经过三十余年积累,该公司已发展为国内知名的集成电路及分立器件制造和系统方案提供商。公司主要市场领域包括消费电子、汽车电子、新能源、电力电子、通讯、智能终端和特种应用等。

《投资时报》研究员注意到,燕东微与屏幕制造巨头京东方(000725.SZ)出身同门,二者控股方均为北京电控,且京东方还持有燕东微9.14%的股份。

虽然今年芯片半导体市场经历了“跌跌不休”,但在全球“缺芯”的背景下,半导体企业对市场的热度丝毫未减。近日,燕东微提交IPO招股书拟于科创板上市。本次IPO,公司拟募集资金40亿元,其中30亿元用于基于成套国产装备的特色工艺12吋集成电路生产线项目,另外10亿元用于补充流动资金。

查阅招股书,《投资时报》研究员留意到,近年来,燕东微盈利水平有所提高,并于2020年实现转亏为盈。但是,该公司仍存在客户集中度较高、应收账款高企及研发投入占比下降等情况。

封装测试业务毛利率为负

招股书披露数据显示,近年来燕东微营收利润增长显著。2019年至2021年(下称报告期)公司分别实现营业收入10.41亿元、10.3亿元和20.35亿元,复合年增长率为39.77%。尤其是2021年,收入同比增幅高达97.57%。同期,公司毛利率分别为21.68%、28.66%和40.98%,亦呈逐步提升趋势。

净利润方面,报告期内燕东微归母净利润分别为-1.26亿元、0.58亿元和5.5亿元,2020年实现扭亏为盈,2021年随营收大幅增长。

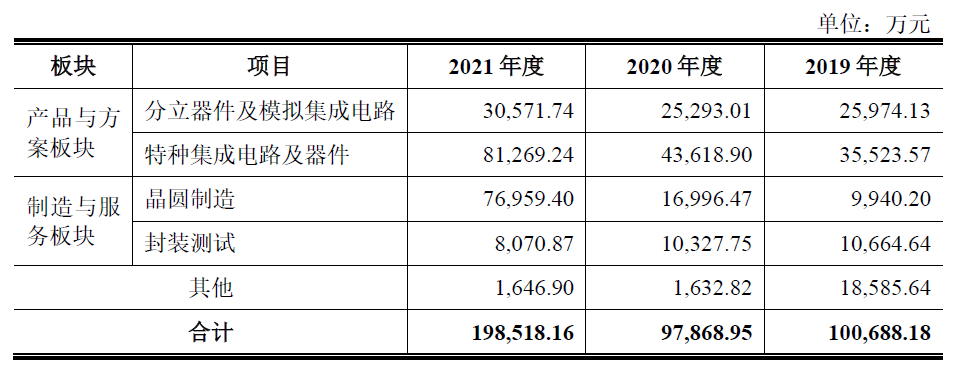

从结构来看,公司主营业务分为产品与方案板块及制造与服务板块,产品与方案板块主要包括分立器件、模拟集成电路、特种集成电路及器件相关产品,制造与服务板块主要向客户提供晶圆制造及封装测试服务。其中,特种集成电路及器件、晶圆制造是公司盈利增长的核心动力。

报告期内,该公司特种产品板块分别贡献营业收入3.55亿元、4.36亿元和8.13亿元,占主营业务收入的占比由2019年的35.25%上升至2021年的40.96%。晶圆制造获得的收入则由0.99亿元增长至7.7亿元。

在营业收入的强力拉动下,该公司晶圆制造业务的毛利率由负转正,报告期内分别为-35.99%、-33.39%和21.79%。但是,同属制造与服务板块的封装测试业务毛利及毛利率水平在报告期内未得到显著改善,仍处于亏损状态。报告期内公司封装测试毛利率分别为-24.41%、-8.41%和-19.92%,2021年损失甚至进一步扩大。

对此,燕东微解释称主要原因是封装测试业务产线报告期内未完全达产、单位成本较高;此外,毛利率较高的FC封测业务在2020年贡献了较大毛利率水平,而2021年因受市场环境影响,公司不再从事FC封测业务,导致封装测试业务毛利率大幅下降。

《投资时报》研究员发现,近三年公司封装测试产品平均单价分别为191.42元/千只、131.7元/千只及72.18元/千只,连年下降且降幅较为明显,此举或因公司试图通过“以价换量”来扩大市场占有率,但这将进一步侵蚀其毛利率水平。

作为技术密集型企业,燕东微研发投入水平也是其保持竞争力的重要因素。但是据招股书披露,报告期内公司研发投入分别为9549.11万元、1.85亿元和1.62亿元,占营业收入比例分别为9.17%、17.94%和7.98%,研发投入占比在2021年出现显著下滑。

燕东微亦在招股书中坦言,若公司未能实现核心技术、生产工艺的升级迭代,无法研发出具有商业价值、符合市场需求的新产品,则可能对公司产品的市场竞争力和持续盈利能力产生不利影响。

燕东微主营业务收入按产品/服务类别划分

数据来源:公司招股说明书

数据来源:公司招股说明书客户集中度较高

据招股书披露,报告期内公司自前五大客户获得的销售收入占总收入的比例分别为45.6%、44.12%及40.13%,存在行业及客户集中度较高的情况,若行业政策变动或特定用户需求变动,均可能对公司经营产生较大不利影响。

需要注意的是,近三年燕东微前五大客户名单中均有控股股东、实际控制人北京电控。虽然从收入占比来看,来自于北京电控的比例逐年降低,但是其为燕东微贡献的收入绝对值在2021年进一步增加,达到1.23亿元。

对下游客户的依赖也给公司带来不断增长的应收款项。报告期各期末,燕东微应收账款、应收票据及应收款项融资的账面价值之和分别为6.6亿元、7.81亿元和10.63亿元,逐年攀升,而占同期流动资产的比例分别达到22.61%、23.87%和12.21%。

招股书显示,若公司不能提高应收款项的管理水平,或者由于市场环境发生不利变化、部分客户出现经营风险而不能按时回款,公司可能存在因坏账损失增加导致经营业绩下滑的风险。

反弹行情下的专属投资礼包!投资VIP权益、188元现金红包,100%中奖>>