近期,多只ETF盘中出现暴涨暴跌,甚至不乏两日内走出“过山车”行情的基金。跟踪指数的基金大幅波动,但相关成分股未见波澜,怎么回事?

盘中多次起伏

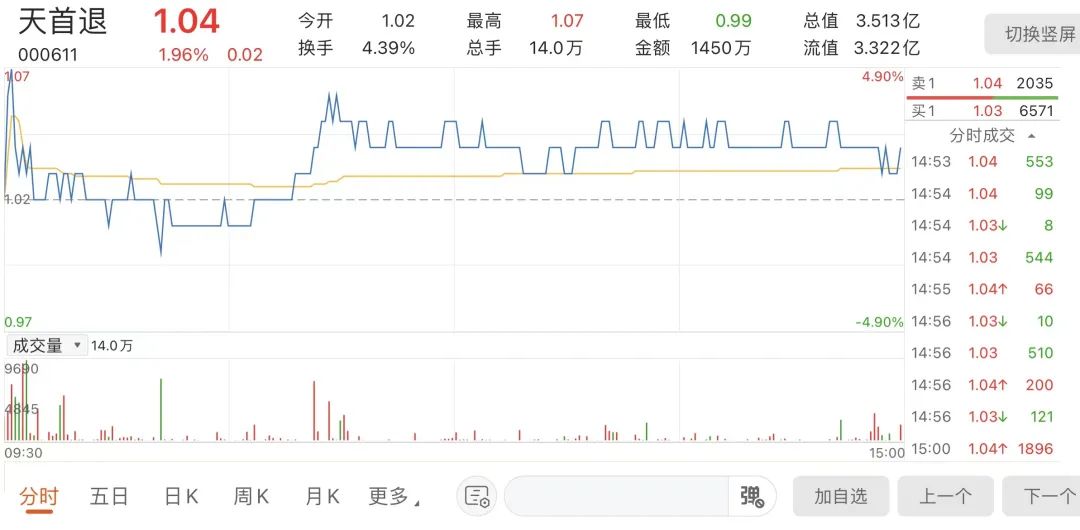

6月9日,某中证500ETF早盘突然大幅拉升,上涨4.26%,随后迅速跌落,午盘又经历数次大起大落。

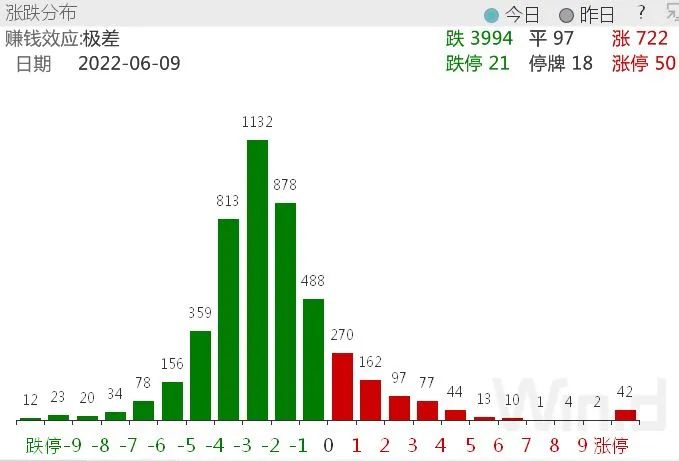

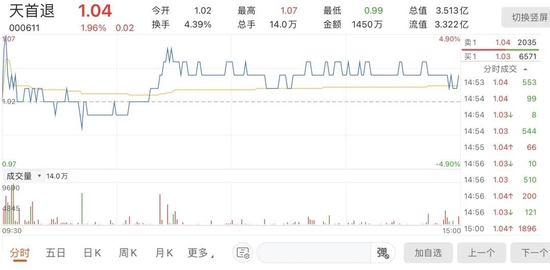

类似情况近期时有发生。Wind数据显示,5月30日收盘,某MSCI国际ETF、中证500ETF、证券500ETF均涨超5%,但盘中均出现大起大落。例如,中证500ETF重仓股股价表现平稳,但该ETF早盘一度涨超4.67%,后迅速跌落。尾盘再次异动,收盘上涨5.53%,溢价率达8.75%。6月1日,该ETF大跌8.57%,出现了一条长长的上影线。

5月17日,某只创业板ETF尾盘异动,收盘大涨19.99%,溢价率达17.68%,但次日即下跌14.45%,在两日内走出“过山车”行情。对比之下,当日,其它跟踪创业板指数的ETF走势较为平稳,并未出现大涨大跌情形。

作为跟踪指数的工具,ETF走势本应与指数表现较为接近,但在指数成分股股价平稳的情况下,ETF却多次大幅波动。业内人士认为,主要是流动性不足导致。

“ETF出现暴涨暴跌现象,通常是因为产品流动性不足,买卖盘的单子都很少,交易量很小,甚至只需要几万元就可以把买卖盘击穿。”北京某公募量化基金经理表示,由于这与ETF本身锚定的价值严重偏离,导致上一刻大涨,随即就可能出现大跌的情形,呈现大涨大跌走势。

不过,投资者很难通过参与这类ETF套利,反而要警惕暴涨暴跌风险。上述基金经理分析:“如果只是简单按照价格来测算套利空间,理论上可以通过一级市场申购,然后把申购的筹码在二级市场卖出获利。但事实上,由于流动性不足,买单也非常少。因此,申购一篮子筹码后可能无法找到相应的交易对手,无法获得与涨幅相应的收益。”

需提供流动性

对ETF而言,流动性很关键。上海某量化基金经理表示,ETF管理人要通过做市商等方式,对产品提供日内流动性,吸引投资者参与,一些日内的套利资金也可帮助产品降低价格与净值的偏离幅度。

“有些ETF产品规模只剩下几千万元,甚至几百万元,是不合格的投资工具。”对于规模很小的产品而言,较少的金额就可能导致ETF出现“天地板”。从基金规模来看,上述大幅异动的基金均属于不足1亿元的迷你产品。

对于缺乏流动性的迷你ETF,上述量化基金经理表示:“海外有些ETF设立时不设置最小规模的门槛,只要基金管理人认为产品将来的市场需求较大,能覆盖产品的成本即可。运行一段时间后,若产品需求不足,管理人就会关闭产品,即允许ETF‘失败’。但国内较少有机构主动清退迷你ETF,在流动性匮乏的情况下,由于产品规模较小,需要分摊很多固定成本,一定程度上影响了投资者利益。”

编辑:于红波