原标题 【广发策略戴康团队】“此消彼长,水到渠成”抓牢景气资产——周末五分钟全知道(7月第2期)

来源戴康的策略世界

报告摘要

●本周“此消彼长”的基准情景“美国衰退快+中国复苏慢”继续演绎。(1)海外的经济衰退迹象愈发显著。美欧OECD综合领先指标继续趋势下行;本周欧元兑美元创2002年12月以来新低;同时铜油比进一步下行,市场对海外经济的悲观预期仍在恶化。(2)国内PMI、商品房成交面积、乘用车销售等数据均印证中国在复苏途中,但从央行二季度调查问卷中的指标来看,当前中国复苏也面临一定的挑战。本周中美股市成长均优于价值,创业板>沪深300,纳斯达克>道琼斯,继续印证我们6.25中期策略展望《此消彼长,水到渠成》中“成长占优”的判断。

●本轮“疫后复苏”和2020年的“疫后复苏”是否可比,对A股有何影响?无论从交易层面还是经济数据来看,本轮疫后复苏相较2020年均偏弱,“中国复苏得慢”仍是本轮疫后复苏的主要基调。对A股的影响来看,分子端总量的支撑力度不足,更需关注结构亮点;当前仍需要更多货币、财政政策支持促进复苏,分母端的支撑力度更大——因此当下A股结构性行情特征更为显著,风格偏向于受益贴现率下行的成长股。

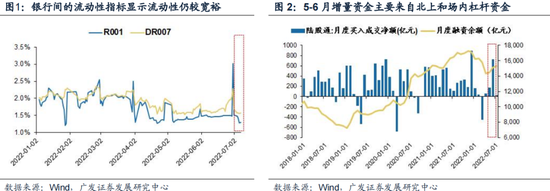

●“水到渠成”还是流动性收紧?社融增速或持续上行+央行连续多日进行地量逆回购投放+通胀超预期,近期市场担心流动性是否会趋势收紧。但我们认为:(1)“中国复苏得慢”背景下货币政策尚未具备逆转条件,同时信用端的持续宽松对A股估值具备显著支撑作用,而本轮供给端影响下引发的通胀对货币政策压力相对较小;(2)在当前“此消彼长”的全球宏观背景以及监管层稳定的预期管理下,前期4大股市微观流动性的改善要素尚未见到逆转的条件,“水到渠成”仍可为。

●如何更好抓住“中国优势资产”的结构性机会?我们运用对大多数行业股价走势有显著的指引作用的“广发策略·景气预期” 行业比较框架,得到当前景气预期对股价指引效果较优的重点一级行业、二级行业及新兴产业。(具体行业详见正文)

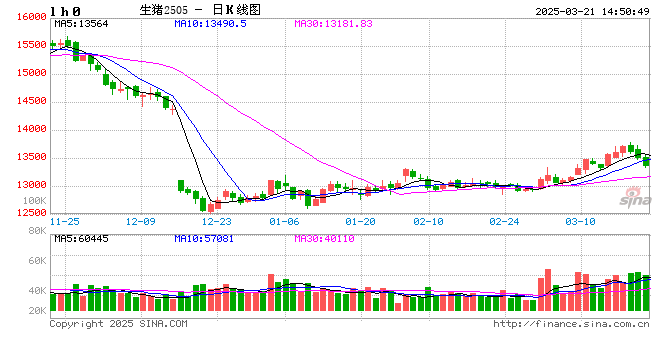

●A股“此消彼长,水到渠成”,关注“政策暖风”下的中国优势资产。A股“此消彼长”的独立行情最大驱动力源自于:决策层致力于恢复经济活力改善A股市场的风险偏好,海外则呈现“衰退预期+货币紧缩”的组合,我们构建的“此消彼长四象限框架”大概率将继续呈现“美国衰退得快+中国复苏得慢”的组合,成长占优,尤其是高景气确定性高的大盘成长股。建议配置“政策暖风”下的中国优势资产的3条主线:(1)疫后制造及消费修复:汽车(含新能车)/光伏组件/零售等。(2)再加杠杆:限制性政策转向边际宽松(互联网传媒/创新药/地产);(3)国内定价主导的通胀链:上游资源/材料(煤炭/钾肥)和养殖业。

●风险提示:疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

一

核心观点速递

(一)本周我们判断“此消彼长”中的基准情景“美国衰退的快+中国复苏的慢”继续演绎——我们在6.25中期策略展望《此消彼长,水到渠成》中提出“根据美国衰退和中国复苏的相对速率建立四象限框架”,而我们判断A股中期大概率演绎象限二:“美国紧缩扼杀需求、衰退较快,而中国复苏较慢(基准假设),贴现率下行主导A股震荡上行,成长股尤其是大盘成长股占优”。本周“此消彼长”第二象限持续演绎:

1. 海外的经济衰退迹象愈发显著。5月美国、欧元区的OECD综合领先指标继续趋势下行,且均在扩张线100以下。截止7月8日,欧元兑美元跌破1.02,创2002年12月以来新低;同时本周铜油比进一步下行,反映市场对经济的悲观预期仍在恶化。衰退压力进一步增大背景下,全球权益市场的估值端压力有所减轻:本周中美股市成长均优于价值,创业板(本周涨跌幅1.3%,下同)>沪深300(-0.8%),纳斯达克(4.6%)>道琼斯(0.8%),继续印证我们6.25中期策略展望《此消彼长,水到渠成》中“A股成长占优,而美股纳指可能重新战胜道指”的判断。

2. 国内多项宏观、结构数据均印证中国在复苏途中,但从央行二季度调查问卷里面的指标来看,当前中国复苏也面临一定的挑战。6月我国的PMI、商品房成交面积、乘用车销售等数据均呈现回暖,全球/中国的经济环境继续演绎“此消彼长”。但央行6月末发布的二季度调查问卷结果显示,当前居民、企业、银行各部门对于经济的预期仍然不佳,复苏仍面临一定的挑战。

(二)本轮“疫后复苏”和2020年的“疫后复苏”是否可比,对A股有何影响?无论从交易层面还是经济数据看,本轮“疫后复苏”相较2020年偏弱,“中国复苏得慢”对A股分子端的支撑力度不足,而分母端的支撑力度更大——因此当下A股结构性行情特征更为显著,风格偏向于受益贴现率下行的成长股。

1. 从交易层面看,市场隐含本轮经济弱复苏的预期。(1)全球视角看,6月中旬以来中国5年期信用违约互换(CDS)价格自高位微幅震荡回落,但无法相比2020年3月至2020年9月的CDS价格回落的斜率,印证全球投资者给予的风险溢价仍然较高;(2)从期限利差来看,本轮自6月以来的长端利率及期限利差的上行斜率显著弱于2020年复苏阶段,市场隐含本轮经济复苏的力度较弱。

2. 从经济数据看,本轮的疫后复苏也尚未达到2020年的复苏力度,但汽车、基建等部分产业链的结构性复苏仍是亮点。(1)社融:本轮社融反弹并非一蹴而就,而2020年3月社融直接快速反弹;(2)地产:22年6月30大城市商品房成交面积同比增速为-6.4%,相较5月的-48.1%有显著回升,复苏力度接近2020年3月,但5月地产投资尚未显著反弹;(3)PMI:2022年6月我国PMI重回枯荣线上来到50.2,但2020年自3月起PMI持续高于50.6,回暖趋势延续至2020年11月的高点52.1;(4)就业:2022年5月城镇调查失业率有所回落,但31大城市调查失业率创新高且仍在上行,本轮就业复苏已在途中但仍弱于2020年3月的复苏;(5)基建:2022年基建增速并未受到疫情的显著冲击,1-5月基建投资增速持续维持在6.5%以上,相较2020年基建的持续负增长,本轮疫后复苏基建是较强的支撑项;(6)汽车:当前新能源汽车增速维持高位,新能源车仍处于高速渗透阶段,2022年汽车消费刺激政策相对较多是新能源车销量、渗透率持续上行的重要原因。

3. 对A股的影响来看,“中国复苏得慢”指向A股结构性行情特征更为显著,风格偏向于受益贴现率下行的成长股。本轮复苏相对较弱,“中国复苏得慢”下A股下分子端总量的支撑力度不足,更需关注结构亮点;另一方面当前仍需要更多货币、财政政策促进复苏,分母端的支撑力度更大——因此当下A股结构性行情特征更为显著,风格偏向于受益贴现率下行的成长股。

(三)“水到渠成”还是流动性收紧?社融增速或持续上行+央行连续多日进行地量逆回购投放+通胀超预期,近期市场担心未来流动性是否会收紧。我们判断,A股流动性并未面临逆转,“水到渠成”仍可为。

1. 从本周一至本周五,央行连续5日进行地量的30亿逆回购操作,本周公开市场操作净回收3850亿元人民币,引发部分投资者对于央行收缩流动性的担忧。同时,从融资需求高频指引指标“一年期国股银票转贴现收益率-一年期SHIBOR收益率”来看,6月信贷需求或将继续明显复苏,结合6月发行了近1.5万亿专项债,6月存量社融增速将继续上行,由于历史上社融快速上行的时期利率往往上行,市场对于利率上行的担忧进一步加深。另一方面,6月CPI同比2.5%,预期2.4%,前值2.1%;PPI同比6.1%,预期6.0%,前值6.4%,部分投资者担忧流动性收紧。

但我们认为,“中国复苏得慢”背景下货币政策尚未具备逆转条件,同时信用端的持续宽松对A股估值具备显著支撑作用,而本轮供给端影响下引发的通胀对货币政策压力相对较小——(1)如前文所述,本轮疫后复苏力度偏弱,“中国复苏得慢”背景下货币政策尚不具备趋势性收紧的条件,本周央行公开市场操作是正常的季初流动性回收;(2)A股估值与社融具有较强正向关性,因此信用端的持续扩张反倒对A股有支撑作用而非压制;(3)复盘2000年以来5次CPI升破3%的情形,可以发现由需求端引发的通胀往往面临显著的货币政策收紧,但由供给端引发的通胀升高则往往对货币政策影响有限。本轮CPI的上行更多源于能源供给端和猪肉价格变化引起,且当前核心CPI仍处于低位,预计本轮通胀对货币政策的压力相对较小。

2. 我们在7.5《“此消彼长”下市场增量资金从哪来?》中提到,22年5月以来A股流动性的持续改善主要得益于3点:(1)“此消彼长”下北上资金大幅流入;(2)风险偏好回暖,融资余额重新快速流入;(3)IPO规模在5-6月大幅回落。在当前“此消彼长”的全球宏观背景以及监管层稳定的预期管理下,以上3点股市微观流动性的改善并未逆转。另一方面,前期3-4月市场快速下跌中快速减仓的绝对收益资金,在5-6月的反弹中有所加仓,当前进入稳态。

(四)如何更好抓住“中国优势资产”的结构性机会?我们在6.25中期策略展望《此消彼长,水到渠成》中提出,中国决策层致力于恢复经济活力,“稳增长”政策密集落地,建议关注“政策暖风”下的中国优势资产,推荐三条景气预期向好的主线:疫后修复、再加杠杆、通胀局部受益。

如何更好地抓住“中国优势资产”中景气预期持续向好的品种?我们基于6.12《如何用“三大行业比较框架”精选结构?》中介绍的广发策略“景气预期”行业比较框架的四大分析维度,构建“景气预期”打分体系,对当前市场的细分行业景气预期进行打分,从而更为客观的刻画市场预期变动方向,寻找景气预期正在改善的中国优势资产,指引行业比较——

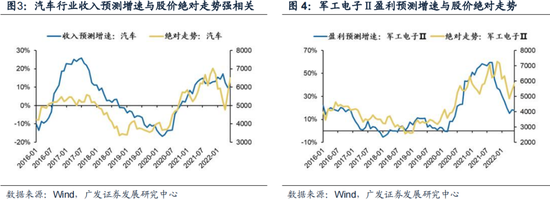

1. “广发策略·景气预期行业比较框架”对大多数行业的股价走势有显著的指引作用。“景气预期”行业比较框架对无论是申万一级行业、二级行业还是新兴行业的绝对收益、超额收益均有显著的指引作用。从申万一级行业来看,“景气预期”框架对80.6%的一级行业均有中相关性以上的解释能力,即“景气预期”框架对于一级行业的有效率约为80.6%;从申万二级行业来看,“景气预期”框架对于二级行业的有效率约为63.4%;从14个广发策略新兴产业分类来看,“景气预期”框架对于新兴产业的有效率约为78.6%。

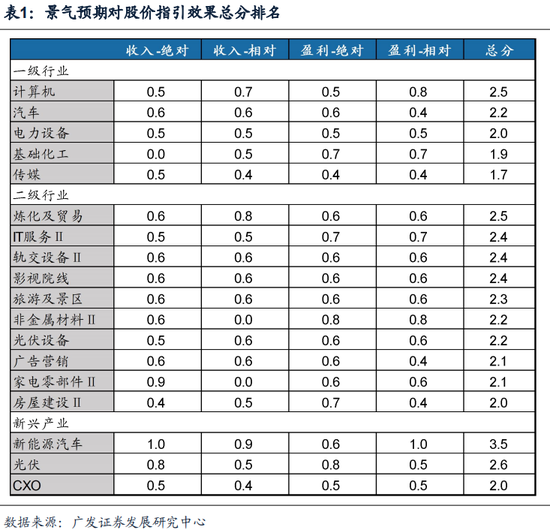

2. 建立四维度打分框架:剔除负相关与无相关行业后,对相关性为正的行业按照(1)收入预测-绝对走势、(2)收入预测-相对走势、(3)盈利预测-绝对走势、(4)盈利预测-相对走势共四个维度进行打分排序,判断各行业当前景气度对股价指引效果的强弱。具体打分方法:最终得分=(排名得分*60%+趋势得分*40%)*相关性权重。

(1)最终得分应综合考虑行业景气度改善情况(排名得分)以及景气度改善变化趋势(趋势得分),对于相关系数不同的行业,相同的景气度改善对股价有不同强度的指引效果,因此还应当使用相关性加权(相关性权重)。

(2)排名得分:对当前行业的景气预期同比分别与上月末、上季末、上年末进行比较,并按照变化量进行排名。排名得分等于该行业3期变化量在全部打分行业变化量的分位数加权之和。其中期限最近的变化量的分位数权重最大,权重分别为50%,33%,17%。

(3)趋势得分:对打分行业3期变化量在全部打分行业中的排名的变动趋势进行打分,改善程度不断提高的行业予以最高分。规定较21年末,较1季度末,较5月底分别为第一期,第二期,第三期,具体打分细则如下:①排名持续上升:1分;②排名先下降后上升,且第三期排名高于第一期:0.8分;③排名先上升后下降,且第三期排名高于第一期:0.6分;④排名先下降后上升,且第三期排名低于第一期:0.4分;⑤排名先上升后下降,且第三期排名低于第一期:0.2分;⑥排名持续下降:0分。

(4)相关性权重:对于具有不同相关性的行业,相同的景气度改善对股价有不同强度的指引效果。高相关性行业权重赋1,中相关性行业权重赋0.7。

3. 对各行业的景气度最终得分进行加总,得到当前景气预期对股价指引效果最佳的前五一级行业,前十二级行业及前三新兴产业。具体来看,综合得分排序结果分别为:一级行业:计算机、汽车、电力设备、基础化工、传媒;二级行业:炼化及贸易、IT服务、轨交设备、影视院线、旅游及景区、非金属材料、光伏设备、广告营销、家电零部件、房屋建设;新兴产业:新能源汽车、光伏、CXO。

(五)A股“此消彼长,水到渠成”,关注“政策暖风”下的中国优势资产。本轮A股“此消彼长”的独立行情最大驱动力源自于:决策层致力于以经济建设为中心、恢复经济活力改善A股市场的风险偏好,海外则呈现“衰退预期+货币紧缩”的组合,政策暖风下中美“此消彼长”的中国优势凸显,驱动“独立行情”。我们构建的“此消彼长四象限框架”大概率将继续呈现“美国衰退的快+中国复苏的慢”的组合,成长占优,尤其是高景气确定性高的大盘成长股。“此消彼长”下关注广发策略“景气预期”行业比较框架下的行业投资指引,建议配置“政策暖风”下的中国优势资产的3条主线:1. 疫后制造及消费修复:汽车(含新能车)/光伏组件/零售等。2. 再加杠杆:限制性政策转向边际宽松(互联网传媒/创新药/地产);3. 国内定价主导的通胀链:上游资源/材料(煤炭/钾肥)和养殖业。

二

本周重要变化

(一)中观行业

1.下游需求

房地产:Wind30大中城市成交数据显示,截至2022年7月8日,30个大中城市房地产成交面积累计同比下降36.22%,30个大中城市房地产成交面积月环比上涨24.44%,月同比下降43.46%,周环比下降54.06%。国家统计局数据,1-5月房地产新开工面积5.16亿平方米,累计同比下跌30.60%,相比1-4月增速下跌4.30%;5月单月新开工面积1.19亿平方米,同比下跌41.85%;1-5月全国房地产开发投资52134亿元,同比名义下降4.00%,相比1-4月增速下降1.30%,5月单月新增投资同比名义下降7.81%;1-5月全国商品房销售面积5.07亿平方米,累计同比下降23.60%,相比1-4月增速下降2.70%,5月单月新增销售面积同比下降31.77%;从各线城市看,5月份,一线城市新建商品住宅销售价格环比上涨0.4%,涨幅比上月扩大0.2%;二线城市环比下降0.1%,降幅与上月相同;三线城市环比下降0.3%,降幅比上月收窄0.3个%。

汽车:乘联会数据,6月第5周乘用车零售销量同比增长9%,相比上周的33%上涨放缓。

港口:5月沿海港口集装箱吞吐量为2228万标准箱,高于4月的2081万,同比上涨3.82%。

2.中游制造

钢铁:螺纹钢价格指数本周跌2.16%至4288.65元/吨,冷轧价格指数跌2.73%至4701.04元/吨。截止7月8日,螺纹钢期货收盘价为4916.00元/吨,比上周下跌1.62%。钢铁网数据显示,6月下旬重点钢企粗钢日均产量209.91万吨,较6月中旬下跌7.03%。5月粗钢产量9661.30万吨,同比下跌3.50%;累计产量43501.60万吨,同比下跌8.70%。

水泥:本周全国水泥市场继续回落,环比跌幅为1%。全国高标42.5水泥均价为420.17元。其中华东地区均价降至413.57元,中南地区降至405.00元,华北地区降至481.00元。

发电量:5月发电量同比下降3.3%,较4月增速上升1.0%。

挖掘机:6月企业挖掘机销量20761台,高于5月的20624台,同比下跌10.10%。

3.上游资源

煤炭与铁矿石:本周铁矿石库存增加,煤炭价格微升,煤炭库存上升。太原古交车板含税价本周为2720.00元/吨,与上周持平,秦皇岛山西优混平仓5500价格本周涨1.86%至1227.4元/吨;库存方面,秦皇岛煤炭库存本周增加3.63%至599.00万吨,港口铁矿石库存增加0.23%至12654.62万吨。

国际大宗:WTI本周跌6.40%至98.75美元,Brent跌6.62%至104.10美元,LME金属价格指数跌1.36%至3751.40,大宗商品CRB指数本周跌2.31%至285.08,BDI指数本周跌6.37%至2073.00。

(二)股市特征

股市涨跌幅:上证综指本周下跌0.93%,行业涨幅前三为农林牧渔(6.63%)、公用事业(3.19%)、电气设备(2.51%);涨幅后三为建筑材料(-4.76%)、房地产(-4.36%)、商业贸易(-3.58%)。

动态估值:A股总体PE(TTM)从上周18.26倍下降到本周18.14倍,PB(LF)从上周1.79倍维持在本周1.79倍;A股整体剔除金融服务业PE(TTM)从上周28.93倍下降到本周28.84倍,PB(LF)从上周2.55倍维持在本周2.55倍;创业板PE(TTM)从上周68.08倍上升到本周68.46倍,PB(LF)从上周4.63倍下降到本周4.58倍;科创板PE(TTM)从上周的44.63倍上升到本周45.18倍,PB(LF)从上周的4.81倍上升到本周4.88倍;A股总体总市值较上周下降0.60%;A股总体剔除金融服务业总市值较上周下降0.29%;必需消费相对于周期类上市公司的相对PB从上周2.16下降到本周2.15;创业板相对于沪深300的相对PE(TTM)从上周5.21上升到本周5.30;创业板相对于沪深300的相对PB(LF)从上周3.06下降到本周3.04;股权风险溢价从上周0.63%维持在本周0.63%,股市收益率从上周3.45%上升到本周3.47%。

融资融券余额:截至7月7日周四,融资融券余额16249.56亿,较上周上升1.35%。

大小非减持:本周A股整体大小非净减持9.86亿,本周减持最多的行业是电子(-16.57亿)、医药生物(-15.65亿)、机械设备(-9.83亿),本周增持最多的行业是电气设备(46.51亿)、家用电器(2.44亿)。

限售股解禁:本周限售股解禁918.22亿元,预计下周解禁497.08亿元。

北上资金:本周陆股通北上资金净流入35.60亿元,上周净流入102.31亿元。

AH溢价指数:本周A/H股溢价指数上涨至143.93,上周A/H股溢价指数为141.10。

(三)流动性

截至7月9日,央行本周共有5笔逆回购到期,总额为4000亿元;5笔逆回购,总额为150亿元;公开市场操作净回笼(含国库现金)共计3850亿元。

截至2022年7月8日,R007本周大幅下跌14.73BP至1.6160%,SHIBOR隔夜利率大幅下跌22.50BP至1.2160%;期限利差本周下跌1.31BP至0.8800%;信用利差下跌6.46BP至0.5961%。

(四)海外

美国:本周二公布5月扣除飞机非国防资本耐用品订单环比终值0.6%,高于前值0.5%;公布美国5月扣除运输类耐用品订单环比终值0.7%,与前值持平;公布美国5月耐用品订单环比终值0.8%,高于前值0.7%;公布美国5月扣除运输的工厂订单环比1.7%,高于前值0.6%;公布美国5月工厂订单环比1.6%,高于前值0.7%。周三公布美国6月Markit综合PMI终值52.3,高于前值51.2;公布美国6月Markit服务业PMI终值52.7,高于前值51.6;公布美国5月JOLTS职位空缺1125.4万人,低于前值1168.1万人;公布美国6月ISM非制造业指数55.3,低于前值55.9。周四公布美国5月贸易帐-855亿美元,高于前值-867亿美元;周五公布美国6月失业率3.6%,与前值持平;公布美国6月非农就业人口变动37.2万人,低于前值38.4万人。

欧盟:本周二公布欧元区6月综合PMI终值52,高于前值51.9;公布欧元区6月服务业PMI终值53,高于前值52.8。周三公布公布欧元区5月零售销售环比0.2%,高于前值-1.3%。

英国:本周二公布英国6月综合PMI终值53.7,高于前值53.1;公布英国6月服务业PMI终值54.3,高于前值53.4。

日本:本周二公布日本6月综合PMI终值53,低于前值53.2;公布日本6月服务业PMI终值54,低于前值54.2。

海外股市:标普500本周涨2.02%收于3902.62点;伦敦富时涨0.28%收于7189.08点;德国DAX涨0.26%收于12846.88点;日经225涨2.24%收于26517.19点;恒生跌0.61%收于21725.78点。

(五)宏观

GDP:二季度,我国GDP为250110亿元,同比增长3.2%,一季度为下降6.8%。上半年,我国GDP为456614亿元,同比下降1.6%。

CPI\PPI:2022年6月份,全国居民消费价格同比上涨2.5%,环比持平。1-6月平均,全国居民消费价格比上年同期上涨1.7%。全国工业生产者出厂价格同比上涨6.1%,环比持平。上半年,工业生产者出厂价格比去年同期上涨7.7%。

财新PMI:6月财新中国制造业采购经理人指数(PMI)录得51.7,高于5月3.6个百分点,3月以来首次高于荣枯线,为2021年6月以来最高;财新中国服务业PMI回升13.1个百分点至54.5,为2021年8月以来新高。6月财新中国综合PMI录得55.3,高于5月13.1个百分点。

外汇储备:中国2022年6月外汇储备为30712.72亿美元,较上月减少565.08亿美元。

三

下周公布数据一览

下周看点:中国6月贸易帐 (亿人民币);中国二季度GDP同比;美国6月核心CPI同比;美国6月核心PPI同比;欧元区5月工业产出同比;英国5月制造业产出同比;日本6月国内企业商品物价指数环比。

7月11日周一:日本5月核心机械订单同比;日本5月核心机械订单环比。

7月12日周二:欧元区7月ZEW经济景气指数;日本6月国内企业商品物价指数环比;日本6月国内企业商品物价指数同比。

7月13日周三:中国6月贸易帐 (亿人民币);中国6月进口同比;中国6月出口同比;美国6月核心CPI同比;美国6月CPI同比;美国6月核心CPI环比;美国6月CPI环比;欧元区5月工业产出同比;欧元区5月工业产出环比;英国5月整体商品和服务贸易帐(亿英镑);英国5月商品贸易帐(亿英镑);英国5月GDP环比;英国5月制造业产出同比;英国5月制造业产出环比;英国5月工业产出同比;英国5月工业产出环比;英国5月三个月GDP环比;英国5月GDP环比。

7月14日周四:美国6月核心PPI同比;美国6月PPI同比;美国6月核心PPI环比;美国6月PPI环比;日本5月工业产出同比终值;日本5月工业产出环比终值。

7月15日周五:中国1至6月全国房地产开发投资;中国1至6月城镇固定资产投资同比;中国1至6月社会消费品零售总额同比;中国6月社会消费品零售总额同比;中国一至二季度GDP同比;中国1至6月规模以上工业增加值同比;中国二季度GDP同比;中国6月规模以上工业增加值同比;美国6月零售销售环比;美国7月密歇根大学消费者信心指数初值。

四

风险提示

疫情控制反复,经济增长低于预期,中美关系不确定性。

股民福利来了!十大金股送给你,带你掘金“黄金坑”!点击查看>>