基金进入“万里挑一”时代,如何选基成为一件难事。作为具备专业知识的投资者,FOF基金经理的整体选基与配置能力要高出大众一截。

二季报的披露,也将FOF基金经理的持仓公之于众,不同于赛道股对普通投资者的吸引,他们更加喜欢均衡配置型基金,持仓分散的海富通改革驱动、富国价值优势等基金成为超过20只FOF的共同选择。在业绩方面,凭借在震荡市场下今年表现一贯优秀的丘栋荣成为FOF在二季度的新晋“香饽饽”。同时,杨金金、祁禾、陆彬等明星基金经理也被专业买手选中,大批量“扫货”。

均衡配置受青睐

今年来,随着市场反弹,FOF的业绩表现也有所回暖。通联数据显示,截至8月2日,共有69只(不同份额合并计算)FOF今年的回报为正,占比超过五分之一。从年内平均收益率来看,FOF的平均水平为-4.01%,略好于所有基金-4.81%的业绩表现。

中信证券表示,从二季度重仓基金数据来看,公募FOF内部基金占比约47%,外部基金占比约53%,主要偏好主动型基金。

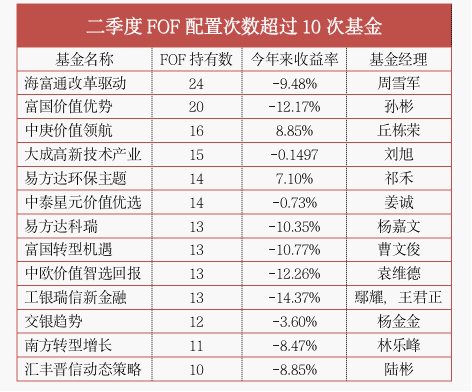

据数据统计,截至二季末,共有13只主动股混型基金FOF配置次数超过10次。海富通改革驱动是被市场上最多公募FOF组合重仓持有的基金,总计24只公募FOF重仓持有,基金持仓市值占全部重仓基金市值的比例为2.80%。

该基金是一只均衡配置型产品,前十大分布在多个行业,持仓分散。今年来的收益率为-9.48%,战胜了沪深300指数。

基金经理周雪军是海富通的公募权益投资总监,他在二季报中表示,二季度基本把握住了市场的节奏变化和结构转换,在市场跌下来之后适度加大了科技成长、新能源方向的挖掘和配置,继续积极甄选个股,总体表现相对可控、稳健。

从13只基金的持仓情况来看,绝大多数都是仓位更自由的灵活配置型基金,从风格上来看也以均衡配置型为主,鲜少追热点、押注赛道。

近两年声名鹊起的杨金金在二季报中称,展望三季度,比起把握行情的大起大落和板块轮动的切换,更希望聚焦于寻找能够从无人问津的底部公司成长为卓越企业的机会。他管理的交银趋势在二季度被12只FOF持有,在今年的收益率为-3.6%。

中泰星元价值优选的基金经理姜诚更是直接表示,很早就放弃了择时,任凭净值在市场波诡云谲中涨跌,而专注于提高长期赚钱的概率。“这一投资框架有些剑走偏锋,但很好用,不争胜,更难败;愿意忍受波动,也未必大波动。”

上海一位FOF基金经理告诉《华夏时报》记者,FOF和普通基金一样,都要构建投资组合,FOF在投资上的选择也反映了基金经理对市场的看法,他们看多时会更喜欢买入股票型基金,否则就喜欢均衡型。

业绩佳被增持

13只基金中,年内收益率最高的是中庚价值领航和易方达环保主题,今年来的业绩分别为8.85%和7.1%,也是二季度被增配次数最多的两只基金。

据国金证券统计,易方达环保主题在二季度被增配10次,目前被14只FOF持有。FOF对该基金的持仓市值占全部重仓基金市值的1.89%,是FOF提升最多的主动权益基金。

从易方达环保主题二季度的前十大重仓股来看,7只都是电力设备股。祁禾在季报中表示,在选股层面的标准更加严格,对竞争力的确定性和行业成长的确定性要求更高。“企业竞争力是长期收益来源的理念,会继续选择板块中竞争力强、治理优秀的公司进行配置,分享企业的成长价值。”

丘栋荣今年的收益率遥遥领先,中庚价值领航今年来上涨8.85%,二季度被FOF增配9次。同时,基金规模也在二季度近乎翻倍,增至154.75亿元,获得了投资者和专业“买手”的双重肯定。

他在二季报中表示,基于股权风险溢价水平,我们保持谨慎乐观,积极寻找估值较低、供给受限但需求平稳或扩张的价值股,以及相对低估值但景气上行的成长股,通过把握好结构性机会获得超额收益。后市投资思路上,坚持低估值价值投资理念,通过精选基本面风险降低、盈利增长积极、估值便宜的个股,以此构建高性价比的投资组合,力争获得可持续的超额收益。

私募排排网FOF基金经理对《华夏时报》记者表示,他做FOF是希望实现均衡配置,具体投资的基金风格明确,而且不要出现风格飘移。对于FOF投资的基金来说,配置的意义更大,更愿意寻找业绩中上,而不是最漂亮的。“我担心业绩最漂亮的往往包含了某种风险,进去时就是风险暴露时。”(来源:华夏时报)